SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты нефтегазовых компаний за второй квартал будут худшими за много лет - Sberbank CIB

- 03 августа 2020, 18:33

- |

Резкое ухудшение ситуации на рынке в текущем году уже было отражено в результатах российских компаний нефтегазового сектора за 1К20. В основном это было связано с отрицательным эффектом из-за временного лага в расчете экспортной пошлины, а также с дополнительными дисконтами в экспортных ценах. При этом 2К20 оказался еще более сложным. Хотя базовая рентабельность добычи улучшилась по сравнению с 1К20, в целом нефтегазовый сектор испытывал сильное давление, т. к. снизились объемы добычи в рамках соглашения ОПЕК+, сократились налоговые льготы и усилились проблемы в сегменте нефтепереработки (крек-спреды остались низкими, а спрос упал).

Громадин Андрей

Sberbank CIB

Мы прогнозируем, что совокупная EBITDA четырех ведущих российских нефтяных компаний в 2К20 сократилась на 32% относительно 1К20 и на 65% — по сравнению с 2К19. Главным негативным фактором стало сокращение размера налоговых льгот и значительное падение маржи нефтепереработки. По нашим прогнозам, «Роснефть» и «Газпром нефть» покажут самые слабые результаты в секторе и, соответственно, их промежуточные дивиденды ожидаются на очень низком уровне. Свободные денежные потоки у обеих компаний до изменений в оборотном капитале, вероятно, окажутся отрицательными, хотя мы ожидаем, что «Роснефть» сообщит о высвобождении оборотного капитала в 2К20. Для «ЛУКойла» второй квартал, скорее всего, тоже был сложным, поскольку у компании много нефтеперерабатывающих активов, однако мы полагаем, что акционеры «ЛУКойла» все же могут рассчитывать на доходность на уровне 2% по промежуточным дивидендам.

( Читать дальше )

Наши финансовые прогнозы на 2К20 предполагают, что в этом сезоне отчетности прибыли и денежные потоки компаний, вероятно, будут самыми низкими за очень продолжительное время.Котельникова Анна

Громадин Андрей

Sberbank CIB

Мы прогнозируем, что совокупная EBITDA четырех ведущих российских нефтяных компаний в 2К20 сократилась на 32% относительно 1К20 и на 65% — по сравнению с 2К19. Главным негативным фактором стало сокращение размера налоговых льгот и значительное падение маржи нефтепереработки. По нашим прогнозам, «Роснефть» и «Газпром нефть» покажут самые слабые результаты в секторе и, соответственно, их промежуточные дивиденды ожидаются на очень низком уровне. Свободные денежные потоки у обеих компаний до изменений в оборотном капитале, вероятно, окажутся отрицательными, хотя мы ожидаем, что «Роснефть» сообщит о высвобождении оборотного капитала в 2К20. Для «ЛУКойла» второй квартал, скорее всего, тоже был сложным, поскольку у компании много нефтеперерабатывающих активов, однако мы полагаем, что акционеры «ЛУКойла» все же могут рассчитывать на доходность на уровне 2% по промежуточным дивидендам.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Приобретение Стройтранснефтегаза позитивно для Газпрома - Альфа-Банк

- 27 июля 2020, 14:49

- |

«Газпром» приобрел последнего из крупнейших подрядчиков “большой тройки”, участвующих в капитальном строительстве, сообщил РБК со ссылкой на двух неназванных источников в компании. По сообщению новостного агентства, российская газовая монополия могла закрыть сделку еще в начале мая, выкупив до 100% акций «Стройтранснефтегаза» (СТНГ), одного из крупнейших подрядчиков «Газпрома», участвующих в строительстве трубопровода и наземных служб, в том числе занимающегося обустройством Чаядинского месторождения и строительством трубопровода “Сила Сибири”. По данным неназванных источников знакомых со сделкой, компания, изначально принадлежащая «Волга Групп» (31,5%) Геннадия Тимченко, бывшим топ-менеджерам «Газпрома» Алексею Митюшову (45%), Владимиру Карташяну (5%) и партнерам, продана примерно за 30 млрд руб. Это на 60% меньше, чем стоимость «Стройгазмонтажа» (примерно 75 млрд руб.), ранее принадлежащего семье Ротенбергов, крупнейшего субподрядчика «Газпрома», тогда как по отчетности за 2018 г. стоимость СТНГ составляла 129 млрд руб. (против 152 млрд руб. за СГМ), а его выручка за последние пять лет в два раза ниже выручки СГМ (120-190 млрд руб. против 276-362 млрд руб.), по сообщению РБК.

( Читать дальше )

( Читать дальше )

Новости рынков |Китайский рынок может стать значимой точкой роста для Газпрома- Атон

- 23 июля 2020, 12:57

- |

Иоги вебинара Газпрома по китайскому рынка газа

22 июля Газпром провел вебинар по китайскому рынку природного газа. Ниже мы приводим его основные итоги.

Потребление газа в Китае, как ожидается, вырастет в два раза до 610 млрд куб м к 2035 году (против 307 млрд куб м в 2019), а импорт газа должен достичь 310 млрд куб м (против 132 млрд куб м в 2019). Основными секторами, которые будут способствовать росту спроса с 2019 по 2030 станут электроэнергетика (+65 млрд куб м), тепловая энергетика (+60 млрд куб м), жилищный и коммерческий сектор (+50 млрд куб м) и промышленность (+40 млрд куб м).

Согласно прогнозам, несмотря на вспышку коронавируса, среднегодовые темпы роста спроса на природный газ в Китае составят 5.1% в 2020-2030. В то же самое время национальные компании объявили о снижении капзатрат, что может привести к замедлению темпов роста внутреннего производства в будущем и росту потребности в импорте.

Газпром планирует увеличить поставки в Китай, воспользовавшись ростом спроса. Ранее председатель правления компании Алексей Миллер отметил, что в обозримом будущем экспорт компании в Китай может превысить 130 млрд куб м в год (против 5 млрд куб м в 2020П). Это может стать возможным благодаря нескольким опциям, а именно: увеличению поставок газа через трубопровод Сила Сибири на 6 млрд куб м до 44 млрд куб м в год, организации поставок газа с Дальнего Востока, строительству газопровода Силы Сибири-2 через Монголию и западного маршрута.

( Читать дальше )

22 июля Газпром провел вебинар по китайскому рынку природного газа. Ниже мы приводим его основные итоги.

Потребление газа в Китае, как ожидается, вырастет в два раза до 610 млрд куб м к 2035 году (против 307 млрд куб м в 2019), а импорт газа должен достичь 310 млрд куб м (против 132 млрд куб м в 2019). Основными секторами, которые будут способствовать росту спроса с 2019 по 2030 станут электроэнергетика (+65 млрд куб м), тепловая энергетика (+60 млрд куб м), жилищный и коммерческий сектор (+50 млрд куб м) и промышленность (+40 млрд куб м).

Согласно прогнозам, несмотря на вспышку коронавируса, среднегодовые темпы роста спроса на природный газ в Китае составят 5.1% в 2020-2030. В то же самое время национальные компании объявили о снижении капзатрат, что может привести к замедлению темпов роста внутреннего производства в будущем и росту потребности в импорте.

Газпром планирует увеличить поставки в Китай, воспользовавшись ростом спроса. Ранее председатель правления компании Алексей Миллер отметил, что в обозримом будущем экспорт компании в Китай может превысить 130 млрд куб м в год (против 5 млрд куб м в 2020П). Это может стать возможным благодаря нескольким опциям, а именно: увеличению поставок газа через трубопровод Сила Сибири на 6 млрд куб м до 44 млрд куб м в год, организации поставок газа с Дальнего Востока, строительству газопровода Силы Сибири-2 через Монголию и западного маршрута.

( Читать дальше )

Новости рынков |Потенциал роста бумаг М.видео оценивается в 10-15% - Финам

- 21 июля 2020, 17:41

- |

На российском рынке все позитивно, все подрастает. «Сбербанк» — локомотив наиболее ликвидных бумаг. Единственный момент — котировки «Газпрома», они не сильно отличаются от уровня вчерашнего дня.

Из второго эшелона отмечу рост акций «М.видео» — ожидается сильный отчет за второй квартал. Связано это с тем, что в карантин население тратило средства на покупку электроники, что должно позитивно отразиться на отчетности компании.

ИК «Финам»

Из второго эшелона отмечу рост акций «М.видео» — ожидается сильный отчет за второй квартал. Связано это с тем, что в карантин население тратило средства на покупку электроники, что должно позитивно отразиться на отчетности компании.

Месяц-полтара назад была заметка о стратегическом альянсе между «М.видео» и «Яндексом». Более того, рассматривался вариант, что «Яндекс» может купить «М.видео». На этом фоне интерес к ритейлеру «М.видео-Эльдорадо» вполне обоснован, и может выступить драйвером роста. Потенциал роста оценивается в 10-15%. Если текущий рост идет только на ожиданиях отчетности, то в дальнейшем возможно разочарование инвесторов.Кабаков Ярослав

ИК «Финам»

Новости рынков |Потенциальные санкции непосредственно против Газпрома остаются крайне маловероятными - Альфа-Банк

- 17 июля 2020, 14:02

- |

США угрожают ввести санкции CAATSA против европейских партнеров «Газпромас, тогда как шансы на совместный ответ ЕС постепенно ослабевают.

Ранее на этой неделе госсекретарь США Майк Помпео представил обновленную трактовку закона США „О противодействии противникам Америки посредством санкций” (CAATSA), предусматривающую расширенное толкование Статьи 232, которая позволяет применять санкции против юридических лиц, инвестирующих или вовлеченных в участие в российские экспортные проекты в области энергетики. По словам г-на Помпео, большинство европейских партнеров “Газпрома», вовлеченных сейчас в строительство газопроводов «Северный поток-2» и «Турецкий поток», могут попасть под действие экономических или финансовых санкций, так как Администрация президента США отозвала формальные исключения из-под действия закона уже существующих проектов, тем самым распространяя действие закона на строящиеся российские трубопроводы.

Согласно пресс-релизу Госдепартамента, на пресс-конференции госсекретарь порекомендовал целому ряду европейских компаний (в том числе Uniper, Royal Dutch Shell, OMV, Wintershall Dea и Engie) “выходить из проектов сейчас или рисковать ощутить последствия”. Поскольку основная часть инвестиций в «Северный поток-2» уже была выделена партнерами, данное заявление де факто открывает возможности для введения штрафных санкций, которые могут быть выставлены задним числом европейским компаниям. Это может послужить причиной новой волны напряженности с втягиванием целого ряда европейских государств в прямой трансатлантический конфликт.

( Читать дальше )

Ранее на этой неделе госсекретарь США Майк Помпео представил обновленную трактовку закона США „О противодействии противникам Америки посредством санкций” (CAATSA), предусматривающую расширенное толкование Статьи 232, которая позволяет применять санкции против юридических лиц, инвестирующих или вовлеченных в участие в российские экспортные проекты в области энергетики. По словам г-на Помпео, большинство европейских партнеров “Газпрома», вовлеченных сейчас в строительство газопроводов «Северный поток-2» и «Турецкий поток», могут попасть под действие экономических или финансовых санкций, так как Администрация президента США отозвала формальные исключения из-под действия закона уже существующих проектов, тем самым распространяя действие закона на строящиеся российские трубопроводы.

Согласно пресс-релизу Госдепартамента, на пресс-конференции госсекретарь порекомендовал целому ряду европейских компаний (в том числе Uniper, Royal Dutch Shell, OMV, Wintershall Dea и Engie) “выходить из проектов сейчас или рисковать ощутить последствия”. Поскольку основная часть инвестиций в «Северный поток-2» уже была выделена партнерами, данное заявление де факто открывает возможности для введения штрафных санкций, которые могут быть выставлены задним числом европейским компаниям. Это может послужить причиной новой волны напряженности с втягиванием целого ряда европейских государств в прямой трансатлантический конфликт.

( Читать дальше )

Новости рынков |Краткосрочные риски для бумаг Газпрома носят повышенный характер - Фридом Финанс

- 16 июля 2020, 15:55

- |

В ответ на расширение возможности санкций против проекта в рамках рекомендаций Госдепа США носит спокойный характер. Оператор газопровода «Северный поток-2» Nord Stream 2 AG сообщил о многомиллиардных инвестициях в проект более 1000 компаний из 25 стран, которые полностью привержены его завершению. Поддержку проекту выражают последние изменения властей Дании в разрешительной практике, касающейся проекта, а также последние заявления руководства Германии.

ИК «Фридом Финанс»

Ситуация отражает реакцию инвесторов на постепенное усиление спроса в сырьевом секторе. Однако, краткосрочные риски для бумаг Газпрома носят повышенный характер.Осин Александр

ИК «Фридом Финанс»

Новости рынков |Дивидендный гэп Газпрома может остаться незакрытым - Финам

- 15 июля 2020, 15:44

- |

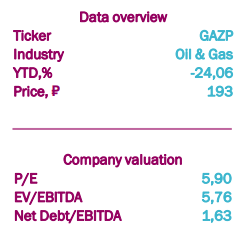

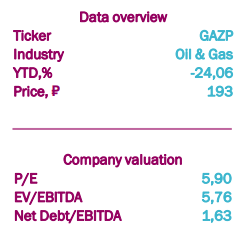

Акции «Газпрома» сегодня открылись гэпом вниз на 6%. Это дивидендный гэп — вчера акции включали рекордные дивиденды, которые компания заплатит за прошлый год. Сегодня акции газового холдинга торгуются уже без учета дивидендов.

ГК «Финам»

Как раз вчера «Газпром» одним из последних представил свою финансовую отчетность за 1 квартал по МСФО. В ней отразилось падение выручки от продаж на 24%, при этом экспортная выручка от продажи природного газа упала практически вдвое, продажи газа в Европу в объеме снизились на 18%, а средняя цена в 1 квартале снизилась на 37%…

Однако на этот раз не стоит рассчитывать на скорое закрытие дивидендного гэпа. В этом году компания сильно ухудшит свои финансовые показатели и рынок это учитывает в цене...Калачев Алексей

ГК «Финам»

Как раз вчера «Газпром» одним из последних представил свою финансовую отчетность за 1 квартал по МСФО. В ней отразилось падение выручки от продаж на 24%, при этом экспортная выручка от продажи природного газа упала практически вдвое, продажи газа в Европу в объеме снизились на 18%, а средняя цена в 1 квартале снизилась на 37%…

Новости рынков |Во 2 квартале Газпром может получить снова убыток, но уже от основной деятельности - КИТ Финанс Брокер

- 15 июля 2020, 13:40

- |

Газпром опубликовал финансовые результаты за I кв. 2020 г. по МСФО.

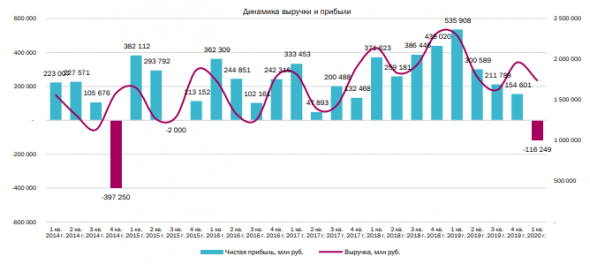

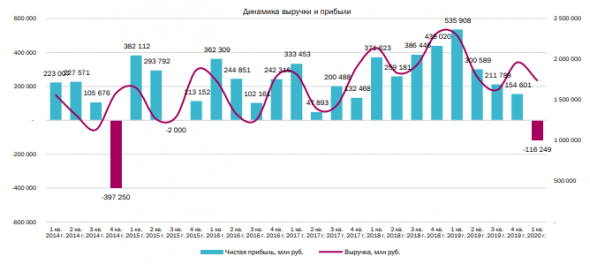

Выручка компании сократилась на 24% по сравнению с аналогичным периодом прошлого года – до 1,7 трлн руб. из-за обвала цен на газ в Европе. В результате валютной переоценки обязательств за отчётный период, Газпром получил убыток в размере 116 млрд руб. против прибыли 536 млрд руб. годом ранее.

Несмотря на полученный убыток, менеджмент компании сообщил, в расчете дивидендов за 2020 г. будет учитываться прибыль I кв. в размере 288 млрд руб. Корректировка на «неденежные» статьи уже предусмотрена новой дивидендной политикой компании, утвержденной в конце 2019 г. Таким образом, Газпром уже заработал дивиденд в размере 4,87 руб. на акцию. Также менеджмент добавил, что рассчитывает на выплату дивидендов в размере 40% скорректированной чистой прибыли в 2020 г.

( Читать дальше )

Выручка компании сократилась на 24% по сравнению с аналогичным периодом прошлого года – до 1,7 трлн руб. из-за обвала цен на газ в Европе. В результате валютной переоценки обязательств за отчётный период, Газпром получил убыток в размере 116 млрд руб. против прибыли 536 млрд руб. годом ранее.

Несмотря на полученный убыток, менеджмент компании сообщил, в расчете дивидендов за 2020 г. будет учитываться прибыль I кв. в размере 288 млрд руб. Корректировка на «неденежные» статьи уже предусмотрена новой дивидендной политикой компании, утвержденной в конце 2019 г. Таким образом, Газпром уже заработал дивиденд в размере 4,87 руб. на акцию. Также менеджмент добавил, что рассчитывает на выплату дивидендов в размере 40% скорректированной чистой прибыли в 2020 г.

( Читать дальше )

Новости рынков |Отчетность Газпрома неплохая, но результаты 2 квартала могут быть слабее - Промсвязьбанк

- 15 июля 2020, 12:32

- |

Газпром не смог получить прибыль в 1 квартале

Газовый концерн Газпром получил чистый убыток по итогам первого квартала 2020 года в размере 116 миллиардов рублей по сравнению с 536 миллиардами рублей чистой прибыли годом ранее, сообщил концерн. Выручка Газпрома в отчетном квартале составила 1,7 триллиона рублей против 2,3 триллиона рублей годом ранее. Газпром немного повысил оценку инвестиций группы на 2020 год до 1,646 триллиона рублей, следует из отчетности. Скорректированный чистый долг Газпрома к показателю EBITDA вырос в первом квартале до 1,5х с 1,4х в четвертом квартале 2019 года.

Газовый концерн Газпром получил чистый убыток по итогам первого квартала 2020 года в размере 116 миллиардов рублей по сравнению с 536 миллиардами рублей чистой прибыли годом ранее, сообщил концерн. Выручка Газпрома в отчетном квартале составила 1,7 триллиона рублей против 2,3 триллиона рублей годом ранее. Газпром немного повысил оценку инвестиций группы на 2020 год до 1,646 триллиона рублей, следует из отчетности. Скорректированный чистый долг Газпрома к показателю EBITDA вырос в первом квартале до 1,5х с 1,4х в четвертом квартале 2019 года.

Мы оцениваем отчетность Газпрома как неплохую, но опасаемся, что результаты 2 кв. могут быть слабее. Так, если в 1 кв. средние спотовые цены на газ в Европе составляли 68 долл./1 тыс. куб. м., то во 2 кв. – уже 59,7 долл./1 тыс. куб. м. Однако, по нашим оценкам, ценовое «дно» все же было пройдено, и некоторое улучшение можно ожидать с 3 кв. Что касается выплаты дивидендов, то, во-первых, Газпром сохраняет планы направить на выплату 40% от чистой прибыли по МСФО, во-вторых, положительным моментом выступает корректировка на неденежные статьи, согласно дивполитике. Даже с учетом ожидаемых более слабых результатов во 2 кв. и вероятного ухода FCF в отрицательную зону, мы ждем, что по итогам 2020 г. Газпром сможет выплатить от 8 до 8,8 руб./акцию, что дает доходность от 4,1 до 4,5% (от цен на конец 14.07.2020). Наша рекомендация по Газпрому составляет 246 руб./акцию, потенциал роста – 26%.Промсвязьбанк

Новости рынков |В долгосрочном плане позитивный прогноз по Газпрому подтверждается - Атон

- 15 июля 2020, 12:18

- |

Газпром представил результаты за 1К20

Выручка (1 740 млрд руб., +2% против АТОНа, +1% против консенсуса) упала на 11% кв/кв из-за снижения продаж газа, преимущественно в Европе (-17% г/г), и рухнувших цен на газ в 1К. Показатель EBITDA составил 507 млрд руб., увеличившись на 42% кв/кв, поддержку ему оказала валютная переоценка дебиторской задолженности и выданных займов (115.6 млрд руб.), а также снижение стоимости покупных нефти и газа на 21% кв/кв. Чистая прибыль ушла в отрицательную зону (-116 млрд руб.), но с учетом корректировок на неденежные статьи, как предусмотрено дивидендной политикой, величина чистой прибыли составила бы 288 млрд. руб. FCF группы, скорректированный на уменьшение размера краткосрочных депозитов (152 млрд руб.), оказался положительным и составил 19 млрд руб. за счет сокращения капзатрат группы на 24% кв/кв. Соотношение чистый долг/EBITDA составило 1.5x.

Выручка (1 740 млрд руб., +2% против АТОНа, +1% против консенсуса) упала на 11% кв/кв из-за снижения продаж газа, преимущественно в Европе (-17% г/г), и рухнувших цен на газ в 1К. Показатель EBITDA составил 507 млрд руб., увеличившись на 42% кв/кв, поддержку ему оказала валютная переоценка дебиторской задолженности и выданных займов (115.6 млрд руб.), а также снижение стоимости покупных нефти и газа на 21% кв/кв. Чистая прибыль ушла в отрицательную зону (-116 млрд руб.), но с учетом корректировок на неденежные статьи, как предусмотрено дивидендной политикой, величина чистой прибыли составила бы 288 млрд. руб. FCF группы, скорректированный на уменьшение размера краткосрочных депозитов (152 млрд руб.), оказался положительным и составил 19 млрд руб. за счет сокращения капзатрат группы на 24% кв/кв. Соотношение чистый долг/EBITDA составило 1.5x.

Показатели Газпрома за 1К20 отразили сложную макроэкономическую обстановку. Мы подтверждаем наш позитивный долгосрочный прогноз по Газпрому, хотя ожидаем дальнейшего ухудшения финансовых показателей во 2К и 3К. В то же время Группа подтвердила сделанный ранее прогноз по объемам экспорта (166-167 млрд куб. м) и средней экспортной цене на 2020 ($133/ тыс. куб. м) и ожидает восстановления рынка в 4К20. Газпром также подтвердил целевые показатели программы оптимизации (140 млрд руб. по операционным расходам, 200-220 млрд руб. по капзатратам в газовом бизнесе, снижение затрат на 20% в нефтяном и на столько же в энергетическом бизнес-сегментах).Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс