SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Татнефть превращается в одну из самых привлекательных дивидендных историй в российском нефтегазовом секторе

- 31 января 2018, 10:12

- |

Татнефть: совет директоров утвердил новую дивидендную политику

Bloomberg сообщает, что Татнефть установила ключевой коэффициент выплат на уровне не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая окажется выше. Это заявление было опубликовано на сайте компании после заседания совета директоров. В дополнение к годовым дивидендам совет директоров Татнефти может рекомендовать выплату дивидендов за 1К, 1П и 9M.

Bloomberg сообщает, что Татнефть установила ключевой коэффициент выплат на уровне не менее 50% от чистой прибыли по РСБУ или МСФО, в зависимости от того, какая окажется выше. Это заявление было опубликовано на сайте компании после заседания совета директоров. В дополнение к годовым дивидендам совет директоров Татнефти может рекомендовать выплату дивидендов за 1К, 1П и 9M.

Это, по сути, делает ранее объявленные планы и действия Татнефти в отношении дивидендов официально закрепленными в ее дивидендной политике. Напоминаем, что Татнефть решила выплатить промежуточные дивиденды за 9M17, направив на это 75% от чистой прибыли по РСБУ за этот период (73% по МСФО) — это соответствует 27,8 руб. на акцию (дивидендная доходность около 5% на обыкновенную акцию и около 7% на привилегированную акцию). Компания заявила ранее, что будет придерживаться коэффициента выплат 50% по МСФО в качестве минимального, а уровень FCF будет ключевым фактором, определяющим размер дивидендов (теоретически, Татнефть готова выплачивать свой FCF полностью). Фактический коэффициент выплат может, таким образом, превысить порог в 50%. Менеджмент сказал, что будет ориентироваться на FCF от нефтяного бизнеса и не учитывать денежные потоки от банковского подразделения. Мы приветствуем такое решение по дивидендам от компании, которая превращается в одну из самых привлекательных дивидендных историй в российском нефтегазовом секторе. Мы прогнозируем, что дивиденды за 2017 составят 30 руб. на акцию.АТОН

- комментировать

- Комментарии ( 1 )

Новости рынков |Татнефть может утвердить дивиденды в размере 50% от прибыли

- 23 января 2018, 11:40

- |

Совет директоров Татнефти 30 января обсудит проведение годового собрания и новую дивидендную политику

Очередное заседание совета директоров ПАО Татнефть состоится 30 января, говорится в сообщении компании. В повестку дня, в частности, включены вопросы «О годовом общем собрании акционеров ПАО Татнефть по итогам 2017 года» и «О новой редакции положения о дивидендной политики ПАО Татнефть.

Очередное заседание совета директоров ПАО Татнефть состоится 30 января, говорится в сообщении компании. В повестку дня, в частности, включены вопросы «О годовом общем собрании акционеров ПАО Татнефть по итогам 2017 года» и «О новой редакции положения о дивидендной политики ПАО Татнефть.

Для инвесторов будет важным, какую дивидендную политику утвердит Татнефть. Напомним, что традиционно Татнефть направляла на выплату дивидендов 30% чистой прибыли по РСБУ, по итогам 2016 года Татнефть впервые за многие годы изменила уровень выплат, направив на дивиденды 53,061 млрд рублей — 49,4% чистой прибыли по МСФО (50,6% чистой прибыли по РСБУ), или 22,81 рубля на все виды акций. Предполагается, что будет утверждена политика о выплате 50% от чистой прибыли по МСФО. В этом случае доходность по АО может составить 5,7%, а по АП – 7,9%.Промсвязьбанк

Новости рынков |Вряд ли возможные санкции создадут Татнефти проблемы

- 20 декабря 2017, 18:37

- |

По информации Reuters, «Татнефть» вела бизнес в Крыму после 2014 года.

Это создает риск для нефтяников попасть под американские санкции.

Финансовые результаты «Татнефти» всегда были более чувствительны к динамике цен на нефть, чем у большинства других нефтяных компаний.

ГК «Альпари»

Это создает риск для нефтяников попасть под американские санкции.

С нашей точки зрения, риск санкций достаточно серьезен, однако вряд ли они создадут «Татнефти» какие-либо проблемы. Возможна лишь краткосрочная спекулятивная распродажа бумаг, которую стоит использовать для покупки.Спекулянты используют любую новость, чтобы заработать прибыль. Из публичных источников неизвестно о каких-либо связях «Татнефти» с компаниями из США. Бизнес нефтяников из Альметьевска вряд ли может пострадать.

Финансовые результаты «Татнефти» всегда были более чувствительны к динамике цен на нефть, чем у большинства других нефтяных компаний.

Летом текущего года мы ожидаем цену на черное золото в границах $70-$80 за баррель. Это сделает фаворитом акции всех российских компаний нефтегазового сектора. Однако бумаги «Татнефти» однозначно должны быть лучше отраслевого индекса.Разуваев Александр

С фундаментальной точки зрения, бумаги «Сургутнефтегаза» и «Газпрома», конечно, сильнее. Однако вряд ли компания Владимира Богданова распределит свой знаменитый кэш среди акционеров до лета 2018 года. При этом «Газпром», естественно, останется под давлением рисков украинского транзита и потери части европейского рынка в пользу американского СПГ. С нашей точки зрения, акции «Татнефти» – это очень хорошая инвестиционная идея.

ГК «Альпари»

Новости рынков |Акции Новатэка достигли максимума с мая 2017 года

- 12 декабря 2017, 20:54

- |

«НОВАТЭК» намерен повышать дивиденды, это заложено в стратегии, рассказал зампредправления компании Марк Джетвей на Дне стратегии. «Наша цель — повышать дивиденды, но в правильный момент времени», — сказал Джетвей.

К середине торгового дня вторника на российском фондовом рынке можно наблюдать положительную динамику, однако, индикаторы отступили от внутридневных максимумов. Индекс МосБиржи к 14.15 мск вырос на 0,06% до 2149,99 пункта, а индекс РТС увеличился на 0,59%, до 1151,18 пункта. Нефтяные цены оставались на положительной территории, но также отступили от максимумов дня. Рубль немного укрепился против доллара и евро.

«Велас Брокер»

К середине торгового дня вторника на российском фондовом рынке можно наблюдать положительную динамику, однако, индикаторы отступили от внутридневных максимумов. Индекс МосБиржи к 14.15 мск вырос на 0,06% до 2149,99 пункта, а индекс РТС увеличился на 0,59%, до 1151,18 пункта. Нефтяные цены оставались на положительной территории, но также отступили от максимумов дня. Рубль немного укрепился против доллара и евро.

Среди лидеров роста можно отметить привилегированные акции «Татнефти» (+2,87%) и бумаги «НОВАТЭКа» (+1,63%). Наибольшее снижение можно наблюдать по привилегированным акциям «Башнефти» (-3,50%) и «СОЛЛЕРСа» (-2,69%).Кожухова Елена

Во вторник «НОВАТЭК» проводит День стратегии-2017, в рамках которого стало известно о планах компании по ребрендингу, выходу на глобальный рынок сжиженного природного газа и укреплению позиций на внутреннем рынке газа. С технической точки зрения, акции «НОВАТЭКа» также сделали заявку на ускорение роста и сегодня достигли максимума с мая 2017 года. Закрепление выше сопротивления 685 руб может открыть бумагам дорогу к 800 руб (см. месячный график).

«Велас Брокер»

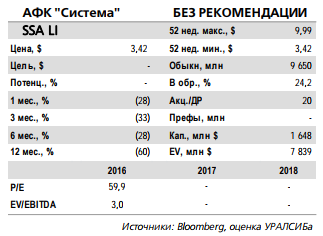

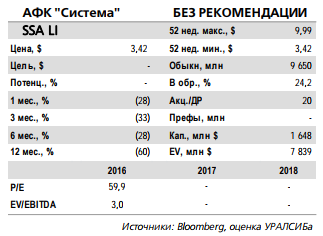

Новости рынков |Возросшие риски для АФК Система

- 08 декабря 2017, 12:11

- |

Роснефть подала еще один иск к компании

Предъявлены дополнительные требования в размере 132 млрд руб. Роснефть вчера сообщила о подаче еще одного иска против АФК «Система». Иск на сумму 132 млрд руб. был подан совместно с Башнефтью в Арбитражный суд Уфы 7 декабря. Сумма иска, по данным Роснефти, соответствует объему дивидендов, полученных системой от Башнефти за период с 2009 по 2014 гг. за вычетом уплаченных налогов. Роснефть также заявила, что она совместно с Башнефтью привлекла в качестве посредника в конфликте Российский фонд прямых инвестиций, но его роль пока до конца непонятна.

Уровень долговой нагрузки может значительно вырасти. В конце августа Арбитражный суд Уфы частично удовлетворил иск, ранее поданный Роснефтью к АФК «Система», относительно возможного ущерба из-за реорганизации Башнефти, обязав Систему выплатить 136 млрд руб. Решение суда было обжаловано, и в настоящий момент дело рассматривается в апелляционной инстанции. Следующее заседание Восемнадцатого арбитражного апелляционного суда по нему назначено на 11 декабря. По состоянию на конец 3 кв. 2017 г. консолидированный чистый долг составлял 456 млрд руб. (7,5 млрд долл.), что предполагает мультипликатор Чистый долг/EBITDA за последние 12 мес. на уровне 2,4. Соответственно, в случае если решение суда первой инстанции по первому иску будет оставлено в силе, его уровень может вырасти на 30% до 3,1 по мультипликатору Чистый долг/EBITDA за последние 12 мес., а в случае удовлетворения дополнительно и второго иска – до 3,8.

( Читать дальше )

Предъявлены дополнительные требования в размере 132 млрд руб. Роснефть вчера сообщила о подаче еще одного иска против АФК «Система». Иск на сумму 132 млрд руб. был подан совместно с Башнефтью в Арбитражный суд Уфы 7 декабря. Сумма иска, по данным Роснефти, соответствует объему дивидендов, полученных системой от Башнефти за период с 2009 по 2014 гг. за вычетом уплаченных налогов. Роснефть также заявила, что она совместно с Башнефтью привлекла в качестве посредника в конфликте Российский фонд прямых инвестиций, но его роль пока до конца непонятна.

Уровень долговой нагрузки может значительно вырасти. В конце августа Арбитражный суд Уфы частично удовлетворил иск, ранее поданный Роснефтью к АФК «Система», относительно возможного ущерба из-за реорганизации Башнефти, обязав Систему выплатить 136 млрд руб. Решение суда было обжаловано, и в настоящий момент дело рассматривается в апелляционной инстанции. Следующее заседание Восемнадцатого арбитражного апелляционного суда по нему назначено на 11 декабря. По состоянию на конец 3 кв. 2017 г. консолидированный чистый долг составлял 456 млрд руб. (7,5 млрд долл.), что предполагает мультипликатор Чистый долг/EBITDA за последние 12 мес. на уровне 2,4. Соответственно, в случае если решение суда первой инстанции по первому иску будет оставлено в силе, его уровень может вырасти на 30% до 3,1 по мультипликатору Чистый долг/EBITDA за последние 12 мес., а в случае удовлетворения дополнительно и второго иска – до 3,8.

( Читать дальше )

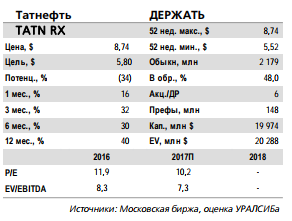

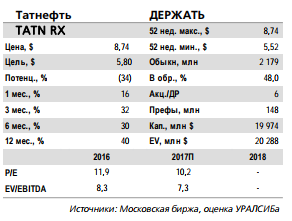

Новости рынков |Татнефть - в оптимистическом сценарии доходность за 2018 г. может быть еще выше

- 05 декабря 2017, 12:42

- |

Компания планирует зафиксировать минимальный коэффициент выплат на уровне 50% в новой дивидендной политике

Размер дивиденда будет зависеть как от чистой прибыли, так и от денежных потоков. В ходе телефонной конференции по итогам 3 кв. 2017 г. Татнефть объявила о готовящихся изменениях дивидендной политики, которые будут предусматривать выплату не менее 50% чистой прибыли, если это позволяет СДП. Поправки будут представлены совету директоров до конца года и, как ожидает менеджмент, утверждены в начале 2018 г. Что касается коэффициента выплат за 2017 г., то его величина, по мнению руководства, может быть близка к коэффициенту по рекомендованным СД дивидендам за 9 мес. 2017 г. – 75% по РСБУ и 70% по МСФО. Кроме того, компания сообщила, что план капзатрат на 2018 г. только на 4% выше, чем на 2017 г., – 99 млрд руб.

Дивиденд за 2017 г. может обеспечить доходность 11% по привилегированным акциям. Совет директоров рекомендовал выплатить 27,78 руб./акция за 9 мес. 2017 г. Дата закрытия реестра – 23 декабря, доходность – 5,4% по обыкновенным и 7,5% по привилегированным акциям. Кроме того, дивиденд за 4 кв. 2017 г., по нашим оценкам, может составить 12–13 руб., что будет означать доходность годового дивиденда около 8% по обыкновенным акциям и 11% по привилегированным. В будущем 50-процентный коэффициент будет рассматриваться как целевой, но не обязывающий, поэтому фактический размер дивиденда может быть скорректирован в зависимости от фактического СДП. Рост инвестпрограммы всего на 4% в 2018 г. говорит о том, что за 2018 г. коэффициент выплат может вновь превысить 50% прибыли как по РСБУ, так и по МСФО.

( Читать дальше )

Размер дивиденда будет зависеть как от чистой прибыли, так и от денежных потоков. В ходе телефонной конференции по итогам 3 кв. 2017 г. Татнефть объявила о готовящихся изменениях дивидендной политики, которые будут предусматривать выплату не менее 50% чистой прибыли, если это позволяет СДП. Поправки будут представлены совету директоров до конца года и, как ожидает менеджмент, утверждены в начале 2018 г. Что касается коэффициента выплат за 2017 г., то его величина, по мнению руководства, может быть близка к коэффициенту по рекомендованным СД дивидендам за 9 мес. 2017 г. – 75% по РСБУ и 70% по МСФО. Кроме того, компания сообщила, что план капзатрат на 2018 г. только на 4% выше, чем на 2017 г., – 99 млрд руб.

Дивиденд за 2017 г. может обеспечить доходность 11% по привилегированным акциям. Совет директоров рекомендовал выплатить 27,78 руб./акция за 9 мес. 2017 г. Дата закрытия реестра – 23 декабря, доходность – 5,4% по обыкновенным и 7,5% по привилегированным акциям. Кроме того, дивиденд за 4 кв. 2017 г., по нашим оценкам, может составить 12–13 руб., что будет означать доходность годового дивиденда около 8% по обыкновенным акциям и 11% по привилегированным. В будущем 50-процентный коэффициент будет рассматриваться как целевой, но не обязывающий, поэтому фактический размер дивиденда может быть скорректирован в зависимости от фактического СДП. Рост инвестпрограммы всего на 4% в 2018 г. говорит о том, что за 2018 г. коэффициент выплат может вновь превысить 50% прибыли как по РСБУ, так и по МСФО.

( Читать дальше )

Новости рынков |Аналитики позитивно оценивают намерение Татнефти и дальше направлять на выплаты дивидендов не менее половины от чистой прибыли

- 05 декабря 2017, 11:04

- |

Татнефть планирует направлять на дивиденды не менее 50% от чистой прибыли, не исключает их рост

Татнефть в дальнейшем планирует направлять на дивиденды не менее 50% от чистой прибыли, но не исключено, что они могут быть выше, сказал представитель компании в ходе телефонной конференции для инвесторов. «В качестве таргета мы бы ориентировались на 50%, но говорим о том, что не исключаем возможности повышения», — сказал представитель компании. При этом при определении дивидендов Татнефть будет исходить из показателя свободного денежного потока.

Татнефть в дальнейшем планирует направлять на дивиденды не менее 50% от чистой прибыли, но не исключено, что они могут быть выше, сказал представитель компании в ходе телефонной конференции для инвесторов. «В качестве таргета мы бы ориентировались на 50%, но говорим о том, что не исключаем возможности повышения», — сказал представитель компании. При этом при определении дивидендов Татнефть будет исходить из показателя свободного денежного потока.

По итогам 2016 года Татнефть впервые за многие годы изменила уровень выплат, направив на дивиденды 53,061 млрд рублей — 49,4% чистой прибыли по МСФО (50,6% чистой прибыли по РСБУ), или 22,81 рубля на все виды акций. При этом впервые с 2004 года Татнефть вернулась к выплате промежуточных дивидендов. Так, в ноябре было объявлено о выплате 27,78 рубля на все виды акций, в общей сложности 75% прибыли от РСБУ. Отсечка – 23 декабря. Мы позитивно оцениваем намерение компании и дальше направлять на выплаты дивиденды не менее половины от чистой прибыли.Промсвязьбанк

Новости рынков |Татнефть превратилась в привлекательную дивидендную историю в нефтегазовом секторе.

- 05 декабря 2017, 10:21

- |

Татнефть провела оптимистичную телеконференцию по итогам 3К17

Мы выделяем несколько наиболее важных моментов.

Дивиденды. Компания будет придерживаться своего коэффициента выплат 50% из чистой прибыли по МСФО в качестве минимального уровня. Тем не менее ключевым фактором, определяющим сумму дивидендов, будет уровень FCF (теоретически, Татнефть готова выплачивать полностью весь FCF), поэтому фактический коэффициент выплат может превысить порог 50%. Компания сказала, что будет исходить из FCF, генерируемого нефтяным бизнесом (исключая эффект банковского бизнеса, который представлен полностью консолидированным Банком Зенит), и не будет включать в расчет денежные потоки, генерируемые банковским бизнесом. Напоминаем, что компания уже объявила промежуточные дивиденды за 9M17 в размере 27,8 руб. на акцию (дивидендная доходность 5,7% по обыкновенным акциям и 7,5% по привилегированным акциям), дата закрытия реестра — 23 декабря. Это соответствует коэффициенту выплат 75% от чистой прибыли по РСБУ за 9M17 или 73% по МСФО.

( Читать дальше )

Мы выделяем несколько наиболее важных моментов.

Дивиденды. Компания будет придерживаться своего коэффициента выплат 50% из чистой прибыли по МСФО в качестве минимального уровня. Тем не менее ключевым фактором, определяющим сумму дивидендов, будет уровень FCF (теоретически, Татнефть готова выплачивать полностью весь FCF), поэтому фактический коэффициент выплат может превысить порог 50%. Компания сказала, что будет исходить из FCF, генерируемого нефтяным бизнесом (исключая эффект банковского бизнеса, который представлен полностью консолидированным Банком Зенит), и не будет включать в расчет денежные потоки, генерируемые банковским бизнесом. Напоминаем, что компания уже объявила промежуточные дивиденды за 9M17 в размере 27,8 руб. на акцию (дивидендная доходность 5,7% по обыкновенным акциям и 7,5% по привилегированным акциям), дата закрытия реестра — 23 декабря. Это соответствует коэффициенту выплат 75% от чистой прибыли по РСБУ за 9M17 или 73% по МСФО.

( Читать дальше )

Новости рынков |Татнефть останется лидером по росту акционерной стоимости

- 04 декабря 2017, 18:03

- |

«Татнефть» планирует инвестиции на 2018 год в объеме 98,8 млрд рублей, следует из презентации компании. Объем инвестиций на 2017 год составляет 95,3 млрд рублей. Таким образом, компания намерена увеличить вложения на 3,7%.

Несмотря на увеличение добычи нефти (+2,6% YoY за 9М2017), производства продукции и строительство новых АЗС, капзатраты «Татнефти» остаются под контролем. За 9 месяцев 2017 года объем вложений в основные средства сократился на 14%. Компания не покупала крупных месторождений, большинство инвестиций приходится на сегмент переработки. В 2018 году компания планирует сократить добычу на 0,5%, и увеличить переработку на 19%. Соответственно, около трети всех капзатрат придется на комплекс ТАНЕКО.

ИК «Фридом Финанс»

Несмотря на увеличение добычи нефти (+2,6% YoY за 9М2017), производства продукции и строительство новых АЗС, капзатраты «Татнефти» остаются под контролем. За 9 месяцев 2017 года объем вложений в основные средства сократился на 14%. Компания не покупала крупных месторождений, большинство инвестиций приходится на сегмент переработки. В 2018 году компания планирует сократить добычу на 0,5%, и увеличить переработку на 19%. Соответственно, около трети всех капзатрат придется на комплекс ТАНЕКО.

«Татнефть» демонстрирует опережающий рост продаж к себестоимости в этом году, свободный денежный поток резко вырос на этом фоне. Я полагаю, что новость будет хорошо воспринята инвесторами. Для долгосрочных инвесторов важным критерием является то, как компания расставляет приоритеты. Госкомпании обычно вкладывают все свободные средства в низкорентабельные инвестпрограммы, а также дополнительно занимают для этого деньги. Например, инвестпрограмма «Газпрома» – 1,13 трлн руб. (140% ожидаемой прибыли) в 2018 году, «Роснефти» – 1,1 трлн руб. (2,4х относительно прибыли). В результате свободный денежный поток «Газпрома» в 2018 г. может стать отрицательным, а у «Роснефт»и он не превысит 200 млрд рублей.Ващенко Георгий

«Татнефть» же выплатит акционерам около 75% прибыли по итогам 3 квартала – это больше, чем другие госкомпании. Я полагаю, что в будущем «Татнефть» останется лидером по росту акционерной стоимости.

ИК «Фридом Финанс»

Новости рынков |Татнефть - финансовые результаты за 3 квартал негативны для акций

- 01 декабря 2017, 10:11

- |

Татнефть: финансовые результаты за 3К17 ниже прогнозов

Татнефть вчера опубликовала финансовые результаты за 3К17 по МСФО, которые оказались ниже наших прогнозов и ожиданий рынка. Выручка достигла 170,4 млрд руб. (-3% по сравнению с нашим прогнозом, -1% по сравнению с консенсус-прогнозом), EBITDA составила 43 млрд руб. (-8% по сравнению с нашим прогнозом, -10% по сравнению с консенсус-прогнозом). Отставание от нашего прогноза было преимущественно обусловлено более высокими, чем ожидалось, операционными расходами и затратами на покупку нефти и нефтепродуктов. Чистая прибыль составила 27,1 млрд руб. (-19% по сравнению с нашим прогнозом, -18% по сравнению с консенсус-прогнозом), отражая отставание по EBITDA. Тем не менее FCF несколько смягчил разочарование от опубликованных показателей, составив 27,4 млрд руб. на фоне роста OCF на 26% кв/кв, в результате чего FCF подскочил на 62% кв/кв. FCF за 9М17 без учета банковской деятельности, связанной с Банком Зенит, составил 53,2 млрд руб. против 37,1 млрд руб. годом ранее.

( Читать дальше )

Татнефть вчера опубликовала финансовые результаты за 3К17 по МСФО, которые оказались ниже наших прогнозов и ожиданий рынка. Выручка достигла 170,4 млрд руб. (-3% по сравнению с нашим прогнозом, -1% по сравнению с консенсус-прогнозом), EBITDA составила 43 млрд руб. (-8% по сравнению с нашим прогнозом, -10% по сравнению с консенсус-прогнозом). Отставание от нашего прогноза было преимущественно обусловлено более высокими, чем ожидалось, операционными расходами и затратами на покупку нефти и нефтепродуктов. Чистая прибыль составила 27,1 млрд руб. (-19% по сравнению с нашим прогнозом, -18% по сравнению с консенсус-прогнозом), отражая отставание по EBITDA. Тем не менее FCF несколько смягчил разочарование от опубликованных показателей, составив 27,4 млрд руб. на фоне роста OCF на 26% кв/кв, в результате чего FCF подскочил на 62% кв/кв. FCF за 9М17 без учета банковской деятельности, связанной с Банком Зенит, составил 53,2 млрд руб. против 37,1 млрд руб. годом ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс