SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акционеры одобрят решение Уралкалия о допэмиссии "префов"

- 08 ноября 2017, 17:00

- |

Совет директоров «Уралкалия» на прошедшем заседании одобрил продажу «Уралхиму» не более 10% акций компании, находящихся в распоряжении «Уралкалий-Технологии». Об этом говорится в сообщении компании.

Совет директоров «Уралкалия» на прошедшем заседании принял решение о делистинге акций компании с Московской биржи, этот вопрос окончательно будет решен акционерами на Внеочередном общем собрании, которое пройдет 18 декабря. Об этом говорится в сообщении эмитента.

ИК «Фридом Финанс»

Совет директоров «Уралкалия» на прошедшем заседании принял решение о делистинге акций компании с Московской биржи, этот вопрос окончательно будет решен акционерами на Внеочередном общем собрании, которое пройдет 18 декабря. Об этом говорится в сообщении эмитента.

Решение «Уралкалия» провести эмиссию привилегированных акций и делистинг обыкновенных вписывается в концепцию «Уралхима» – основного акционера «Уралкалия», который предпочитает вести бизнес более закрыто. Бумаги торгуются вблизи минимума с 2015 года, так что сейчас хорошее время, чтобы их выкупить.Бизнес компании очень рентабелен: маржа EBITDA по данным последнего отчета равняется 48%, а маржа чистой прибыли составляет 35%.

Вероятнее всего, акционеры одобрят предложение «Уралкалия». Взамен они получат префы, доходность которых, по всей видимости, будет на уровне облигаций. По обыкновенным акциям дивиденды не выплачивались с 2015 года. Цена выкупа, по моим расчетам, будет вблизи 135 руб., премия к рынку небольшая. Миноритарным акционерам лучше продать акции на рынке, чтобы избежать затрат, связанных с процедурой выкупа.Ващенко Георгий

ИК «Фридом Финанс»

- комментировать

- Комментарии ( 0 )

Новости рынков |Уралкалий - изменения в структуре владения компании связаны с оптимизацией долговой нагрузки

- 07 ноября 2017, 13:16

- |

Уралкалий готовится продать казначейские акции и провести допэмиссию «префов»

Уралкалий готовится увеличить уставный капитал путем размещения привилегированных акций, а также провести делистинг акций с «Московской биржи». Соответствующие предложения, решения по которым примет внеочередное собрание акционеров, совет директоров компании рассмотрит 7 ноября. Также совет рассмотрит вопрос об отчуждении квазиказначейских акций «Уралкалия», находящихся в распоряжении АО «Уралкалий-Технология». Кроме того, совет директоров определит цену выкупа акций у несогласных с принятыми решениями, утвердит дату и повестку внеочередного собрания акционеров, рассмотрит вопрос о внесении изменений в устав ПАО «Уралкалий» в части положений об объявленных акциях и правах владельцев привилегированных акций. Сейчас у «Уралкалия» нет «префов».

Уралкалий готовится увеличить уставный капитал путем размещения привилегированных акций, а также провести делистинг акций с «Московской биржи». Соответствующие предложения, решения по которым примет внеочередное собрание акционеров, совет директоров компании рассмотрит 7 ноября. Также совет рассмотрит вопрос об отчуждении квазиказначейских акций «Уралкалия», находящихся в распоряжении АО «Уралкалий-Технология». Кроме того, совет директоров определит цену выкупа акций у несогласных с принятыми решениями, утвердит дату и повестку внеочередного собрания акционеров, рассмотрит вопрос о внесении изменений в устав ПАО «Уралкалий» в части положений об объявленных акциях и правах владельцев привилегированных акций. Сейчас у «Уралкалия» нет «префов».

Уралкалий-технологиям принадлежит 54,75% Уралкалия, соответственно весь пакет стоит 208,4 млрд руб. Изменения в структуре владения очевидно связаны с оптимизацией долговой нагрузки: соотношение чистого долга к EBITDA на конец 1 полугодия было 4,4х. Напомним, что у Уралкалия есть ограничения на выкуп акций и запрет на выплату дивидендов, пока его чистый долг/EBITDA превышает 4х. Платить дивиденды Уралкалий прекратил после аварии на руднике «Соликамск-2» в 2014 году, а затем перешел к дискретной дивидендной политике.Промсвязьбанк

Новости рынков |Уралкалий делает шаги по направлению к превращению в частную компанию

- 07 ноября 2017, 12:23

- |

Уралкалий может провести отчуждение казначейских акций

Как сообщают Ведомости, совет директоров Уралкалия во вторник проведет голосование по вопросу отчуждения казначейских акций, которыми в настоящий момент владеет «дочка» Уралкалия — Уралкалий-технологии. В данный момент ей принадлежит 55% акций в форме казначейских акций стоимостью около 210 млрд руб. Совет директоров также рассмотрит размещение привилегированных акций.

Как сообщают Ведомости, совет директоров Уралкалия во вторник проведет голосование по вопросу отчуждения казначейских акций, которыми в настоящий момент владеет «дочка» Уралкалия — Уралкалий-технологии. В данный момент ей принадлежит 55% акций в форме казначейских акций стоимостью около 210 млрд руб. Совет директоров также рассмотрит размещение привилегированных акций.

Не совсем понятно, будет ли проведено отчуждение всех акций или их части, и что является конечной целью компании — их погашение или продажа. Грядущие изменения в структуре акционеров означают, что компания делает новые шаги по направлению к превращению в частную компанию, на наш взгляд. Ранее мы предположили, что компания может возобновить выкуп акций с рынка в конце 1К18, когда задолженность Уралкалия упадет ниже 4,0xАТОН

Новости рынков |Уралкалий - при инциденте на руднике производство не пострадало

- 17 октября 2017, 11:14

- |

Уралкалий сообщил о задымлении на одном из своих рудников

После обнаружения задымления на руднике Соликамск-1, компания сообщила, что все работники были эвакуированы, и производство работает в обычном режиме.

После обнаружения задымления на руднике Соликамск-1, компания сообщила, что все работники были эвакуированы, и производство работает в обычном режиме.

Очередной инцидент на руднике Уралкалия (в 2014 произошло затопление на руднике Соликамск-2) напомнил об операционных сложностях, усугубляемых программой агрессивного сокращения издержек компанией. Тем не менее производство, по всей видимости, не пострадало — НЕЙТРАЛЬНО, на наш взгляд.АТОН

Новости рынков |Уралкалий: Следующий выкуп в марте 2018?

- 25 сентября 2017, 10:28

- |

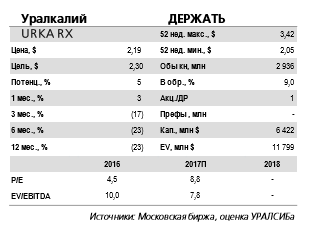

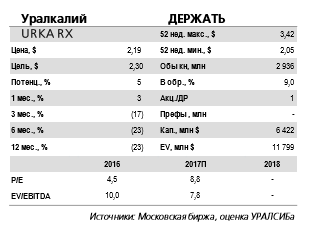

Мы считаем, что у Уралкалия есть все шансы сократить свою чистую задолженность до уровня ниже 4.0x EBITDA к концу 2017. Этот уровень предусмотрен его ковенантами, и освобождение от этого ограничения открыло бы возможности для очередного выкупа в марте 2018. С учетом рыночной цены калия и курса рубля, продажи должны составить 6,2 млн т во 2П17, что, на наш взгляд, вполне достижимо и предполагает рост на 6% п/п и загрузку мощностей 94%. Рыночная капитализация акций в свободном обращении составляет около $400 млн, что чуть выше свободного денежного потока Уралкалия за полугодие в размере $250-300 млн, и мы считаем, что очередной выкуп с рынка более вероятен, чем оферта. Наша рекомендация по компании — ПРОДАВАТЬ, но мы напоминаем, что динамику ее акций больше не определяют фундаментальные факторы.

Обратные выкупы могут возобновиться, если чистая задолженность упадет ниже 4.0x. Как сообщает Интерфакс, со ссылкой на менеджмент Уралкалия и другие неназванные источники, условие в виде такого коэффициента было выдвинуто кредиторами. Соотношение чистый долг/EBITDA у Уралкалия составляло 4.4x на конец 1П17, а последний выкуп с рынка завершился год назад, в сентябре.

( Читать дальше )

Новости рынков |Рано или поздно Уралкалий и Беларуськалий вернуться к сотрудничеству

- 08 сентября 2017, 12:37

- |

Менеджмент Беларуськалия не видит целесообразности в альянсе с Уралкалием

Руководство компании не спешит возобновлять сотрудничество. Генеральный директор Беларуськалия заявил вчера, что компания не видит целесообразности в альянсе с Уралкалием, сообщил Интерфакс.

Вопрос о возобновлении сотрудничества с Уралкалием будет решаться не на корпоративном, а на более высоком уровне. В июне 2017 г. основной бенефициар Уралкалия Дмитрий Мазепин встречался в Минске с президентом Белоруссии Александром Лукашенко, чтобы обсудить возобновление сотрудничества по продажам хлоркалия.

Руководство компании не спешит возобновлять сотрудничество. Генеральный директор Беларуськалия заявил вчера, что компания не видит целесообразности в альянсе с Уралкалием, сообщил Интерфакс.

Вопрос о возобновлении сотрудничества с Уралкалием будет решаться не на корпоративном, а на более высоком уровне. В июне 2017 г. основной бенефициар Уралкалия Дмитрий Мазепин встречался в Минске с президентом Белоруссии Александром Лукашенко, чтобы обсудить возобновление сотрудничества по продажам хлоркалия.

Рано или поздно Уралкалий и Беларуськалий вернуться к сотрудничеству. За несколько лет, прошедших после разрыва торгового партнерства Уралкалия и Беларуськалия, рынок калийных удобрений стал более конкурентным как за счет снижения дисциплины продаж, так и запуска новых проектов. Тем не менее возобновление торгового альянса между крупнейшими производителями, на наш взгляд, могло бы оказать существенное влияние на мировой рынок калийных удобрений, структура которого со стороны предложения остается олигополистической. Мы считаем, что переговоры продолжатся, и рано или поздно стороны вернуться к сотрудничеству.Уралсиб

Новости рынков |Уралкалий - прибыль компании за 1 полугодие упала из-за переоценки курсовых разниц

- 29 августа 2017, 12:32

- |

Уралкалий в I полугодии увеличил EBITDA на 10%, до $673 млн., но вдвое снизил чистую прибыль

Уралкалий в I полугодии снизил чистую прибыль по МСФО на 52%, до $451 млн., сообщила компания. При этом EBITDA Уралкалия выросла на 10%, до $673 млн. Выручка увеличилась на 29%, до $1,388 млрд. Рентабельность по EBITDA составила 61% против 69% годом ранее.

Уралкалий в I полугодии снизил чистую прибыль по МСФО на 52%, до $451 млн., сообщила компания. При этом EBITDA Уралкалия выросла на 10%, до $673 млн. Выручка увеличилась на 29%, до $1,388 млрд. Рентабельность по EBITDA составила 61% против 69% годом ранее.

Рост выручки компании был обеспечен увеличением физических объемов реализации (на 35%), в то время как средние цены на продукцию Уралкалия снижались. При этом из-за укрепления рубля издержки на тонну продукции увеличились с 32 до 39,7 $/т (на 24%). Это стало причиной снижения рентабельности по EBITDA и более слабой динамики этого показателя по сравнению с выручкой. Прибыль Уралкалия упала из-за переоценки курсовых разниц.Промсвязьбанк

Новости рынков |Уралкалий - объемы реализации хлоркалия во 2 полугодии могут составить 12 млн т, а рост к 2016 году на 11%

- 16 августа 2017, 11:32

- |

Уралкалий во II квартале увеличил выпуск хлоркалия на 19% — до 3 млн. т

Уралкалий во втором квартале увеличил выпуск товарного хлоркалия на 19% по сравнению с аналогичным периодом прошлого года — до 2,97 млн тонн, следует из ежеквартального отчета компании. Объем производства соответствует уровню первого квартала. Ранее генеральный директор Уралкалия Дмитрий Осипов говорил Интерфаксу, что компания планирует сохранять примерно одинаковые объемы производства в течение всего года.

Уралкалий во втором квартале увеличил выпуск товарного хлоркалия на 19% по сравнению с аналогичным периодом прошлого года — до 2,97 млн тонн, следует из ежеквартального отчета компании. Объем производства соответствует уровню первого квартала. Ранее генеральный директор Уралкалия Дмитрий Осипов говорил Интерфаксу, что компания планирует сохранять примерно одинаковые объемы производства в течение всего года.

В целом, если Уралкалий сохранит выпуск хлоркалия во втором полугодии на уровне первого полугодия, то объемы реализации составят 12 млн т, а рост к 2016 году на 11%. Отметим, что выпуск хлоркалия компанией достигнет объемов до аварии на руднике Соликамск-2.Промсвязьбанк

Новости рынков |Уралкалий - соглашение на поставку хлористого калия в Индию является умеренно позитивной новостью для акций компании

- 31 июля 2017, 12:01

- |

Уралкалий заключил соглашение на поставку калийных удобрений в Индию

Подписано соглашение на поставку хлористого калия в Индию. Уралкалий сообщил о заключении Уралкалий Трейдингом (100-процентная дочка ПАО Уралкалий) контракта на поставку хлористого калия в Индию с августа 2017 г. по июнь 2018 г. Контракт подписан с компанией IPL крупнейшим индийским импортером минеральных удобрений.

Цена на 6% выше, чем в прошлом году. По сообщениям Интерфакса, цитирующего источник на калийном рынке, контрактная цена, зафиксированная Уралкалием, составила 240 долл./т (CFR). Это на 13 долл./т, или на 6%, выше прошлогоднего уровня. Традиционно контракты с Китаем и Индией являются бенчмарками для калийной отрасли. В отличие от 2016 г., когда первое соглашение было заключено с Индией, в этом году китайский контракт был объявлен раньше индийского.

( Читать дальше )

Подписано соглашение на поставку хлористого калия в Индию. Уралкалий сообщил о заключении Уралкалий Трейдингом (100-процентная дочка ПАО Уралкалий) контракта на поставку хлористого калия в Индию с августа 2017 г. по июнь 2018 г. Контракт подписан с компанией IPL крупнейшим индийским импортером минеральных удобрений.

Цена на 6% выше, чем в прошлом году. По сообщениям Интерфакса, цитирующего источник на калийном рынке, контрактная цена, зафиксированная Уралкалием, составила 240 долл./т (CFR). Это на 13 долл./т, или на 6%, выше прошлогоднего уровня. Традиционно контракты с Китаем и Индией являются бенчмарками для калийной отрасли. В отличие от 2016 г., когда первое соглашение было заключено с Индией, в этом году китайский контракт был объявлен раньше индийского.

( Читать дальше )

Новости рынков |Уралкалий - контракт на поставку калия в Индию является позитивной новостью для компании

- 31 июля 2017, 11:26

- |

Уралкалий подписал контракт на поставку хлоркалия в Индию по $240/т — источник

«Уралкалий Трейдинг» (100%-ная «дочка» ПАО «Уралкалий») подписал контракт с IPL — крупнейшим индийским импортером минеральных удобрений — на поставку хлористого калия с августа 2017 года по июнь 2018 года, говорится в сообщении компании. Цену и объемы поставок по контракту компания не раскрывает. Источник на калийном рынке сообщил «Интерфаксу», что стороны согласовали цену в $240 за тонну, с повышением на $13 за тонну к уровню прошлогоднего контракта.

«Уралкалий Трейдинг» (100%-ная «дочка» ПАО «Уралкалий») подписал контракт с IPL — крупнейшим индийским импортером минеральных удобрений — на поставку хлористого калия с августа 2017 года по июнь 2018 года, говорится в сообщении компании. Цену и объемы поставок по контракту компания не раскрывает. Источник на калийном рынке сообщил «Интерфаксу», что стороны согласовали цену в $240 за тонну, с повышением на $13 за тонну к уровню прошлогоднего контракта.

Цена спот на хлоркалий в настоящее время составляет 218 долл./т. Ранее в июле сообщалось, что Уралкалий подписал контракт с Китаем по 230 долл./т, на 11 долл./т выше, чем в прошлом году. На наш взгляд, это позитивная новость для Уралкалия.Промсвязьбанк

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс