SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Результаты Алроса ожидаемо отражают негативную динамику на рынке алмазов - Промсвязьбанк

- 17 августа 2020, 12:27

- |

EBITDA АЛРОСА во II квартале снизилась до 100 млн руб., FCF — минус 30 млрд руб.

EBITDA АЛРОСА во II квартале сократилась до 100 млн рублей на фоне резкого падения продаж. Годом ранее показатель составлял 25,1 млрд руб., в I квартале — 30 млрд рублей. Консолидированная выручка за квартал уменьшилась на 82% в годовом сравнении, до 10,4 млрд руб. Free cash flow за II квартал был отрицательным на уровне 30 млрд руб/ по сравнению с положительным 21,8 млрд рублей в январе-марте. Чистый долг / EBITDA на конец квартала вырос c 0,7x кварталом ранее до 1,2x.

EBITDA АЛРОСА во II квартале сократилась до 100 млн рублей на фоне резкого падения продаж. Годом ранее показатель составлял 25,1 млрд руб., в I квартале — 30 млрд рублей. Консолидированная выручка за квартал уменьшилась на 82% в годовом сравнении, до 10,4 млрд руб. Free cash flow за II квартал был отрицательным на уровне 30 млрд руб/ по сравнению с положительным 21,8 млрд рублей в январе-марте. Чистый долг / EBITDA на конец квартала вырос c 0,7x кварталом ранее до 1,2x.

Результаты Алроса вполне ожидаемо отражают негативную динамику на рынке алмазов в первой половине года, поэтому в связи со снижением объемов продаж в каратах на 93% г/г упала выручка. На динамике акций компании негативно отразился и отрицательный FCF, что не предполагает выплаты дивидендов. Долг компании также вырос, но остается ниже критических значений. Алроса создала запас ликвидности на конец июня в размере $1,7 млрд, что обеспечивает компании возможность стабильной работы, а также обслуживания долговых и прочих обязательств. Прогноз по добыче остался неизменным на уровне 28-31 млн. карат, но может оказаться меньше из-за накопленных запасов. В последний месяц наблюдается некоторое улучшение операционных показателей, что позволяет рассчитывать на восстановление позиций Группы во второй половине года.Промсвязьбанк

- комментировать

- Комментарии ( 0 )

Новости рынков |Бумаги Роснефти оцениваются рынком справедливо - Промсвязьбанк

- 17 августа 2020, 12:17

- |

Чистая прибыль Роснефти во 2 квартале составила 43 млрд руб.

Чистая прибыль Роснефти по МСФО во 2 квартале снизилась в 4,5 раза год к году, до 43 млрд руб., в 1 полугодии компания получила убыток 113 млрд руб. по сравнению с прибылью в 325 млрд руб. годом ранее. Во 2 квартале 2020 года выручка и доход от ассоциированных организаций и совместных предприятий составили 1,039 трлн руб.

Чистая прибыль Роснефти по МСФО во 2 квартале снизилась в 4,5 раза год к году, до 43 млрд руб., в 1 полугодии компания получила убыток 113 млрд руб. по сравнению с прибылью в 325 млрд руб. годом ранее. Во 2 квартале 2020 года выручка и доход от ассоциированных организаций и совместных предприятий составили 1,039 трлн руб.

Результаты 2 кв. по EBITDA и прибыли оказались лучше ожиданий, однако за полугодие все-таки сформировался убыток (хотя и меньше консенсуса), а значит акционеры не смогут рассчитывать на полугодовые дивиденды. Как ожидалось, сложная ценовая конъюнктура 2 кв. (цены на нефть и нефтепродукты сократились как в долларах, так и рублях) из-за низкого мирового спроса на фоне карантинных мер обусловила снижение ключевых показателей компании. Несмотря на формирование операционного убытка во 2 кв., Роснефть за счет заработка на курсовых разницах в 111 млрд руб. смогла получить прибыль против убытка в 1 кв. 2020. Но за полугодие за счет слишком негативного финрезультата 1 кв. компании не удалось выйти в плюс, в итоге убыток составил 113 млрд руб. В целом, мы оцениваем отчетность компании как нейтральную. Есть некоторые моменты, которые настораживают, как то, что из-за получения убытка в 1 П. 2020 компания, согласно дивидендной политике, выплачивать промежуточные дивиденды не должна, если только не будут внесены соответствующие изменения. Мы сохраняем нейтральный взгляд на бумаги Роснефти, целевой уровень составляет 405 руб./акцию, что с учетом текущей цены предполагает апсайд в 4%, то есть бумаги оцениваются рынком справедливо.Промсвязьбанк

Новости рынков |Отказ от промежуточных дивидендов окажет краткосрочное давление на котировки Алроса - Велес Капитал

- 14 августа 2020, 21:16

- |

«АЛРОСА» представила слабые результаты по МСФО за 2-й квартал 2020 г. Выручка снизилась на 82% г/г до 10,4 млрд руб. (консенсус 10,3 млрд руб.) вследствие сокращения объемов продаж на 92% г/г. EBITDA упала на 100% до 0,1 млрд руб., рентабельность опустилась до 44%. Во 2-м квартале 2020 г. свободный денежный поток перешел в отрицательную зону и составил -30,2 млрд руб. в результате падения продаж и роста запасов. Менеджмент подтвердил прогноз производства и CAPEX на 2020 г. в размере 28-31 млн карат и 20 млрд руб. соответственно.

Долговая нагрузка. Во 2-м квартале 2020 г. компания осуществила ряд заимствований: были выпущены рублёвые облигации на сумму 25 млрд. и еврооблигации на сумму 500 млн долл., а также привлечены два банковских кредита в размере 75 млн долл. и 6 млрд руб. соответственно. В результате чистый долг вырос на 30% к/к до 100 млрд руб., соотношение чистый долг/EBITDA достигло 1,2х. Наращивание долговой нагрузки происходит в рамках мер по наращиванию ликвидности в условиях неопределенности перспектив алмазной отрасли.

( Читать дальше )

Долговая нагрузка. Во 2-м квартале 2020 г. компания осуществила ряд заимствований: были выпущены рублёвые облигации на сумму 25 млрд. и еврооблигации на сумму 500 млн долл., а также привлечены два банковских кредита в размере 75 млн долл. и 6 млрд руб. соответственно. В результате чистый долг вырос на 30% к/к до 100 млрд руб., соотношение чистый долг/EBITDA достигло 1,2х. Наращивание долговой нагрузки происходит в рамках мер по наращиванию ликвидности в условиях неопределенности перспектив алмазной отрасли.

( Читать дальше )

Новости рынков |Татнефть может увеличить размер дивидендов во втором полугодии - Газпромбанк

- 14 августа 2020, 16:50

- |

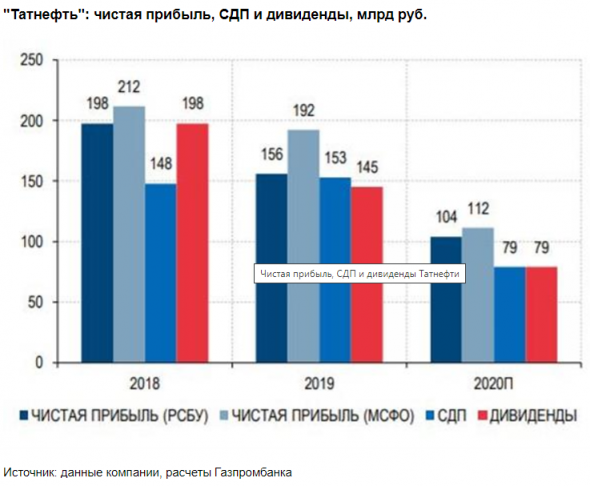

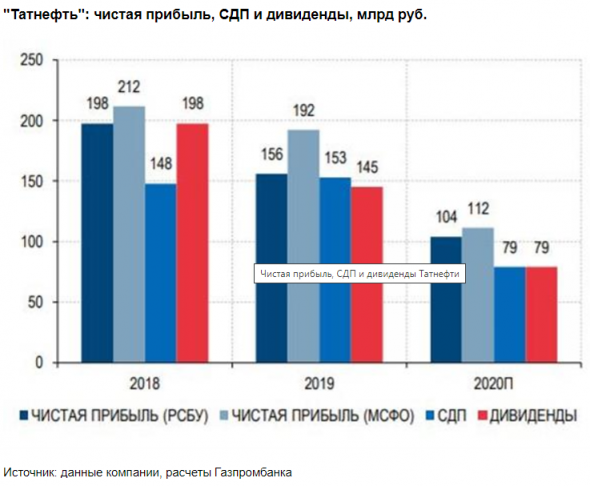

Совет директоров «Татнефти» 17 августа рассмотрит рекомендацию по дивидендам за 1П20. Мы полагаем, что базой для расчета промежуточных дивидендов станут опубликованные результаты по РСБУ, и прогнозируем дивиденды за 1П20 на уровне 9,94 руб. на акцию (текущая дивидендная доходность – 1,6%), исходя из коэффициента выплаты в размере 100% чистой прибыли.

«Газпромбанк»

Мы не меняем наш прогноз по дивидендам компании за весь 2020 г. (33,4 руб., дивидендная доходность – 5,9%), ожидая выплаты акционерам 100% суммы СДП. Отметим, что, согласно недавно обновленному ориентиру компании, дивиденды будут составлять 100% от СДП или 50% чистой прибыли – в зависимости от того, что окажется больше. Мы сохраняем позитивный взгляд на фундаментальные показатели компании, оценивая потенциал роста котировок обоих классов бумаг в 37%.

( Читать дальше )

Прогнозируемые дивиденды за 1П20 составят только 38% от ожидаемого размера СДП по МСФО за отчетный период, что существенно ниже ориентира компании, который подразумевал распределение всего СДП в виде дивидендов. Чтобы компенсировать низкие выплаты за 1П20 и следовать своему ориентиру по дивидендам, «Татнефть», по нашим ожиданиям, увеличит их размер в 2П20.Бахтин Кирилл

«Газпромбанк»

Мы не меняем наш прогноз по дивидендам компании за весь 2020 г. (33,4 руб., дивидендная доходность – 5,9%), ожидая выплаты акционерам 100% суммы СДП. Отметим, что, согласно недавно обновленному ориентиру компании, дивиденды будут составлять 100% от СДП или 50% чистой прибыли – в зависимости от того, что окажется больше. Мы сохраняем позитивный взгляд на фундаментальные показатели компании, оценивая потенциал роста котировок обоих классов бумаг в 37%.

( Читать дальше )

Новости рынков |Роснефть и Алроса радуют рынок - Фридом Финанс

- 14 августа 2020, 16:35

- |

Данные отчетности за второй квартал «Роснефти» и «АЛРОСА», как представляется, не разочаровали рынок. Продемонстрированные ими результаты свидетельствуют в пользу некоторого улучшения рынком среднесрочных оценок справедливой стоимости бумаг «Роснефти» при сохранении этих оценок неизменными для акций «АЛРОСА». «Роснефть», продемонстрировав по итогам второго квартала прибыль в 43 млрд руб при рыночном диапазоне прогнозов её чистого финансового результата, составлявшего в среднем от -25 млрд руб до 35 млрд руб, подтвердила свою ставшую уже традиционной, в последние годы способность демонстрировать результаты лучше рыночных оценочных уровней. При этом, эффект на показатели прибыли от снижения выручки компания в значительной мере нивелирует сокращением CAPEX на 200 млрд руб.

Для «АЛРОСА» ключевым фактором оценки потенциала бумаг в августе-сентябре станет информация о сделке с Гохраном. Заместитель генерального директора «АЛРОСА» Евгений Агуреев заявил в интервью Rapaport News, что «АЛРОСА» рассчитывает завершить продажу алмазного сырья Гохрану в течение следующих двух месяцев.

( Читать дальше )

Для «АЛРОСА» ключевым фактором оценки потенциала бумаг в августе-сентябре станет информация о сделке с Гохраном. Заместитель генерального директора «АЛРОСА» Евгений Агуреев заявил в интервью Rapaport News, что «АЛРОСА» рассчитывает завершить продажу алмазного сырья Гохрану в течение следующих двух месяцев.

( Читать дальше )

Новости рынков |Кризис вряд ли повлияет на дивиденды ОГК-2 - Финам

- 14 августа 2020, 16:22

- |

ОГК-2 — крупнейшая компания тепловой генерации, контролирующая 11 электростанций с общей установленной мощностью 18,83 ГВт.

Мы сохраняем рекомендацию «Держать», но повышаем целевую цену на 9 мес. с 0,65 до 0,73 руб. на фоне снижения процентных ставок. По итогам полугодия прибыль выросла на 7%, до 10,3 млрд руб., благодаря отражению прибыли 3,7 млрд руб. от продажи Красноярской ГРЭС-2. Чистый долг с учетом аренды сократился с начала года на 33%, до 36 млрд руб., или 1,1х EBITDA.

По итогам года прибыль может составить 12,4 млрд руб. (+3% г/г). ОГК-2 будет легче пройти через экономический спад благодаря высокой доле мощности в общей выручке. Мы также отмечаем восстановление цен на РСВ и рост загрузки ТЭС.

ГК «Финам»

Мы сохраняем рекомендацию «Держать», но повышаем целевую цену на 9 мес. с 0,65 до 0,73 руб. на фоне снижения процентных ставок. По итогам полугодия прибыль выросла на 7%, до 10,3 млрд руб., благодаря отражению прибыли 3,7 млрд руб. от продажи Красноярской ГРЭС-2. Чистый долг с учетом аренды сократился с начала года на 33%, до 36 млрд руб., или 1,1х EBITDA.

По итогам года прибыль может составить 12,4 млрд руб. (+3% г/г). ОГК-2 будет легче пройти через экономический спад благодаря высокой доле мощности в общей выручке. Мы также отмечаем восстановление цен на РСВ и рост загрузки ТЭС.

По итогам 2019 года компания впервые выплатила акционерам дивиденды в размере 50% прибыли по МСФО. Устойчивая финансовая картина, низкая потребность в капвложениях позволят сохранить коэффициент выплат. Дивиденд, по нашим оценкам, может составить 0,056 руб. на акцию, что на 3% выше DPS 2019 и предлагает инвесторам привлекательную доходность 7,5%.Малых Наталия

ОГК-2 продала угольную Красноярскую ГРЭС-2 в начале года за 10 млрд руб. с прибылью около 4 млрд руб., что позволит снизить долг и улучшить экологический профиль компании.

ГК «Финам»

Новости рынков |Дивиденды Норникеля поддержали свободный денежный поток Русала - Газпромбанк

- 14 августа 2020, 15:40

- |

«РУСАЛ» опубликовал результаты по МСФО за 1П20, которые в целом соответствуют нашим ожиданиям и консенсус-прогнозу Интерфакса. Выручка снизилась почти на 20% п/п до 4,0 млрд руб. из-за падения цен на алюминий и сокращения объема продаж. EBITDA уменьшилась на 50% п/п до 219 млн долл., что отражает более слабую рентабельность по EBITDA – 5,5% (-3,3 п.п. п/п). Как и ожидалось, СДП за вычетом процентных платежей оказался отрицательным (-472 млн долл.), тогда как СДП с учетом дивидендов «Норникеля» составил 318 млн долл. против 1 267 млн долл. в 2П19. Чистый долг снизился на 8% п/п до 6,0 млрд долл., но нескорректированная чистая долговая нагрузка подскочила с 6,7х на конец 2019 г. до 9,1х на конец 1П20.

Мартынова Мария

«Газпромбанк»

Снижение выручки на фоне падения цен и сокращения объема продаж. Выручка уменьшилась на 19% п/п до 4,0 млрд долл. из-за падения цен реализации алюминия (-7% п/п) и снижения объемов продаж (-14% п/п), но в целом совпала с нашими ожиданиями и консенсус-прогнозом Интерфакса.

( Читать дальше )

В целом мы считаем результаты нейтральными для акций «РУСАЛа».Шевелева Наталья

Мартынова Мария

«Газпромбанк»

Снижение выручки на фоне падения цен и сокращения объема продаж. Выручка уменьшилась на 19% п/п до 4,0 млрд долл. из-за падения цен реализации алюминия (-7% п/п) и снижения объемов продаж (-14% п/п), но в целом совпала с нашими ожиданиями и консенсус-прогнозом Интерфакса.

( Читать дальше )

Новости рынков |Дивидендная доходность Норникеля за 2020 год может составить 8,7% - Газпромбанк

- 14 августа 2020, 12:26

- |

«Норникель» опубликовал результаты по МСФО за 1П20. Выручка снизилась на 8% п/п до 6,7 млрд долл., что соответствует нашим оценкам и консенсус-прогнозу Интерфакса. EBITDA составила 1,8 млрд долл., как и ожидалось, вследствие создания неденежного экологического резерва в 2,1 млрд долл. Скорректированная на сумму резерва EBITDA повторила динамику выручки и снизилась до 4,0 млрд долл., что совпадает с нашим прогнозом и рыночным консенсусом. СДП почти не изменился в сравнении с 2П19 и составил 2,4 млрд долл. Коэффициент «чистый долг/EBITDA» вырос с 0,9х на конец 2019 г. до 1,2х на конец 1П20. Чистая долговая нагрузка, скорректированная на экологический резерв, не изменилась относительно 2П19. В ходе конференц-звонка руководство компании подтвердило, что экологический резерв будет включен в EBITDA при расчете дивидендов. С учетом этого и исходя из текущей формулы дивидендов, мы ожидаем дивидендную доходность за 2020 г. 8,7% – это все еще высокий уровень. Мы сохраняем рекомендацию «лучше рынка» по акциям «Норникеля».

( Читать дальше )

( Читать дальше )

Новости рынков |Русал снизил градус напряженности в отношениях с Норникелем - Промсвязьбанк

- 14 августа 2020, 11:57

- |

Русал обсудит дивиденды Норникеля после расследования аварии на ТЭЦ

Русал согласился на предложение главы Норникеля В. Потанина отложить обсуждение выплаты промежуточных дивидендов Норникеля до конца расследования причин аварии на ТЭЦ-3. Об этом заявил заместитель гендиректора Русала М. Полетаев. Русал также не отвергает приглашение Норникеля обсудить размер промежуточных дивидендов, однако уточняется также, что размер дивидендов описывается дивидендной формулой, которая учитывает в т.ч. возможные последствия от ущерба. М. Полетаев добавил, что Норникель имеет большой запас средств и способен инвестировать больше в экологическую программу.

Русал согласился на предложение главы Норникеля В. Потанина отложить обсуждение выплаты промежуточных дивидендов Норникеля до конца расследования причин аварии на ТЭЦ-3. Об этом заявил заместитель гендиректора Русала М. Полетаев. Русал также не отвергает приглашение Норникеля обсудить размер промежуточных дивидендов, однако уточняется также, что размер дивидендов описывается дивидендной формулой, которая учитывает в т.ч. возможные последствия от ущерба. М. Полетаев добавил, что Норникель имеет большой запас средств и способен инвестировать больше в экологическую программу.

Предложение Русала по обсуждению промежуточных дивидендов Норникеля после завершения независимого расследования причин аварии (завершится в конце октября) несколько снижает градус напряженности отношений между компаниями, но принципиально ситуацию не меняет. Финансовые результаты Русала показывают высокую степень зависимости от Норникеля, потенциальное снижение выплат окажет негативное влияние на способность компании обслуживать свой долг. Норникель со своей стороны продолжает транслировать необходимость взвешенного подхода и не считает обеспечение высоких дивидендов в текущей ситуации ответственным шагом. Высокая дивидендная доходность — важный элемент инвестиционной привлекательности Норникеля, но кампанию также поддерживают долгосрочные фундаментальные факторы. Текущие же условия на рынке алюминия негативно отражаются на бизнесе Русала.Промсвязьбанк

Новости рынков |Самый большой риск для Русала - расторжение соглашения с Норникелем - Атон

- 14 августа 2020, 11:17

- |

Русал: обзор финансовых результатов за 1П20

Выручка составила $ 4 015 млн (-15% г/г), показатель EBITDA сократился на 58% г/г до $219 млн, компания получила чистый убыток в размере $124 млн (против $625 млн прибыли в 1П19). Чистый долг снизился до $6.0 млрд с $6.5 млрд в конце 2019. На результаты компании сильно повлияла пандемия, из-за которой цены на алюминий упали на 13% до $1 592 за т. Себестоимость производства также снизилась на 5% г/г до $1 564 / т за счет ослабления рубля, но этого явно недостаточно, чтобы нейтрализовать макроэкономический негатив. Компания смотрит на восстановление отрасли со сдержанным оптимизмом, отмечая восстановление производства автомобилей в Китае, а также рост индекса деловой активности в обрабатывающей промышленности до 51.2.

Выручка составила $ 4 015 млн (-15% г/г), показатель EBITDA сократился на 58% г/г до $219 млн, компания получила чистый убыток в размере $124 млн (против $625 млн прибыли в 1П19). Чистый долг снизился до $6.0 млрд с $6.5 млрд в конце 2019. На результаты компании сильно повлияла пандемия, из-за которой цены на алюминий упали на 13% до $1 592 за т. Себестоимость производства также снизилась на 5% г/г до $1 564 / т за счет ослабления рубля, но этого явно недостаточно, чтобы нейтрализовать макроэкономический негатив. Компания смотрит на восстановление отрасли со сдержанным оптимизмом, отмечая восстановление производства автомобилей в Китае, а также рост индекса деловой активности в обрабатывающей промышленности до 51.2.

Фактический показатель EBITDA отличается от консенсус-прогноза на целых 14%, но в абсолютном выражении разница незначительна — всего $35 млн или менее 1% объема выручки. Поэтому мы оцениваем результаты НЕЙТРАЛЬНО. В настоящее время Русал финансирует капзатраты и процентные расходы за счет дивидендного потока от Норникеля, и самый большой риск для инвестиционного кейса компании, на наш взгляд, — расторжение акционерного соглашения: мы отмечаем существенное ухудшение отношений между основными акционерами, судя по ряду публичных комментариев.Атон

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс