SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |Акционеры Роснефти могут рассчитывать на рекордные дивиденды за 2019 год - Промсвязьбанк

- 19 февраля 2020, 18:55

- |

Сегодня финансовую отчетность по МСФО представила Роснефть.

Результаты за год по чистой прибыли оказались рекордными, соответственно, акционеры могут рассчитывать на такие же дивиденды (33.4 руб./акцию, 7,4% доходность).

Снижение финрезультата в 4 кв.2019 обусловлено падением объемов реализации нефти – в Европе и странах СНГ, и нефтепродуктов – в странах СНГ и на внутреннем рынке в условиях слабой ценовой конъюнктуры (рублевая цена на нефть в 4 кв. упала на 4%) на рынке нефти (в связи со слабым фундаменталом и замедлением мировой экономики и торговли) и нефтепродуктов (обусловлено в т.ч. ожиданием введения новых требований IMO). А по итогам 2019 года напротив – даже не смотря на более сильное падение цен на нефть (на 8,6% в рублях) – Роснефть нарастила объемы поставок нефти по ключевым направлениям (а по нефтепродуктам рост только на внутреннем рынке), что позволило показать сильные результаты по выручке.

( Читать дальше )

Результаты за год по чистой прибыли оказались рекордными, соответственно, акционеры могут рассчитывать на такие же дивиденды (33.4 руб./акцию, 7,4% доходность).

Снижение финрезультата в 4 кв.2019 обусловлено падением объемов реализации нефти – в Европе и странах СНГ, и нефтепродуктов – в странах СНГ и на внутреннем рынке в условиях слабой ценовой конъюнктуры (рублевая цена на нефть в 4 кв. упала на 4%) на рынке нефти (в связи со слабым фундаменталом и замедлением мировой экономики и торговли) и нефтепродуктов (обусловлено в т.ч. ожиданием введения новых требований IMO). А по итогам 2019 года напротив – даже не смотря на более сильное падение цен на нефть (на 8,6% в рублях) – Роснефть нарастила объемы поставок нефти по ключевым направлениям (а по нефтепродуктам рост только на внутреннем рынке), что позволило показать сильные результаты по выручке.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

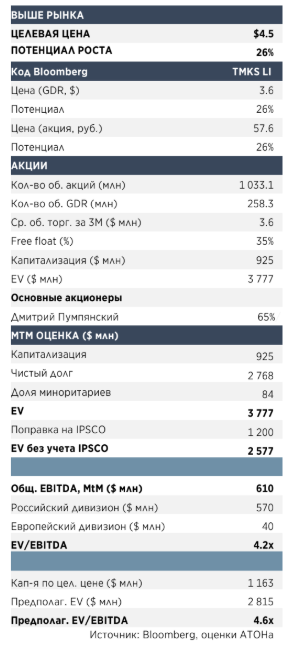

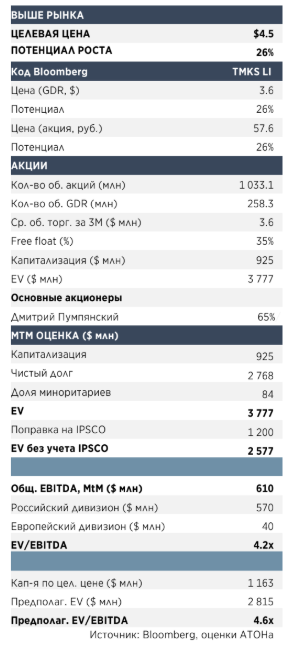

Новости рынков |ТМК: Жизнь после IPSCO - Атон

- 19 февраля 2020, 18:05

- |

У ТМК есть несколько вариантов использования средств, полученных за IPSCO — и только снижение долга уже в цене.

Без учета IPSCO ТМК торгуется по 4.2x EV/EBITDA, что сильно ниже ее среднего 5-летнего значения (5.7x) и аналогов.

Возможности использования ДС: долг, дивиденды, выкуп, M&A Из общей суммы поступлений от сделки ($1.1 млрд) ТМК уже направила $600 млн на погашение займов. Недавно компания успешно разместила очередной выпуск евробондов на $500 млн с погашением в 2027, а значит, в преддверии погашения предыдущего выпуска евробондов на $500 млн в апреле она сейчас располагает более $1 млрд денежных средств – большой запас ликвидности.

( Читать дальше )

С учетом ряда катализаторов, мы подтверждаем рейтинг ВЫШЕ РЫНКА и повышаем целевую цену до $4.5 за акцию.Атон

Без учета IPSCO ТМК торгуется по 4.2x EV/EBITDA, что сильно ниже ее среднего 5-летнего значения (5.7x) и аналогов.

Возможности использования ДС: долг, дивиденды, выкуп, M&A Из общей суммы поступлений от сделки ($1.1 млрд) ТМК уже направила $600 млн на погашение займов. Недавно компания успешно разместила очередной выпуск евробондов на $500 млн с погашением в 2027, а значит, в преддверии погашения предыдущего выпуска евробондов на $500 млн в апреле она сейчас располагает более $1 млрд денежных средств – большой запас ликвидности.

( Читать дальше )

Новости рынков |Акции Энел Россия не исчерпали потенциал падения - Фридом Финанс

- 19 февраля 2020, 16:03

- |

Инвесторы оценили новую стратегию «Энел Россия» как рискованную. Заявлено, что компания собирается полностью отказаться от угольной генерации, заменив ее экологически чистыми технологиями. Однако смена стратегии грозит снижением рентабельности. Вследствие продажи Рефтинской ГРЭС компания на горизонте ближайших трех лет ожидает падения EBITDA с 15,1 млрд до 13,8 млрд руб. Чистая прибыль за тот же период сократится 7,4 млрд до 4,5 млрд руб.

Очевидно, что это скажется на совокупном размере дивидендов. Компания объявила, что не планирует снижать коэффициент выплат и сохранит его на уровне 65%, однако в условиях ожидаемого роста капитальных затрат (+2% без учета Рефтинской ГРЭС) и чистого долга (с 9,7 млрд до 33,5 млрд) игроки рынка вполне обоснованно ожидают падения дивидендной доходности «Энел Россия» с 4,05% годовых до 2-3%.

Очевидно, что это скажется на совокупном размере дивидендов. Компания объявила, что не планирует снижать коэффициент выплат и сохранит его на уровне 65%, однако в условиях ожидаемого роста капитальных затрат (+2% без учета Рефтинской ГРЭС) и чистого долга (с 9,7 млрд до 33,5 млрд) игроки рынка вполне обоснованно ожидают падения дивидендной доходности «Энел Россия» с 4,05% годовых до 2-3%.

На сегодняшней сессии акции компании теряли до 9,5%. Сейчас бумага торгуется на минимальных уровнях с апреля 2019 года. По нашей оценке, «Энел Россия» не исчерпала потенциал падения. Акции компании могут доходить до 0,96 руб., что означает потенциал снижения в пределах 7-8%.ИК «Фридом Финанс»

Новости рынков |Waste Management сохраняет лидерство в секторе - Финам

- 19 февраля 2020, 13:46

- |

Waste Management — крупнейшая в США компания, которая осуществляет деятельность в сфере сбора, транспортировки, переработки и утилизации отходов, а также предоставляет ряд экологических услуг. Владеет 243 полигонами для твердых отходов и пятью полигонами для опасных отходов, владеет и управляет 310 мусороперегрузочными станциями (transfer stations) и 95 мусоросортировочными предприятиями (MRF).

Сбор и переработка мусора в США (municipal solid waste) играет одну из ключевых ролей в экономике страны. Считается, что американцы производят больше всех мусора на душу населения, а именно порядка 4,25 фунта в день (около 2 кг), из них более 34% подвергается переработке (recycling). Напомним, США производят 30% мировых отходов, несмотря на то что они составляют всего 4% населения Земли.

Waste Management представила неплохие финансовые результаты по итогам четвертого квартала 2019 года. Менеджмент компании выпустил оптимистичные прогнозы по финансовым показателям на 2020 год. При этом были повышены годовые дивиденды.

( Читать дальше )

Сбор и переработка мусора в США (municipal solid waste) играет одну из ключевых ролей в экономике страны. Считается, что американцы производят больше всех мусора на душу населения, а именно порядка 4,25 фунта в день (около 2 кг), из них более 34% подвергается переработке (recycling). Напомним, США производят 30% мировых отходов, несмотря на то что они составляют всего 4% населения Земли.

Waste Management представила неплохие финансовые результаты по итогам четвертого квартала 2019 года. Менеджмент компании выпустил оптимистичные прогнозы по финансовым показателям на 2020 год. При этом были повышены годовые дивиденды.

( Читать дальше )

Новости рынков |Финрезультаты Роснефти немного превзошли ожидания рынка - Велес Капитал

- 19 февраля 2020, 13:38

- |

«Роснефть» представила нейтральную отчетность по МСФО за 4 квартал 2019 год. Финансовые результаты «Роснефти» немного превзошли ожидания рынка по всем финансовым показателям. В отчетном периоде компания сократила выручку на 1% к/к до 2 224 млрд руб. (консенсус-прогноз: 2 057 млрд руб.) на фоне относительно стабильной цены на нефть, курсе рубля и объема добычи углеводородов. EBITDA компании снизилась на 12% к/к до 488 млрд руб. (консенсус-прогноз: 470 млрд руб.) в основном из-за отрицательного показателя в корпоративном сегменте: его EBITDA составила минус 25 млрд руб. против плюс 14 млрд руб. кварталом ранее.

Чистая прибыль за 4 квартал составила 158 млрд руб. против ожиданий рынка 152 млрд руб. С учетом прибыли за 3 квартал, дивиденды за 2 полугодие могут составить 18.1 руб. на акцию, что соответствует полугодовой дивидендной доходности 3.9%.

Свободный денежный поток компании по итогам 2019 г. снизился на 22% до 884 млрд руб. из-за роста дебиторской задолженности. Капитальные затраты сократились на 9% г/г до 854 руб., что существенно меньше ранее анонсированного плана в размере 1-1.1 трлн руб.: мы связываем расхождение с обязательствами в рамках ОПЕК+. Из позитивных моментов отчетности можно отметить снижение долговой нагрузки на 907 млрд руб., что соответствует ранее заявленным планам компании по повышению финансовой устойчивости.

( Читать дальше )

Чистая прибыль за 4 квартал составила 158 млрд руб. против ожиданий рынка 152 млрд руб. С учетом прибыли за 3 квартал, дивиденды за 2 полугодие могут составить 18.1 руб. на акцию, что соответствует полугодовой дивидендной доходности 3.9%.

Свободный денежный поток компании по итогам 2019 г. снизился на 22% до 884 млрд руб. из-за роста дебиторской задолженности. Капитальные затраты сократились на 9% г/г до 854 руб., что существенно меньше ранее анонсированного плана в размере 1-1.1 трлн руб.: мы связываем расхождение с обязательствами в рамках ОПЕК+. Из позитивных моментов отчетности можно отметить снижение долговой нагрузки на 907 млрд руб., что соответствует ранее заявленным планам компании по повышению финансовой устойчивости.

( Читать дальше )

Новости рынков |Выручка Роснефти может снизиться на 10% - Велес Капитал

- 18 февраля 2020, 18:44

- |

19 февраля «Роснефть» представит финансовую отчетность по МСФО за IV квартал 2019 год. Согласно нашим расчетам, выручка компании снизится на 10% к/к до 2 013 млрд руб., EBITDA с учетом предоплат сократится на 16% к/к до 558 млрд руб., чистая прибыль упадет на 39% к/к до 137 млрд руб.

Несмотря на стабильную рыночную конъюнктуру в IV квартале 2019 г. мы ожидаем снижения финансовых результатов компании из-за ограничений на добычу нефти в рамках ОПЕК+, львиная доля которых приходится на «Роснефть», а также из-за сезонно низких продаж нефтепродуктов.

ИК «Велес Капитал»

Несмотря на стабильную рыночную конъюнктуру в IV квартале 2019 г. мы ожидаем снижения финансовых результатов компании из-за ограничений на добычу нефти в рамках ОПЕК+, львиная доля которых приходится на «Роснефть», а также из-за сезонно низких продаж нефтепродуктов.

Мы прогнозируем дивиденды «Роснефти» по итогам II полугодия 2019 г. в размере 17,1 руб. на акцию, что соответствует полугодовой дивидендной доходности на уровне 3,7%. По нашим оценкам, это значение близко к среднеотраслевой дивидендной доходности.Сидоров Александр

Мы считаем, что отчетность «Роснефти» не окажет влияния на котировки, однако не исключаем сюрпризов в виде списаний или разовых доходов в отчетности, которые влияют на чистую прибыль, и таким образом, на дивиденды («Роснефть» не корректирует чистую прибыль на разовые статьи для расчета дивидендной базы).

ИК «Велес Капитал»

Новости рынков |Магнит - есть причины покупать - Финам

- 18 февраля 2020, 12:02

- |

«Магнит» — один из крупнейших продуктовых ретейлеров в России с сетью свыше 20 тыс. магазинов и выручкой в 2019 году 1,37 трлн руб. Помимо продуктов питания, продает бытовые товары, косметику, открывает сеть аптек и развивает собственное производство продуктов.

Отчет отразил снижение прибыли на 49%, до 17,1 млрд руб., на фоне увеличения аренды, амортизации, единовременных факторов, но мы видим предпосылки для восстановления показателей с этого года. Прибыль в текущем году, по нашим оценкам, может составить 29 млрд руб. (+72% г/г) с чистой маржой 2,0%.

«Магнит» развернул программу лояльности во 2-м полугодии 2019 года, число карт превысило 33 млн.

Трафик в магазинах «у дома» начал восстанавливаться в 4К 2019, показав рост на 0,2% впервые за долгое время, с улучшением в каждом месяце. Динамика LFL-продаж ретейлера ускорилась в январе при меньшем промо. Если покупатели продолжат возвращаться, то существующие магазины могут стать основным источником роста.

Инвестпрограмма будет оптимизирована, число открытий снизится до 1300 net, с 2 377 net в 2019-м.

( Читать дальше )

Отчет отразил снижение прибыли на 49%, до 17,1 млрд руб., на фоне увеличения аренды, амортизации, единовременных факторов, но мы видим предпосылки для восстановления показателей с этого года. Прибыль в текущем году, по нашим оценкам, может составить 29 млрд руб. (+72% г/г) с чистой маржой 2,0%.

«Магнит» развернул программу лояльности во 2-м полугодии 2019 года, число карт превысило 33 млн.

Трафик в магазинах «у дома» начал восстанавливаться в 4К 2019, показав рост на 0,2% впервые за долгое время, с улучшением в каждом месяце. Динамика LFL-продаж ретейлера ускорилась в январе при меньшем промо. Если покупатели продолжат возвращаться, то существующие магазины могут стать основным источником роста.

Инвестпрограмма будет оптимизирована, число открытий снизится до 1300 net, с 2 377 net в 2019-м.

( Читать дальше )

Новости рынков |Exelon продолжает быть надежным вложением - Финам

- 17 февраля 2020, 13:06

- |

Энергетическая компания Exelon Corporation (Exelon) владеет 10 АЭС и 17 ядерными реакторами по всей территории США, а также производит ветровую и солнечную электроэнергию.

Exelon относится к сектору ЖКХ (Utilities). Компании, входящие в данный сектор, показывают устойчивую динамику даже во время кризиса, при этом выплачивая высокие дивиденды благодаря стабильному денежному потоку.

Спрос на услуги Exelon со стороны жителей США не цикличен и постоянен. Exelon ориентирована только на внутреннее потребление, ключевым рынком сбыта являются США, что принесло компании значительную выгоду от проведенной налоговой реформы в стране, а также из-за увеличения капитальных затрат, поэтому она впоследствии может повышать тарифы на электроэнергию.

Финансовые результаты Exelon за четвертый квартал оказались лучше ожиданий аналитиков. Выручка в отчетном периоде просела на 5,3% и составила $ 8,343 млрд, но аналитики прогнозировали показатель на уровне $7,24 млрд.

Менеджмент компании прогнозирует, что прибыль на акцию в 2020 году будет в коридоре $3–3,30.

ГК «Финам»

Exelon относится к сектору ЖКХ (Utilities). Компании, входящие в данный сектор, показывают устойчивую динамику даже во время кризиса, при этом выплачивая высокие дивиденды благодаря стабильному денежному потоку.

Спрос на услуги Exelon со стороны жителей США не цикличен и постоянен. Exelon ориентирована только на внутреннее потребление, ключевым рынком сбыта являются США, что принесло компании значительную выгоду от проведенной налоговой реформы в стране, а также из-за увеличения капитальных затрат, поэтому она впоследствии может повышать тарифы на электроэнергию.

Финансовые результаты Exelon за четвертый квартал оказались лучше ожиданий аналитиков. Выручка в отчетном периоде просела на 5,3% и составила $ 8,343 млрд, но аналитики прогнозировали показатель на уровне $7,24 млрд.

Менеджмент компании прогнозирует, что прибыль на акцию в 2020 году будет в коридоре $3–3,30.

Exelon недооценена почти по всем ключевым мультипликаторам по отношению к своим конкурентам. Так, по коэффициенту P/E ntm у компании есть потенциал роста в размере 20%. Мы по-прежнему рекомендуем покупать акции Exelon.Сысоев Вадим

ГК «Финам»

Новости рынков |Риск более низких дивидендных выплат всегда был достаточно высоким у Veon - Атон

- 17 февраля 2020, 10:41

- |

Veon планирует выплатить дивиденды в 2020 году только один раз

В ходе телеконференции в пятницу компания Veon объявила, что может отказаться от выплаты промежуточных дивидендов в 2020 и выплатить только финальные дивиденды. Совет директоров Veon утвердил финальные общие дивиденды в размере $0.15 на акцию. Вместе с промежуточными дивидендами в размере $0.13 на акцию общая сумма дивидендных выплат за 2019 год составит $0.28 на акцию (доходность 10.4%), что соответствует 70% от величины свободного денежного потока на собственный капитал (EFCF) после оплаты расходов по лицензиям (дивидендная политика Veon предусматривает выплату дивидендов в размере не менее 50% от EFCF после оплаты расходов по лицензиям). В 2020 году группа планирует одну дивидендную выплату в размере $0.15 на акцию, дата закрытия реестра — 27 февраля 2020.

В ходе телеконференции в пятницу компания Veon объявила, что может отказаться от выплаты промежуточных дивидендов в 2020 и выплатить только финальные дивиденды. Совет директоров Veon утвердил финальные общие дивиденды в размере $0.15 на акцию. Вместе с промежуточными дивидендами в размере $0.13 на акцию общая сумма дивидендных выплат за 2019 год составит $0.28 на акцию (доходность 10.4%), что соответствует 70% от величины свободного денежного потока на собственный капитал (EFCF) после оплаты расходов по лицензиям (дивидендная политика Veon предусматривает выплату дивидендов в размере не менее 50% от EFCF после оплаты расходов по лицензиям). В 2020 году группа планирует одну дивидендную выплату в размере $0.15 на акцию, дата закрытия реестра — 27 февраля 2020.

Хотя это негативная новость, мы сохраняем наш позитивный взгляд на бумагу. Риск более низких дивидендных выплат всегда был достаточно высоким у Veon, но его отражает более низкая оценка его акций по сравнению с аналогами (компания торгуется с консенсус-мультипликатором EV/EBITDA 2020П 3.1x против 4.5x у российских аналогов). В то же время для повышения конкурентоспособности группы и улучшения качества ее сети необходимы инвестиции, что должно стать позитивным фактором для долгосрочного инвестиционного кейса компании.Атон

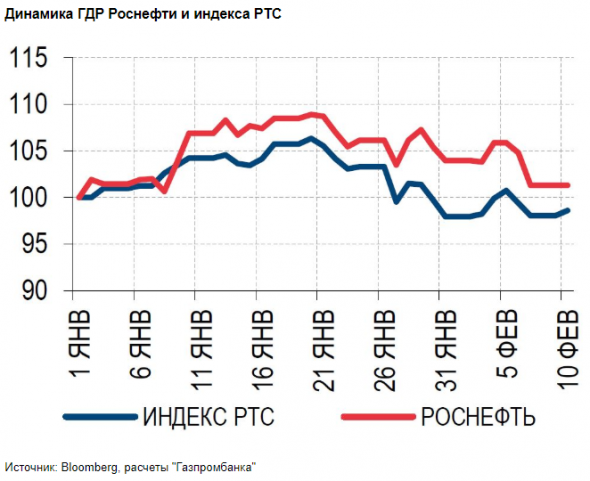

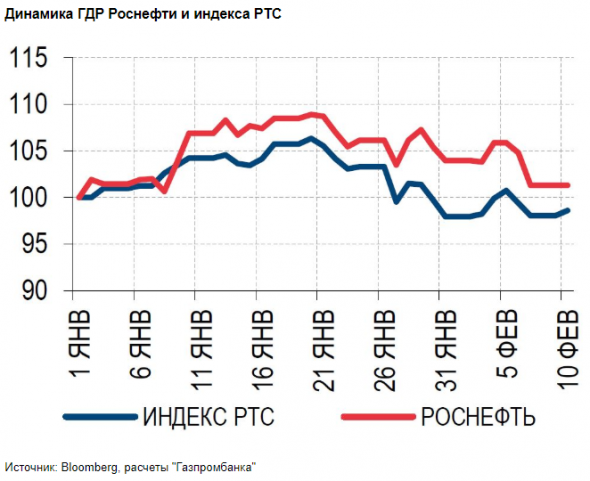

Новости рынков |Дивиденды Роснефти за 2 полугодие 2019 года предполагают доходность на уровне 3,7% - Газпромбанк

- 14 февраля 2020, 21:57

- |

«Роснефть» планирует публикацию результатов по МСФО за 4К19/2019 19 февраля.

По нашим прогнозам, в 4К19 выручка сократится на 7,3% кв/кв (-4,1% г/г) до 2 077 млрд руб. (32,6 млрд долл.) (см. Таблицу 1). Мы ожидаем снижения EBITDA1 на 17,0% кв/кв (-3,1% г/г) до 438 млрд руб. (6,9 млрд долл.) и ослабления рентабельности по EBITDA до 21% в 4К19 с 24% в 3К19.

В отсутствие списаний чистая прибыль акционерам Роснефти, по нашим прогнозам, составит 140 млрд руб. (2,2 млрд долл.) в 4К19, снизившись на 37,7% кв/кв (+43,0% г/г). В результате чистая прибыль по итогам 2П19 составит 365 млрд руб. (+52% г/г) по сравнению с 240 млрд руб. в 2П18.

( Читать дальше )

По нашим прогнозам, в 4К19 выручка сократится на 7,3% кв/кв (-4,1% г/г) до 2 077 млрд руб. (32,6 млрд долл.) (см. Таблицу 1). Мы ожидаем снижения EBITDA1 на 17,0% кв/кв (-3,1% г/г) до 438 млрд руб. (6,9 млрд долл.) и ослабления рентабельности по EBITDA до 21% в 4К19 с 24% в 3К19.

В отсутствие списаний чистая прибыль акционерам Роснефти, по нашим прогнозам, составит 140 млрд руб. (2,2 млрд долл.) в 4К19, снизившись на 37,7% кв/кв (+43,0% г/г). В результате чистая прибыль по итогам 2П19 составит 365 млрд руб. (+52% г/г) по сравнению с 240 млрд руб. в 2П18.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс