Владислав Кофанов

Ситуация вокруг ДВМП. Государство может избрать для компании путь НМТП, тогда выплаты дивидендов - реальны.

- 13 января 2023, 11:38

- |

🚢 Ситуация с ДВМП довольно—таки интересная. Согласно решению суда, в доход государства обращены 92,4% акций FESCO (ДВМП). Ещё 1 декабря 2022 года мещанский суд Москвы конфисковал акции транспортной группы FESCO, принадлежащие Зиявудину Магомедову (32,5%). После этого генпрокуратура 9 декабря 2022 года подала новый иск, ответчиками выступали Михаил Рабинович и его партнёр Андрей Северилов (владеют 26,5% и 23,8% акций ДВМП соответственно). В довесок 15 декабря 2022 года совет директоров компании определил цену выкупа акций в 37,46₽ у тех, кто откажется голосовать за одобрение крупной сделки.

Как вы понимаете, из-за решения суда акции были конфискованы, и у других крупных акционеров (миноритарии могут спать спокойно), так как суд посчитал, что они были связаны с Магомедовым. О выкупе акций теперь тоже речи не идёт (

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Минфин выходит на валютный рынок с целью продажи юаней, всё из-за недополучения нефтегазовых доходов в январе. Разбираем последствия.

- 12 января 2023, 10:18

- |

💴 Только мы с вами обсудили дефицит бюджета РФ (который составил 3,3₽ трлн или 2,3% ВВП), как Минфин сделал весомое заявление для фондового рынка:

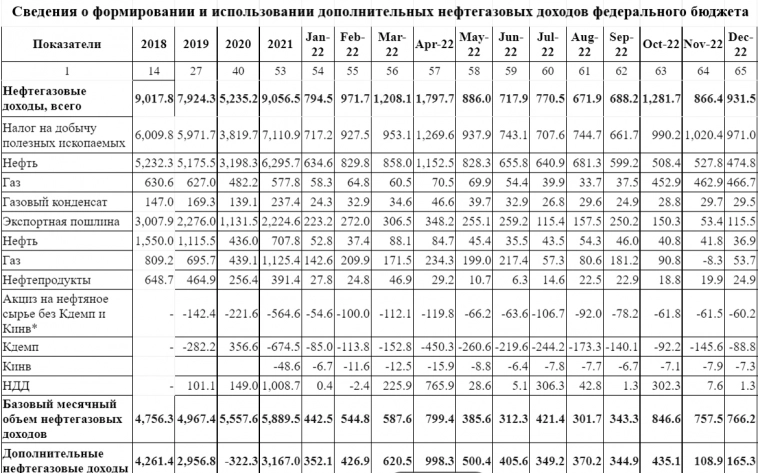

«Объем недополученных нефтегазовых доходов ФБ прогнозируется в январе 2023г в размере -54,5₽ млрд. Таким образом, совокупный объём средств, направляемых на продажу юаней, составляет 54,5₽ млрд. Операции будут проводиться в период с 13 января 2023г по 6 февраля 2023г, соответственно, ежедневный объём продажи юаней составит в эквиваленте 3,2₽ млрд»

Из этого становится ясно, что Минфин решил на полную использоваться свой первый экономический рычаг. Так как часть «токсичной» валюты была списана со счетов ФНБ и переписана на счета ЦБР (

( Читать дальше )

Дефицит федерального бюджета РФ в 2022г составил 3,3₽ трлн. Что уже предпринимает Минфин для его наполнения.

- 11 января 2023, 10:52

- |

🗣 Силуанов заявил, что дефицит федерального бюджета в 2022 году составил 3,3₽ трлн или 2,3% ВВП. В принципе такая ситуация читалась (затраты на СВО и санкции сделали своё дело). Но главный сигнал мы с вами получили ещё в декабре 2022 года, тогда Минфин повысил оценку дефицита федерального бюджета РФ на 2022 год (с 0,9% ВВП до 2% ВВП). В этом же месяце ввели санкции на морскую доставку нефти, после чего цена Urals опустилась ниже $60 за баррель и частные инвесторы столкнулись с ослаблением рубля по отношению к другим валютам (сейчас основные валютные пары находятся в боковике, мы с вамиразбирали юань и пришли к выводу, что его история подходит к концу и ~20% профит уже не стоит ожидать). По факту даже с учётом декабрьского повышения недосчитались 0,3% (400₽ млрд), конечно, после таких цифр правительство будет действовать и изыскивать средства в бюджет (

( Читать дальше )

Разбираем обязательную оферту ЛУКОЙЛА по ЭЛ5—Энерго. Разговоры про делистинг - бред.

- 10 января 2023, 09:13

- |

⛽️🔌 ЛУКОЙЛ выставил обязательную оферту акционерам ЭЛ5—Энерго по цене 0,48₽ за акцию. Давайте вместе разбираться, что произошло:

▪️ Как вы понимаете после усиления санкций итальянская Enel решила продать свои 56,43% акций российской «дочки» Энел Россия.

В конце сентября нашлись покупатели, а саму сделку закрыли в октябре. В результате ЛУКОЙЛ и Газпромбанк-Фрезия (структура Газпромбанка) получили 26,9% и 29,5% акций Энел Россия соответственно. Сумма сделки составила около €137 млн. В декабре Энел Россия была официально переименована вЭЛ5-Энерго.

▪️ Оказывается ещё в декабре 2022 года ЛУКОЙЛ консолидировал 56,43% акций ЭЛ5—Энерго, сообщила энергокомпания 9 января 2023 года. Если взглянуть на

( Читать дальше )

Как повлияли санкции на морские поставки нефти из России и есть ли пути обхода. Разбираемся.

- 09 января 2023, 12:08

- |

Поставки российской нефти обновили годовой минимум в последний месяц 2022 года. Всему виной ограничения EC на морской экспорт нефти (вступившие в силу 5 декабря, $60 за баррель и ни центом выше) и погодные условия. Я недавно разбирал в своей статье, что Россия готовится к санкциям и сумела частично перенаправить грузы в Китай, Индию и Турцию, компенсировав тем самым потерю Европейского рынка (стоит заметить, что по этим направлениям поставки падают третий раз подряд). Общий объём морских поставок за четыре недели сократился на 117 000 баррелей в день до 2,615 млн баррелей.

( Читать дальше )

Правительство РФ на фоне дефицита бюджета рассматривает единовременный сбор с производителей угля и удобрений. История повторяется.

- 07 января 2023, 16:24

- |

Недавно вышла статья на Bloomberg, в которой главный посыл в том, что Россия планирует получить больше денег от некоторых товаропроизводителей и государственных компаний и урезать расходы, не связанные с обороной, по мере роста затрат на СВО, на Украине. Краткое содержание статьи по пунктам приведу ниже:

🗣 Премьер-министр России Михаил Мишустин ещё в середине декабря направил инструкции чиновникам, которые включают в себя более высокие дивиденды от государственных компаний и “единовременную выплату” производителями удобрений и угля;

🗣 Документ также приказывает выделить 175₽ миллиардов на дополнительные расходы для переселения 100 000 человек из Херсона в

( Читать дальше )

Курс валют стабилизировался на фоне дефицита бюджета РФ и снижения цен на нефть. Юань безальтернативен?

- 05 января 2023, 16:24

- |

🇷🇺 На валютном рынке продолжаются покупки. Если доллар в боковике, то юань показывает рост по отношению к рублю. Всё это происходит на фоне:

▪️ Снижения цен на нефть. Urals торгуется ниже $60 за баррель, но ещё необходимо учитывать скидки, которые предоставляют Индии и Китаю (проскакивает информация о $40 за баррель). Похоже, что планыОПЕК+ рушатся, но без их снижения добычи и словесных интервенций мы были свидетелями более резкого снижения цен;

▪️ Президент России Владимир Путин подписал законо федеральном бюджете на 2023–2025 годы с постепенным снижением дефицита с 2% до 0,7% ВВП. Пока все обсуждают дефицит бюджета, правительство уже начинает действовать: повысили НДПИ и ввели разовые выплаты для некоторого сырья (

( Читать дальше )

За декабрь 2022 года и январь 2023 года российские компании направят рекордные 1,2₽ триллиона на дивидендные выплаты. Будет ли реинвестирована хоть малая часть?

- 05 января 2023, 09:18

- |

⛽️ Дивидендные выплаты ЛУКОЙЛа. Данный эмитент направил на выплаты 550₽ млрд, это самый ощутимый денежный поток, который прочувствовали инвесторы ещё в конце прошлого года. Думаю, что многие уже реинвестировали данные выплаты, а значит поддержали фондовый рынок, который, итак, находится в удручающем положении.

🏛 За декабрь 2022 года и январь 2023 года российские компании направят рекордные 1,2₽ триллиона на дивидендные выплаты. Не все компании одарят своих акционеров внушающими выплатами, но часть эмитентов вполне себе заплатят стоящие деньги, если отталкиваться от цены акции (Газпромнефть, МРСК Урала, Центра, ЦП — у данных эмитентов дивидендная доходность выше 10%). Эксперты прогнозируют, что до 80₽ млрд может хлынуть на рынок, все эти поступления будут заметны и отразятся на котировках. Если за январь особой обеспокоенности нет, то февраль под большим вопросом (

( Читать дальше )

Яндекс покинул Аркадий Волож, начало корпоративной реструктуризации положено. У Яндекса есть 2 варианта реструктуризации.

- 02 января 2023, 18:46

- |

📱 Аркадий Волож покинул Яндекс, а это означает, что начало корпоративной реструктуризации положено (разделение компании на российский и международный бизнес, нидерландская Yandex N.V выйдет из российского бизнеса и сменит название, а управление выделяемой группой компаний будет передано менеджменту Яндекса). Волож проживающей в Израиле и находящийся под санкциями, сможет обменять акции нидерландской компании на акции новой израильской структуры не под санкциями. С учётом перехода Кудрина в начале декабря на работу в Яндекс и с планами по национализации компании (

( Читать дальше )

Акционеры НЛМК отказались утверждать дивиденды за 9 месяцев 2022 года. Это было читаемо, но к чему такой "развод" акционеров?

- 01 января 2023, 16:58

- |

🪨 Праздник к нам приходит? Акционеры НЛМК отказались утверждать дивиденды за 9 месяцев 2022 года (а именно Владимир Лисин, который контролирует 79,3% акций). “За” — проголосовало 2% от общего количества голосов участников собрания, “Против” — 98%. Мы уже с вами обсуждали рекомендованные дивиденды НЛМК и удивлялись данному действию компании:

▪️ Предпочтительнее многих металлургов выглядит — ММК. Ориентирован на внутренний рынок, да и в 3 квартале начал восстанавливаться спрос в России на металлы. Но даже он отказался от выплаты дивидендов (вернётся к дивидендным выплатам, только после изменения в геополитике);

▪️ Санкции никуда не исчезли, сбыт сырья в Европу снизился, а цена самого сырья пошла вниз. Переориентация на

( Читать дальше )

теги блога Владислав Кофанов

- urals

- USDRUB-TOM

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- биржа

- бюджет

- бюджет РФ 2024

- валюта

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- демпферные выплаты

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- европа

- застройщики

- золото

- инвестиции

- инвестиции в недвижимость

- Интер РАО

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс