Блог им. svoiinvestor |Объём ФНБ в октябре продолжает сокращаться, как и инвестиционная деятельность фонда, всему виной окрепший рубль

- 06 ноября 2023, 13:56

- |

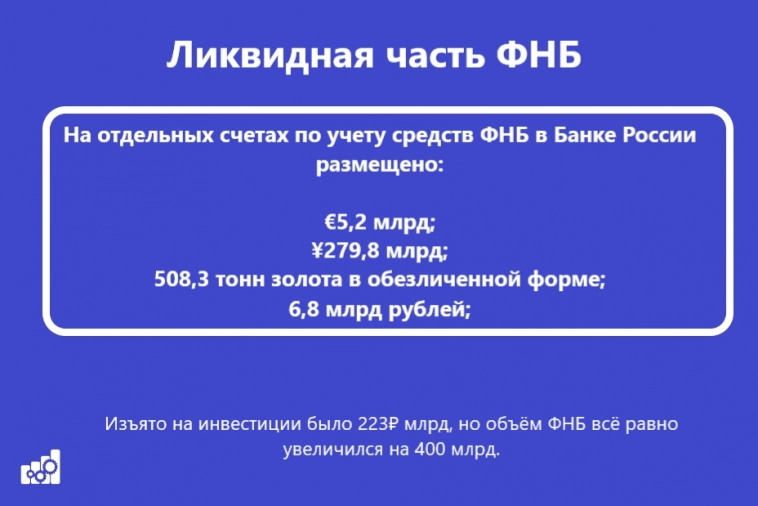

Минфин РФ опубликовал результаты размещения средств ФНБ за октябрь 2023 г. В этом месяце регулятор сократил свои инвестиции втрое по сравнению с прошлым месяцем, проинвестировав около 42₽ млрд (сентябрь — 127₽ млрд, август — 223₽ млрд). По состоянию на 1 ноября 2023 г. объём ФНБ составил — 13,54₽ трлн или 9% ВВП (в сентябре — 13,65₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 6,94₽ трлн или 4,6% ВВП (в сентябре — 7,14₽ трлн). Объём фонда сокращается 2 месяц подряд, это несмотря на снижение инвестиций и профицит НГД (не надо продавать юани/золото), давайте разбираться почему.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657,7₽ млрд (в сентябре —657₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (261,8₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Блог им. svoiinvestor |ВТБ отчитался за III кв. и 9 м. 2023г. — банк остаётся прибыльным, но ужесточение ДКП и укрепление влияет на прибыль

- 27 октября 2023, 12:12

- |

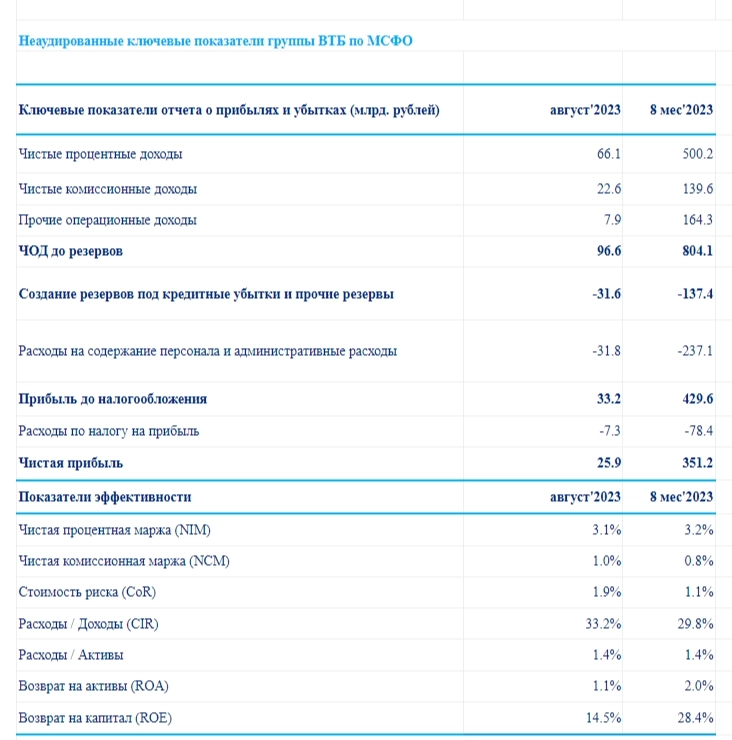

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за 9 месяцев 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Банковский сектор уже начал ощущать повышение ключевой ставки и укрепление ₽, чистая прибыль банка за III квартал составила — 86,1₽ млрд сократившись на 40% по отношению к предыдущему кварталу (идёт ежемесячное сокращение чистой прибыли, в этом месяце было заработано 24,7₽ млрд, а в предыдущие 25,9₽ млрд, 35,5₽ млрд). Что же, касается, валюты, то в III квартале по статье прочий операционный доход банк зафиксировал убыток на сумму 15,3₽ млрд (в I квартале прибыль 89,4₽ млрд, во II 64,2₽ млрд, она была заработана благодаря положительной переоценке открытой валютной позиции и от выгодной покупки РНКБ). Но за оставшиеся 3 месяца ВТБ точно должен перешагнуть долгожданные 400 млрд за год (за 9 месяцев 2023 года было заработано — 375,9 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 9 месяцев 2023г — 2,7 трлн, в сентябре спрос в кредитовании остывает, ЧП сокращается за счёт валюты

- 25 октября 2023, 11:48

- |

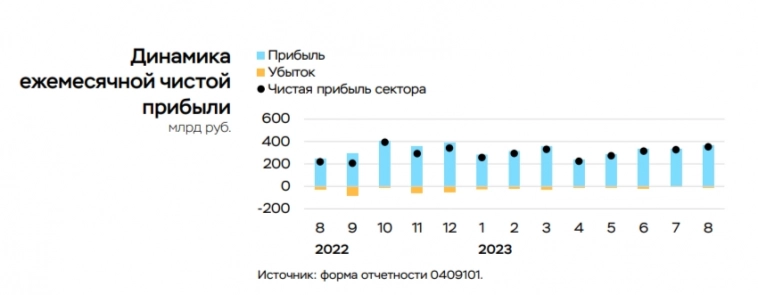

💳 По данным ЦБ, в сентябре прибыль банков составила 296₽ млрд (ROE — 26% в годовом выражении), это на 16% ниже, чем месяцем ранее — 353₽ млрд. С начала года банковский сектор заработал — 2,7₽ трлн, прекрасный результат на фоне 2022 года, поэтому большинство инвесторов уже ведут подсчёт будущих дивидендов от финансовых эмитентов. Но таких темпов заработка уже не стоит ожидать, ибо спрос в потребительском кредитовании остывает за счёт ужесточения ДКП и укреплении рубля (это как раз повлияло на чистую прибыль в этом месяце), единственным помощником банков является льготная ипотека (выдача рыночной ипотеки снизилась на 9%). Теперь же перейдём к интересным моментам из отчёта:

🟣 В сентябре было заработано за счёт переоценки иностранной валюты — 8₽ млрд (в августе — 104₽ млрд). На это в том числе повлияла отрицательная переоценка длинной ОВП (открытая валютная позиция) в евро и швейцарских франках, относительно которых доллар США укрепился. При этом доллар сейчас торгуется по 94₽ и укрепляется с каждым днём, видимо, в октябре нас ждёт сюрприз.

( Читать дальше )

Блог им. svoiinvestor |В сентябре активный спрос на кредитование — сохранился, даже при ужесточении ДКП, но есть свои нюансы

- 21 октября 2023, 11:30

- |

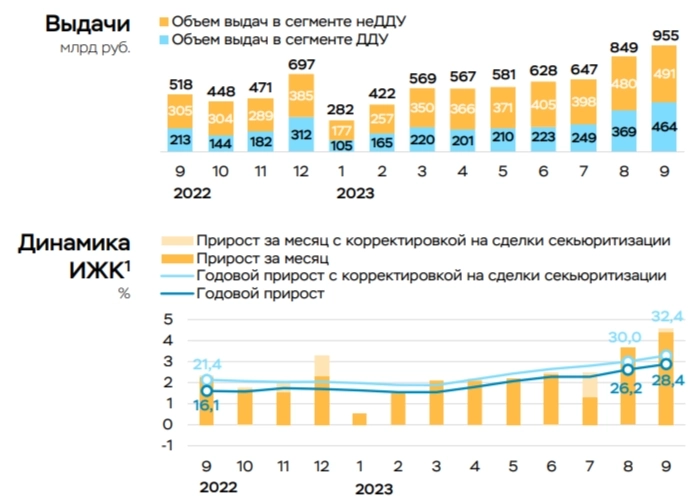

По данным ЦБ, в сентябре повышенный спрос в кредитовании продолжился — 928₽ млрд (2,9% м/м и 22,3% г/г, месяцем ранее 979₽ млрд). Уже 2 месяц подряд происходит ажиотаж и всё благодаря увеличению ключевой ставки, потребители стремились взять ипотеку ещё по заниженным ставкам, держа в уме и ужесточение макропруденциальных надбавок (в прошлом отчёте я отмечал, что мы получим примерно такие же цифры и в сентябре — сбылось, октябрь, наверное, последний месяц где ещё будет присутствовать лаг по перенесённым сделкам). Главным же драйвером остаётся — ипотека, по предварительным данным, в сентябре был побит очередной рекорд и ипотека выросла на рекордные 4,2% (+3,7% в августе). С начала года прирост составил уже 23,5%, что выше аналогичного показателя исключительного 2021 года (20,9%). Но если рассмотреть конкретные цифры, то выдача ипотеки с господдержкой выросла на 27% (к результату августа), а выдача рыночной ипотеки, наоборот, снизилась на 9%. Парадокс таков, что в льготной ипотеке проценты намного ниже рынка (опухоль на теле бюджета, с каждым годом расходы всё выше), а при нестабильном курсе ₽ и инфляционных ожиданиях, население несёт все свои сбережения в бетон.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в сентябре немного сократился несмотря на продолжающиеся инвестиции, которые явно влияют на ликвидную часть.

- 07 октября 2023, 07:24

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за сентябрь 2023 г. В этом месяце регулятор сократил свои инвестиции почти в двое, проинвестировав более 127₽ млрд (в прошлом месяце 223₽ млрд). По состоянию на 1 октября 2023 г. объём ФНБ составил — 13,65₽ трлн или 9,1% ВВП (в августе — 13,7₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 7,14₽ трлн или 4,8% ВВП (в августе — 7,25₽ трлн). С учётом того, что по НГД профицит и не надо продавать юани/золото, а на инвестиции пущено в 2 раза меньше объём сократился впервые за долгое время, давайте разбираться почему.

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657₽ млрд (в августе — 656,5₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро и строительства аэропортового комплекса (395,9₽ млн);

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за август и 8м 2023г., банк продолжает генерировать прибыль, но ужесточение ДКП повлияло на прибыль

- 29 сентября 2023, 07:15

- |

🏦 Банк ВТБ опубликовал обобщённые консолидированные финансовые результаты по МСФО за август 2023 года (воздержавшись от раскрытия сопоставимых данных за предыдущий год). Стоит признать, что повышение ключевой ставки уже начинает действовать, чистая прибыль банка сократилась в этом месяце на 27% по отношению к предыдущему, но за оставшееся время ВТБ точно должен подобраться к долгожданным 400 млрд за год, да и в принципе может перешагнуть эту отметку (за 8 месяцев 2023 года было заработано — 351,2 млрд, напомню вам, что годовой рекорд по чистой прибыли был зафиксирован в 2021 году — 327,4 млрд, констатируем обновление рекорда). Какие же факторы помогли показать Группе сей феноменальный результат: процентные доходы (спрос на ипотеку и потребительские кредиты возрос, помимо этого люди пытались взять кредиты по сниженной ставки, ибо ЦБ давал сигнал на ужесточение ДКП), валютная переоценка (рубль до сих пор слаб, никакие полумеры не помогают, а значит банк использует сей момент для заработка) и приобретение РНКБ (данный эффект повлиял на I квартал, поэтому в мае чистая прибыль банка просела почти в 2 раза). Теперь давайте перейдём к основным показателям банка:

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора за 8 месяцев 2023г — 2,4₽ трлн, можно констатировать сверхдоходы за счёт сумасшедших темпов кредитования!

- 27 сентября 2023, 13:00

- |

💳 По данным ЦБ, в августе прибыль банков составила 353₽ млрд (ROE — 32% в годовом выражении), это на 8% выше, чем месяцем ранее — 327₽ млрд. С начала года банковский сектор заработал — 2,4₽ трлн (с учётом 2022 года, можно смело утверждать, что банковский сектор оправился от того удара и генерирует кэш на своих счетах, причём высокими темпами). Интересные моменты из отчёта:

🗣 В августе около 1/3 прибыли было заработано за счёт переоценки иностранной валюты — 104₽ млрд (в июне — 93₽ млрд). Учитывая насколько слабел рубль (на 5% за август и на 4% за июль), то становится понятно, что ряд банков сохраняет длинную валютную позицию. Даже с учётом увеличения ключевой ставки банки зарабатываю за счёт валюты и смогут компенсировать выпадающую прибыль в будущем (охлаждение кредитования ожидается в октябре).

🗣 Как вы понимаете такая прибыль поддерживается именно спросом на кредитные продукты, в особенности по нраву приходиться ипотечный продукт (обусловлено это нестабильным курсом рубля, увеличением ставки и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон). В результате основная прибыль выросла до 225₽ млрд (неплохой приток средств за счёт комиссий и процентных доходов).

( Читать дальше )

Блог им. svoiinvestor |В августе активный спрос на кредитование — сохранился, безумные цифры и в этом помогло ужесточение ключевой ставки!

- 26 сентября 2023, 08:03

- |

По данным ЦБ, в августе произошёл ажиотаж кредитования — 979₽ млрд (3,2% м/м и 20,7% г/г, месяцем ранее 529₽ млрд). Данная сверх-активность случилась благодаря увеличению ключевой ставки, некоторые потребители захотели взять ипотеку и потребительский кредит ещё по заниженным ставкам, держа в уме ещё ужесточение макропруденциальных надбавок (надо понимать, что многие сделки будут перенесены на сентябрь, поэтому примерно такие же цифры можно будет увидеть и в следующем месяце). Флагманом кредитования остаётся — ипотека, по предварительным данным, ипотека в августе выросла на рекордные 3,7% (+2,5% в июле). С начала года прирост составил уже 18,5%, что сопоставимо с результатом за аналогичный период 2021 года (18,3%) и лишь немногим уступает приросту за весь 2022 год (20,4%). Данные цифры явно свидетельствуют о перегреве рынка, только вдумайтесь, что выдача ипотеки с господдержкой выросла на 40%, а выдача рыночной ипотеки на 20% (обусловлено это нестабильным курсом рубля и инфляционными ожиданиями населения, при любой опасности неси все свои сбережения в бетон 😁).

( Читать дальше )

Блог им. svoiinvestor |Долги россиян в июле 2023 г. — темп снижается, но не такими темпами, как бы хотелось ЦБ. Планка в 32₽ трлн взята !

- 19 сентября 2023, 07:44

- |

По данным ЦБ, долг россиян увеличился в июле на ~566₽ млрд (1,8% м/м, 18,25% г/г), месяцем ранее рост составил — ~636₽ млрд (2,1% м/м, 17,36% г/г). Темпы кредитования в 2023 году бьют все рекорды, напомню вам, что максимальный помесячный объём в 2021 году был зафиксирован в июне — 556₽ млрд (2022 год не корректно сравнивать из-за начавшегося кризиса и заградительных мер, которые привели к купированию кредитного рынка), третий месяц подряд эта вершина покоряется. Как итог задолженность перебралась за отметку в ~32₽ трлн, что немного пугает и свидетельствует о том, что ЦБ начал слишком поздно ужесточать ДКП! Можно выделить несколько факторов, которые влияют на такой рост кредитования:

🔹 Мягкая кредитная политика банков, выдача происходила в некоторых случаях неплатёжеспособным гражданам. Да ужесточение произошло, но многие сделки происходят с лагом, поэтому всё это может перенестись на август и сентябрь, а уже там стоит смотреть на показатели кредитования.

🔹 Желание запрыгнуть в последний вагон перед ужесточением ДКП. Уже известно, что с повышением ставки банки на некоторый период оставляют процент по кредиту/ипотеке неизменным, поэтому многие брали кредиты, чтобы в будущем не нарваться на повышенную ставку кредитования.

( Читать дальше )

Блог им. svoiinvestor |Объём ФНБ в августе увеличился несмотря на продажу юаня, золота и крупные инвестиции.

- 10 сентября 2023, 10:27

- |

Минфин РФ опубликовал результаты размещения средств ФНБ за август 2023 г. В этом месяце регулятор решил изрядно потратиться, пустив более 223₽ млрд на инвестиции, при этом не забыв про выпадающие нефтегазовые доходы. По состоянию на 1 сентября 2023 г. объём ФНБ составил — 13,7₽ трлн или 9,1% ВВП (в июле — 13,3₽ трлн). Объём ликвидных активов Фонда (средства на банковских счетах в Банке России) составил — 7,25₽ трлн или 4,8% ВВП (в июле — 7,18₽ трлн). При довольно существенных тратах (231₽ млрд) объём ФНБ увеличился в очередной раз!

Неликвидная часть активов ФНБ:

▪️ на депозитах в ВЭБ.РФ — 657₽ млрд (в июле — 655₽ млрд). ВЭБ.РФ досрочно возвратил с депозитов часть средств Фонда, размещённых в 2016—2020 гг., в целях финансирования проектов по приобретению вагонов московского метро (230,6₽ млн);

▪️ евробонды Украины — $3 млрд (прощаемся);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс