Блог им. svoiinvestor |Правильно сделал, что переложился из Газпром в ЛУКОЙЛ. Отчёт Газпрома за 2023 г. расставил всё на свои места, риски только усилились

- 06 мая 2024, 09:07

- |

⛽️ Полтора месяца назад вышла статья, где я попрощался с Газпромом, переложившись в ЛУКОЙЛ. Тогда я получил тонну критики, что продал одну компанию на низах, вторую купил по max цене, при этом ещё лишился 20₽ дивидендов от газового гиганта. ЛУКОЙЛ у меня основной эмитент в портфеле (так что знаю все ±), поэтому ставка была очевидной: спустя 1,5 месяца ЛУКОЙЛ подрос на ~10% (дивиденды + возможный выкуп у иностранцев), Газпром же снизился на ~3,3%. Я не получил какой-то весомой выгоды от продажи Газпрома (+1% тела и 51₽ дивиденды, для моего пакета, это была ~30% див. доходность, но инфляция это всё подъела), но психологически мне стало комфортнее, я избавился от актива в который слепо «верил». Вышедшая отчётность эмитента по МСФО за 2023 г., только подкрепила мои суждения:

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 16 )

Блог им. svoiinvestor |Продал Газпром, переложившись в ЛУКОЙЛ. Непомерный CAPEX, чрезмерные налоги и невозможность восполнить поставки сырья повлияли на мой выбор

- 22 марта 2024, 09:57

- |

⛽️ Я прошёл с Газпромом рубеж в 300₽, отмену дивидендов за 2021 г. и неожиданную выплату в 51₽ на акцию за II кв. 2022 г., после пристально изучал отчёты/новости, мониторил поставки сырья, попутно анализировал «дочек» газового гиганта. Но с ухудшением каждого из аспектов я не продавал эмитента, а давал ему всё новые шансы, то веря в 20₽ дивиденды из-за выплаты ГПН, то рисуя у себя в голове перспективы в связи с поставкой газа в Китай. Думаю, что во многом я просто не хотел продавать актив из-за потери какой-то «части» себя, да фондовый рынок не для сантиментов и урок усвоен. Давайте для начала рассмотрим все проблемы:

💬 Долговая нагрузка. Ещё в 2022 г. компания завершила II п. с гигантским убытком — 1,2₽ трлн (впервые в истории компании). Судя по последнему отчёту (МСФО за I п. 2023 г.), положение эмитента не сильно улучшилось. В I кв. 2023 г. компания была убыточной — 7,2₽ млрд, во II кв. помог ослабший ₽ и увеличившиеся поставки в Китай согласно контрактам.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в феврале 2024 г. — увеличились в 1,4 раза по сравнению с январём, но будущее сокращение добычи угрожает бюджету РФ

- 07 марта 2024, 14:04

- |

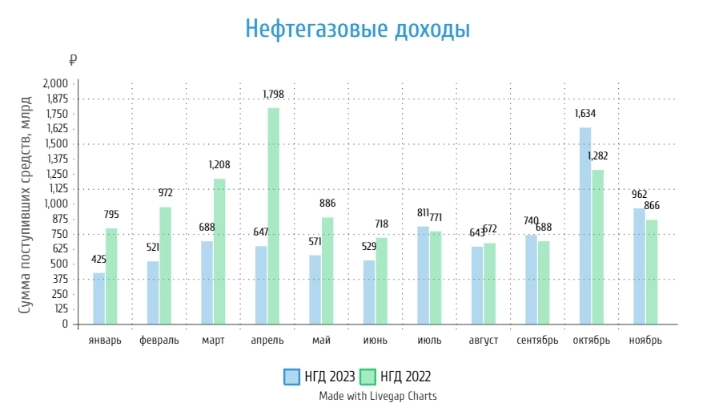

🛢 По данным Минфина, НГД в феврале 2023 г. составили — 945,6₽ млрд (+81,5% г/г), месяцем ранее — 675,2₽ млрд (+58,7% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Но стоит признать, что февральский доход отрасли сейчас на уровне 2022 г. (в феврале 2022 г. НГД составили — 972₽ млрд), конечно, этому помог окрепший курс $ — 91,5₽ (месяцем ранее — 88,7₽), цена Urals, Минэкономразвития любезно сообщил, что цена Urals в феврале составила — $69 за баррель (на уровне января). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽, в принципе, если остаться на уровне заработка февраля, то достичь таких цифр можно. А теперь давайте подробно разберём отчёт:

✔️ НДПИ (1,213₽ трлн vs. 878₽ млрд месяцем ранее) и ЭП (8,6₽ млрд vs.

( Читать дальше )

Блог им. svoiinvestor |Государство поможет Газпрому с финансированием главного проекта в Усть-Луге, выделят 900 млрд из ФНБ

- 14 февраля 2024, 07:34

- |

⛽️ Инвестиции в строительство комплекса по переработке этансодержащего газа в Усть-Луге составят 4,915₽ трлн (якорный проект формируемого в регионе крупного газоперерабатывающего и газохимического кластера). При этом кабмин РФ внёс проект в перечень реализуемых за счёт Фонда национального благосостояния (ФНБ), из которого он будет профинансирован на 900₽ млрд. Начиная с 1 января 2029 г. на комплексе ежегодно будет перерабатываться 45 млрд куб. м газа, производиться 13,1 млн тонн сжиженного природного газа, до 3,6 млн тонн этановой фракции, до 1,7 млн тонн сжиженных углеводородных газов (СУГ), до 0,13 млн тонн пентан-гексановой фракции.

А теперь к более важному. Источниками финансирования проекта выступят заёмные средства — 2,882₽ трлн будут погашены в течение 16 лет (увеличение долговой нагрузки на аховые проценты), собственный капитал и средства партнёров (не менее 1,235₽ трлн) и средства ФНБ (900₽ млрд, поровну по 450₽ млрд на газоперерабатывающий и газохимический комплексы). Из последнего становится понятно, что государство уже начало догадываться, что компания имеет колоссальную долговую нагрузку, а последние налоги выкачали приличную сумму из Газпрома, поэтому приняли решение помочь средствами из фонда. Вот основные проблемы газового гиганта:

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в январе 2024 г. — объёмы добычи/экспорта сокращаются. Снижение доходов нефтяников — боль для бюджета РФ

- 07 февраля 2024, 12:33

- |

🛢 По данным Минфина, НГД в январе 2023 г. составили — 675,2₽ млрд (+58,7% г/г), месяцем ранее — 650,5₽ млрд (-30,2% г/г). Низкая база I полугодия 2023 г. даёт о себе знать, тогда курс ₽ и цена на сырьё не оставляли никаких шансов по заработку нефтяникам (поэтому % рост год к году так велик). Доходы января не очень сильно различаются с доходами декабря, дело в том, что средний курс $ в январе составил — 88,7₽ (месяцем ранее — 90,8₽), данных по средней цене Urals за январь от Минфина не поступало, но учитывая снижение среднего курса и мизерный рост доходов, то можно сделать вывод, что она находилась в районе $70 за бочку (месяцем ранее — $64,23). Напомню вам, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽ (параметры уже не сходятся, если смотреть на сегодняшнюю цену сырья, чтобы добрать НГД, необходимо двигать курс). А теперь давайте подробно разберём отчёт:

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в декабре 2023 г. — полный провал. Снижение доходов нефтяников — боль для бюджета РФ

- 12 января 2024, 09:13

- |

🛢 По данным Минфина, НГД в декабре 2023 г. составили — 650,5₽ млрд (-30,2% г/г), месяцем ранее — 961,7₽ млрд (+11% г/г). Главный сюрприз в том, что после 3 месяцев профицита НГД, наступил дефицит, и доходы ошеломительно рухнули, более чем на 300₽ млрд по сравнению с прошлым месяцем. Всё-таки цена на сырьё и крепкий ₽ находились в декабре не на тех уровнях (на минуточку они находятся и в январе на тех же, отсюда вывод, что в январе тоже будет всё негладко), чтобы заработать сверх нормы (по данным Минфина, средняя цена Urals в декабре составила — $64,23, месяцем ранее — $72,84, средний же курс $ — 90,8₽, месяцем ранее — 90,4₽). За весь год НГД составили — 8,882₽ трлн (-23,9% г/г), по новому прогнозу Минфина в базовые НГД в этом году уложились (если смотреть изначальный прогноз, то недобрали 117₽ млрд), данные доходы сложились при средней цене Urals — $63,4 и курсе $ — 85,2₽ (опять же данные из отчёта, ссылка выше). Самое интересное, что Минфин спрогнозировал НГД за 2024 г. в размере — 11,5₽ трлн, при цене на российскую нефть — $71,3, а курсе доллара — 90,1₽ (как по мне, недоберут). А теперь давайте подробно разберём отчёт:

( Читать дальше )

Блог им. svoiinvestor |Газпром в 2023 г. увеличил поставки газа в 1,5 раза в Китай, но этого всё равно мало. У газового гиганта слишком много проблем

- 08 января 2024, 07:37

- |

⛽️ Газпром отчитался, что по итогам 2023 г. экспорт газа в Китай по Силе Сибири составил — 22,7 млрд куб. м. Это на 700 млн куб. м выше контрактных обязательств Газпрома и в 1,5 раза больше, чем в 2022 г. (15,4 млрд куб. м). Также в 2025 г. газопровод Сила Сибири выйдет на полную экспортную производительность — 38 млрд куб. м газа в год. У Газпрома осталось 3 трубопровода по которым поставляется газ: ГТС Украины (в 2024 г. закончится срок действия транзитного договора), Турецкий поток (в 2023 г. шло плавное сокращение поставок по обоим трубопроводам) и Сила Сибири. Газопровод Ямал-Европа через Польшу прекратил свои поставки в связи с санкциями, введёнными Россией. Диверсии на СП и СП-2 полностью обесточили данные газопроводы (одна линия не разрушена, но СП не был сертифицирован по европейски правилам). Изучив отчёт Газпрома за 2022 г., можно узнать, что в страны дальнего зарубежья компания поставила — 100,9 млрд куб. м (в 2021 г. — 185,1 млрд куб. м), а сейчас по подсчётам аналитиков это цифра будет в районе 70 млрд куб. м за 2023 г. Вы же понимаете какое снижение в поставках сырья испытала компания за 2 года, всё это повлияло на прибыль, соответственно, из-за этого появилось множество других проблем:

( Читать дальше )

Блог им. svoiinvestor |СД Газпрома обсудит инвестиции и бюджет на 2024 г. — всё очень сложно, учитывая с какими проблемами столкнулась компания

- 19 декабря 2023, 02:43

- |

Совет директоров Газпрома на заседании 19 декабря рассмотрит проект инвестиционной программы и бюджета на 2024 г., а также прогноз по 2026 г. Что же насчёт инвестиций газового гиганта, то уже за этот календарный год компания дважды сокращала бюджет на инвестиции (как на этот год, так и на будущий). Сначала 24 октября 2023 г. Газпром сообщил, что сокращает инвестиционную программу этого года на 334₽ млрд (14,5%), позже 23 ноября проинформировал, что общий объём инвестиционной программы на 2024 г. составит — 1,574₽ трлн (-20,1% г/г). Радует, что компания понимает в каком она находится положении, своевременное сокращение инвестпрограммы — уже плюс, сделано это для того, чтобы не ухудшать ситуацию с долговой нагрузкой. Давайте всё-таки подробнее рассмотрим ситуацию с долгом и «познакомимся» с другими проблемами эмитента:

⏺ Долговая нагрузка. В отчёте по МСФО за I п. 2023 г. было обнаружено, что в I квартале 2023 г. компания, вообще, была убыточной — 7,2₽ млрд, во II квартале помог ослабший рубль и увеличившиеся поставки в Китай согласно контрактам.

( Читать дальше )

Блог им. svoiinvestor |Нефтегазовые доходы в ноябре — снизились, но это норма учитывая возращение выплат по демпферу и квартальный НДД

- 08 декабря 2023, 09:07

- |

🛢 По данным Минфина, НГД в ноябре составили — 961,7₽ млрд (+11% г/г), месяцем ранее — 1,635₽ трлн (+27,5% г/г). Можно зафиксировать, что третий месяц подряд достигается профицит нефтегазовых доходов и это притом, что цена на сырьё в ноябре снизилась, как и курс $ — по данным Минфина, средняя цена Urals в ноябре составила — $72,84 (месяцем ранее —$81,52), средний же курс $ — 90,4₽ (месяцем ранее — 97,1₽). С начала года доходы от НГД составляют — 8,172₽ трлн (-23,3% г/г). Минфин прогнозирует, что базовые НГД в этом году составят 8,9₽ трлн, в принципе достижимая цель, но напрягает два момента: сегодняшняя цена сырья — $63 за баррель (мы уже подобрались к предельной границе в $60) и курс ₽ к $ — 92,5₽ (при такой жёсткой ДКП, которая сейчас проводится навряд ли ₽ ослабнет слишком сильно), видимо, в 2024 году нас будут ожидать сюрпризы. А теперь давайте разбираться, почему всё-таки произошло такое резкое снижение доходов по сравнению с прошлым месяцем?

( Читать дальше )

Блог им. svoiinvestor |Дивиденды Газпромнефти — основная помощь для главного мажоритария компании Газпрома!

- 17 ноября 2023, 11:21

- |

🛢 Совет директоров Газпромнефти рекомендовал выплату дивидендов за 9 месяцев 2023 года в размере — 82,94₽ на акцию (дивидендная доходность по текущим ценам составляет — 9,7%). Дата закрытия реестра – 27 декабря 2023 года. Последний день покупки акций под дивиденд — 26 декабря.

Согласно дивидендной политике компании: «Газпром нефть предусматривает целевой размер дивидендных выплат по акциям компании — не менее 50% от чистой прибыли, определяемой в соответствии с МСФО, с учётом корректировок. Дивиденды выплачиваются дважды в год». Аналитики ожидали выплату в районе 60-70₽, но, видимо, компания решила заплатить 75% от чистой прибыли (на сегодняшний день отчёта по МСФО за 9 месяцев компания ещё не предоставила). Как итог Газпромнефть направит на дивиденды 393₽ млрд чистой прибыли по МСФО (если предположить, что на дивиденды направлено 75% от ЧП, то ЧП за 9 месяцев 2023 года по МСФО может составить более 524₽ млрд). Более 376 млрд направятся на счета главного мажоритария компании — Газпром (состав акционеров Газпромнефти: Газпром — 95,68% и free float — 4,32%), поэтому сразу становится понятно, почему Газпромнефть «выжимает» из себя все соки на дивидендные выплаты.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс