Блог им. svoiinvestor |Стал премиальным боярином в ВТБ. Условия, использование и личное мнение

- 17 сентября 2024, 16:23

- |

🏦 Многие со скептицизмом относятся к ВТБ, как к акционерному сообществу и это не удивительно, если взглянуть на результаты банка/историю спасений от государства (множественные доп. эмиссии, поглощение других банков со скидкой). Совсем другая история с банковскими/брокерскими продуктами. У меня основной брокер ВТБ, о чём естественно не жалею (комиссия за сделки была 0,05%, упрощённый вычет по ИИС и фонды ВТБ без комиссии, например, всеми любимый LQDT), не так давно начал пользоваться банковскими продуктами (помог переезд из Открытия), что меня привело к вступлению в ряды премиальных клиентов. За несколько месяцев пользования хотелось бы осветить основные фишки премиального обслуживания и своё мнение на этот счёт:

💬 Стоимость обслуживания 2990₽ в месяц. Но вы можете выполнить одно из условий ниже и обслуживаться бесплатно (я за счёт брокерских средств, как раз и имею б/о):

🔄 Активы в банке. Для Москвы и МО — 2,5₽ млн, а для регионов — 2₽ млн (в активы входят: средства на картах, счетах, вкладах, собственные средства на кредитных картах, пенсионные накопления, полисы ИСЖ/НСЖ, ценные бумаги на брокерском счету)

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 23 )

Блог им. svoiinvestor |Сбер отчитался за август 2024 г. — выдал рекордную сумму корпоративных кредитов и начал восполнять резервы. Считаем дивиденды

- 16 сентября 2024, 09:07

- |

🏦 Сбербанк опубликовал сокращённые результаты по РПБУ за август 2024 г. Примечательно, что в этом месяце эмитент отчислил колоссально большую сумму на резервы — 93₽ млрд (в прошлом месяце 38,1₽ млрд, до этого Сбер 4 месяца подряд отчислял меньшие суммы, чем в 2023 г.), но всё равно показал улучшенные результаты по сравнению с 2023 г. и июлем 2024 г. Настораживает два момента: рост розничного кредитного портфеля по сравнению с июлем и рекордная выдача корпоративных кредитов (регулятор обратит на это внимание). Частным клиентам в августе было выдано 598₽ млрд кредитов (-34,6% г/г, в июле выдали 577₽ млрд):

💬 Портфель жилищных кредитов вырос на 1,2% за месяц (в июле 0,9%), с начала года на 6,4% и составил 10,8₽ трлн. Как итог, в августе банк выдал 231₽ млрд ипотечных кредитов (месяцем ранее 208₽ млрд). Рост на фоне отмены льготной ипотеке/видоизменении семейной ипотеке и повышения ключевой ставки, что весьма странно.

💬 Портфель потребительских кредитов увеличился на 0,8% за месяц (в июле 1,2%), с начала года на 8,5% и превысил 4,2₽ трлн.

( Читать дальше )

Блог им. svoiinvestor |Инфляция в начале сентября — проблемы всё те же: топливный кризис, устойчивое кредитование и рост цен на бытовые услуги. Ключевая 20%?

- 12 сентября 2024, 07:20

- |

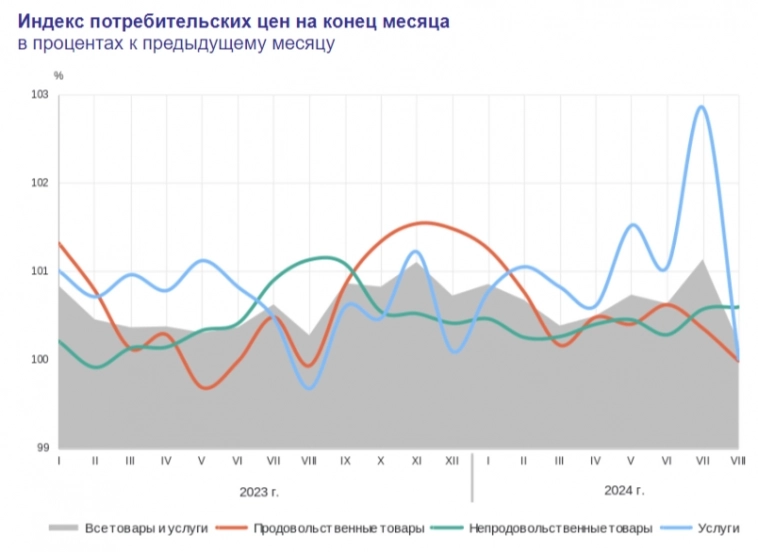

Ⓜ️ По данным Росстата, за период с 3 по 9 сентября ИПЦ вырос на 0,09% (прошлые недели — -0,02%, 0,03%), с начала сентября 0,08%, с начала года — 5,35% (годовая — 8,97%). Дефляционная неделя прошла (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило, 5 неделя показала -0,2%) и наступила реальность, темпы в очередной раз высокие. Главное, что Росстат пересчитал месячную инфляцию августа — 0,2% и она оказалась выше недельной (недельная — 0,11%, я вас предупреждал, т.к. недельная корзина включает мало услуг, а они росли в цене опережающими темпами, то пересчёт неминуемо был бы выше), это подводит нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

( Читать дальше )

Блог им. svoiinvestor |Большой обзор отчётов компаний и будущие дивиденды, первая дефляционная неделя, но риски остались!

- 08 сентября 2024, 14:50

- |

Тайм коды:

00:00 | Вступление

00:31 | Татнефть отчиталась за I п. 2024 г. — нарастив операционную прибыль и снизив CAPEX, заработали рекордный FCF за полугодие. Считаем дивиденды

07:57 | RENI отчиталась за Iп. 2024г. — страховой бизнес начал генерировать основную прибыль, но коррекция на фондовом рынке снизила фин. показатели

14:14 | Россети ЦП отчитались за Iп. 2024г. — компания сократила CAPEX и нарастила денежную позицию, улучшив свои фин. показатели. Считаем дивиденды

19:56 | ЛУКОЙЛ отчитался за I п. 2024 г. — компания продолжает генерировать повышенный FCF, что влечёт за собой увесистые дивиденды. Будет ли выкуп?

25:00 | Роснефть отчиталась за I п. 2024 г. — дивидендная база растёт, опер. прибыль за полгода рекордная. Инвестиции в Восток Ойл продолжаются

29:07 | Транснефть отчиталась за I п. 2024 г. — фиксируем снижение опер. прибыли из-за малой индексации тарифов и добровольного сокращения сырья

( Читать дальше )

Блог им. svoiinvestor |ВТБ отчитался за июль 2024г. — прибыль снижается, ROE на катастрофическом уровне. Веры в дивиденды и рекордную прибыль — нет!

- 05 сентября 2024, 09:03

- |

🏦 Банк ВТБ опубликовал финансовые результаты по МСФО за июль 2024 г. Можно зафиксировать 3 месяц подряд снижения чистой прибыли относительно прошлого года, в июле спад оказался чувствительным, ибо банк не применял хитростей/разовых эффектов (в резервы отчислили большую сумму, работа с заблокированными активами завершена и эффект от отложенного налога на прибыль прошёл). Снижение чистой прибыли было читаемо:

💳 Высокая ключевая ставка остудила спрос на вторичную ипотеку. С 1 июля завершилась массовая льготная ипотека и видоизменилась семейная, но надо понимать, сокращение может продолжиться в августе: видоизменение семейной ипотеки произошло 11 июля и часть сделок перенеслась с июня на июль.

💳 ЦБ повысил с 1 июля 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам и установил впервые надбавки по автокредитам, конечно, данный эффект проявит себя в III кв. Помимо этого, с 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят. Регулятор оставляет для себя коридор повышения ставки до 20%, увеличивая прогноз средней ставки до конца года до 18,0-19,4%.

( Читать дальше )

Блог им. svoiinvestor |Итоги августа 2024 г. Произвёл покупки акций на ИИС, большую часть кэша отправил на накопительный счёт. Поступление купонов/погашение

- 01 сентября 2024, 15:38

- |

Стратегия инвестирования

В будущем я хочу обрести финансовую независимость, и как можно быстрее в этом мне поможет фондовый рынок, а точнее, денежный поток от дивидендов/купонов. Это не значит, что я брошу работать или приносить пользу сообществу, но точно сокращу часы на это дело, чтобы уделять себе, сыну больше времени. По сути, обменяю деньги на время. Как минимум я хочу получать дивидендами/купонами сегодняшнюю сумму трат с учётом инфляции на себя любимого и сына (средние траты в 2024 г. составляют — 157000₽ в месяц, в 2023 г. — 129000₽), но все мы, по сути максималисты, если будет больше — я буду только рад. Поэтому я использую понятные мне инструменты (акции, облигации и депозиты). Каждый месяц я соблюдаю доли в своём портфеле:

( Читать дальше )

Блог им. svoiinvestor |При снижении индекса RGBI Минфин вновь прибегнул к флоатеру, но выручка слишком мала, премии в выпусках не наблюдается!

- 30 августа 2024, 09:35

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI находился ниже 104 пунктов, это нам намекает на то, что эйфория по поводу окончания повышения ставки 2 недели назад была преждевременной. Министерство предложило флоатер и классику — аукцион состоялся (если верить словам регулятора, что ставка снизится в ближайшие годы, то во флоатаре занимать выгодно, ибо занимать классике на 10-15 лет под 16% доходность не комильфо). Вторичный рынок ОФЗ всё так же находится под давлением, и на это есть причины:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По данным Росстата, за период с 20 по 26 августа ИПЦ вырос на 0,03% (прошлые недели — 0,04%, 0,05%), с начала августа 0,12%, с начала года — 5,19% (годовая — 9,02%). С учётом того, что дефляции в августе не произошло (инфляция к концу лета обычно снижается из-за нового урожая, но в этом году большинство растущих компонентов перекрывает этот фактор), августовская инфляция нас выведет на 0,2% — это ~9 saar, что многовато и явно не вписывается в планы регулятора по году (6,5-7%).

( Читать дальше )

Блог им. svoiinvestor |Под конец августа инфляционные данные не вселяют надежду на стабилизацию ключевой ставки, в сентябре можем увидеть повышение!

- 29 августа 2024, 10:17

- |

Ⓜ️ По данным Росстата, за период с 20 по 26 августа ИПЦ вырос на 0,03% (прошлые недели — 0,04%, 0,05%), с начала августа 0,12%, с начала года — 5,19% (годовая — 9,02%). С учётом того, что дефляции в августе не произошло (инфляция к концу лета обычно снижается из-за нового урожая, но в этом году большинство растущих компонентов перекрывает этот фактор), августовская инфляция нас выведет на 0,2% — это ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 14 неделю подряд (скрывают — жди беды), напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на 0,22% (прошлые недели — 0,28%, 0,29%), дизтопливо на 0,06%. Несмотря на то что Россия продлила запрет на экспорт бензина до конца 2024 г., рост цен продолжился, биржевая цена 92 сейчас находится на максимумах этого года (в период с конца мая по июль включительно запрет отменяли, тогда рост и начался).

( Читать дальше )

Блог им. svoiinvestor |Чистая прибыль банковского сектора в июле 2024 г. увеличилась благодаря курсовым разницам и кредитам с плавающей ставкой. 1/2 прибыли Сбера!

- 28 августа 2024, 09:05

- |

💳 По данным ЦБ, в июле 2024 г. прибыль банков составила 306₽ млрд (+36% м/м, -6,4% г/г, за вычетом ~44₽ млрд дивидендов, полученных от российских дочерних банков), после 2 месяцев снижения банковский сектор приступил к увеличению прибыли относительно прошлого месяца (в июне — 225₽ млрд, с корректировкой на перераспределение доходов внутри банковской группы в размере ~120₽ млрд), но если сравнивать с прошлым годом, то снижение никуда не делось — 327₽ млрд в июне 2023 г. Стоит отметить, что доходность на капитал в июле составила 24,6%, после провальных в июне 17,8%. Теперь приступим к интересным фактам из отчёта, а также раскроем тайну увеличения чистой прибыли:

🟣 На рост прибыли повлияло несколько факторов. Положительная валютная переоценка (+16₽ млрд при ослаблении ₽ на 0,7% в июле) после отрицательной переоценки в июне (-61₽ млрд из-за укрепления ₽ на 4,7%). Повышение основных доходов (комиссионного и процентного) суммарно на 51₽ млрд (+8% м/м) из-за роста транзакционной активности, а также увеличения доходности по кредитам по плавающим ставкам (~50% портфеля юридических лиц).

( Читать дальше )

Блог им. svoiinvestor |В июле 2024 г. кредитование начинает замедляться после введённых мер. Рыночная ипотека взлетела в 1,5 раза из-за хитрых схем застройщиков

- 27 августа 2024, 09:04

- |

Ⓜ️ По данным ЦБ, в июле 2024 г. спрос в кредитовании составил 448₽ млрд (1,2% м/м и 25,6% г/г, месяцем ранее — 963₽ млрд). В июле 2023 г. он составлял 721₽ млрд, после 4 месяцев подряд превышения темпов прошлого года, наконец-то произошло снижение. Спад кредитования в данном месяце связан с ужесточением ДКП, но всё же есть отличившиеся статьи: рыночная ипотека (2 месяц подряд темпы высокие) и автокредитование (безумство продолжается). С учётом всех мер регулятора становится понятно, что их нужно было применять намного раньше, потому что эффект они произвели (ещё не полноценный), но действия были запоздалые (урон нанесён экономике/гражданам). Давайте перейдём к данным:

🏠 По предварительным данным, ипотека в июле замедлилась до 0,7% (+3,1% в июне) из-за того, что условия по госпрограммам поменялись с 1 июля, в особенности завершение массовой льготной ипотеки/ужесточение семейной ипотеки (круг семей, которые могут оформить ипотеку сузился, приобрести жильё по договору уступки прав теперь нельзя и главное, что одна льготная ипотека в одни руки, но для семейной ипотеки сделали исключение, 2 льготный кредит можно оформить при выполнении 2 условий).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс