Егор Сусин

Банк России опубликовал очередной макроэкономический опрос.

- 13 марта 2025, 10:59

- |

1️⃣Консенсус по инфляции косметически подрос: с 6.8% до 7% на 2025 год и с 4.6% до 4.8% на 2026 год. Если на 2025 год консенсус на нижней границе прогноза ЦБ (7-8%), то в возврат инфляции к 4% в 2026 году аналитики не очень верят.

2️⃣ Консенсус по средней ставке немного снизился с 20.5% до 20.1% на 2025 год и с 15% до 14.3% за 2026 год. В общем-то скорее и здесь косметические изменения.

3️⃣ Самый сильный сдвиг консенсуса по курсу рубля к доллару: со среднего 104.7 до 98.5 в 2025 году, со 108.8 до 104 в 2026 году. В прошлый раз был, наоборот, сильный пересмотр вверх, но некоторые сдвиги в геополитике и укрепление рубля в начале года, очевидно, убрали некоторые риск-премии.

Консенсус по росту экономики, если объективно, выглядит оптимистично и даже немного подрос. Изменения в целом косметические, кроме горок с курсом и роста ожиданий инфляции на 2026 год… ЦБ не очень понравится. Хотя, если рубль покрепче, то по идее инфляция должна быть немного пониже при прочих равных.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Бюджет разогнался в начале года

- 11 марта 2025, 17:00

- |

Минфин, опубликовал предварительный отчет по бюджету за февраль, продолжив массированное авансирование расходов.

✔️Доходы бюджета сильно не изменились, составив ₽2.67 трлн (+1.6% г/г) – рост существенно замедлился. Нефтегазовые доходы составили ₽0.77 трлн (-18.5% г/г), ненефтегазовые доходы составили ₽1.9 трлн (+12.9% г/г).

☑️Расходы все же оказались чуть выше уровня февраля прошлого года и составили ₽3.67 трлн, но в сумме за два первых месяца расходы составили ударные ₽8.045 трлн, прибавив сразу 30.6% г/г.

‼️ Дефицит бюджета составил ₽1 трлн за февраль и ₽2.7 трлн руб. первые два месяца года, что более, чем в два раза превышает плановый дефицит на 2025 год (₽1.2 трлн).

В сумме за 12 месяцев расходы бюджета составили ₽42.1 трлн и идут выше планового уровня ₽41.4 трлн, доходя бюджета составили ₽37 трлн, накопленный дефицит за 12 месяцев превышает ₽5 трлн.

Эта динамика объясняет рост денежной массы на ₽1.4 трлн фоне достаточно слабой динамики кредитования. Бюджетный импульс пока остаётся сильным, поэтому мартовские данные по бюджету будут важными для понимания дальнейшей траектории ставок. Если исходить из плана — то до конца года бюджет должен уйти в профицит, но пока текущая динамика на это никак не указывает.

( Читать дальше )

ФРС и Минфин США на паузе

- 17 февраля 2025, 14:07

- |

ФРС в последние недели практически не сокращала активы, за пару недель портфель

гособлигаций сократился на $8.5 млрд. А за последнюю неделю портфель не изменился, не считая небольших технических корректировок. Программа BTFP завершена.

Остатки Минфина на счетах достаточно стабильны и составили $809 млрд. Сокращение обратного РЕПО ФРБ Нью-Йорка до $67.7 млрд (-$54 млрд за две недели) привело к небольшому росту остатков банков в ФРС на $55 млрд за две недели до $3.26 трлн, но общий объем резервов пока достаточен.

В пятницу объем RRP ФРБ Ню-Йорка упал до минимума последних лет $58.8 млрд – этот канал притока ликвидности себя исчерпал. Хотя общий объем в RRP еще значимый, но большая его часть ($0.38 трлн) – это позиция иностранных ЦБ. Активы фондов денежного рынка на максимумах и составили $6.92 трлн.

Потолок госдолга заставляет Минфин США сокращать объемы размещений. Сокращение заимствований может снижать давление на кривую долга, хотя пока сокращение касается больше векселей. Источником дополнительной ликвидности может стать расходование остатков Минфина США пока не повысят лимит по госдолгу — $0.8 трлн есть в запасе, чтобы тратить. Республиканцы хотят повысить потолок госдолга на $4 трлн сразу, но принятие бюджетных решение затягивается и сроки повышения потолка неясны.

( Читать дальше )

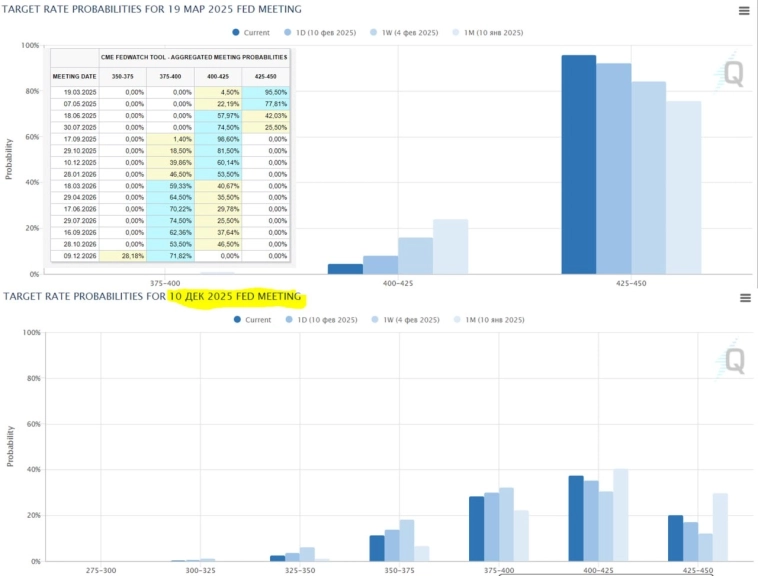

Пауэлл на тонком льду: ФРС балансирует между инфляцией, Трампом и надеждами на смягчение ставок

- 12 февраля 2025, 09:33

- |

Глава ФРС Дж.Пауэлл выступил в Конгрессе, в общем-то достаточно предсказуемо повторив, что экономика остается сильной, рынок труда «в целом сбалансированный», но инфляция остается «несколько повышенной», поэтому «нам не нужно торопиться» с дальнейшим смягчением.

▶️О тарифах Трампа: «наша задача продумано и взвешено реагировать на это» и «нам нужно просто посмотреть… что получится»;

▶️Об увольнении: если Трамп решит уволить члена СД ФРС… «это явно запрещено законом»;

▶️ О балансе: будем снижать пока есть избыточные резервы, но где эта грань не знаем, поэтому будем наблюдать;

▶️ О QE: будем использовать только в ситуации, когда ставки равны нулю (сомнительно, помня 2019 год, хотя сейчас есть более широкий инструментарий предоставления ликвидности);

▶️О долге: траектория неустойчива, лучше начать решать сейчас… потом будет сложнее;

Пауэлл всячески старался сглаживать углы и не комментировать действия Белого дома, все же не удержавшись от «свободная торговля – это хорошо». Но по общему настрою очевидно, что ФРС пытается занять умеренно-жесткую и отстраненную позицию, хотя и не накалять отношения.

( Читать дальше )

Денег всё меньше, кредитов не дают: куда ведёт экономика России?

- 29 января 2025, 11:34

- |

Банк России опубликовал итоговые данные по динамике денежной массы в декабре, которые оказались даже немного ниже предварительных – рост М2 замедлился до 19.2% г/г с 20% г/г в ноябре. Оценка роста М2 с поправкой на сезонность показала прирост 1.1% м/м (14.1% SAAR) – самая слабая динамика с марта 2024 года.

❗️ И, похоже, мы подходим к ситуации, когда прирост долга и бюджет перестают покрывать проценты по нему у частного сектора, а это будет вести к охлаждению совокупного спроса.

При этом, валютные депозиты сократились на $4.8 млрд за месяц и $15.9 млрд за 4 квартал.

Обзор кредитных организацией за декабрь указывает на существенное сокращение кредита населению (-₽0.44 трлн за месяц), в какой- мере это может связано с секъюритизацией части портфеля кредитов, т.е. они просто стали ценными бумагами на балансах.

Требования банков к нефинансовым организациям в рублях практически не изменились за месяц (+₽0.06 трлн), а в валюте сократились на $4.5 млрд за декабрь и $9 млрд за квартал.

( Читать дальше )

США: денежный рынок потряхивает к концу года

- 28 декабря 2024, 10:03

- |

ФРС опубликовала последний в этом году отчет, можно подводить какие-то итоги...

За год активы сократились на $887 млрд, из которых $482 млрд – гособлигации, $186 млрд – MBS и $132 млрд – погашение кредитов, выданных на спасение банков в 2023 году. Кажется, что много, но на самом деле $599 млрд (68%) сокращения было профинансировано сокращением обратного РЕПО, еще $86 млрд напечатали на финансирование убытка ФРС. Поэтому ликвидность банков сократилась всего на $216 млрд за год до $3.22 трлн.

Здесь нужно учитывать, что к концу фингода банки «схематозят» с отчетностью, наращивая обратное РЕПО, поэтому данные могут быть искажены, по данным ФРБ Нью-Йорка уже к 27 декабря объем RRP вырос до $269 млрд, к концу года могут дотянуть до $400-500 млрд. Такие оттоки уже спровоцировали резкий рост на 20-25 б.п. ставки SOFR до 4.53% и ставок рыночного РЕПО до 4.5%. Это подтверждает догадку, что избыточной ликвидности у банков осталось около ~$300 млрд. Правда при текущих темпах QT ($112 млрд в квартал – хронически недовыполняет обещанного), Пауэлл еще может потянуть со сворачиванием ужесточения.

( Читать дальше )

Оставить нельзя повысить

- 16 декабря 2024, 16:44

- |

‼️Инфляция – резкое ускорение, уже в начале декабря выполнен и перевыполнен прогноз на конец года и будет скорее всего в районе ~9.5% — на 1 п.п. выше диапазона прогноза ЦБ (8-8.5%). Средняя за три месяца инфляция 10.7% (SAAR), формально ниже, чем была к октябрьскому заседанию 11.3%, но в декабре еще ускорится. Основное здесь в том, что инфляция в 4 квартале сложится существенно выше, чем ожидал Банк России и обычно в такой ситуации регулятор себя не сдерживал (23-24%), хотя на текущую инфляцию влияние не высоко.

‼️Инфляционные ожидания высокие. Хотя в ноябре скорее был небольшой позитив по ИО насеоегия, но общие инфляционные ожидания остались 13.4%, данные за декабрь выйдут на неделе, учитывая, что «маркеры» (в т.ч. курс) сильно улетали, скорее будет негативный отчет.

( Читать дальше )

Мы покутили… а вам разгребать …

- 11 декабря 2024, 12:56

- |

«Мне жаль, что мы не добились большего прогресса»… «Я считаю, что дефицит необходимо сократить, особенно сейчас, когда мы находимся в условиях более высоких процентных ставок».

Сказала Дж. Йеллен, после того, как:

🔸нарастила госдолг за 4 года на $9 трлн (+30% ВВП);

🔸дефицит бюджета в среднем составлял $2.2 трлн (>7% ВВП в среднем);

🔸уходит с прогнозами дефицита 6-7% ВВП в ближайшие 10 лет;

Про пошлины Трампа …

«… это окажет негативное влияние на конкурентоспособность некоторых секторов экономики США и может значительно повысить расходы домохозяйств», — добавила Йеллен. «Так что я беспокоюсь, что эта стратегия может подорвать прогресс, которого мы достигли в борьбе с инфляцией, и иметь негативные последствия для роста».

Сказала Йеллен, которая вместе с Байденом ввела рекордное за много десятилетий количество различного рода ограничений, санкций и тарифов. И при которой инфляция составила 20% за 4 года, инфляция оказалась рекордной за полвека.

( Читать дальше )

Фактические ставки растут, но далеки от ключевой...

- 06 декабря 2024, 08:49

- |

Банк России опубликовал квартальный обзор банковского сектора, хотя практически все данные, которые в нем есть мы уже видели в ежемесячных отчетах, есть ряд моментов, которые характерны именно квартальному отчету. Самое интересное – это, конечно, стоимость фондирования банков и стоимость привлечения ресурсов:

✔️ Стоимость фондирования выросла с 9.8% до 10.9% — это средняя цена по которой банки привлекают деньги. До начала повышения ставок она была 4.7%, т.е. прибавили 6.2 п.п., хотя ставка ЦБ выросла с 7.5% до 19%, т.е. на 11.5 п.п.

✔️ Доходность размещения выросла в третьем квартале с 14.5% до 15.5%, т.е. на 1 п.п за квартал их которых ~0.5 п.п – это инерция от повышения ставок в 2023 году, а ~0.5 п.п – это отражение повышения ставки до 19% в июне-сентябре. Со второго квартала средняя стоимость кредитных ресурсов выросла 9.5% до 15.5%, т.е. на 6 п.п.

( Читать дальше )

теги блога Егор Сусин

- BOE

- BOJ

- CDS

- charles schwab

- CNY

- CNYRUB

- CША

- eurrub

- EURUSD

- first republic bank

- fx

- gbpusd

- JPY

- S&P500

- Schwab

- SNB

- treasuries

- USD

- usdjpy

- usdtry

- Австралия

- акции

- акции США

- Банк России

- банки

- бюджет

- бюджет РФ 2024

- бюджет РФ 2025

- Бюджет США

- ВВП

- Великобритания

- Германия

- ГКО США

- госдолг США

- денежно-кредитная политика

- дефицит

- дефицит бюджета

- дефолт

- Джером Пауэлл

- долг

- Долг США

- доллар

- доллар рубль

- Дональд Трамп

- доходы бюджета

- еврозона

- Европа

- ЕС

- ЕЦБ

- инвестиции в недвижимость

- Индекс потребительских цен

- инфляция

- инфляция в европе

- инфляция в России

- инфляция в США

- ипотека

- Итоги месяца

- Китай

- китайский фондовый рынок

- Ключевая ставка ЦБ РФ

- кредит

- кризис

- ликвидность

- МВФ

- Минфин

- Мир

- недвижимость

- нефть

- облигации

- ОФЗ

- производство

- расходы бюджета

- розница

- Россия

- рубль

- рынок США

- ставка

- ставка фрс сша

- ставка ЦБ Турции

- ставки

- США

- Турецкая лира

- Турция

- финансы

- форекс

- ФРС

- ФРС США

- ЦБ РФ

- ЦБ Турции

- Швейцария

- экономика

- экономика Аргентины

- экономика еврозоны

- экономика ЕС

- экономика Китая

- экономика России

- экономика США

- экспорт

- юань

- Япония