Блог им. ugfx |Банк России опубликовал очередной макроэкономический опрос.

- 13 марта 2025, 10:59

- |

1️⃣Консенсус по инфляции косметически подрос: с 6.8% до 7% на 2025 год и с 4.6% до 4.8% на 2026 год. Если на 2025 год консенсус на нижней границе прогноза ЦБ (7-8%), то в возврат инфляции к 4% в 2026 году аналитики не очень верят.

2️⃣ Консенсус по средней ставке немного снизился с 20.5% до 20.1% на 2025 год и с 15% до 14.3% за 2026 год. В общем-то скорее и здесь косметические изменения.

3️⃣ Самый сильный сдвиг консенсуса по курсу рубля к доллару: со среднего 104.7 до 98.5 в 2025 году, со 108.8 до 104 в 2026 году. В прошлый раз был, наоборот, сильный пересмотр вверх, но некоторые сдвиги в геополитике и укрепление рубля в начале года, очевидно, убрали некоторые риск-премии.

Консенсус по росту экономики, если объективно, выглядит оптимистично и даже немного подрос. Изменения в целом косметические, кроме горок с курсом и роста ожиданий инфляции на 2026 год… ЦБ не очень понравится. Хотя, если рубль покрепче, то по идее инфляция должна быть немного пониже при прочих равных.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 3 )

Блог им. ugfx |Банк России опубликовал обзор «О развитии банковского сектора» за декабрь

- 30 января 2025, 14:07

- |

Блог им. ugfx |Денег всё меньше, кредитов не дают: куда ведёт экономика России?

- 29 января 2025, 11:34

- |

Банк России опубликовал итоговые данные по динамике денежной массы в декабре, которые оказались даже немного ниже предварительных – рост М2 замедлился до 19.2% г/г с 20% г/г в ноябре. Оценка роста М2 с поправкой на сезонность показала прирост 1.1% м/м (14.1% SAAR) – самая слабая динамика с марта 2024 года.

❗️ И, похоже, мы подходим к ситуации, когда прирост долга и бюджет перестают покрывать проценты по нему у частного сектора, а это будет вести к охлаждению совокупного спроса.

При этом, валютные депозиты сократились на $4.8 млрд за месяц и $15.9 млрд за 4 квартал.

Обзор кредитных организацией за декабрь указывает на существенное сокращение кредита населению (-₽0.44 трлн за месяц), в какой- мере это может связано с секъюритизацией части портфеля кредитов, т.е. они просто стали ценными бумагами на балансах.

Требования банков к нефинансовым организациям в рублях практически не изменились за месяц (+₽0.06 трлн), а в валюте сократились на $4.5 млрд за декабрь и $9 млрд за квартал.

( Читать дальше )

Блог им. ugfx |Фактические ставки растут, но далеки от ключевой...

- 06 декабря 2024, 08:49

- |

Банк России опубликовал квартальный обзор банковского сектора, хотя практически все данные, которые в нем есть мы уже видели в ежемесячных отчетах, есть ряд моментов, которые характерны именно квартальному отчету. Самое интересное – это, конечно, стоимость фондирования банков и стоимость привлечения ресурсов:

✔️ Стоимость фондирования выросла с 9.8% до 10.9% — это средняя цена по которой банки привлекают деньги. До начала повышения ставок она была 4.7%, т.е. прибавили 6.2 п.п., хотя ставка ЦБ выросла с 7.5% до 19%, т.е. на 11.5 п.п.

✔️ Доходность размещения выросла в третьем квартале с 14.5% до 15.5%, т.е. на 1 п.п за квартал их которых ~0.5 п.п – это инерция от повышения ставок в 2023 году, а ~0.5 п.п – это отражение повышения ставки до 19% в июне-сентябре. Со второго квартала средняя стоимость кредитных ресурсов выросла 9.5% до 15.5%, т.е. на 6 п.п.

( Читать дальше )

Блог им. ugfx |Кредит населению завершает цикл бурного роста

- 06 ноября 2024, 15:16

- |

Данные Frank RG по выдачам кредитов населения в октябре зафиксировали дальнейшее охлаждение кредитования – выдачи составили ₽870.5 млрд (-19.6% м/м и -43.3% г/г), за последнюю неделю выдачи все же немного ожили после провала в первой половине месяца.

✔️Выдачи ипотеки остались более-менее стабильными четвертый месяц подряд и составили ₽360 млрд (-1.7% м/м и -53.5% г/г) в основном за счет субсидируемой ипотеки, которой по данным ДОМРФ выдали на ₽205 млрд. Но банки повысили ставки и ужесточили условия в конце октября-начале ноября и повысили ставки до 25-26%, что скажется на кредите негативно в конце года. Около 3 трлн ипотечного спроса в год с рынка уходит.

✔️Выдачи кредита наличными провалились до ₽309 млрд (-28.2% м/м и -42.5% г/г), учитывая, что в среднем погашения данного типа кредитов около ₽0.5 трлн в месяц, октябрь –второй подряд месяц сокращения портфеля кредитов наличными, причем сжатие портфеля ускоряется.

✔️Выдачи автокредитов оьвалились до ₽167.7 млрд (-32.4% м/м и +0.4% г/г) – бум автокредитования на ожиданиях повышения утильсбора похоже завершился, хотя портфель кредитов продолжает расти, хотя и значительно более скромными темпами.

( Читать дальше )

Блог им. ugfx |Россия в сентябре резко нарастила импорт из Китая

- 15 октября 2024, 15:29

- |

Китайская внешняя торговля в октябре немного остыла, экспорт составил $303.7 млрд (+2.4% г/г), импорт $222 млрд (0.3% г/г), торговый баланс остался достаточно высоким и составил $81.76 млрд. При этом, стоит учитывать, доллар припал относительно юаня на 3% г/г, т.е. импорт и экспорт в юанях снижались. За последние 12 месяцев положительное сальдо торговли товарами у Китая составило около $0.9 трлн, что вполне комфортно для китайской экономики.

Импорт слабый, что отражает слабость внутреннего спроса.

Импорт нефти в сентябре составил 11.1 mb/d, что лишь немногим ниже уровней сентября прошлого года и сопоставимо со средними показателями за последние полгода – год, в целом импорт нефти остается крайне стабильным в объемах. Но средняя цена на импорт нефти снижалась вслед за снижением цен на мировых рынках в сентябре и составила $77.2 за баррель, присутствует небольшой дисконт ~$3 относительно цены Brent предыдущего месяца. В денежном выражении среднегодовые расходы на импорт нефти практически неизменны около $0.34 трлн в год.

( Читать дальше )

Блог им. ugfx |Кредитный импульс остыл ... у населения

- 11 октября 2024, 13:48

- |

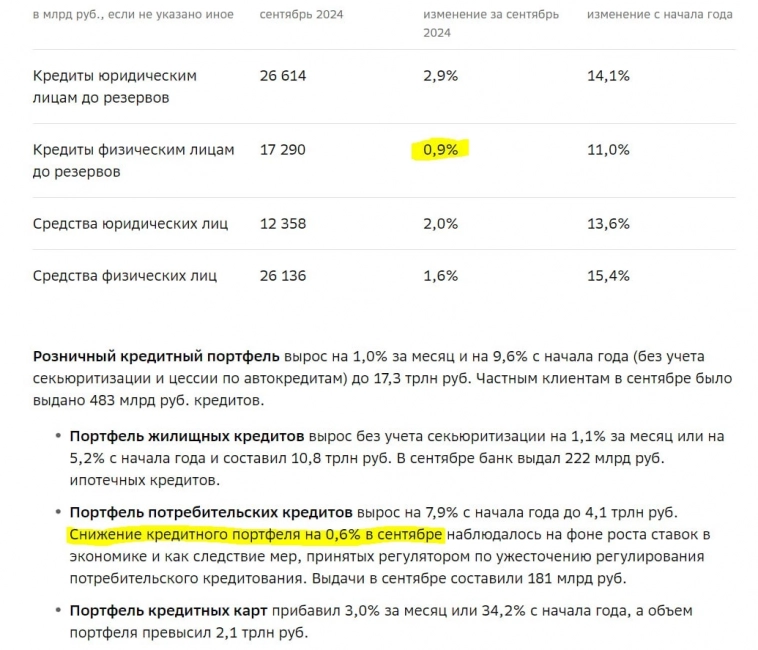

Отчетность Сбера за сентябрь в общем-то подтверждает то, что кредитование населения в сентябре сильно притормозило. Портфель потребительских кредитов сократился в Сбере на 0.6% м/м, в целом по системе видимо на 0.5-1%. Ипотека замедлилась уже три месяца как, небольшой всплеск автокредита перед введением утильсбора временная история.

❗️Такая динамика означает, что прирост кредита населению сокращается с текущих ₽6-7 трлн в год до ~₽3 трлн в год, что равнозначно сокращению импульса на ~1.5...2% ВВП.

Депозитная активность же остается высокой и пока никуда не снижается (~₽10 трлн в год), зарплатный импульс уж точно не ускоряется, а скорее начинает замедляться ...

P.S. Но большинство компаний все еще верит, что их номинальная выручка будет расти также, как в последний год ...

@truecon

Блог им. ugfx |Бюджет разогнался: расходы в апреле обогнали доходы

- 13 мая 2024, 15:31

- |

Хотя доходы федерального бюджета в апреле были неплохими, рост очередной рост авансов сильно взвинтил расходы.

✔️Доходы в апреле составили 2.96 трлн руб. и выросли на 40.8% г/г, за первые 4 месяца года доходы составили 11.7 трлн руб. (50.1% г/г), из них:

🔸Нефтегазовые доходы в апреле 1.23 трлн руб. (+89.8% г/г), в сумме за 4 месяца 4.16 трлн руб. (82.2% г/г).

🔸Ненефтегазовые доходы в апреле составили 1.74 трлн руб. – здесь рост резко замедлился до 18.9% г/г, но в целом за 4 месяца они составили 7.53 трлн руб. (36.8% г/г)

✔️Расходы в апреле взлетели до 3.84 трлн руб., рост ускорился до 25.1% г/г, в целом за 4 месяца года расходы составили 13.17 трлн руб. и выросли на 21.5% г/г.

Минфин указывает:

«Несколько более ускоренное финансирование расходов в феврале-апреле 2024 года в том числе связано с оперативным заключением контрактов и авансированием финансирования по отдельным контрактуемым расходам»

Объективно, авансирование в этот раз похоже идет опережающими темпами, по крайней мере текущие расходы вытянули на ~35% ожидаемых годовых расходов бюджета (37.

( Читать дальше )

Блог им. ugfx |Банк России опубликовал обновленный консенсус аналитиков

- 18 апреля 2024, 22:05

- |

Изменения на самом деле не очень большие, выросли ожидания по средней ставке на 2024 года с 14.5% до 14.9% (равноценно 12% на конец года), но при том, что аналитики не верят в прогноз по инфляции и ожидают на конец года 5.2%. Несколько ухудшился прогноз по курсу рубля с 91.2 до 92.9 руб./долл. и чуть подрос прогноз по росту ВВП с 1.8% до 2.1%.

Диссонанс сохраняется, хотя большинство понимает, что вернуть инфляцию к цели 4-4.5% г/г, мягко говоря, сложно. Сохраняются ожидания, что Банк России с этим смирится и начнет быстрее, чем заявлено в его же прогнозе, снижать ставку (средняя ставка 14.9% предполагает снижение к концу года до 12%).

При этом, на середину апреля уже половина годового плана по инфляции выполнена (с начала года 2.25%), а после мартовского затишья инфляция в апреле ожидаемо усиливается...

В марте, по оценке Банка России, сезонно-сглаженная инфляция составила скромные 0.39% м/м (4.5% saar) и 7.7% г/г, но в первой половине апреля инфляция ускорилась до привычных для последних месяцев ~6% в годовом выражении (saar), примерно там же и мартовская базовая инфляция (6.

( Читать дальше )

Блог им. ugfx |Банк России опубликовал очередной "Обзор рисков финансовых рынков", что в нем интересного:

- 12 марта 2024, 14:54

- |

✔️ Крупнейшие экспортеры сократили продажи валюты в феврале с $12.9 млрд до $10.4, что отчасти может быть связано со снижением экспортной выручки, отчасти с уходом избыточных продаж обусловленных дивидендами в конце года. Достаточно слабые продажи экспортеров были в середине месяца в период китайского Нового года. Календарный фактор снова играл роль – продажи резко активизировались к дате уплаты налогов, что укрепило рубль.

✔️ В январе чистые валютные поступления от экспорта восстановились до $5.4 млрд, из которых $4 млрд – это юани, объем притока которых на наш рынок резко вырос. Доля юаня во внешней торговле выросла до рекордны уровней: экспорт – 40.8%, импорт – 38.5%. Причем рост это был на фоне постоянных разговоров о проблемах в расчетах.

✔️ Продавали юань в январе в основном экспортеры (477 млрд руб.) и Банк России (220 млрд руб.), а покупали нерезиденты (654 млрд руб.) и прочие банки (208 млрд руб.), которые закрывали арбитраж и спрос импорт. Несмотря на достаточно большое предложение юаня на рынке – он не очень то задерживается в финситеме, т.к. население в основном покупает доллар и евро (купили на 90.8 млрд руб.), которые приходят на рынок через закрытие арбитража.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс