Блог им. ugfx |Полтриллиона за пару недель

- 24 марта 2023, 09:25

- |

На неделе ФРС сократила свой портфель ценных бумаг на скромные $3.5 млрд за счет MBS, но это капля в море по сравнению с $96 млрд, которые ФРС выдала в РЕПО банкам ($60 млрд), кредиты банкам и FDIC ($36 млрд), в результате этих операций активы ФРС выросли еще на $94.5 млрд за неделю. При этом банки сократили заимствования через дорогое дисконтное окно (-$42.6 млрд) и нарастили заимствования по программе BTFP (+$41.7 млрд), а FDIC взяла дополнительно на выплату депозитов $37 млрд.

Минфин США продолжал активно тратить «кэш» со счетов в ФРС добавив в финансовую систему еще $77.8 млрд (из них $28.5 млрд все в ту же FDIC на выплаты депозитов), на счетах у Йеллен осталось всего $200 млрд, но впереди апрель с его годовыми налогами. В целом ФРС вместе с Минфином США залили в финансовую систему $172.3 млрд.

!!! В сумме за 2 недели Минфин США добавил в финансовую систему $112 млрд, ФРС насыпала $386 млрд, т.е. в сумме около $0.5 трлн – примерно столько, видимо, переместилось депозитов. Понятно, что часть просто перенесли в другие банки, более половины ушло в фонды денежного рынка и гособлигации. В наличные американцы сильно не побежали, но все же активизировались ($8.4 млрд).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. ugfx |Акции First Republic Bank обрушились в понедельник еще на 47%, с начала марта они рухнули на 90%, или в 10 раз.

- 21 марта 2023, 16:01

- |

Пока банку не помогли $30 млрд депозитов от JPMorgan и компании из 11 крупнейших банков, хотя на несколько дней это решение задержало падение. Спасением FRB (прямо как федеральный резервный банк) занимается лично глава JPMorgan Д.Даймон. Теперь идут разговоры о докапитализации, что и могло стать причиной нового обвала (инвесторов «сиригут»).

Что такое First Republic Bank: банк с активами $212 млрд, из которых $166 млрд кредитов в основном под недвижимость и $28 млрд сложенных до погашения облигаций, фондированными на $176 млрд депозитами. Дешевые депозиты утекают (их приходится замещать дорогими ресурсами ФРС/FHLB), а продать в общем-то нечего, без сильного удара по капиталу. Все та же история: пассивы короткие, активы очень длинные... тоже Калифорния. Забавно, что именно здесь главами ФРБ Сан-Франциско были в прошлом Дж.Йеллен (глава Минфина), Дж. Уильямс (глава ФРБ Нью-Йорка) теперь обязанная Йеллен карьерой М.Дейли (та самая, которая переобувалась с «инфляциявременная» до «инфляцияНЕвременная» буквально за пару дней).

( Читать дальше )

Блог им. ugfx |ФРС: качнули на $300 млрд

- 17 марта 2023, 09:22

- |

Новая программа Bank Term Funding Program (BTFP) зашла ударно, за неделю банки взяли в ФРС «кэша» на $303 млрд❗️, портфель ценных бумаг ФРС подсократила на $8 млрд, но на фоне раздачи программа QT, конечно потерялась.

Около половины банки взяли через Discount window, около половины BTFP. JPMorgan ожидает, что в ФРС занесут (по номиналу) бумаг на $2 трлн, что в общем-то совсем не исключено. Отдаешь в ФРС бумаги по номиналу, которые торгуются на 10-20-30% ниже номинала, получаешь под 4.3-4.5% кэш на год – дальше дело фантазии и смелости. И баланс расчистил и профит… так что посмотрим как оно будет продолжаться. Есть правда нюанс, ФРС берет только бумаги, купленные до 12 марта, сильно пирамидить не получится, но и без этого есть где разгуляться.

Минфин тоже добавил, но немного на фоне ФРС – всего $34 млрд сокращение депозитов, на счетах у него осталось еще $278 млрд на счетах в ФРС. Йеллен сказала – налогоплательщики платить ничего не будут и занесла во FDIC $40 млрд, еще $25 млрд – это взнос на гарантии ФРС по BTFP.

( Читать дальше )

Блог им. ugfx |Посматривая внимательнее на американскую инфляцию...

- 15 марта 2023, 10:05

- |

Внешне отчет без больших отклонений от ожиданий общая инфляция 0.4% м/м и 6.0% г/г, без энергии и продуктов питания 0.5% м/м и 5.5% г/г. Но в реальности от более резкого роста цен спасли лишь разовых истории: подержанные авто (-2.8% м/м дезинфляция после бурного взлета), газ (-8% м/м – тепло), яйца ( -6.7% м/м дезинфляция) и медстраховка (-4.1% м/м к текущей инфляционной реальности имеет очень отдаленное отношение). Вместе эти факторы снизили месячную инфляцию на ~0.2 п.п. – многовато.

Продуктовая инфляция немного притормозила 0.4% м/м и 9.5% г/г, но остается агрессивной. Товары без энергии, продуктов питания и подержанным авто прибавили 0.4% м/м и 4.2% г/г, рост прилично замедлился с максимумов на фоне миграции потребления из товаров в услуги, но в последние три месяца прирост цен стабилизируется в районе 4-5% г/г. Главный драйв сохраняется в услугах (0.5 % м/м и 7.6% г/г), продолжается активный рост в жилье (0.8% м/м и 8.1% г/г), хотя это инерционный рост, подразогнался транспорт (1.1% м/м и 14.6% г/г), но в основном за счет авиаперелетов (6.4% м/м).

( Читать дальше )

Блог им. ugfx |Чип и Дейл спешат на помощь ...

- 13 марта 2023, 08:57

- |

❗️Йеллен, Пауэлл, FDIC и Байден решили возместить все депозиты.

✔️ ФРС опубликовала соответствующий релиз (https://www.federalreserve.gov/newsevents/pressreleases/monetary20230312b.htm) и обещает предоставить FDIC необходимую ликвидность для покрытия требований по депозитам SBV...

✔️ Бюджет ничего тратить не планирует.

✔️ Как минимум еще один банк будет подвернут той же процедуре Signature Bank.

Пауэлл готов решать «любые проблемы с ликвидностью, которые могут возникнуть». Для этого будет создан новый механизм кредитования сроком на 1 год. под залог (BTFP ) под залог ценных бумаг и других активов, причем принимать активы ФРС будет по номинально стоимости‼️ Кредитование будет по ставке годового свопа +10 б… п. FDIC покроет убыток между доходностью залогов и ставкой? ).

Вместе с этим будут расширены механизмы кредитования банков через дисконтное окно.

Гарантировать механизм будет Минфин США, который предоставит $25 млрд ).

Фактически ФРС даст пару сотен миллиардов на раздачу депозитов FDIC под гарантии Минфина, приняв залоги по номиналу… но даст дорого (5%+), что фактически фиксирует убыток, но зато позволяет закрыть дыру.

( Читать дальше )

Блог им. ugfx |США: доллары ушли в шорты по Ust?

- 27 февраля 2023, 10:55

- |

ФРС на неделе по 22 февраля не усердствовала и сократила только портфель MBS (ипотека) на скромные $3.3 млрд, сокращение портфеля гособлигаций $0.3 млрд – очередная пауза. Причем портфель MBS ФРС в принципе сокращать особо не получается и до заявленных $35 млрд в месяц здесь как до луны (всего $4.5 млрд за 4 недели). Минфин США к 22 февраля тоже больших изменений не показывал, изъяв на счета $11 млрд. Но уже 23 числа у ведомства Йеллен были погашения по долгу и большие возвраты налогов, что привело к резкому сокращению кэша на счетах за один день с $451 до $364 млрд, т.е. долларов в системе стало больше. Но это скорее временная история, т.к. в конце месяца Минфин соберет налоги, а движения по долгу отчасти обусловлены манипуляциями в рамках чрезвычайных мер финансирования бюджета.

Ликвидности должно было бы в моменте стать побольше, но банки резко увеличили объем операций обратного РЕПО с ФРС, забрав из системы $109 млрд за неделю. Эти операции могут быть связаны с ростом спроса на хеджирование процентного риска («шортами» по гособлигациям) в условиях пересмотра перспектив повышения ставок ФРС.

( Читать дальше )

Блог им. ugfx |ФРС разбушевалась, но Минфин США все поправил

- 17 февраля 2023, 13:00

- |

ФРС после недельной паузы сократила свой портфель гособлигаций сразу на $32.4 млрд и ипотечных бумаг на 1.2 млрд, еще на $15 млрд сократились «прочие» активы ФРС (где обычно учитываются накопленные проценты/купоны), в общей сложности активы ФРС сократились сразу на $50.6 млрд. Но на помощь пришел Минфин США, который за неделю сократил свои запасы «кэша» в ФРС на $56.1 млрд, причем все это он сделал 15 февраля в объеме $87.9 млрд. Несмотря на то, что на неделе прошло одно из самых значимых недельных сокращений баланса ФРС, долларов у банков меньше не стало. А, учитывая, что банки сократили обратные РЕПО на $56 млрд, свободной долларовой ликвидности даже стало больше на – остатки средств на счетах в ФРС выросли на $73.9 млрд до $3.1 трлн.

Долларов стало больше, что помогло фондовому рынку в условиях агрессивной риторики ФРС, но рынку госдолга это, конечно, не помогло. Хотя Минфин на неделе рыночный долг практически не наращивал, кривая госдолга США уехала на 40-70 пунктов вверх за неделю, инверсия кривой остается в районе 1%.

( Читать дальше )

Блог им. ugfx |США: продолжаем пылесосить

- 16 февраля 2023, 14:16

- |

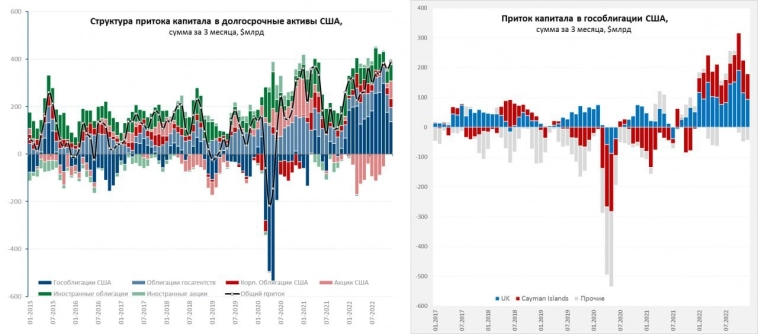

Приток капитала в США в конце года оставался достаточно резвым, в декабре по данным Минфина пришло еще $152.8 млрд, причем спрос на гособлигации остыл ($20 млрд), зато два месяца подряд нерезиденты скупали американские акции ($55 млрд), сами американцы продолжают активно распродавать иностранные активы ($49.5 млрд). Всего за год в гособлигации США «притекло» $754 млрд, причем официальные имена (ЦБ) продавали (-$458 млрд, из них: Китай -$173 млрд и Япония -$225 млрд). Вся покупка гособлигаций США прошла через оффшоры: Лондон ($474 млрд) и Кайманы ($333 млрд).

С источниками притока капитала в США больше вопросов, чем ответов, если до зимы 2021 года основным источником была еврозона (станок ЕЦБ), то сейчас, в условиях дефицита торгового баланса и сокраения баланса ЕЦБ, еврозона тоже импортирует капитал (~$0.3 трлн портфельных инвестиций за последние 12 месяцев). Так, или иначе, за 2022 год США привлекла на внешних рынках $1.32 трлн, из которых $0.33 трлн – это продажа иностранных активов и

( Читать дальше )

Блог им. ugfx |BOJ не выдержал

- 20 декабря 2022, 11:07

- |

Банк Японии, незадолго до смены руководства, все же "сломали"… ЦБ фактически сделал разворот и повысил диапазон возможных колебаний доходности гособлигаций (JGB 10Y) с 0.25% до 0.5%. В текущей ситуации, когда основной покупатель госдолга – это Банк Японии, это означает повышения долгосрочной ставки до 0.5%. При этом объем ежемесячных покупок будет увеличен с ¥7.3 трлн до ¥9 трлн, а формальный целевой уровень оставлен на нулевых значениях.

P.S.: Для рынков в целом это скорее сигнал того, что BOJ не верит в скорый разворот политики основных ЦБ.

t.me/truecon

Блог им. ugfx |Инфляция в UK – немного притормозили

- 14 декабря 2022, 13:47

- |

Инфляция в Великобритании за ноябрь тоже притормозила 0.4% м/м и 10.7% г/г. В октябре цены взлетели на 2% м/м, но это была в основном история повышения тарифов на газ и электроэнергию. Продолжают достаточноагрессивно расти цены на продукты питания 1.1% м/м и 16.4% г/г – рекорд. Товары прибавили в цене 0.6% м/м и 14% г/г, услуги 0.2% м/м и 6.3% г/г. До апреля действуют субсидии цен на энергию (за счет бюджета), с апреля будет еще одно повышение цен на 20%, что добавит инфляции еще драйва. Розничные цены растут на 0.6% м/м и 14% г/г. Базовая инфляция 0.3% м/м и 6.3% г/г

Понятно, что Банк Англии даже близко не способен поднять здесь ставки до т.н. ограничительного уровня. Рынок ожидает повышения ставки на 50 б.п. до 3.5%. Банк Англии в общем-то надеется на то, что все само рассосется и действует достаточно осторожно...

t.me/truecon

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс