ВТБ Мои Инвестиции

Московская биржа: ожидание роста прибыли в 4 кв 2022 года

- 07 марта 2023, 11:11

- |

Как это отразится на выплате дивидендов?

📑 В пятницу, 10 марта, Мосбиржа (акция входит в Горячую Десятку России ) опубликует финансовые результаты за 4кв 2022 года. По нашим прогнозам, чистая прибыль компании вырастет на 26% кв/кв (58% г/г) и составит 11,0 млрд руб. Консенсус-прогноз, составленный компанией на 2 марта 2023 года, ожидает прибыль 10,9 млрд руб.

🔍 Мы ожидаем, что основными точками роста станут процентные доходы благодаря высоким ставкам и остаткам на счетах клиентов, а также комиссионные доходы (рост на 7% кв/кв и снижение на 20% г/г) на фоне изменений тарифов и объемов торгов. При этом сезонное увеличение операционных расходов на 11% кв/кв (снижение на 2% г/г) компенсирует часть роста операционного дохода.

📈 По нашим прогнозам, EBITDA вырастет на 25% кв/кв (41% г/г), EBITDA маржа составит 75,2%.

💸 В целом по 2022 году мы ожидаем рекордную чистую прибыль – 36 млрд руб. и EBITDA маржу 71,2%. Мы также прогнозируем, что биржа сможет выплатить дивиденд по итогам года на уровне 13,8 руб. на акцию, что предполагает доходность 12%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Positive Technologies: предварительные результаты за 2022 г. Что делать с акциями?

- 06 марта 2023, 17:57

- |

Positive Technologies опубликовал предварительные результаты за 2022 год, которые подтверждают высокий спрос на продукты компании.

Что интересного в результатах?

📈 По оценкам компании, выручка могла вырасти почти в 2 раза г/г до 13,8 млрд руб., что ближе к верхней границе прогнозов менеджмента (11-14 млрд руб.). При этом EBITDA могла даже превысить прогнозный диапазон (4-6 млрд руб.), увеличившись в 2,5 раза до 6,9 млрд руб.

✅ Ключевой фактор роста – увеличение объема отгрузок (продаж) на фоне высокого спроса на продукты и услуги компании в сфере информационной безопасности.

📝 Компания ввела новый показатель управленческой отчетности — чистая прибыль без учета капитализации расходов, которая предварительно увеличилась в 4 раза г/г до 5 млрд руб.

💰 Именно этот показатель станет индикатором потенциальных дивидендных выплат. Компания планирует направлять на дивиденды 50-100% от этого показателя.

📌 Итоговые результаты и размер дивиденда за 2022 год, а также прогнозы на 2023 год Positive Technologies планирует представить 6 апреля.

( Читать дальше )

Яндекс: новые детали реорганизации бизнеса. Что делать с акциями?

- 06 марта 2023, 13:05

- |

📰 Сегодня РБК опубликовал возможные сценарии реструктуризации бизнеса Яндекса, которые в целом соответствуют потенциальному механизму разделения, о котором мы писали ранее.

Как может происходить разделение, согласно версии РБК?

🔸Голландский Yandex N.V. выделит российскую часть бизнеса в отдельную компанию, в которой на первом этапе будет владеть 100%. Новая российская компания может быть зарегистрирована в Калининграде.

🔸 В рамках этой новой компании будет создан фонд менеджеров, которому Yandex N.V. передаст управление российским бизнесом и право голосования контрольным пакетом акций сроком на пять лет.

🔸 При этом Yandex N.V. получит лицензии на развитие за рубежом беспилотных технологий, облачных сервисов, проекта разметки данных и образовательного сервиса, а также возможную денежную выплату в размере $300–400 млн.

🔸 На втором этапе голландский Yandex N.V. может снизить свою долю в российской компании до 49%, продав 51% крупным российским частным инвесторам за $4 млрд.

( Читать дальше )

АФК Система не будет покупать Melon Fashion Group. Что это значит для акций АФК?

- 06 марта 2023, 12:54

- |

Почему сделка не состоялась?

🔹В октябре 2022 г. АФК «Система» объявила о планируемой покупке 47,7% акций производителя и ритейлера одежды Melon Fashion Group (MFG) у Eastline и East Capital за 15,8 млрд руб

🔹Тогда же СМИ сообщали, что АФК предложила выкупить у остальных акционеров их акции по цене сделки, что позволило бы установить контроль над MFG

🔹Однако 5 марта Eastline объявила, что сделка расторгается по обоюдному согласию сторон из-за невозможности выполнить ее условия

🔹Хотя Eastline не конкретизировала эти условия, мы не исключаем, что расторжение могло произойти из-за того, что АФК не смогла договориться с другими акционерами об установлении контроля над MFG

Насколько была привлекательна сделка для АФК?

- По нашим оценкам, в зависимости от сценариев роста MFG в 2022 г. сделка могла предполагать привлекательный мультипликатор EV/EBITDA за 2022 г. на уровне 3-4х (с учетом корректировки на капитализацию аренды)

- При этом мы считаем, что сделка не была заложена в текущую оценку АФК

( Читать дальше )

✍️ Какие акции выбирали телеграм-каналы на этой неделе?

- 05 марта 2023, 19:40

- |

📈 На неделе к 5 марта индекс Мосбиржи продолжил восстанавливаться со снижением геополитической напряженности

✏️ Cентимент за этот период выделяет:

MOEX объем торгов на бирже вырос на 1.6% в феврале, также ожидаются дивиденды

WUSH из-за решения включить в базу расчета индекса акций широкого рынка, рост популярности самокатов привел к тому, что в Москве введут ПДД для них

POSI перед публикацией отчетности 6 марта

BELU отчитается о результатах 10 марта, а продажи алкоголя в январе выросли.

GLPR перерегистрируется в РФ

GLTR на фоне роста грузовых перевозок РЖД (+0.2% г/г)

NVTK на фоне ожидания роста спроса на СПГ в Китае

VKCO ведет переговоры о перерегистрации в Калининград, а аудитория RuStore выросла до 10 млн

YNDX запустил аналог Booking и Aviasales и откроет набор в IT-школы в Сербии и Казахстане, а правкомиссия одобрила покупку 29% в Яндекс.Такси и Яндекс.Драйв у Uber

🇨🇳 От роста деловой активности в Китае выигрывают металлурги: NLMK, CHMF, MAGN

( Читать дальше )

ФосАгро выплатил рекордные квартальные дивиденды 465 руб. на акцию при ожидаемо слабых результатах за IV квартал 2022 — что будет дальше?

- 03 марта 2023, 15:54

- |

📉 Выручка компании в IV кв. 22 г. снизилась до 110 млрд руб. (-14% г/г, выше консенсуса на 3%). Падение г/г обусловлено существенной коррекцией цен на фосфатные удобрения и сильным курсом рубля в IV кв. 22 г.

💰 EBITDA в IV кв. 22 г. продемонстрировала еще большее падение — до 44,5 млрд руб. (-28% г/г; ниже консенсуса на 4%) на фоне роста цен на сырье, высокой инфляции, повышения ставок НДПИ на добычу апатит-нефелиновых руд в 2 раза.

💸 Свободный денежный поток ФосАгро за в IV кв. 22 г. составил 22,2 млрд руб. (стабильно г/г; -45% кв/кв).

❗️Тем не менее, компания приняла решение выплатить рекордный дивиденд — 465 руб. на акцию, что составило 271% от FCF за IV кв. 22 г. (див. доходность 6,9%).

Чего ожидать дальше?

🔮 В I кв. 23 г. ожидаем роста выручки на ~9% кв/кв. Основным драйвером выступит ослабление курса рубля, уже наблюдаемое сейчас. Рост будет сдержан существенной коррекцией цен в сегменте азотных удобрений (-30% кв/кв).

💡 По нашим оценкам, после произошедшего роста компания торгуется по мультипликатору EV/EBITDA 2023 6.2x — выше среднего циклического уровня за 10 лет в 6.0x.

( Читать дальше )

МТС отчитается 3 марта за IV кв. 2022. Чего ждать и что мы думаем об акциях?

- 02 марта 2023, 12:18

- |

Что мы ожидаем по итогам IV кв. 2022?

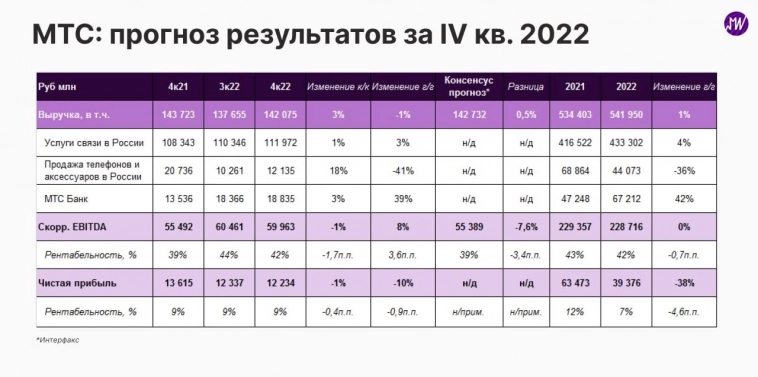

📌По нашим оценкам, отчетность за IV кв. 2022 не принесет больших сюрпризов: мы увидим преимущественно продолжение тенденций прошлых кварталов. Ожидаем, что в IV кв. 2022 выручка снизится на 1% г/г до 142 млрд руб., а по итогам года – вырастет на 1% г/г до 542 млрд руб.

🔺В IV кв. 2022 выручка от услуг связи в России вырастет на 3% г/г за счет повышения тарифов и роста выручки МТС Маркетолога. По итогам года ожидаем роста на 4% г/г.

🔻В сегменте продажи телефонов и аксессуаров в России продолжится заметное падение, в том числе из-за изменения структуры продаж в пользу более дешевых смартфонов. Ожидаем снижения выручки на 41% г/г в IV кв. 2022 и на 36% г/г по итогам всего 2022 г.

📈Ожидаем сохранения высоких темпов роста выручки МТС Банка в IV кв. 2022, несмотря на небольшое замедление по сравнению с III кв. 2022 из-за некоторого снижения спроса населения на кредитные продукты банка.

📋По нашим оценкам, EBITDA за IV кв. 2022 вырастет на 8% г/г. Рост показателя сдерживался увеличением маркетинговых расходов и расходов на персонал. Негативное влияние на рентабельность также оказывало досоздание банковских резервов. Чистая прибыль в IV кв. 2022 снизится на 10% г/г в IV кв. и на 38% г/г по итогам года, в том числе из-за увеличения финансовых расходов.

( Читать дальше )

Грузовые ж/д перевозки: рост впервые с февраля 2022

- 01 марта 2023, 16:59

- |

📌 Сегодня РЖД опубликовали данные об объемах грузовых ж/д перевозок за февраль 2023.

📈 В феврале объемы выросли на 0,2% г/г до 97,2 млн тонн. Результаты оказались значительно лучше ожиданий РЖД (прогнозировалось падение на 4% г/г). Позитивно для Globaltrans.

🌾 Значительный рост объемов продемонстрировали зерно (40% г/г) и строительные грузы (30% г/г).

🌏 Какие еще грузы продемонстрировали положительную динамику, а какие продолжили падение смотрите здесь.

Взгляд на Globaltrans:

📊 Рост объемов грузовых ж/д перевозок позитивен для Globaltrans. Компания торгуется относительно дешево по мультипликаторам: EV/EBITDA 2023 = 1,3x, что в 3 раза ниже среднего значения за последние 5 лет, составляющего 4,2x.

( Читать дальше )

Есть идея: на покупку акций Beluga Group

- 01 марта 2023, 14:11

- |

📑 Событие: Публикация отчётности за IV квартал – пятница, 10 марта

🥃 Ожидаем рекордный уровень чистой прибыли по итогам 2022г. на фоне активного расширения розничной сети (+35% г/г) и улучшения рентабельности г/г за счет повышения цен и роста отгрузок (+6,8% г/г). Также ожидаем объявление финального дивиденда, потенциальная дивидендная доходность – около 7%. Продажа международных прав на бренд Beluga в октябре прошлого года за $75 млн может способствовать увеличению размера дивидендных выплат.

Покупайте акции в ВТБ Мои Инвестиции!

Noventiq (ранее Softline) опубликовал результаты за III кв. 2022 года (октябрь -декабрь). Привлекательна ли компания?

- 28 февраля 2023, 17:39

- |

💰При этом расширение продуктового предложения в наиболее маржинальном сегменте услуг способствовало высокому росту валовой прибыли на 75% г/г.

🔻По итогам 9 мес. 2022 скор. EBITDA сократилась на 15%, и компания получила чистый убыток в размере $11 млн (против прибыли ок. $10 млн годом ранее) из-за инвестиций в развитие бизнеса и расширение команды сотрудников.

🔺Однако в результатах III кв. 2022 наблюдается некоторое улучшение трендов по сравнению с предыдущими кварталами.

✅Noventiq повысил прогноз по росту продаж до +34% г/г (ранее +28% г/г) и по рентабельности по EBITDA до низкого двузначного уровня (ранее почти двузначный уровень). Ожидания менеджмента предполагают снижения скорр. EBITDA по итогам 2022 года более чем на 30% г/г.

📝В январе 2023 года компания объявила о планах сменить юрисдикцию с Кипра на Каймановы острова, не исключая делистинг с LSE и выход на биржу в США. Для этих целей уже в феврале Noventiq подписал соглашение о намерениях объединиться с американской SPAC**-компанией Corner Growth (Каймановы острова).

( Читать дальше )