Блог им. yakosmos |Покупаю дивидендные акции в пенсионный портфель - Февраль 2025

- 03 февраля 2025, 13:07

- |

На календаре 3 февраля — понедельник, последний месяц этой теплой зимы, которая будто бы хочет взять реванш — за окном пошел мокрый снег...

Первый рабочий день февраля на бирже — пора заняться инвестициями.

Февраль 2025 года — 98-й месяц (9-й год) моих регулярных ежемесячных инвестиций на российском фондовом рынке.

Для тех, кто видит мой уже практически стандартный месячный отчёт впервые, я совсем недавно коротко рассказал о себе и о чем этот канал.

Если ещё короче, то я ежемесячно инвестирую в акции российских компаний (преимущественно дивидендных) одинаковую сумму в 33333р (400к в год). Все дивиденды пока реинвестирую для достижения эффекта сложного процента. По плану, к 42 годам я собираюсь достичь дивидендной пенсии (сейчас мне 39, осталось 3 года).

Сегодня приобретаю акции следующих компаний:

Банк СПБ 20 шт

Газпром нефть 6 шт

НЛМК 30 шт

Ростелеком-п 80 шт

Сургутнефтегаз-п 50 шт

Татнефть-п 6 шт

Транснефть-п 5 шт

Данные акции показались мне наиболее оптимальным набором, с учётом моего портфеля, изучения множества аналитических обзоров, и моих собственных мыслей и умозаключений.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Блог им. yakosmos |Печать бедности

- 03 февраля 2025, 00:01

- |

Печать бедности, печать нищеты, клеймо бедности, клеймо нищеты — как только не искал я одноименную статью Олега Макаренко (которую когда то прочёл, и которая произвела на меня довольно сильное впечатление) но всё тщетно.

Зато попалось куча статей эзотерической тематики, о том как снять «печать бедности» и тому подобное...🙈

Собственно почему вспомнил про печать бедности и пытался найти вам статью, которую когда то прочитал. Именно тогда я наверное впервые задумался о том, что чрезмерная экономия это не только не хорошо, но порой очень даже плохо.

Суть описанного в статье понятия «печать бедности» была примерно в следующем: человек вынужденно экстремально снижает своё потребление до минимума, ради достижения какой то финансовой цели (например покупка квартиры, или закрытие кредита), а достигая цели, уже не возвращается к прошлому нормальному потреблению, а продолжает экстремально экономить, излишки складывая в кубышку.

Тогда, собственно говоря, я и задумался, о том, что нельзя во всем себе отказывать. А примерив всё это на себя, даже немного испугался.

( Читать дальше )

Блог им. yakosmos |Не можешь копить? Счастливчик! Я не могу тратить...

- 02 февраля 2025, 00:07

- |

Кто то жалуется, что не может копить, что деньги из кошелька утекают, будто песок сквозь пальцы, что спустя неделю после зарплаты у него уже нет денег. Думаю, большинству инвесторов такие жалобы знакомы и просто смешны. Ну что сложного в накоплениях, просто тратишь меньше, чем зарабатываешь, а разницу откладываешь. Копить проще простого, а вот я не могу тратить.

Тратить — это действительно сложное занятие, творческое и безрассудное. Человеку, наделенному финансовым интеллектом, тратить деньги, порой очень сложно.

Я тысячу раз наблюдал, как безрассудно тратят деньги многие мои друзья и знакомые на всякую ерунду, от банального кофе с собой, до ортопедической массажной кровати за миллион.

Тысячу раз наблюдал, но повторить что то подобное так и не смог.

Нет, я конечно могу взять в кофейне напиток, но это скорее вынужденная мера, которая не носит системный характер, и уж тем более, не превращается в бессмысленный ритуал. Обычно человечек-калькулятор в моей голове тут же сообщает мне, что я выпил стаканчик кофе по цене пол кило зерен для машины, и это на долго отбивает аппетит.

( Читать дальше )

Блог им. yakosmos |Топ-10 дивидендных бумаг на 2025 год

- 01 февраля 2025, 18:02

- |

Аналитики Газпромбанк назвали свой топ-10 дивидендных бумаг на ближайший 2025 год.

Cредняя доходность топ-10 дивидендных акций составляет 16,5%. В компании считают, что благодаря фактору увеличения прибылей экспортеров из-за подешевевшего рубля и возобновлению выплат некоторых компаний, возможен высокий уровень дивидендов.

1. ИКС 5 — 22%.

Цель 5100р +74%.

2. Сургутнефтегаз-п — 19%

Цель 52р +10%.

3. Татнефть-п — 17%

Цель 820р +25%.

4. МТС — 16%

Цель 250р +13%.

5. Татнефть — 16%

Цель 845р +26%.

6. Газпром нефть — 16%

Цель 740р +21%.

7. ЛУКОЙЛ — 15%.

Цель 9090р +28%.

8. SFI — 15%.

9. Банк «Санкт-Петербург» — 15%.

10. Транснефть-п — 14%.

Цель 1550р +35%.

Рейтинг показался мне наиболее адекватным, и близким к моим собственным мыслям. Из 10 бумаг, 8 есть в моём портфеле, кроме того, они постоянно фигурируют в докупках.

( Читать дальше )

Блог им. yakosmos |🔝ТОП-10 перспективных акций

- 28 января 2025, 08:26

- |

Попался на вид очередной ТОП акций, на этот раз это обновленная подборка из 10 самых перспективных бумаг по версии аналитиков ВТБ Мои Инвестиции.

⚙️ Алроса

⚙️ Газпром

⚙️ Икс 5

⚙️ Лукойл

⚙️ Норникель

⚙️ Русал

⚙️ Сургутнефтегаз-п

⚙️ Татнефть

⚙️ Т-Технологии

⚙️ Яндекс

Из последних изменений в подборке бумаг — замена акций «Группы Позитив» на акции X5.

Довольно интересный список. По некоторым бумагам полностью согласен (Яндекс, Т-Техно, возможно Икс5), по некоторым нет (Лукойл, Сургут, Татнефть), по другим вообще удивлен (Алроса, Газпром, Норникель, Русал). Но интересно, конечно же.

Не забываем, что рекомендации аналитиков, это всего лишь рекомендации аналитиков 😉

27.01.2025 Станислав Райт — Русский Инвестор

Блог им. yakosmos |⛽️ Дивиденды Роснефть

- 28 января 2025, 00:06

- |

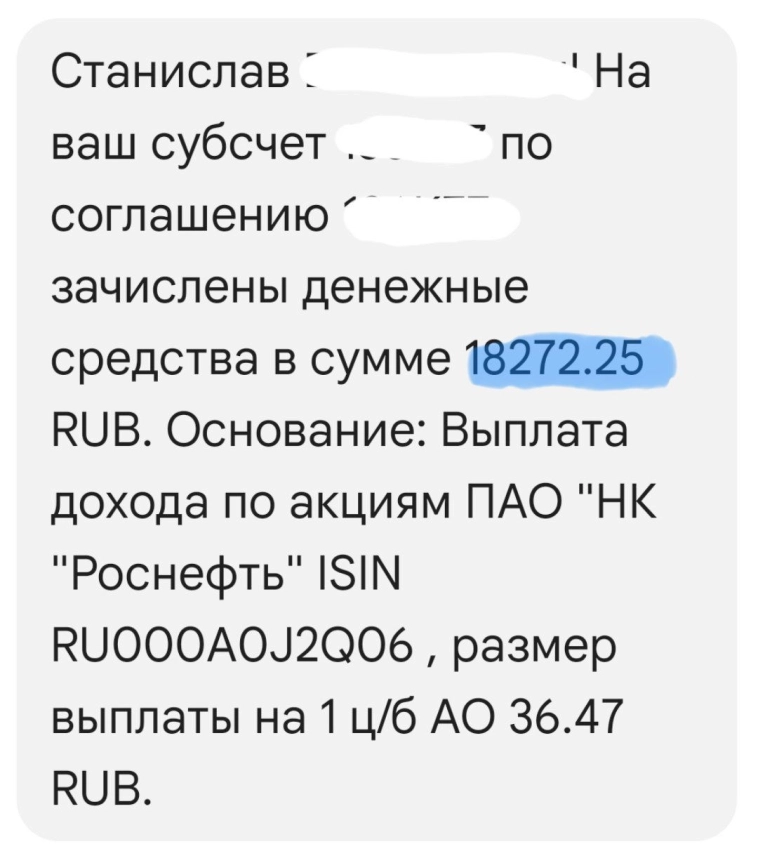

Дивиденды от компании Роснефть поступили сегодня утром на мой индивидуальный инвестиционный счёт в ВТБ Мои Инвестиции.

Выплата составляет 36,47 рублей на акцию.

Целевой периодичностью для Роснефти является выплата дивидендов по меньшей мере два раза в год, чего и придерживается компания с 2017 года (исключением стал 2020 год)

Ранее за 2024 год Роснефть уже выплатила 29.01 рублей дивидендов, а всего в совокупности за 2024 год получилось 65,48 рублей.

В моём дивидендном портфеле уже накопилось 579 акций компании. И на мою долю в дивидендах компании пришлось 18272 рубля (после вычета налогов).

Моя средняя цена по Роснефти (с учетом постоянных докупок) составляет на данный момент 435,54 рубля. Моя личная дивидендная доходность за 2024 год составила порядка 15%.

Пока имею намерение продолжать постепенное наращивание пакета акций компании Роснефть в портфеле.

27.01.2025 Станислав Райт — Русский Инвестор

Блог им. yakosmos |ТОП-10 пропавших книг

- 28 января 2025, 00:02

- |

Время от времени, меня посещают мысли, что на своём канале я мало внимания уделяю книгам. Похоже пришло время исправить это досадное недоразумение.

Тем более, что попалась информация, которой я просто не могу не поделиться.

Книжная сеть Читай-город поделилась своей болью, и раскрыла статистику по пропавшим книгам. Пропажи составили 300000 экземпляров за 2024 год (что соответствует уровню 2023 года).

Более того, книжная сеть ещё и поделилась списком наиболее часто пропадающих бесследно книг (довольно креативный подход, на мой взгляд).

✔️Адитья Бхаргава. «Грокаем алгоритмы. Иллюстрированное пособие для программистов и любопытствующих»

✔️Мосян Тунсю. «Магистр дьявольского культа. Том 1»

✔️Роберт Кийосаки. «Богатый папа, бедный папа»

✔️Джордж Оруэлл. «1984»

✔️Джен Синсеро. «НИ ЗЯ. Откажись от пагубных слабостей, обрети силу духа и стань хозяином своей судьбы»

✔️Мосян Тунсю. «Благословение небожителей. Том 4»

( Читать дальше )

Блог им. yakosmos |Итоги инвестирования в НПФ Сбербанка

- 26 января 2025, 11:51

- |

Друг поделился информацией о том, как он «удачно» поинвестировал свои средства в негосударственный пенсионный фонд СБЕР НПФ.

Если коротко, то все оказалось довольно печально. Пожалуй даже печальнее, чем я мог бы себе предположить, когда изучал деятельность частных пенсионных фондов, раздумывая, вложиться ли в ПДС.

Итак, со слов друга:

В июне 2023 года открыл пенсионный план в сбере.

Около года кидал туда по 3000 рублей.

Решил оценить результат. Инвестиционный доход 575 рублей.

И теперь, заработав 575 р за год и 6 мес — сбер хочет при закрытии, из моей суммы внесенных 32000 рублей, забрать 11,135р.

Не читал договор, никто с меня ответственности не снимает, но смысл просто ужасный, когда у тебя забирают 1/3 твоих вложенных средств, это как-то не правильно...

Убрал некоторые излишне эмоциональные высказывания в адрес Сбера, но смысл думаю ясен.

Полагаю, что менеджеры Сбера не удосужились предупредить моего друга о подводных камнях инвестирования в пенсионные программы. Дело в том, что в пенсионных программах, ты не можешь просто взять и забрать свои деньги а любой момент. Всё же это длинные деньги. А если все же очень надо, то придется уплатить штраф.

( Читать дальше )

Блог им. yakosmos |🏦 ТОП дивидендных акций

- 22 января 2025, 14:36

- |

Попался недавно обновленный список лучших российских дивидендных акций по мнению аналитиков SberCIB.

На этот раз в ТОПе оказались:

🚀 Банк «Санкт-Петербург» 15,4%

🚀 Татнефть 13,9%

🚀 ЛУКОЙЛ 13,7%

🚀 Сбербанк 12,9%

🚀 ФосАгро12,9%

🚀 НЛМК 12,4%

🚀 Транснефть 12,3%

Акции Роснефти и Совкомфлота были исключены из списка фаворитов (полагаю из-за введенных недавно против компаний санкций). Прошлый ТОП был тут (на всякий случай).

На мой взгляд, получившийся список дивидендных компаний отличный. Сильных сомнений никто не вызывает. Скорее вопросы возникают по отсутствию некоторых эмитентов.

22.01.2025 Станислав Райт — Русский Инвестор

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс