Избранное трейдера iceman

Долгосрочный эффект дивидендов

- 26 апреля 2016, 11:11

- |

Я предупреждал об этих эффектах, связанных с долгосрочным инвестированием в акции, тем не менее замечу, что через несколько лет мы увидим превышение див. доходности по качественным портфелям над процентами даже по самым рискованным вкладам.

- комментировать

- ★3

- Комментарии ( 45 )

Парадоксальность в трейдинге!

- 25 апреля 2016, 17:47

- |

Отметил для себя несколько парадоксальных моментов в трейдинге, о которых Вам и хочу рассказать...

Парадокс №1

Место на график, где пора фиксировать прибыль от покупок(продаж), совсем не всегда является местом, где пора изменить точку зрения на движение цены и «разворачивать» позицию!

Как правило фиксация прибыли многими трейдерами производится на определенных ценовых уровнях(вот кстати 2 видео об уровнях кому интересно: Часть 1 — http://smart-lab.ru/blog/322125.php, Часть 2 - http://smart-lab.ru/blog/322563.php), но естественно не всегда цена разворачивается от этих уровней, для того, чтобы «перевернуться» необходимо формирование определенных рыночных условий!

Вот пример моей свежей сделки:

Я зафиксировал прибыль от сделки по фьючерсу Сбербанка, потому что увидел выброс огромного объема(17 000 лотов за 2 минуты) и торможение импульса и это произошло на уровне продаж(сопротивления).В целом фиксацию можно считать удачной, однако если бы я встал в шорт, это привело вероятнее всего к убытку, потому что сигнала к продажам не было, одновременно с этим если бы позиция не была закрыта и появился сигнал к продажам, я мог бы потерять часть прибыли, а может и всю!

( Читать дальше )

Недостатки фондового околорынка в России (часть вторая)

- 25 апреля 2016, 14:04

- |

Итак, мы продолжаем попытку сделать субъективный срез частного фондового околорынка.

Начало (первая часть) здесь:

smart-lab.ru/blog/324509.php

Рассмотрим отдельные группы частных фондовых околорыночников России. Их у меня получилось девять.

Первая часть:

- Начальная школа

- Украинская описательная школа

- Московская проамериканская школа

- Брокерская альма-матер

- Лагерь для лудоманов

Вторая часть:

6. Махинаторы

7. Самоучки

8. Юродивые

6. МАХИНАТОРЫ (представители: «татарин», «секрет» и др.)

Малочисленная группа, как правило, люди используют некий технический прием, который позволяет повышать доходность на крошечном (50 000 рублей) счете, который выставляется на публику. Например, герой ЛЧИ 2014 «татарин» совершает сделки на мелком счете с плечами, чтобы на предторговой сессии на следующий день в неликвидной акции с ним могли совершить встречную сделку на другом, более крупном счете. В итоге на большом счете получается не очень большой убыток, на мелком – очень большая прибыль. Когда такие махинаторы начинают рассказывать про свою систему – можете зевать и вязать – вам никто правды не скажет (смотри фото). Будет подарено много мелких подробностей, которые срабатывают раз в сто лет. При близком рассмотрении сделок выяснится, что своим же преподаваемым правилам гуру не следует: не выполняются условия по стоп-лоссам, мастер банально усредняется и совершает прочие грешки. Об этом я уже писал:

( Читать дальше )

Недостатки фондового околорынка в России (часть первая)

- 25 апреля 2016, 14:04

- |

Мое исследование будет очень субъективным. Я попробую сделать срез частного фондового околорынка (то есть инфопродукты от брокеров и профучастников я разбирать не буду).

Инфобизнес построен на том, что более опытные передают за денюжку свои знания и умения менее опытным, экономя последним и время, и, по большому счету, деньги. Именно за опытом многие идут на тематические сайты, на платные курсы (семинары, тренинги), но возникают, как правило, следующие проблемы:

1. Вам дают лишь общие сведения, которые вы самостоятельно можете прочитать в литературе. Это даже не опыт, это прочитанные вслух советы от теоретиков. Как правило, это платные или малоплатные курсы от брокеров (0-5 тысяч рублей, за некоторыми наглыми исключениями).2. Вам рассказывают с примерами про конкретные ошибки трейдеров и то, чего никогда нельзя делать (средняя стоимость курсов от горе-практиков 5-30 тысяч). Однако вам не говорят, что надо делать и как правильно это делать применительно к вашему ритму жизни, к вашим финансовым возможностям, вашему отношению к риску, так как никто вас до этого не тестирует. Никто никогда не научит другого правильно действовать, лишь перечисляя общие запреты.

3.

( Читать дальше )

Система Татарина. Часть 4. Заключительная

- 25 апреля 2016, 09:02

- |

9. Работа на послеторговых сессиях.

Только наиболее ликвидные бумаги. Требование маржинальности и доступности в шорт.

Вход.

После окончания основных торгов, начиная с 18:40, ищем в «стаканах» крупную заявку, которая явно может сдвинуть результирующую цену послеторговой сессии в свою сторону. Цена должна сильно (на 0,8-1%) отличаться от Цены закрытия последней свечи основных торгов. Встаем перед ней ей в противоход.

Объем.

Без плечей, таким объемом, чтобы не сдвинуть «стакан».

Выход.

На предторговой сессии или на открытии основных торгов следующего дня.

Если мировые рынки, в первую очередь американский, пойдут против позиции, Цена чаще всего открывается близко к точке входа. В этом случае выход по безубытку или с небольшим убытком.

В противном случае цель — половина полученной разницы между ценой входа в позицию и ценой закрытия последней свечи основных торгов.

Стоп: отсутствует.

( Читать дальше )

Система Татарина. Часть 3.

- 25 апреля 2016, 08:57

- |

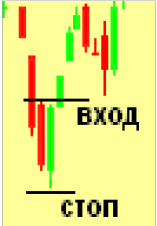

6. Свечные паттерны. Разворот

Рисунок 23

После сильной дневной свечи (от 2%) появляется свеча противоположного направления, также не менее 2%, и закрытие на макс/мин дня. Тень в направлении второй свечи не более 0,3%.

В позицию пока не входим, ждем третий день.

Если следующая свеча пробивает уровень первой и второй свечи гэпом по направлению второй свечи — входа нет.

Условие входа: открытие против второй, сигнальной свечи, или на уровне макс/мин сигнальной свечи.

Вход — стоп-приказом на уровне макс/мин второго дня (по его направлению).

Объем 2-3 плеча.

Стоп 0,3% от точки входа.

Цель — 0,5% для первых 50% позиции и 1% для вторых 50% позиции.

Если первые 50% позиции закрыты по цели 0,5%, стоп переносится на уровень цены входа в позицию.

Удержание позиции не более 30 минут.

Переноса позиции нет.

Направление позиции лонг/шорт.

( Читать дальше )

Система Татарина. Часть 2.

- 25 апреля 2016, 08:45

- |

4. Контртренд.

Работает для 30 наиболее ликвидных бумаг.

Точка входа ищется только в первые 2 часа торгов.

Не использовать, если по акции вышла новость, вызвавшая сильное движение цены (до недели тому назад) .

Вход только на свои, без плечей.

Направление позиции лонг/шорт.

При прочих равных, выбирается более «быстрая» бумага.

Желательно, чтобы бумага опережала рынок, или шла в против рынка.

Ищем бумагу, которая в первые 2 часа работы выросла на 2,5-3%. Рост отсчитывается от последней сделки вчерашнего дня, результаты послеторговой сессии не учитывается.

Вход против движения на 50% портфеля.

По-возможности ищется плотность котировок в стакане и заявка размещается перед ней (± 10 копеек).

Откуп позиции — 0,5% от точки входа.

Если после входа цена не откатывает и не продолжает движение, т.е. консолидируется, то выход через 30 минут.

Если рост продолжается до 3,5-4%, вход на оставшиеся 50% портфеля.

Стоп устанавливается на усмотрение трейдера — 4,3-4,5% роста бумаги.

При доливке позиции, средняя цена получается в районе 3—3,5% роста.

Цель устанавливается на 0,5% ниже средней цены позиции.

Есть выход по времени — макс. 30 минут после доливки.

( Читать дальше )

Система Татарина. Часть 1.

- 25 апреля 2016, 08:36

- |

За картинки сорри — принтскрин с PDF

Торговые стратегии трейдера ТАТАРИН30

Содержание

1.Предисловие.

2. Рост/падение 5 дней подряд.

3. Лидеры роста. 4,5%.

4. Контртренд.

5. Статистический арбитраж ФСК ЕЭС — Россети.

6. Свечные паттерны. Разворот

7. Свечные паттерны. Продолжение

8. Свечные паттерны. Треугольники

9. Работа на после торговых сессиях

10. Фьючерсы

11. Вход при пробое границы коридора.

1. Предисловие.

В настоящем обзоре приводятся стратегии успешного трейдера, ведущего свой блог на Смартлабе.

Основанием для написания послужило обучение, пройденное у него некоторое время назад. Обладая собственным значительным опытом торговли на фондовой бирже, должен отметить, что все предложенные стратегии являются рабочими. Однако возможность практической работы по ним несколько различается. Для некоторых стратегий возможна простая торговля «руками», для других предпочтительна небольшая «механизация» в виде вспомогательных программ и/или скриптов, реализацию третьих либо полу-, либо полностью автоматизировать.

( Читать дальше )

Еще немного о проблемах в трейдинге (более развернуто)

- 24 апреля 2016, 20:38

- |

Изначально, трейдинг как и все, что основано на вероятностях, во многом соткан из субъективизма. В этом и состоит его первая сложность. В зависимоти от взгляда, настроения, подхода, и метода анализа, можно по разному интерпретировать различные ситуации на рынке, и в конкретном инструменте, не всегда, но часто. Это касается направления, а уж тем более стопов и целей.

Второй проблемой я бы назвал эмоции. Можно назвать это тильтом, так вернее. В процессе наблюдения за бумагами, чем больше тем сильнее наступает момент когда разумная/логическая часть сознания отключается/ослабевает и начинает преобладать его бессознательная часть в которой рулят инстинкты. (тут я спорить не хочу даже, я на эту тему имею образование и работаю профессионально в этой сфере :) ) И вот тут жадность и страх вступают в игру, рулят поступками человека — что заставляет делать ошибки трейдера, впрочем это также и моя основная проблема, так как я человек крайне эмоциональный и подвержен влиянию тильта (покерный термин). Есть некоторая техника, которая позволяет развивать в себе сопротивление отключению сознательной части мозга в принятии решения, но это отдельная тема.

( Читать дальше )

Как анализировать график

- 24 апреля 2016, 15:18

- |

Привет друзья. Сегодня, я хочу вам рассказать про такой важный фактор, как«ВЗАИМОДЕЙСТВИЕ ТАЙМ-ФРЕЙМОВ В ТРЕЙДИНГЕ».

Наверняка каждый из вас задавался таким вопросом: «Почему один и тот же паттерн, один и тот же сетап то отрабатывает, то нет».

Я хочу поделиться своим опытом и знаниями, надеюсь, что это кому то поможет в дальнейшем.

Мы будем говорить за внутри дневной трейдинг(интрадей).

Главный секрет успеха заключается именно в тайм-фреймах. Надо понимать, в какомсостоянии находится Дневной график( тренд или флет).

В каком состоянии находится 4 часовой или часовой график (тренд или флет)

В каком состоянии находится 5 минутный-15 минутный график (тренд или флет)

На основании полученной информации, мы можем уже понять, что происходит на разных тайм-фреймах.

Я предпочитаю торговать только трендовые активы:

Для того чтобы войти в сделку на 5 минутном фрейме, я жду полной синхронизации временных периодов, например: «Дневной график лонговый***** часовик лонговый*****а 5 минутный график может быть шортовый. Так вот, я жду когда пятиминутка станет восходящей и ищу свою точку входа).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал