Избранное трейдера Матвей

Прочитал отчеты OZON за 2023. Появились такие вопросы

- 02 июня 2024, 22:53

- |

👉Менеджмент и сотрудники получает гигантские бонусы акциями ежегодно. На какие KPI они заточены, которые они выполняют, получая такую награду? Они в любом случае получат награду? Эта программа RSU сколько еще будет продолжаться?

👉Какие статьи можно поджать, подкрутить, чтобы прямо сейчас сделать прибыль?

👉Какая целевая рентабельность от GMV может быть?

👉Как правильно считать вашу кэш позицию?

👉Как правильно считать денежный поток с учетом движения средств по депозитам/займам?

👉Амортизация оборотных активов выросла с 20 до 28 млрд = это что?

👉Кредиторка +102 ярда на чем? (предположу что это задержка с перечислением денег с собственного банка селлерам)

👉Что такое аутсорсинг, который съев 47 млрд в 2024 году?

👉11 млрд руб обошелся пожар на складе в 2022 году. Страховые выплаты не получены пока. Они планируются?

👉Как добиться масштабируемости в вашем бизнесе, чтобы выручка наконец опередила рост затрат?

👉Чем вы лучше wildberries для покупателя? Сформулируйте лишь одно главное преимущество

👉Площадь складов в 2023 г увеличилась на 1,4 млн м3. Как это отразилось в затратах? Текущая площадь без дальнейшего увеличения какой рост способна переварить?

👉Какова рентабельность сервисных услуг? Какова рентабельность соб продаж? Есть какая-то целевая рентабельность сервисных услуг?

👉Целевая GMV margin или Revenue Margin?

👉Если стратегия заключается в росте доли сервиса, а не собственных продаж, зачем нужен OZON Fresh?

- комментировать

- ★2

- Комментарии ( 20 )

🏦 Тинькофф. Спустя 10 дней.

- 01 июня 2024, 17:47

- |

Буквально 10 дней я закрывала сделку по бумаге, которая была в работе с 19 марта — причина была 100% идентичная с Роснефтью. С тех пор обновили минимум, продолжаем снижаться.

Все, кто пишут про отличные показатели Роснефти в отчетности, огромный потенциал — будьте аккуратны, потенциал могут реализовать и после коррекции.

Возвращаясь к Тинькофф, мой график не поменялся. Зона 2690-2739 будет достигнута в ближайшее время как минимальная цель этого снижения. И после после отскока (той самой реакции покупателей) я буду готова присмотреться к сделке. Сейчас — вне рынка и покупать рано.

Краткий, а также расширенный анализ состояния индекса ММВБ на текущий момент.

- 01 июня 2024, 14:50

- |

только лишь подготовительный период к

серьёзному развороту индекса ММВБ.

Ну а пока о текущем моменте.

1.Очень краткий анализ ближнесрочной

перспективы индекса. Модель вероятностная.

По анализу от 2 апреля , в тексте бложика

выставлена промежуточная остановка у 3715п.

и продублирована на графике ниже в бложике

от 22 апреля. График архивный ниже прилагаю.

(Остановка у 3534п. фактически сработала)

Скромно моделируем ситуацию в виде волнового

сценария. Картинка свежая ниже прилагается.

Сверху 3716, а снизу лой декабря 23г. на 2959п.

( Читать дальше )

Про рынок 27,05

- 27 мая 2024, 08:07

- |

По традиции с новостей!

ЕС принял решение передать Украине доходы от замороженных активов Банка России. ЕС не собирается просить Украину продлить соглашение о транзите российского газа, которое истекает в конце года — Еврокомиссия. Давление на РФ продолжает расти…

24 апреля Сенат США одобрил законопроект, который включает передачу Украине замороженных активов России.

Наш ответ последовал почти через месяц.

ПРАВКОМИССИЯ БУДЕТ ВЫЯВЛЯТЬ ПРИНАДЛЕЖАЩЕЕ ЛИЦАМ США ИМУЩЕСТВО, ВКЛЮЧАЯ ЦЕННЫЕ БУМАГИ, КОТОРОЕ МОЖЕТ БЫТЬ ИСПОЛЬЗОВАНО ДЛЯ КОМПЕНСАЦИИ УЩЕРБА. ПУТИН ПОДПИСАЛ УКАЗ О ПОРЯДКЕ КОМПЕНСАЦИИ УЩЕРБА РОССИИ И ЦЕНТРОБАНКУ РФ ОТ НЕДРУЖЕСТВЕННЫХ ДЕЙСТВИЙ США. ПУТИН РАЗРЕШИЛ ИСПОЛЬЗОВАТЬ АМЕРИКАНСКОЕ ИМУЩЕСТВО В РОССИИ ДЛЯ КОМПЕНСАЦИИ УЩЕРБА ОТ ИЗЪЯТИЯ ИМУЩЕСТВА РФ В США.

Вполне адекватный ответ, только возникает резонный вопрос — у кого замороженных активов больше, у «них», или «у нас». Грабеж средь бела дня процветает, и далеко не факт, что РФ окажется в конечном счете в плюсе!

( Читать дальше )

💉 «Промомед» регистрирует дженерик препарата тирзепатид

- 23 мая 2024, 08:30

- |

Я недавно разбирал компанию «Промомед», после того, как послушал их выступление на конференции Профит. По бизнесу вышла интересная статья о том, что начались клинические испытания (КИ) первого российского дженерика препарата тирзепатид.

❓И что здесь интересного?

Такой вопрос возник сейчас у многих из вас, я думаю, поэтому разберем подробнее, что такое вообще дженерик и о чем может говорить начало КИ.

💊 Дженерики — лекарственные препараты, в состав которых входит то же действующее вещество, в том же количестве, что и в оригинальном, который запатентован одной из фарм. компаний.

☝️ Таким образом, дженерики обычно появляются после того, как заканчивается срок действия патента на препарат. Но дело в том, что оригинальный препарат от производителя Eli Lilly в России пока не зарегистрирован. И по закону нет ограничений на производство дженериков на него.

❓ Но что это за препарат и в чем его преимущества?

Как вы понимаете, учитывая, что препарат в РФ пока официально не зарегистрирован, то это является достаточно свежей и современной разработкой по борьбе с сахарным диабетом и ожирением. Встречаются даже такие громкие заявления, что это лекарство позволит «снять диабетиков с инсулина».

( Читать дальше )

5 АКЦИЙ которые буду покупать в ближайшее время! Прогноз по Тинькофф, Мечел, Магнит и др

- 18 мая 2024, 10:54

- |

Бумаги для этих обзоров предлагайте вы каждый четверг в нашем telegram-канале, поэтому, конечно не всё что попало в список мне интересно, но есть бумаги которые я точно буду покупать. Если внимательно прочитать обзор, думаю станет очевидно, о каких бумагах идёт речь.

Индекс Мосбиржи

$IMOEX — Очень надеюсь, что ситуация которая была по индексу в прошлом году, повторится и в этом. Если мы посмотрим на график, то увидим, что за прошлое лето индекс вырос более чем на 20%.

Думаю все предпосылки к этому есть. Следующая цель движения зоны 3680.

( Читать дальше )

Как читать финансовые отчеты компаний

- 16 мая 2024, 10:06

- |

Итак, представьте себе, что перед вами огромное количество компаний, и вы выбираете куда вложиться, чтобы получить наибольшую прибыль.

Что будет делать опытный инвестор? Он будет смотреть на финансовый отчет компании!

Что такое финансовый отчётЭти отчеты могут быть очень длинными, иногда более 100 страниц. Но не волнуйтесь, вам понадобятся всего 10-15 показателей. Главное — найти правильный формат отчетности.

Есть:

– МСФО (международный стандарт, который лучше всего подходит для инвесторов),

– РСБУ (российский стандарт, который больше похож на налоговую декларацию)

– US GAAP (американский стандарт, который тоже не очень удобен).

Наша цель — рассчитать мультипликаторы, поэтому мы будем собирать те данные, которые нужны под них.

Мультипликаторы — это финансовые показатели, по которым инвесторы оценивают, насколько привлекательна та или иная компания. Они помогают сравнивать бизнесы между собой, не запутываясь в миллиардах и триллионах.

Рассмотрим пример. Компания X стоит 10 миллиардов рублей и приносит 20 миллионов прибыли в год. Но ее мультипликатор P/E равен 500. Это значит, что если вы купите X целиком за 10 миллиардов, то ваши инвестиции окупятся через ни много ни мало 500 лет. Готовы столько ждать?

А вот компания Y стоит всего 200 миллионов рублей, но тоже приносит 20 миллионов прибыли в год. Ее мультипликатор P/E равен 10 — гораздо лучше, чем у X. Вот это уже интереснее для инвестора!

Так что мультипликаторы — это очень полезный инструмент, который помогает сравнивать разные компании на одной шкале.

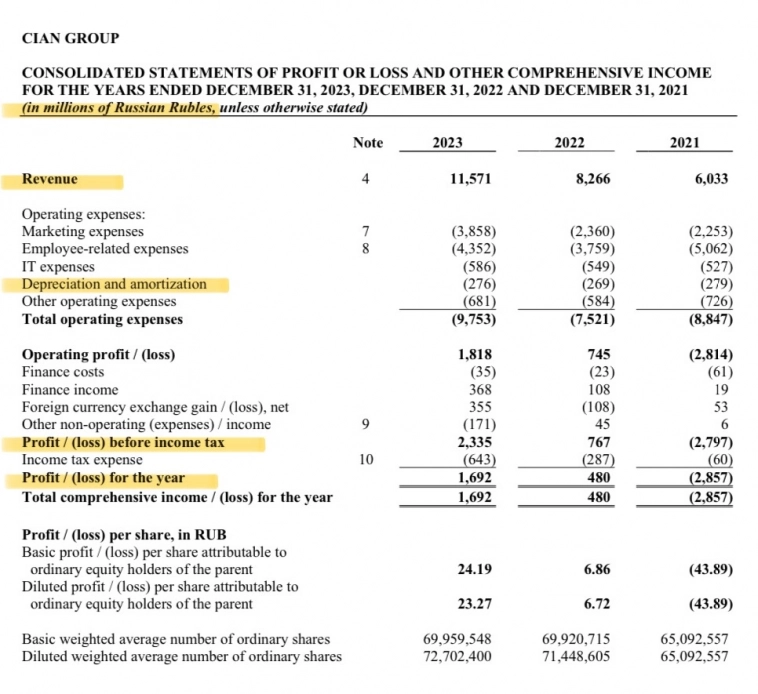

Проанализируем отчет МСФО компании ЦИАНВозьмем нужные для расчета показатели оттуда.

*отчет на английском, но мы добавим названия показателей на русском

Обращаем внимание на единицы измерения в левом верхнем углу.

Для удобства рекомендуем занести все найденные показатели в любую таблицу.

Не забываем, что мультипликаторы показывают соотношение между финансовыми показателями и ценой компании. Значит, нам нужно добавить еще и показатель рыночной капитализации.

Переходим к расчету мультипликаторов

Мультипликаторы лежат в основе стоимостного подхода к инвестированию, который предлагает находить и покупать акции недооцененных компании.

P/E — price to earnings

P/E — отношение капитализации компании к прибыли.

Если больше нуля, то чем меньше — тем лучше

Показатель отражает, за сколько лет компания себя окупает, и позволяет сравнивать бизнесы из разных отраслей. Например, историческое среднее значение P/E для рынка акций США — около 15, а для российских акций — вдвое меньше.

Расчет: Рыночная капитализация/Чистая прибыль

P/S — price to sales

Мультипликатор P/S — это отношение рыночной цены акции к выручке, приходящейся на одну акцию.

От нуля до единицы — хорошо

Его используют для сравнения компаний одной отрасли, где маржинальность будет на одном уровне.

Расчет: Рыночная капитализация/Выручка

P/BV — price to book value

Мультипликатор P/BV — это отношение рыночной цены акции к стоимости активов, приходящихся на одну акцию.

Меньше единицы — хорошо

Его удобно использовать для сравнения банков, так как активы и пассивы банков зачастую соответствуют их рыночной стоимости. P/BV дает понимание, не переплачивает ли акционер за то, что останется от компании, в случае ее мгновенного банкротства.

Расчет: Рыночная капитализация/Весь капитал

EV — enterprise value

Мультипликатор EV — это справедливая стоимость компании.

Расчет: Рыночная капитализация + Все долговые обязательства − Денежные средства и эквиваленты

EV — очень важный показатель сам по себе, но главная его польза — в сравнении с показателем EBITDA.

EBITDA — Earnings before interest, taxes, depreciation and amortization

Мультипликатор EBITDA — это прибыль компании до выплаты процентов, налогов и амортизации.

EBITDA помогает узнать, какую прибыль приносит непосредственно бизнес компании. Умеет компания зарабатывать деньги?

Отдельная польза мультипликатора в том, что он позволяет удобно сравнивать компании одной отрасли, но из разных стран.

Расчет: Прибыль до налогов + Амортизация — Проценты полученные + Проценты уплаченные

EV/EBITDA

Мультипликатор EV/EBITDA — это рыночная оценка единицы прибыли.

Он похож на P/E — соотношение цены и прибыли. Но только теперь вместо рыночной капитализации можно увидеть реальную рыночную цену компании. А вместо чистой прибыли — более достоверное значение EBITDA.

Почему это важно? Представьте, что у двух компаний одинаковая чистая прибыль, но разная структура финансирования и налогообложения. В этом случае P/E будет вводить нас в заблуждение, а EV/EBITDA покажет более объективную картину.

Расчет: EV/EBITDA

Долг/EBITDA

Мультипликатор Долг/EBITDA отражает количество лет, которое нужно компании, чтобы погасить своей прибылью все долги.

Чем меньше лет, тем лучше.

Расчет: Все обязательства/EBITDA

EPS — earnings per share

Мультипликатор EPS — это чистая прибыль на одну обыкновенную акцию.

Для анализа чаще используется рост EPS, то есть процентное изменение прошлого показателя EPS к нынешнему. Очень часто резкий рост или падение прибыли является предвестником соответствующего изменения цены акций.

Расчет: Прибыль/Количество акций

ROE — return on common equity

Мультипликатор ROE — это доходность акционерного капитала в процентах годовых.

Проще говоря, это рентабельность, которая помогает нам понять, как хорошо работает та или иная фирма.

Представьте себе две автомойки. Одна рассчитана на 30 машин, а другая всего на 5. Казалось бы, у первой должно быть больше всего: и земли, и здания, и оборудования. Но если обе они приносят одинаковую прибыль, то показатель ROE у маленькой автомойки будет намного выше. Это значит, что она использует свой капитал гораздо эффективнее и окупает вложения быстрее.

Так что, если мы, как инвесторы, будем выбирать между этими двумя автомойками, то, конечно же, предпочтем ту, что поменьше. Ведь она явно работает лучше и приносит больше отдачи на каждый вложенный рубль.

Расчет: Чистая прибыль/Капитал

И вот какие мультипликаторы мы получаем у ЦИАНа:

Мультипликаторы следует применять для сравнения компаний из одной отрасли.

Потому что в зависимости от типа бизнеса, его цикличности и прочих особенностей, показатели могут сильно различаться.

Представьте себе, насколько отличаются собственные средства и капитал у Яндекса и Газпрома. Яндексу ведь не нужно строить трубопровод, чтобы зарабатывать деньги. А если сравнить рентабельность Яндекса и сети Магнит? Тут уж точно будет большая разница.

Поэтому разумная инвестиционная стратегия — это найти лучшие по мультипликаторам компании в каждой отрасли и собрать из них диверсифицированный портфель.

И кстати, наш сервис Stocklab как раз поможет вам в этом! Мы сами инвестируем в самые перспективные акции, а вы можете просто смотреть за нами и присоединяться.

"Народный портфель". Инвесторы принесли на биржу рекордный объем денег, но покупать акции перестали

- 10 мая 2024, 18:54

- |

Как сообщает наше любимое MOEX-казино, в апреле 2024 инвесторы занесли на Мосбиржу рекордный объем денег - 94,7 млрд рублей. При этом акции больше продавали, чем покупали. Срез по классам активов выглядит так:

● инвестиции в облигации — ₽83,8 млрд;

● объем вложений в биржевые фонды — ₽15,8 млрд;

● нетто-отток в сегменте акций — ₽4,9 млрд.

Чтобы не пропустить другие интересные и полезные посты, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📊Немного занятной статистики

👨🏻💼Общее число физлиц, имеющих брокерские счета на Мосбирже, превысило 31,5 млн человек (получается, каждый 2-й россиянин трудоспособного возраста!), ими открыто 55,9 млн счетов.🐹Доля частных инвесторов в объеме торгов акциями составила 76,6% — хомяки по-прежнему практически в одиночку двигают рынок. Сделки на Мосбирже в апреле проводили почти 4 млн частных инвесторов. Мы с вами, очевидно, тоже попали в эту статистику😉

( Читать дальше )

Про рынок 10,05

- 10 мая 2024, 08:07

- |

Всех с Великим Праздником Победы!

Т.к. постов не было несколько дней — по традиции начну с новостей за несколько дней!

Объем мирового долга вырос на $1,3 трлн в 1кв 2024г до рекордных $315 трлн — IIF. Ранее президент ВЭФ заявил, что такого уровня долга в мире мир не видел со времен наполеоновских войн, и что мировой экономике грозит десятилетие низкого роста, если не будут приняты правильные экономические меры.

США ввели санкции против 37 китайских компаний, некоторые из которых обвиняются в поставках России товаров, на которые распространяются экспортные ограничения, сообщил Минторг США

-

На июльском саммите страны НАТО могут утвердить новый подход к украинскому конфликту: Альянс возьмет на себя координацию военной помощи Украине, при этом подпишет декларацию с отказом от прямого вмешательства в вооруженный конфликт — итальянская газета Corriere della Sera со ссылкой на проект документа. Саммит НАТО пройдет в Вашингтоне с 9 по 11 июля

( Читать дальше )

Семь заповедей инвестора

- 09 мая 2024, 12:57

- |

1. Никогда, никому и ни при каких условиях не отдавай портфель в управление — ПРИНИМАЙ РЕШЕНИЯ САМОСТОЯТЕЛЬНО

2. Никогда и ни при каких условиях не бери плечо против доли активов сверх уровня приемлемых невозвратных потерь — НЕ РИСКУЙ КАПИТАЛОМ

3. Никогда и ни при каких условиях не усредняй убыточные позиции — НЕ СТАВЬ ПРОТИВ РЫНКА

4. Никогда не отслеживай цены в реальном времени, не читай новости, откажись от социальных сетей и форумов, не ввязывайся в споры — КОНТРОЛИРУЙ ЭМОЦИИ

5. Никогда и ни при каких условиях не следуй рекомендациям аналитиков (любых) и не трать время на их прогнозы и модели — ОТДЕЛЯЙ СИГНАЛ ОТ ШУМА

6. Никогда и ни при каких условиях не ставь портфель в зависимость от одного сценария — СЛЕДИ ЗА ХВОСТОВЫМИ ВЕРОЯТНОСТЯМИ

7. Никогда не переставай учиться новому — ПОБЕЖДАЕТ ТОТ, КТО МЕНЯЕТСЯ

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал