Избранное трейдера 2mkpsi

Как понять, что стратегия сломалась?

- 12 августа 2020, 12:02

- |

Привычная занудная оговорка: далее все ликбез, сорри, если проходили в третьей четверти 6 класса… Но кому-то полезно. Судя по тому, как мечутся новичку, например, по «стратегиям автоследования». Или по советам, от гуры №1 к гуре №2, и т.д. Ощущение, что у многих задача — как можно больше попрыгать в течении года.

Давайте начнем с того, что есть некая стратегия. Неважно, инвестор или спекулянт – оба должны действовать системно, в рамках некой общей логики, единой для всех сделок. Иначе, если каждая сделка играется как уникальная, а не элемент серии, будет хуже — и по времени, и по нервам, и по деньгам. Если общей стратегии нет – стоит озаботиться тем, чтобы была. Без нее – метания, стресс, потерянные деньги и вопрос в конце «а что это вообще было?»

Входя в стратегию, четко знайте, когда и почему будете выходить.

Не важно, своя стратегия или взятая у кого-то. Не иметь ответа заранее означает метаться по стратегиям, собирая лоссы. Потом будет поздно думать. Точнее, при просадке придется это делать в обстановке, когда думаться будет плохо.

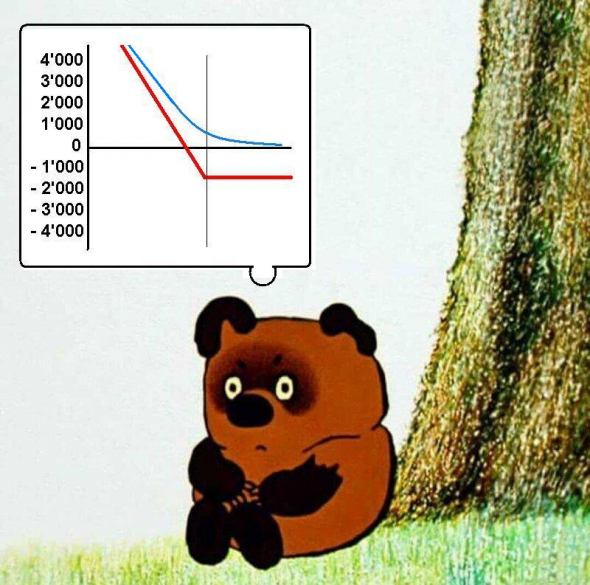

Ключевой вопрос, если стратегия теряет деньги – это время такое, или алгоритм такой.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 11 )

Сбербанк и ВТБ. Отличия дивидендных политик.

- 06 августа 2020, 09:35

- |

Работа на фондовом рынке — довольно нудное и скучное занятие. Это только в кино красиво показано, или в рекламе платных ресурсов. Нет никакой красоты в чтении первоисточников.

Дивидендная политика ВТБ.

Все просто, и, к сожалению, крайне цинично.

Рекомендуемая сумма дивидендных выплат определяется Наблюдательным советом на основе консолидированных финансовых результатов деятельности Банка по итогам года, и, как правило, составляет не менее 25%от консолидированной чистой прибыли Банка по международным стандартам финансовой отчетности.

Не верите? Читайте первоисточник https://www.vtb.ru/-/media/Files/aktsioneram-i-investoram/akcii-i-dividendy/dividendy/polozhenie_o_dividendnoi_politike_banka_vtb.pdf.

Дивидендная политика Сбербанка.

Все несколько сложней.

Еще два месяца назад записал немножко нудные 5 минут https://www.youtube.com/watch?v=L240KMV4Uu8 с разбором решений Наблюдательного совета Сбербанка.

( Читать дальше )

Будьте аккуратны!

- 02 августа 2020, 00:18

- |

Длинный пост-предостережение. Не совсем по рынку, но может кому-то будет полезен.

Я подписан в соц.сети В контакте на несколько групп биржевой тематики. В каждой из них как обычно есть открытая информация для всех и какие-то определенные платные услуги (управление капиталом, сигналы и тд и тп). Сам иногда читаю то, что пишут в открытом доступе.

Недавно приходит сообщение от одного из пользователей В контакте (назову его Новичок), суть которого – увидел Вас в одной из этих групп, хочу воспользоваться их услугами, подскажите стоит ли за них платить. Ответил, что не могу сказать, т.к. не пользовался.

У нас завязывается диалог, в котором выясняется что Новичок только-только начинает для себя рассматривать тему инвестиций, есть мечта создать для себя подушку к пенсионному возрасту, читает группы в соц.сетях, но не знает с чего начать и на что сделать упор — то ли трейдинг, то ли долгосрочные инвестиции, то ли доверить кому-нибудь деньги в управление, но больше склоняется к долгосроку. По его словам, он писал многим, кто состоял в группах, чтобы узнать мнение об услугах этих групп, но все его посылали.

( Читать дальше )

О НЕОПРЕДЕЛЕННОСТИ БУДУЩЕГО

- 30 июля 2020, 12:28

- |

Продолжаю цикл постов о эмоциональных запросах новичка. О зашитых в нас желаниях, стремясь реализовать которые мы уменьшаем свои шансы преуспеть на рынке в долгосроке.

Сегодня очередь запроса на стабильность. Нас пугает неопределенность. Мы не хотим находиться в неведении относительно своего будущего и желаем его контролировать.

Но при инвестициях в акции, увы, мы никогда не найдем стабильность. Периоды роста сменяются падениям, которые, в свою очередь, снова сменяются ростом. Соответственно, циклы убытки-прибыль-убытки регулярно повторяются на нашем счету, изрядно «прокачивая» нашу психику. Психику, привыкшую к стабильности. Без убытков. Без неопределенности будущего.

Как быть? Как стимулировать начинающего инвестировать в акции? Как побороть в нем боязнь неопределенности будущего?

Инфобизнес нашел выход. Боязнь бьется фразой: «Так все ж вырастет. Надо просто подождать. Бизнес генерирует прибыль, государство печатает деньги. Это обеспечит «несгораемость» начальных инвестиций.»

( Читать дальше )

Финансовый советник - друг, враг или как?

- 24 июля 2020, 12:56

- |

Если что, далее по сути ликбез — но поскольку новичкам это не очевидно, имеет право на существование.

«Финансовый советник» — как с ним обращаться, что понимать и почему (за редким исключением, о которых можно слагать легенды) его клиентам проще было бы обойтись без него?

Первый вопрос к финансовому советнику: на кого работаешь?

Тест простой: откуда советник собирается получать свой доход? Честный советник – только от вас. Это может быть либо почасовая оплата, либо фиксированный процент от вашего капитала, подлежащего его советам (вряд ли более 1% в год, кстати). Такому советнику все равно, через какую компанию вы будете инвестировать. Главное, чтобы по уму.

Двойной агент будет вам предлагать конкретные продукты конкретных компаний. Это почти всегда вам будет невыгодно. Нет таких продуктов, которые были бы лучше чистых вещей – депозитов, облигаций, акций, фьючерсов, опционов.

( Читать дальше )

Три заблуждения о дивидендах на Санкт-Петербургской бирже

- 23 июля 2020, 13:41

- |

В прошлой статье я разбирал заблуждения о дивидендах на Московской бирже (Частые заблуждения о дивидендах на Мосбирже). Сегодня мы разберем ситуацию на Санкт-Петербургской бирже.

Основное заблуждение, которое можно встретить, — это то, что 10% налога удерживается в США и 3% необходимо доплатить в российский бюджет или если не подписана форма W-8BEN, то удерживается 30% и ничего доплачивать не нужно. По большинству ценных бумаг это так, но разберем исключения, которых больше, чем на ММВБ.

1. Заблуждение о бумагах, которые относятся к REIT*, — налог 30%

Это касается компаний и фондов, связанных с недвижимостью. Может оказаться, что они относятся к особому типу бумаг — REIT. Тогда с полученных дивидендов в любом случае будет удержано 30% (даже если подписана форма W-8BEN).

Узнать, относится ли компания к REIT, можно следующими способами:

Сайт Национальной ассоциации риелторов США (NAREIT)

( Читать дальше )

Нужно ли давать в долг (пост 279)

- 12 июля 2020, 15:14

- |

А теперь разберем эту жизненную коллизию и докажем, что давать в долг — это великое зло.

Во первых, если смерд просит в долг, значит, у него проблемы с деньгами. Откуда эти проблемы- это не наше дело. А раз так, всегда есть вероятность, что он их не отдаст, ведь проблемы могут усугубиться.

Потом смерд про долг часто забывает, память — она такая, неприятные вещи как-то в ней имеют свойство рассасываться. Не то чтобы смерд был мошенником, просто в момент одалживания он честно думал, что будет отдавать, но вот как-то вот не получается.

Его трезвый расчет на премию, на дополнительный заработок, на переведенные деньги не оправдался и кирдык.

Далее возможны два варианта — либо ты своему другу/родственнику долг прощаешь, чувствуешь себя последним лохом, представляешь, как он над тобой посмеивается, и перестаёшь с ним общаться, нет у тебя больше друга/родственника.

( Читать дальше )

Почему я не даю денег в Доверительное Управление?

- 11 июля 2020, 19:25

- |

: о))

Всё как всегда; сижу, примус починяю никого не трогаю,

звонок (хорошо хоть не в дверь; р)) по телефону:

— Здрасте, я Ваш новый манагер и у меня есть к Вам отличное предложение!

Когда Вы можете подъехать к нам в офис?

Про себя думаю, ты б мил человек посмотрел бы хоть год заключения брокерского

договора с твоей конторой. Сравнил бы его с датой своего рождения,

прежде, чем мне телефонировать. Кто из вас старше?

Вежливо посылаю нафиг.

Не отстаёт.

— На следующей неделе у нас будет читать лекцию по инвестированию

сам господин Пупкин!

Так и хочется спросить — 23-х лет отроду?

Повторно посылаю.

Нажимаю отбой.

И вспоминаю своего знакомого, который в курсе, чем я занимаюсь.

Он пару лет назад под моим присмотром зашёл на фондовый рынок.

Освоил ТС-лаб и предложил мне дать ему деньги

в управление. Несусветная наглость!

( Читать дальше )

«Супердивидендные» и «премиальные» ETF: рискованнее, чем кажется

- 10 июля 2020, 14:55

- |

Невероятно высокая волатильность на фондовом рынке в 2020 году поставила в тупик инвесторов, которые не стремятся играть на новостях, а, напротив, работают со стабильным денежным потоком.

Так, денежный поток можно стабильно получать за счет дивидендных выплат, поэтому некоторые инвесторы в погоне за их максимизацией выбирают для себя компании с очень высокой дивидендной доходностью.

Один из наиболее популярных способов ее получения — это покупка акций так называемых супердивидендных фондов (ETF) и фондов с премиальной доходностью. Для инвесторов такой выбор обусловлен несколькими причинами:

- Высокая диверсификация по компаниям помогает снизить риск по конкретной бумаге (так называемый идиосинкратический риск) и делает инвестиции относительно менее волатильными.

- Часто в таких фондах установление доли акций конкретной компании осуществляется не по рыночной капитализации, а по дивидендной доходности, что при прочих равных увеличивает средневзвешенную дивидендную доходность фонда.

( Читать дальше )

Базовые советы для инвесторов

- 10 июля 2020, 12:59

- |

Чтобы не пасть жертвой безумия на финансовых рынках, перед началом инвестирования следует помнить, что:

Если вы боитесь, что активы упадут в стоимости, то вкладываете деньги только в застрахованные депозиты. Доходность будет небольшой, но это плата за ее надежность.

Каждое прошлое падение рынка выглядит как возможность, а каждое будущее как риск. Готовы ли вы увеличить вложения в актив, если он упадет в цене? Если нет, возможно, стоит пересмотреть стратегию.

Настроения инвесторов – главный фактор влияния на цены на коротких горизонтах. Они не зависят от расчетов, формул и таблиц в экселе. Настроения могут загнать цены активов как иррационально низко, так и безумно высоко. Не вводите себя в заблуждение, что сможете их предсказывать, ориентируйтесь на долгосрочный подход.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал