Избранное трейдера AFK

Российские вкладчики предпочитают белорусские банки

- 25 февраля 2016, 11:39

- |

- комментировать

- ★2

- Комментарии ( 3 )

Настройка и тестирование SWAG. Бесплатный доступ.

- 23 февраля 2016, 16:02

- |

Рейтинг всех брокеров по размеру собственных средств на 2016 год

- 21 февраля 2016, 19:20

- |

2. Финам — 2 840 578 940

3. Открытие — 2 037 730 717

4. Кит Финанс — 1 246 687 825

5. БКС — 1 080 037 721

6. Алор — 814 059 525

7. АйТи Инвест — 390 812 055

8. Церих — 335 346 550

9. ВТБ Капитал(не ВТБ24) — 315 614 628

10. Метрополь — 275 592 423

11. ОЛМА – 235 874 931

12. РИК Финанс – 224 277 245

Как купить облигации и почему они надежнее и выгоднее депозита?

- 20 февраля 2016, 22:52

- |

Интересная статистика, основанная на результатах исследования рейтингового агентства Standard &Poor’s о финансовой грамотности граждан разных стран, показало, что по части финансовой грамотности (причем в самых простых вопросах) граждане России занимают одно место с гражданами Камеруна, Мадагаскара и Того, а уступают Зимбабве и Монголии.

Не очень приятная статистика, особенно учитывая текущую ситуацию в Российской экономике. Очень хочется эту статистику поправить и в первую очередь считаю важным рассказать о таком способе получения инвестиционного дохода как облигации. Именно вложения в облигации, на мой взгляд максимально недооценены и непопулярны в обществе, не смотря на то, что заслуживают огромного интереса.

Обычный ассоциации со словом облигации возникают примерно следующие: низкодоходные, сложные, рискованные.

Теперь предлагаю сравнить по ряду параметров облигации с банковским вкладом.

Но прежде чем начать, пару слов про облигации.

Облигация — это долговая эмиссионная ценная бумага, выпускаемая эмитентом (государством, компанием, муниципалитетом) и гарантирующая ее владельцу возвращение ее номимальной стоимости в оговоренные сроки, а также получение по ней дополнительного дохода. Дополнительный доход часто выплачивается посредством купона (регулярного платежа по облигации).

Если говорить более простым языком, покупая облигацию вы становитесь кредитором эмитента данной облигации и соответственно ваш доход: сумма кредита, которую вам вернут + процент.

Далее, чтобы сразу снять вопрос о том, что облигация — это рискованная бумага, мы будем говорить только об ОФЗ, то есть облигациях выпущенных государством. Это, к слову, наиболее надеждный инструмент инвестирования из всех теоретически возможных внутри РФ.

Как торгуются облигации - ОФЗ торгуются на фондовом рынке, то есть, чтобы их купить, вам нужно иметь брокерский счет. Сам процесс выглядит следующим образом. Каждый выпуск облигаций ОФЗ (а их может быть много) имеет свои условия: свой купон (% доходности), выраженный в рублях, свой период выплат (как правило купон выплачивается раз в полгода), свой номинал (как правило 1 облигация = 1000 рублей) и свою дату погашения (в эту дату вам вернется номинал облигации — 1000 рублей).

В идеальном варианте процесс покупки может выглядеть так: Вы положили на брокерский счет 10 000 рублей, что позволило вам купить 10 облигаций по 1000 рублей. Купон по облигации составляет 50 рублей, период выплаты 182 дня, дата погашения 31.12.2020 года. Это значит, что до конца 2020 года каждые 182 дня (пол-года) за одну облигацию вы будете получать по 50 рублей, а 31.12.2020 года за каждую облигацию вам вернется по 1000 рублей. Таким образом годовую доходность за год можно посчитать как 50*2/1000 = 0,1 или 10% годовых (выплата купона два раза за год). Пока не слишком доходно, но у облигации есть целый ряд интересных преимуществ.

( Читать дальше )

Как определить кукла на рынке?! Ответы здесь.

- 20 февраля 2016, 15:47

- |

Приветствую всех господа.

Записал пример работы крупного игрока, кукла, маркет мейкера. Если вы досмотрите данное видео до конца, то у вас будет понимание, на что стоит обращать внимание при торговле на рынке. Делюсь своим опытом + сделка)

Мои интересные топики, которые возможно помогут:

Как торговать ложный пробой http://smart-lab.ru/blog/308489.php

Как торговать пробой уровней http://smart-lab.ru/blog/309278.php

Как торговать пробой уровней Часть 2 http://smart-lab.ru/blog/310523.php

Если вам понравилось видео, или оно было полезно, поставьте +++, спасибо.

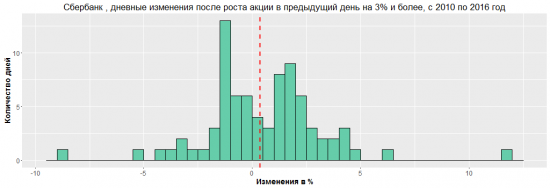

Разрушители легенд. "Ударный день"

- 20 февраля 2016, 13:22

- |

У Александра Резвякова есть концепция «ударного дня». Если сильно обобщить, то это день с сильным движением в направлении тренда.

Так как определение тренда сильно зависит от таймфрейма, мы решили посмотреть, что происходит с бумагами на следующий день после дневных изменений на 3 и более %.

Тесты за 2010 — 2016 год. (красным штрихом на графике обозначена медиана).

Сбербанк

Рост на 3 и более %

( Читать дальше )

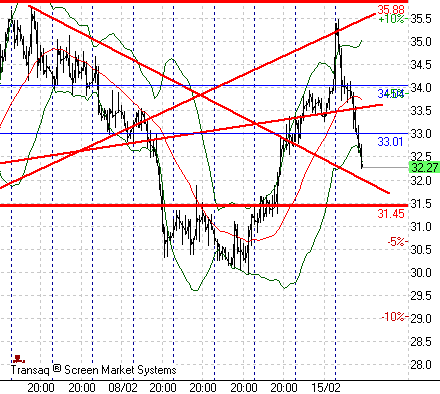

Зерна от плевел, или Гартли с Эндрюсом

- 16 февраля 2016, 19:17

- |

smart-lab.ru/blog/tradesignals/311075.php

И сейчас

Посмотрите предыдущие сигналы, все наперед, ничего по прошлому. Только т.3 правильно определить, войти, поставить стоп и всего делов.

Дед, он, может, и такой, и сякой, но то, что он многим здесь подсказал вспомнить/обратить внимание на Гартли и Эндрюса — факт. Спасибо ему большое.

АЛГО Как я это вижу: I “Исходные данные”

- 15 февраля 2016, 18:31

- |

Решил написать цикл статей про алгоритмическую торговлю с моего взгляда и опыта, как я это вижу и применяю, т.е. буду описывать мой субъективный взгляд ;) Начну с самых простых вещей и буду двигаться к более сложным…

P.S. Описание содержит (или отталкивается от) практику торговли фьючерсами на CME

Исходные данные:

Все, что у нас есть это исторические данные, даже наш опыт это тоже «исторические данные» в известном смысле, и будущего не знает никто. Поэтому работаем только от истории. Поступающие в реальном времени данные, тут же становится историческими т.к. уже случились.

Наша задача – найти закономерности на имеющейся истории, дающие статистическое преимущество и эксплуатируя их получать профит. Но сами «закономерности» должны обладать определенными свойствами. Например, любая закономерность должна область определенной степенью «стационарности» (стабильности), что бы она могла дать нам себя поэксплуатировать, (об этом я расскажу в будущих статьях). Еще одно из таких свойств – техническая возможность ее эксплуатировать, но это больше касается HFT, а этот цикл не о высокочастотной торговле.

( Читать дальше )

Очень полезное видео для любителей фьючерса РТС

- 15 февраля 2016, 18:16

- |

www.youtube.com/watch?v=BxtjvuOcZWE&list=PL7c0HbowGrbEtg3cWCAols2BK2R01uHi6

www.youtube.com/watch?v=TD7rvTYoP9I&index=2&list=PL7c0HbowGrbEtg3cWCAols2BK2R01uHi6

www.youtube.com/watch?v=w-iLP2nSQ-s&index=3&list=PL7c0HbowGrbEtg3cWCAols2BK2R01uHi6

www.youtube.com/watch?v=w-iLP2nSQ-s&index=3&list=PL7c0HbowGrbEtg3cWCAols2BK2R01uHi6

www.youtube.com/watch?v=Xj8Wp7dQXrc&list=PL7c0HbowGrbEtg3cWCAols2BK2R01uHi6&index=5

Варианты прямого доступа к Московской Бирже

- 11 февраля 2016, 20:26

- |

На колокации в зоне биржи доступны:

1.Валютный рынок и Рынок Акции/Облигации

FAST — протокол мультикаст раздачи рыночных данных.

FIX - протокол для постановки заявок.

ASTS Bridge он же Teap - забудьте о его существовании.

Волшебные буквы ASTS подразумевают подключение любым из вариантов -)))

2. Рынок FORTS

CGate — уникальная утилитка в виде черного окошка.(Здесь следует добавить заклинание Plaza II ). Позволяет получать два вида биржевых данных.

Без ордер лога — урезаный режим в котором поступают данные по стаканам.

Полный ордер лог - режим в котором приходит лог всех заявок (поставленных снятых исполненных и т.д.)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал