Избранное трейдера Albus

Как пожестче поиметь Россию? - научный доклад для минобороны США

- 27 мая 2019, 12:11

- |

а зачем собственно США прессовать Россию?

Ответ в первых строчках доклада:

As the U.S. National Defense Strategy recognizes, the United States is currently locked in a great-power competition with Russia...

...Russia does pose a long-term threat...

The steps would be designed to cause Russia to compete in domains or regions where the United States has a competitive advantage—driving Russia to overextend itself militarily or economically or causing the regime to lose domestic and/or international prestige and influence

США на научном уровне исследуют болевые точки России и способы давления на них. Полный текст доклада (PDF) занимает 354 страницы.

В чем заключаются основные выводы доклада?

- экономика России — самое уязвимое место, маленькая, и зависит от энерго-экспорта

- самая эффективная мера — это наращивание собственного производства энергоносителей в США в любых формах, и поощрение других стран делать тоже самое, чтобы оказать давление на российский энергетический экспорт. Сокращение экспорта сократит российский бюджет на оборонную промышленность. Эта мера самая эффективная и имеет наименьший риск для США

- Санкции и международное давление ограничивают потенциал России. Санкции должны быть многосторонними, включая ЕС, которому что ЕС — основной источник технологий и капитала для России

- Поощрение импорта газа ЕС из альтернативных источников, не из России

- Стимулирование утечки мозгов из России и хорошо образованной молодежи

- Предоставление летального оружия Украине

- Поддержка террористов в Сирии

- Свержение Лукашенко

- Разжигание на Северном Кавказе

- Поссорить Россию со всеми в Средней Азии

- Выбить Россию из Приднестровья

- Снижение веры россиян в избирательную систему (привет Навальный!)

- Создание у россиян впечатления что режим действует не в интересах россиян

- Поощрение протестов (привет Навальный!)

- Дискредитация имиджа России по всему миру

- Разместить бомбардировщики у границ России поближе к стратегическим объектам

- Разместить истребители поближе к целям

- Разместить тактическое ядерное оружие в Европе и Азии

- Разместить поближе систему ПРО

- Увеличение военных сил США в Европе, установка больших сил НАТО у российских границ

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 396 )

Полный список иностранных сайтов для трейдера.

- 16 мая 2019, 15:15

- |

Полный список сайтов для трейдера.

Ссылки вставить Смартлаб не дает возможности.

Продублировал ссылки в комментариях не все.

Где все ссылки указал внизу топика. Список конечно старенький некоторые сайты уже не работают.

( Читать дальше )

Про дефолт Китая. Только у меня полная информация.

- 09 мая 2019, 20:07

- |

А конкретики нет ни у кого)))

Ну как всегда только у Байкала наиболее актуальная и полная информация по этой теме.

Информация еще со вчера пошла эта.

Странно ведь правда, где они раньше были? Не знали? Совпадение?

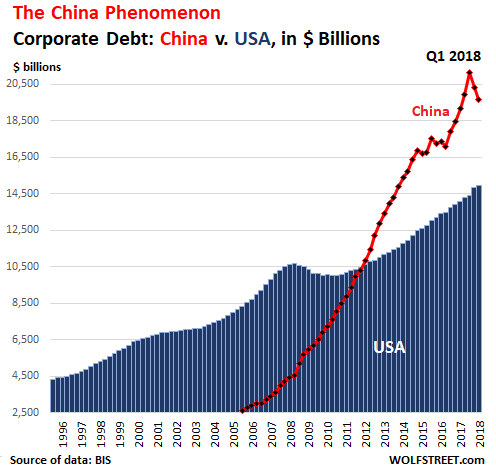

На графике количество корпоративных долгов в Китае и США.

В мире корпоративные долги выросли с $37 трлн. в 2008 до $75трлн. теперь. Рост шел неравномерно до 2008 развивающиеся страны выпускали $70 млрд. корпоративных долгов в год, теперь это $700млрд. в год, рост в 10 раз!!!

Ну и значительная часть пришлась на Китай.

Вот статья полностью

wolfstreet.com/2019/05/08/perhaps-its-time-to-start-worrying-about-global-corporate-debt-suggests-bank-of-england/

( Читать дальше )

Обналичка сдувается

- 06 мая 2019, 15:58

- |

Средняя цена обналички сейчас составляет 14-15% (зампред ЦБ Дмитрий Скобелкин).

В 2018 году было незаконно обналичено 176 млрд руб, против 236 млрд руб годом ранее.

Борьба с налом это конечно хорошо.

Но один бизнесмен мне тут пожаловался, что он работает сугубо вбелую, но ему, чтобы увидеть прибыль на руках, надо заплатить налогов 46% в сумме с прибыли его ОООшки.

Ну и конечно социальные налоги с зарплат тоже ад = +30% к ФОТ.

Портфельная оптимизация как бустинг на «слабых» моделях

- 29 апреля 2019, 22:09

- |

Часть 2.

В прошлой части мы подбирали такую комбинацию статистических оценок динамики акций, которая давала нам возможность стабильно выбирать портфель акций лучше среднерыночного, с показателем Шарпа на 26% выше индексного.

Мы также пробовали составлять портфель из портфелей и портфель на основе портфеля оценок, но в силу высокой линейной зависимости оценок и полученных на них портфелей друг от друга Bagging ожидаемо не дал никакого результата.

Тем не менее, этот важный этап подготовительных работ – построение портфеля (или композиции портфелей) на простых, статистических оценках дал нам некоторую отправную точку, относительно которой мы будем рассматривать эффективность всех наших последующих нововведений.

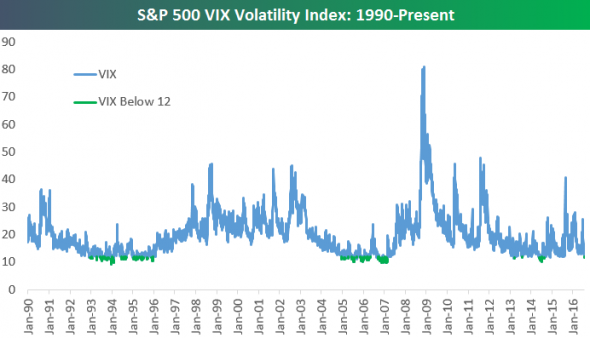

Рис. 6. Иллюстрация динамики волатильности акций США, входящих в состав индекса S&P 500.

Основную проблему стандартных методов мы видим в том, что они разработаны для стационарных стохастических процессов, в то время как любые финансовые (а зачастую природные, биологические и др.), временные ряды имеют нестационарную природу. Так, например, широко известно, что логарифмическое изменение стоимости акций является нестационарным процессом со склонностью к консолидации (кластеризации) волатильности.

( Читать дальше )

О влиянии денежно-кредитной политики на фондовый рынок

- 23 апреля 2019, 23:21

- |

В качестве показателя «жесткости» монетарной политики мы будем рассматривать изменение денежной базы с 1.02 по 01.12 каждого года. Почему? Во-первых, корреляция помесячных процентных приращений денежной базы с М2 больше 0,9 и потому это взаимозаменяемые показатели денежно-кредитной политики. Но почему с 01.02 по 01.12? Дело в том, что оба эти показателя имеют ярко выраженную сезонность: сильный рост в декабре и падение в январе. Но этот одномесячный рост не является показателем «жесткости- мягкости» монетарной политики, потому что инфляция не обладает такой сезонностью, да и кредитование бизнесу и населению нужно не только в декабре. Поэтому реальная монетизация экономики определяется именно динамикой между этими декабрьско-январскими всплесками вверх-вниз. А какая она у нас была? Данные по этой динамике и сравнительной динамики индекса Мосбиржи с небольшими уточняющими справками представлены в следующей таблице

( Читать дальше )

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

А у вас есть такая карточка?

- 29 марта 2019, 19:26

- |

Речь вот об этом:

А поводом для вопроса послужили новости:

Платежные системы «Мир» и UzCard подписали соглашение: российские карты начнут принимать в Узбекистане до конца 2019 г.

Подписание состоялось в рамках Международного финансово-экономического форума государств-участников СНГ, который проходит в Ташкенте 27-30 марта, сообщается в пресс-релизе российской платежной системы.

Энто как же, вашу мать, извиняюсь, понимать? ©

Получается следующий список стран, где принимают и в ближайшее время будут принимать карты российской платёжной системы «Мир»:

1. Россия (с января 2016)

2. Армения (с июля 2017)

3. Белоруссия (с октября 2018)

4. Казахстан (с декабря 2018)

5. Киргизия (с марта 2019)

6. Таджикистан (с 2019)

7. Узбекистан (с 2019)

Совокупное население этих 7 стран - 226 миллионов человек.

На очереди Турция, Таиланд, ОАЭ (плюс 160 млн человек):

( Читать дальше )

Тестирование системы Татарина30.

- 16 марта 2019, 15:05

- |

Подход озвученный Татарином30 близок мне, я также предпочитаю строгую формализацию и тесты на историю и также юзаю WL. Из 11 систем озвученных здесь 2 мне показались так сказать «до боли знакомыми».

При этом я работаю на гораздо больших таймфреймов, и оптимизирую я средний профит на сделку, а не процент выигрышных сделок. И плечо 1:5 для меня невозможен. И нет стопов, вообще. Однако некоторые зависимости мы юзаем одинаковые, только то что у Татарина30 называется "Лидеры роста от 4,5%", у меня называется «Таймс», а "Фьючерсы" у меня проходят по ником «Фальстарт».

В чем прелесть системы «Фьючерсы»-она легко формализуется, за одним «но»-стопов. Это надо тестировать на тиках чтобы корректно оценить что первым сработает тейкпрофит или стоплосс, ведь разница между ними всего 0,7%. Однако если система работающая, то она должна показывать профит и без этих тонких настроек.

( Читать дальше )

Как можно строить свечные графики в питоне.

- 16 января 2019, 19:31

- |

yadi.sk/d/fiMn-YUtrB6aEw

если не установлено, устанавливаем python 3.5+, к нему matplotlib и numpy, запускаем скрипт и умиляемся результату))

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал