Избранное трейдера Albus

google trends дневки, разочарование, файлики

- 04 сентября 2018, 15:50

- |

в тестах было 2 изьяна: данные лишь с 13 года и недельки, и я не получил удовлетворительных результатов.

Вся надежда была на дневки и более полные данные, которые было не просто получить, сейчас я их получил, и с 2008 года.

выкладываю файлики для тслаба yadi.sk/d/i0DG6vUI4rF80Q

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 12 )

Индия девальвация пошла

- 04 сентября 2018, 12:50

- |

Тренд на снижении рупии подтверждается ростом доходностей по гос. облигациям Индии. Доходность по двухлеткам обновила годовой максимум, в моменте 7,82% годовых, по 10 леткам 8,04% годовых, что также годовой максимум. Исход инвесторов из индийских активов набирает обороты.

( Читать дальше )

подрубил google trends к роботам и выкладываю файлики

- 30 августа 2018, 14:16

- |

На первый взгляд тема не совсем бесполезная, да и протестировать самому не так сложно, что я и решил сделать.

Я скачал понедельные данные (чаще не бывает) с 13 года и преобразовал их в тслаб формат.

Выкладываю

yadi.sk/d/hV8eIrQc3ah9op

( Читать дальше )

Анализ доходности

- 27 июля 2018, 11:17

- |

Вопрос смарт-лабовским математикам.

Стратегия одна. Робот подбирает наилучшие параметры по историческим данным.

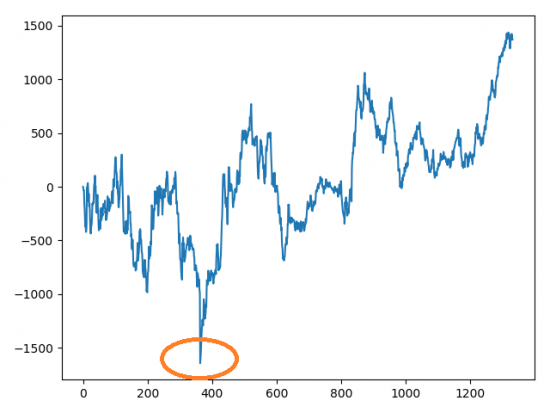

Вот график доходности с одним из параметров. С этим параметром у стратегии максимальная доходность.

Вертикальная ось — доход в рублях, горизонтальная ось — количество сделок.

В начале была глубокая просадка. Значит я этот вариант отвергаю не смотря на то, что в итоге он дал максимальную прибыль.

В работу будут взяты иные параметры, которые не дают высокой доходности, но у них нет просадок.

Как всё это анализировать?

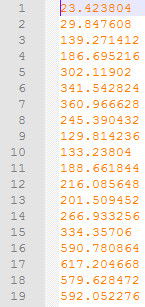

График строился по такому ряду чисел (это накопленная прибыль в рублях):

( Читать дальше )

8 заблуждений о жизни в СССР/России и заграницей, которые актуальны и сейчас

- 08 июля 2018, 14:32

- |

Очень часто сталкиваюсь с массовыми заблуждениями относительно положительных и отрицательных сторон жизни в позднем СССР, ранней России (те самые 90-е), которые мешают людям объективно оценивать преимущества и недостатки жизни в той или иной стране, а самое главное принижают положительные стороны жизни в России и преувеличивают преимущества жизни в любой другой стране. Это настолько серьезно и актуально, что иногда эти, казалось бы, наивные заблуждения мешают жить и развиваться обществу и конкретному человеку, т.к. распространены они массово.

Постараюсь в этом посте кратко описать основные мифы и дать им свою субъективную оценку.

Для любителей критики: родился и вырос в СССР, жил (а не путешествовал) в нескольких странах, поэтому пишу со знанием этого вопроса, а не понаслышке. В основе оценок лежит прежде всего личный опыт и наблюдения. Важно: в основном пост о СССР 70-80-х, и России 90-х, но некоторые (не все (!)), заблуждения, как это ни странно, актуальны и по сей день.

( Читать дальше )

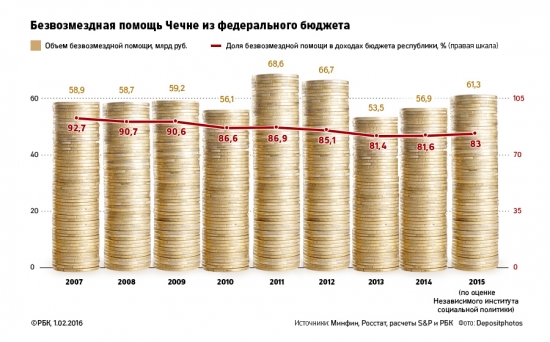

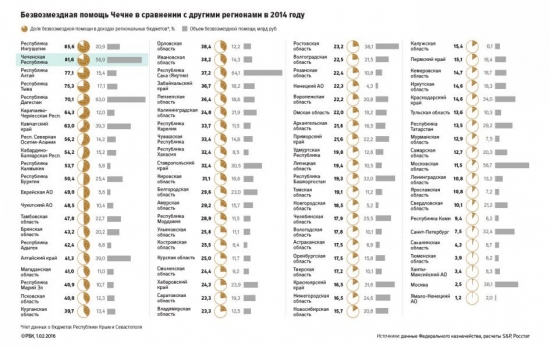

Про Чечню

- 30 июня 2018, 17:37

- |

М-да, я когда про Грозный слышу, всегда думаю что-то это где-то там, в жопе мира. Даже не в составе РФ. Отдали бы ее местным, как те и хотели, зачем эти нахлебники нужны в составе РФ? Вон хохлам отдать, вместо Крыма, пусть с ними нянчатся.

Итак...

( Читать дальше )

Интересная инфографика. А в прочем ничего нового.

- 05 июня 2018, 18:24

- |

Нашел интересную инфографику. (Смотреть ниже). С графиком думаю все понятно — это SP500, а вот гистограмма — это деньги держателей акций минус их долг. В общем то о чем я раньше и говорил в своих видео на канале. Что в Америке берут кредит, покупают акции, берут купленные акции закладывают их под новый кредит и покупают еще, повторяя этот круг снова и снова. Там можно не гасить тело депозита, главное, чтоб долг осблуживался, что в принципе и было последние лет 10. А вот сейчас ФРС начала повышать процентные ставки и это становится делать все труднее, на общем фоне того, что свой потенциал роста экономика все таки уже практически исчерпала. И дальнейшее его продолжение уже под вопросом. Вот вам классический пузырь...

И малейшие сомнения, пошатывания рынка в отрицательную сторону может привести к тотальному закрытию позиций (январь нам это ярко показал), чтобы погасить задолженность и не стать банкротом. Вот вам и схлопывание пузыря, и банкроство, и потери, и боль.

На инфографике указан уровень коррекции в области 600$ конечно довольно пессимистично, я ожидаю увидеть эту конструкцию по цене 1200-1500, но если будет так, как показано, то это будет даже лучше.

( Читать дальше )

Почему растут цены на бензин?

- 04 июня 2018, 11:04

- |

Для начала я напомню вам, сколько стоит нефть в рублях:

https://ru.tradingview.com/chart/JGrlzs4y/

Наши власти доблестно отчитались, что покупки баксов минфином в кубышку привели к сдвигу этой величины вверх (до рекордной величины в 5000 рублей за баррель). Покупки минфина были не единственным фактором, из-за которого снизился рубль, но существенным

Высокая цена нефти в рублях — это очень хорошо для экспортеров, шикарно для нашего бюджета и с точки зрения долгосрочной макроэкономической стабильности создаваемый валютный резерв — это отличный спасительный буфер от будущего валютного кризиса а-ля 2014.

Только у такой политики есть и обратные эффекты, естественно. Стрельнувшая в цене бензишка — один из них.

Нефть в рублях — это главный элемент себестоимости бензина.

Во-первых, посмотрим, что происходит с баррелем нефти во время нефтепереработки

Из одного барреля получается не только бензин но еще и куча продуктов.

Представим, что баррель стоит $70 то есть при курсе 62 руб бочка стоит 4340 руб.

В этом месте я могу ошибиться, но если не платишь экспортную пошлину, то надо платить акциз на нефть и НДС, который потом уходит вверх в цену бензина. Я посмотрел оптовые цены на нефть в интернете, получилось где-то в районе $50.

Эту цену и возьмем 3100 руб за баррель.

Из 1 барреля нефти выходит около 100 л бензина и ещё всякой шняги (дизеля, мазута, газа и даже моторного топлива) на 60 литров примерно (см. картинку наверху). Разделим 3100 руб на 100 л получим, что нефть для производства 1 литра бензина стоит 31 рубль/литр.

Если грубо весь остальной шлак (который тоже можно продать) будем считать за бензин, то 3100/160 = 20 руб за литр.

В реальности я думаю получается себестоимость где-то посередине, в районе 25 руб за литр при такой цене.

Вы такие смотрите, и думаете, ага! Так бензин же не 25 рублей стоит! Куда делись еще почти 20 рублей? Очень просто. Акциз на бензин повысили с начала года на 10% до 11,2 тыс руб/т. Это 8,4 рубля на литр. Ахаха. И не забываем про НДС 18%!!! НДС при цене 45 руб составляет около 8 руб. Итого получили

25 руб себестоимость только нефти

8 руб акциз

8 руб НДС

уже 41 рубль

А надо еще себестоимость производства и операционные издержки отбить (я их прикинул грубо на примере Саратовского НПЗ, получилось около 1 руб на литр), а ведь еще надо инвестиции на строительство и модернизацию НПЗ как-то отработать.

И не забываем, что НПЗ — это одна маржа, а в рознице мы видим бензин с наценкой сети АЗС, которая еще может составлять 10-15%. То есть 4-7 руб может быть надбавка розницы. Если ее еще добавить, то получится даже по самой минимальной планке 46 руб за литр без учета возврата на инвестиции.

Так что в итоге получается, что при такой цене рублебочки и таких «низких» ценах бензина на наших АЗС рентабельность продаж на внутреннем рынке у наших НПЗ вообще едва ли положительная.

И да, я напомню, что в этом году ситуация существенно усугубилась = нефть в рублях подросла за год более чем на 60%(см. график наверху), что и убило напрочь всю маржу нефтепереработки.

Чтобы спастись, НПЗ гонят бензишку на экспорт.

( Читать дальше )

Все, что вы хотели узнать про ЭТО но боялись что вас засмеют, если спросите

- 30 мая 2018, 20:15

- |

Меня вот в этом посте спросили, а как ставки по американским гособлигациям собственно влияют на стоимость акций ?

Несмотря на чайниковский характер вопроса, я решил ответить на него более развернуто, потому что, несмотря на кажущуюся тривиальность этой темы, там есть много интересных ньюансов

Во первых — почему вообще доходность американских облигаций скачет ?

Ответ — потому что они на рынке могут продаваться как выше, так и ниже номинала

Казначейство, например, разместило 10-тилетнюю облигацию номиналом 50 долларов на рынке, и обещает платить 2 доллара в год купонной доходности (и вернуть ваши $50 через 10 лет). Это как бы теоретическая доходность в 4%. Но у инвесторов появился аппетит на такую доходность, и они готовы заплатить за облигацию немного больше курса, например 55 долларов — вот вам и доходность упала до 2/55 = 3.6%

Это я сильно упрощаю, потому что на самом деле надо еще учитывать, что в конце срока инвестор получит 50 долларов за облигацию, за которую он переплатил 5 долларов, заплатив на вторичном рынке $55. Этот фактор учитывается в расчете Yield to maturity, который и отображается на всех финансовых сайтах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал