Избранное трейдера Александр Дорош

Робот ContanGO!

- 10 марта 2017, 16:35

- |

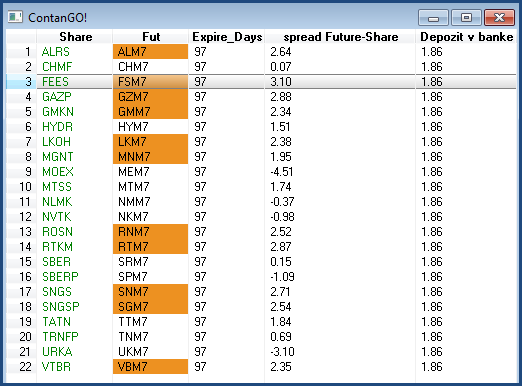

Я написал простенького робота, который считает контанго и бэквордацию между фьючерсом и акцией.

Значения полей:

Share — акция, базовый актив

Fut — фьючерс на эту акцию

Expire_Days - сколько дней до экспирации

spread Future-Share — размер контанго или бэквордации, то есть разница между ценой фьючерса и базового актива

( Читать дальше )

- комментировать

- ★74

- Комментарии ( 69 )

7 высокодивидендных, но надёжных компаний Европы

- 10 марта 2017, 15:35

- |

Дивиденды — деликатный аспект современного бизнеса. Для многих долгосрочных инвесторов они имеют большое значение: ведь это возможность получать пассивный доход без спекуляций. Но множество успешных компаний не платит дивидендов. И, напротив, некоторые компании с высокими дивидендами терпят крах из-за недостаточных вложений в развитие бизнеса. Инвестору нужно искать разумный компромисс между размером дивидендов и надёжностью компании. И именно в этом мы хотим помочь.

В сегодняшний обзор включены европейские компании с самыми высокими дивидендами, которые удовлетворяют следующим критериям.

( Читать дальше )

Как рождение ребенка влияет на жизнь мужчины? Школа молодого отца. Часть 2. Накипело.

- 25 февраля 2017, 01:34

- |

Второй ребенок полностью выключил мою супругу из бытовой жизни. К этому времени трехлетняя Маргарита, привыкшая к постоянному вниманию взрослых, переключает свое внимание на меня, выбивая меня из рабочего ритма:) Причем отвлекаться мне приходится даже с учетом того, что с нами сейчас живет мама супруги и я теперь боюсь представить, что же будет, когда она уедет:) Вариантов тут есть несколько:

- отправить Маргошу в детский сад

- нанять няньку, которая бы играла с Маргошей и слушала ее сказки (Больше всего на свете М. любит рассказывать сказки своим двум бабушкам)

- ну или нанять хотя бы кухарку, которая бы готовила еду, пока супруга занимается детьми

( Читать дальше )

Биржа тоже делает прогнозы по рублю

- 19 февраля 2017, 16:24

- |

Косвенно конечно, но я разъясню.

У нас на рынке есть такие инструменты, как фьючерсы на ОФЗ.

Инструменты специфичны тем, что это фьючерсы не на одну какую-то бумагу, а на корзину состоящую из нескольких ОФЗ. И они является поставочными.

Например, открываем сайт и видим, что: В фьючерс на 4 летние ОФЗ — OFZ4-3.17 входят три бумаги — ОФЗ 26214, 26215, 26217.

Так как поставка будет только по одной бумаге, то нужны некие Коэффициенты, чтобы сгладить различия между бумагами в корзине.

Поэтому биржа вводит КОНВЕРСИОННЫЕ КОЭФФИЦИЕНТЫ(их еще называют конверсионные факторы или CF) для каждой бумаги в корзине и задаются они один раз на все время «жизни» контракта.

Получается, что Конверсионные коэффициенты нужны для того, чтобы продавец фьючерса мог поставляться любой бумагой в корзине, лишь бы сохранялось условие - Разница между Продажей фьюча и покупка ОФЗ на споте должна быть максимальна.

( Читать дальше )

Экономический план Путина

- 04 февраля 2017, 20:51

- |

Указания главы государства В.В. Путина по вопросам альтернативной экономической политики

- Майские указы.

Указ Президента РФ от 7 мая 2012 года № 596 «О долгосрочной государственной экономической политике».

• Увеличение объема инвестиций не менее чем до 25 процентов внутреннего валового продукта к 2015 году и до 27 процентов – к 2018 году.

• Увеличение доли продукции высокотехнологичных и наукоемких отраслей экономики в валовом внутреннем продукте к 2018 году в 1,3 раза относительно уровня 2011 года.

• Создание и модернизация 25 млн высокопроизводительных рабочих мест к 2020 году.

• Увеличение производительности труда к 2018 году в 1,5 раза относительно уровня 2011 года.

Указ Президента РФ от 7 мая 2012 года N 597 «О мероприятиях по реализации государственной социальной политики».

• Увеличение к 2018 году размера реальной заработной платы в 1,4–1,5 раза.

- Политика ЦБ РФ.

( Читать дальше )

Думаете, Россия - самостоятельный рынок?

- 26 января 2017, 18:56

- |

Динамика их крайне похожа. Первый график — это индикатор риска (Risk Appetite), который представляет собой отношение двух ETFов — мусорных облигаций и казначейских облигаций США. Построить такой график можно в Tradingview. Для этого, я в правом верхнем углу выбираю сдвоенный график (и сохраняю шаблон, чтобы потом быстро к нему вернуться):

Чтобы построить отношение двух инструментов в TW, надо в окошке выбора инструмента указать деление:

Как мы видим из сопоставления графиков, российский рынок сильно зависит от глобального аппетита к риску. Если глобальные инвесторы продают мусорные облигации, то они с высокой вероятностью продают и российские акции.

Но можно пойти дальше и сделать ещё прикольнее… Можно их поделить друг на друга и получить график того, насколько индекс РТС недооценен или переоценен относительно глобального аппетита к риску.

Этот график уже вполне себе можно использовать для тактического тайминга ваших инвестиций.

Обращаю внимание, что формула будет выглядеть как RTSI*TLT/JNK. То есть мы РТС поделили на первую кривую для того, чтобы дорогой РТС выглядел на графике в виде хая, а дешевый, в виде минимума.

Поскольку между двумя вышеуказанными инструментами есть логическая связность, к ним можно применить осциллятор RSI, хотя я честно говоря, не люблю такие штуки…

( Читать дальше )

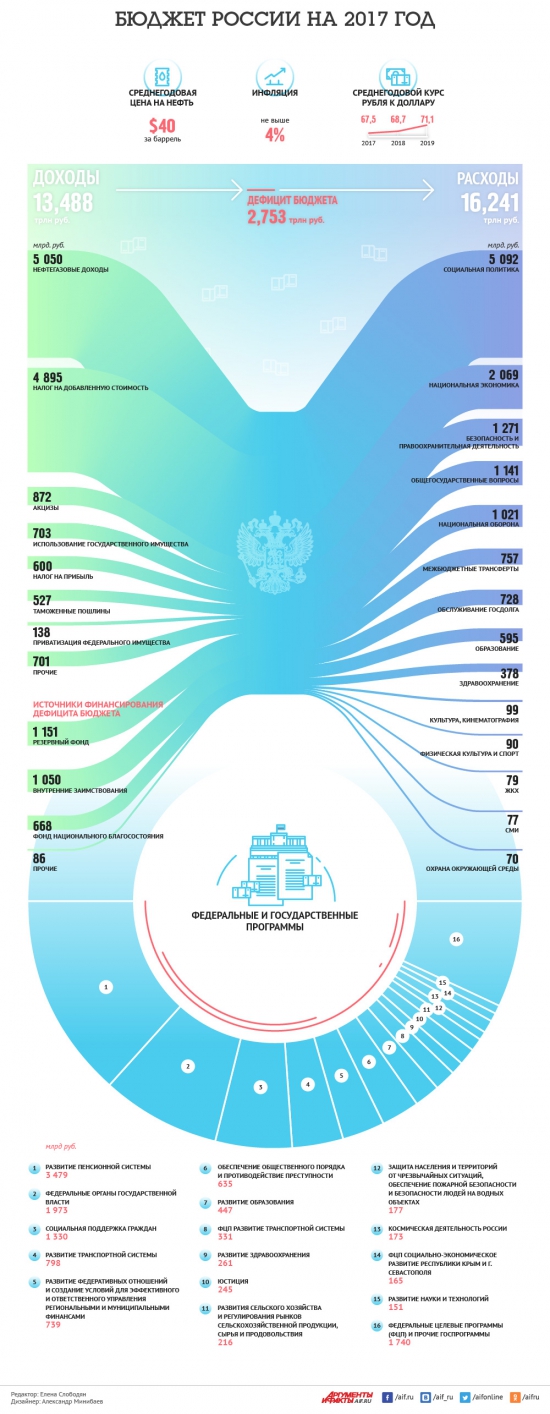

Бюджет РФ на 2017 год. Доля нефте-газа !

- 20 января 2017, 22:37

- |

Источник: http://www.aif.ru/dontknows/infographics/federalnyy_byudzhet_rossii_na_2017_god_infografika

О моих инвестициях в 2016 году

- 14 января 2017, 20:39

- |

У меня доходность получилась такая:

2016 год +47,14%

за 3 года 123,57%

за 5 лет +156.53%

за все время инвестирования (с ноября 2010)+130,67%. Сложный процент за всё время +15% годовых. В 2016 году мне вернули с первых 400 тыс 13%, но я не стал учитывать это в результате инвестиций. Результаты переоценки портфеля и структуру пока можно наблюдать еженедельно в моем профиле.

Портфель за год поменялся так:

Как видим, несмотря на мою склонность к долгому удержанию, из портфеля выбыло целых 5 эмитентов. Причины:

Газпромнефть. В связи с постоянными угрозами увеличения налогового бремени, а потом и мер по административному сокращения добычи, было принято решение о полном отказе инвестиций в нефтегаз. Продано до 150 руб.

( Читать дальше )

Путь к универсальной ТС

- 10 января 2017, 22:36

- |

Сегодня хочу поделиться опытом формирования ТС, по которой сейчас работаю. Долго к ней шел, перепробовав кучу всего, а ответ как всегда оказался очень прост. Хотя понятие прост скорее относится к принципу, в самой ТС может быть множество ньансов. Сразу напишу – тема для валютного рынка, за механику движений акций и фьючерсов, особенно российских, не берусь судить.

Формально на рынке может быть всего два подхода к открытию сделок – это торговля отбоев и торговля пробоев. Частности в расчет не берем. Раньше я был ярым «отскочистом» — торговля отбоев логична и приятна мозгу, т.к. соответствует базовому принципу «покупай дешево, продавай дорого». Но, как, то постоянно мне не очень везло – дешевое становилось еще дешевле, а дорогое дороже. Вообще какие-то уровни (особенно горизонтальные) для валютного рынка не типичны. Может они и есть, но зачастую это не более чем графическая иллюзия, т.к. большая часть торгующих здесь даже графиков не видят, а валюта им нужна в виде физической поставки, а не строчек в терминале.Я также частенько не дожидался формирования базы, ловил кинжалы (прыгал на копья). Еще и усреднялся.Без стопов. Печалька в общем. А еще торговля разворотов научила плохому качеству — быстро фиксить прибыль, т.к. они всегда долго формируются (особенно если еще нет базы), терпение на высиживание быстро заканчивается.

( Читать дальше )

Дивиденды 2016.Гиганты чистой прибыли.

- 08 января 2017, 21:21

- |

2016 год ушёл в прошлое, но дивиденды по его итогам нам ещё предстоит получить весной-летом 2017 года.

Самыми интересными дивидендными новостями в ближайшие 3 месяца для нас будут размеры чистых прибылей эмитентов по итогам 2016 года.

Пока известны ЧП за 9 месяцев 2016 года

Заполняя и проверяя мою разработочную таблицу, включающую в себя всех торгуемых на ММВБ эмитентов, которую получают на флешке слушатели очного семинара «Начните с буквы А», который планируется провести в ШМБ 16.02.2017 https://red-circule.com/courses/181 данными за 9 месяцев 2016 года я обратила внимание на ряд эмитентов, которые ошеломляюще нарастили свои чистые прибыли

В таблицу этого обзора я включила только тех эмитентов, у которых произошел рост ЧП на 400 и выше процентов или получили значительную ЧП после убытка за 9м 2015 года

Не правда ли, впечатляюще? И, если за 2015 год таким скачком ЧП могли похвастаться металлурги ( ММК, Северсталь, ГМК Норникель), то в этом году в таблице много компаний с госучастием и энергетиков.

Лидер роста ЧП Россети. Основными причинами такого значительного скачка ЧП явилась переоценка связанная со значительным ростом котировок компаний энергетического сектора и полученные дивиденды их ДЗО. ДЗО по требованию своего мажоритария Россетей по итогам 2015 года выплатили дивиденды в размере 50% от ЧП.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал