Избранное трейдера Kabash

Как застраховать свои инвестиции? Все про опционы

- 01 сентября 2021, 17:00

- |

Опционы относятся к производным финансовым инструментам, или деривативам. Данные инструменты называются производными потому, что их цена привязана к цене какого-то другого актива (например, акции, etf, нефти, валюты.) Актив, к цене которого привязана цена опциона, называется базовым (или базисным) активом. Говорят так: “опционы на Apple”, “опционы на золото” Отличие опционов от других деривативов в том, что их цена меняется нелинейно относительно цены базового актива.

Например, если цена акции растет на 5%, цена опциона может вырасти на 25%. Может быть ситуация, что базовый актив не изменился в цене, а опцион все равно вырос. Говоря философски, опцион — это инструмент, который позволяет зарабатывать сразу в трех измерениях: цена, время и настроение рынка. Если вы покупаете акцию, вы зарабатываете в одном измерении — ценовом. Вы ожидаете, что цена акции вырастет (плюс дивиденды). Насколько вырастет акция, такой и будет ваша прибыль.

( Читать дальше )

- комментировать

- ★14

- Комментарии ( 15 )

Предсказатель дефолта - ликвидность

- 17 мая 2021, 15:12

- |

Прежде чем инвестировать деньги в высокодоходные облигации любого предприятия, следует не доверяться дяде Пете, тёте Клаве, телевизору, смарт-лабу или мне, а попытаться самостоятельно понять — накроется предприятие медным тазом или же ещё поплавает. Это не так сложно.

Ликвидность предприятия

Здравствуйте, инвесторы юные, начинающие и продвинутые. Начало инвестиций всегда сопровождается страхом. Страхом перед потерей денег. И чем меньше вы знаете о финансовом состоянии предприятия, тем больше страх. И даже если вам посоветует купить облигации гуру от рынка ВДО, вы всё равно будете бояться, поскольку решение о покупке было принято не вами лично, а под влиянием «авторитета».

( Читать дальше )

Успей до 30 апреля. Как платить налог на дивиденды иностранных компаний. Пошаговая инструкция

- 09 апреля 2021, 11:21

- |

Ребята, вы подали налоговые декларации за 2020 год? Помните, что 30 апреля — крайний срок?

Налог на дивиденды от иностранных компаний — эта процедура вводит в ступор неопытных инвесторов, потому что отчитываться необходимо самостоятельно. Кажется, что это сложный процесс. На самом деле нет. Но нужно знать о нюансах.

Отчитываться нужно тем инвесторам, которые подписали налоговую форму 8W-ben (делается через брокера). Она необходима для налоговой Службы США, чтобы сократить размер налога.

❌ Если данная форма не подписана, то инвестор платит 30% налог на дивиденды от компаний из США. Налог за него перечисляет брокер. Инвестору нужно подать декларацию, налог с него не спишут.

✅ Если форма подписана, то общая сумма налога уменьшается до 13%. Из них 10% перечисляет брокер, а инвестору необходимо отчитаться самостоятельно в российскую налоговую службу об еще 3%.

Шаг 1️⃣: заказываем у брокера Справку о доходах за пределами РФ

( Читать дальше )

СКАЗКА ПРО ОПЦИОНЫ

- 07 апреля 2021, 12:29

- |

Посвящается моему читателю со стандартным комментарием к моим постам: «Них… чего» не понял, но очень интересно!"

Пост ДОПИСАН 20.03.21, несколько графиков обновлены на актуальные сегодня.

Раздумывал несколько дней: «а надо ли публиковать здесь такое, когда такие страсти кипят на Смартлабе??»

Ну ладно, иду на риск! Всё как в трейдинге — исход изначально неизвестен :))

Наверно сегодня не совсем подходящий день для такого, но полистай потом на досуге — может найдёшь чё.

АТТЕНШН!

Это «вэри биг лонгрид» = очень-очень длинная сказка с большим количеством красочных иллюстраций.

(Нет, на самом деле — скучное чтиво, т.к. в основном это выдержки из дневника. Поэтому и разбавляю шуточками, хотя до «Виктора Петрова» мне ещё далеко).

РЕМАРКА №0 (только для взрослых = 5+ лет опыта на рынке)

Прошла квартальная экспирация.

«Мой друг» с путами 72250 на Si (код Si072250BO1) потерял все вложенные средства (предполагаю как и раньше, что он просто покупатель опциона). Вход был по 950, объём 60000к, т.е.

( Читать дальше )

Как не вляпаться в г**но инвестиции? Как выбрать акции при помощи отчета 8-K

- 09 марта 2021, 09:48

- |

Инвестиции в акции:

✅нереальная польза: ⭐️214❤️318 Как выбрать акции для покупки с помощью отчёта 8-K Автор Воронов Дмитрий (👉подписаться)

✅❤️212⭐️11 Гуру Хренов 💩Как💩не💩вляпаться💩в💩говноинвестиции💩 (👉Подписаться на блог автора)

⭐️13❤️466 Finindie Как нас вводят в заблуждение СМИ: Норвежский суверенный фонд опубликовал данные за 2020 год (👉Подписывайтесь)

( Читать дальше )

Один старый метод, как легко и просто (?) предсказать S&P

- 01 марта 2021, 17:16

- |

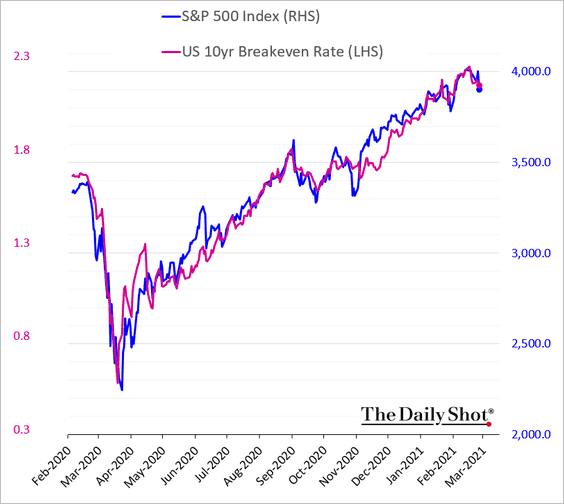

Напомним, что Термин Breakeven Rаte означает инфляцию, а точнее ее ожидания, которую вычисляют, основываясь на биржевых котировках обычных казначейских облигаций и облигаций, привязанных к инфляции. Т.е. на котировках, которые возникают вследствие того, что люди ставят на кон свои деньги. За последний год наблюдалась удивительно высокая корреляция между этими двумя графиками. Такое бывает не всегда, но в последние месяца зависимость просто изумительная. Желающие могут поработать на ней, пока она не поломалась. Кстати, приблизительно с середины февраля на мировых фондовых площадках начались неполадки и местами даже настоящие коррекции. И о чудо, ожидаемая 10 летняя инфляция тоже начала загибаться вниз. И даже с опережением.

Опционы. Текущий рейтинг методов расчета исторической волатильности HV

- 23 февраля 2021, 12:20

- |

Свои выводы я представил на завтраке инвестора у Алины Ананьевой.

Были рассмотрены восемь активов на различных рынках и период с 2010 по 2016 гг.

Методы сравнивались по критерию наименьшей ошибки прогноза будущей волатильности.

Лучшими подходами по моему мнению оказались методы господина Твардовского, господина Механизатора, экспоненциальный способ, а также усреднение этих трех прогнозов. Сейчас мне стало любопытно, насколько я оказался прав тогда в своих выводах.

Для теста я взял часовые свечки различных активов с января 2017г. по январь 2021г.

Основные выводы представлены ниже, объяснения и таблички следуют за ними.

Выводы

1. В общем рейтинге с учетом всех рынков первое место занял метод усредняющий три прогноза: г-на Твардовского, г-на Механизатора и экспоненциальный.

2. Подход г-на Твардовского с подобранным мной множителем подтвердил свою прогнозную силу на различных рынках. Для российского рынка акций и фьючерсов данный метод оказался наилучшим. Для commodities, индексов и американских акций этот подход вошел в тройку лучших. Для дневного таймфрейма подход г-на Твардовского оказался самым точным для выбранной группы из пяти активов.

3. Экспоненциальный метод также доказал свою полезность, заняв третье место в общем рейтинге. Для американских акций прогнозы в рамках данного подхода оказались самыми точными.

4. Подход г-на Механизатора с выбранным мной множителем уступил лидерские позиции другим методам, но оказался полезен при совместном использовании с другими способами .

5. Для часового таймфрейма популярные подходы Parkinson, Yang-Zhang, Rogers-Satchell и Garman-Klass в большинстве случаев оказались хуже даже базового метода расчета исторической волатильности. Впрочем, для дневного таймфрейма показатели этих методов (в частности, подхода

( Читать дальше )

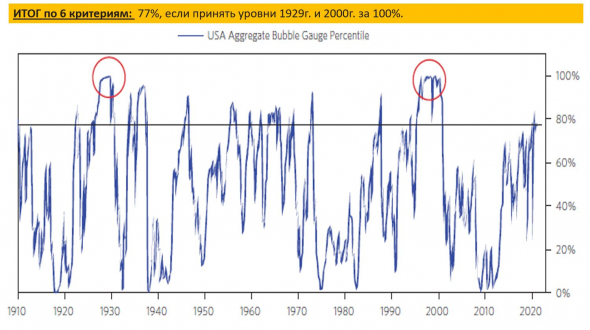

Как заработать на понимании рынка США: ПУЗЫРЬ / НЕ ПУЗЫРЬ Оценка акций США по 6 критериям Рэй Далио Bridgewater

- 23 февраля 2021, 11:49

- |

Рэй Далио анализирует американские рынки по 6 критериях.

Перевел статью, сделал для Вас слайды.

( Читать дальше )

Смотрим индикатор перекупленности. Есть один сектор недооцененных акций. Угадайте какой?

- 19 февраля 2021, 11:30

- |

Попался на глаза интересный индикатор от аналитической компании Morningstar. Называется Справедливая рыночная стоимость (Market Fair Value). Есть информация как по всему рынку акций, так и по секторам.

Можно посмотреть в какие периоды рыночной истории цены на акции были привлекательными. Как правило, это периоды сильных потрясений на рынках вроде Мирового финансового кризиса в 2008 году или прошлогодний обвал на коронавирусных опасениях.

Давайте посмотрим подробнее.

Если график в зеленой зоне, то акции в настоящий момент недооценены. Если в красной — переоценены.

Увы, почти по всем секторам индикатор в красной зоне. Можно сказать, на рекордно высоких значениях.

График оценки всего рынка

В начале года индикатор зашкалил на рекордную отметку.

Во время обвала весной прошлого года, наоборот, акции были существенно недооценены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал