Избранное трейдера Kabash

Фьючерсы и опционы, чем и когда выгодно страховать свои позиции?

- 09 ноября 2020, 11:11

- |

1. Я не считаю себя профессионалом в опционной торговле. Поэтому на текущий момент работаю с опционами исключительно от покупки, хотя в среде профессионалов опционщиков говорят так: «При низкой волатильности мы работаем от покупки, при высокой – от продажи». Ещё один совет, которые дают профессионалы начинающим: «Если Вы только начинаете, не продавайте опционы». После двух лет экспериментов с опционами я четко следовал второму принципу, поэтому я сравниваю свои потенциальные страховки только для случаев где осуществляется покупка опционов.

2. Я немного упрощу пример и не буду учитывать в расчетах ставку без риска. Это допустимо если мы будем считать, что движение цены базового актива может быть существенным в том периоде, на который покупается страховка. Мне хотелось бы, чтобы данная статья была понятна не только тем, кто в теме, но и тем, кто интересуется ей и только начинает свой путь в инвестициях и излишние усложнение только помешает.

Итак, пример. Я буду рассматривать страховку рублевой позиции от роста курса USD/RUB, или иными словами от обесценения рубля. Все тоже самое можно сделать с точностью до наоборот, и если кому интересно – пусть он считает это домашним заданием. Рублевую позицию я буду опять же для простоты рассматривать просто как рубли, хотя суть не меняется если это рублевые ценные бумаги, депозиты и другие рублевые активы. Просто в этом случае в расчет добавляются некоторые динамические составляющие, но это не меняет сам принцип.

( Читать дальше )

- комментировать

- ★116

- Комментарии ( 46 )

Как торговать опционы. Часть 2: книги, торговый стиль, опционные стратегии.

- 31 октября 2020, 12:15

- |

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

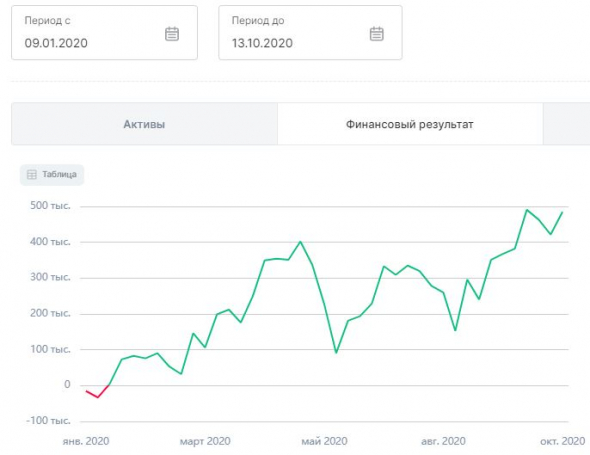

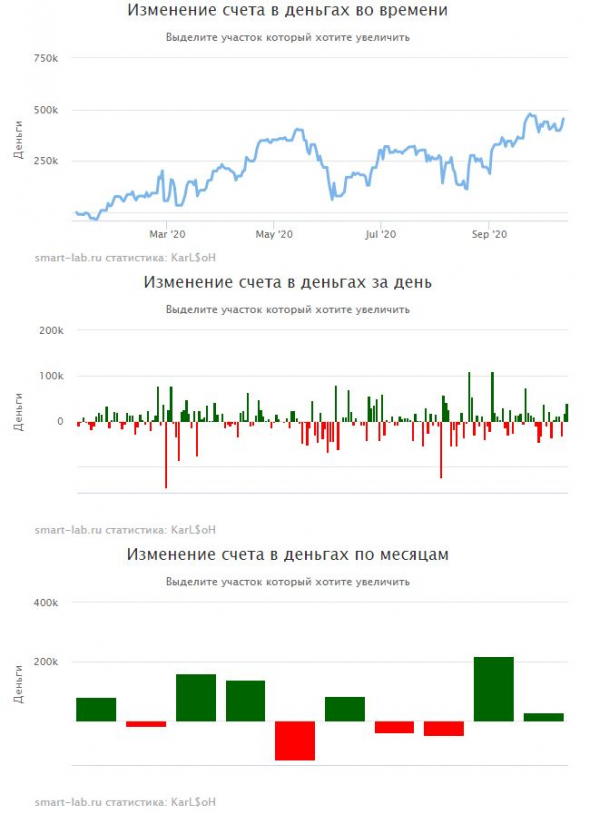

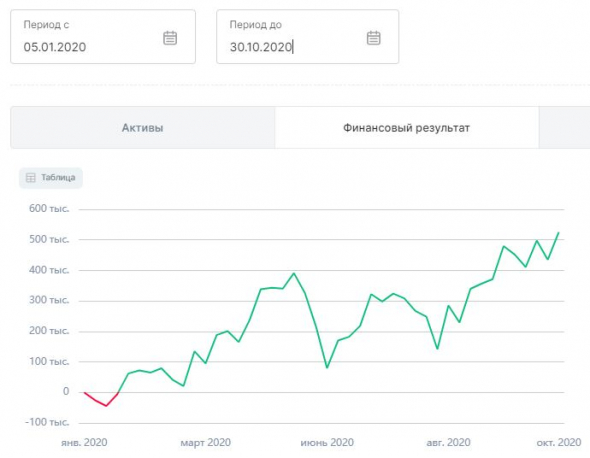

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

( Читать дальше )

СУПЕР НОВОСТЬ ИЗ ГЕРМАНИИ! Вируса на поверхностях нет!

- 23 октября 2020, 12:23

- |

СУПЕР НОВОСТЬ ИЗ ГЕРМАНИИ!

Вируса на поверхностях нет!

Это фантастическая удача. Коронавирус на поверхностях нежизнеспособен. Он передается только через дыхание. Вчера немецкие ученые подвели итог сложных и дорогих исследований коронавируса.

Немцы! Вам огромное человеческое спасибо!!!

Результаты исследования команды вирусолога Хендрика Штрека из Хайнсберга полностью перевернули представления о путях передачи новой коронавирусной инфекции. Тщательно обследовав квартиры зараженных коронавирусом COVID-19 в городе Хайнсберге, где эпидемия началась раньше других немецких городов и где много заболевших, ученые пришли к выводу, что на поверхностях жизнеспособных вирусов нет — только нежизнеспособные.

Ни на дверных ручках, ни на кнопках сливных бачков, ни на кошках вирусологи команды Хендрика Штрека не обнаружили.

Даже в домах, где были инфицированы все, не нашлось ни одного жизнеспособного вируса на поверхностях! Чаще всего заражения происходили на танцах, вечеринках и праздниках с большим количеством гостей. Заразиться в парикмахерской, супермаркете, магазине одежды, согласно Штреку, невозможно, и вирусолог недоумевает, почему супермаркетам можно работать, а парикмахерские и магазины одежды должны быть закрыты. Тогда,

До свидания, корона!

( Читать дальше )

ETF для новичков: какие фонды доступны в России начинающему инвестору?

- 01 октября 2020, 12:21

- |

Всем уже надоела фраза «не держи яйца в одной корзине». Но она все еще остается хорошим советом, ведь в ней косвенно речь идет именно о диверсификации, о которой я вечно твержу своим подписчикам.

Разумная диверсификация, на мой взгляд, это 50% успеха на фондовом рынке. Давайте представим ситуацию — вы новичок и пока не очень хорошо умеете отбирать акции в портфель. Если вы хорошенько диверсифицируетесь и распределите свои деньги на 20 активов по 5% каждый, то шанс потерять все деньги намного меньше, чем если бы вы вложились в 5 активов по 20%. Логика проста — риск банкротства или многолетнего падения сразу у 20 компаний намного меньше, чем у 5.

Так причем тут ETF?

ETF — инструмент, который позволяет купить одну бумагу фонда, внутри которого уже куплено большое количество акций. Например, ETF SPY на американский индекс S&P500 включает в себя акции на миллионы долларов (если покупать их отдельно), а стоит он всего 320$.

При этом, ETF позволяет делать намного бОльшую диверсификацию, чем покупка отдельных акций. Кроме SPY вы можете приобрести фонды на отдельные сектора экономики или даже на другие страны, помимо США, и потратить на это 1000$, нивелировав тем самым большинство рисков.

( Читать дальше )

Как правильно выбрать облигации?

- 29 сентября 2020, 09:24

- |

Сегодня я покажу, как можно выбрать облигации для своего портфеля с точки зрения их качества.

Базовая идея достаточно проста — кредитный рейтинг облигаций определяет уровень надежности эмитента/бумаги. Чем ниже рейтинг, тем выше должна быть запрашиваемая инвестором доходность, и на хорошо развитых долговых рынках, есть премии к каждому кредитному рейтингу. Но проблема такой оценки в том, что она не дает понимания в таком вопросе: «насколько оправдана именно такая премия?» А может она должна быть на 1 процентный пункт больше, или наоборот меньше.

Решение этой задачи предложил Джонкарт. О его методе оценке я уже писал в своей статьей "Корпоративные бонды под табу для частного инвестора!". Вкратце: основной сутью метода является представление ожидаемого потока платежей (у облигаций купона и погашения тела) в виде математического ожидания, которое учитывает вероятность дефолта в каждом году. Оценка облигаций методом Джонкарта позволяет существенно легче сравнивать между собой облигации с разным кредитным рейтингом опираясь не только на потенциальную доходность, но и риск дефолта.

( Читать дальше )

Новичкам. Опционная стратегия "Гатс".

- 29 августа 2020, 11:35

- |

Продолжаю прокачиваться по книге Натенберга, сейчас нахожусь на 179 странице, т.е. уже 179/479=37% пути осталось позади.

Читая Натенберга, наткнулся на одну интересную стратегию под названием Гатс. Я её не видел раньше в Саймоне, поэтому отдельно остановлю на ней своё внимание, попробую разобраться для чего она нужна.

Для начала заходим в переводчик, смотрим что такое guts:

Ок, речь идёт про внутренности, мне уже это понятно, а читателю станет понятнее чуть позже.

Итак, о чём же стратегия Гатс?

Эта стратегия принадлежит к одному ряду бэкспредовых стратегий и является разновидностью Стрэнгла.

У стрэнгла есть свой обычай:

Если, говоря о стрэнгле, указывают только дату экспирации и цену исполнения, то остается неясным, какие именно опционы используются. Июньский 95/105 стрэнгл может состоять из июньского 95 пута и июньского 105 колла или из июньского 95 колла и июньского 105 пута. Обе комбинации в равной мере подпадают под определение стрэнгла. Во избежание путаницы обычно исходят из того, что стрэнгл состоит из опционов вне денег. Если текущая цена базового контракта 100, а трейдер хочет купить июньский 95/105 стрэнгл, то считается, что он покупает июньский 95 пут и июньский 105 колл. А вот когда оба опциона в деньгах, позицию называют Гатс.

( Читать дальше )

Облигации сильно подорожали. Как рассчитать реальную доходность?

- 15 июля 2020, 11:13

- |

В этом году стали очень популярными вложения в облигации. Из-за этого цена на долговые ценные бумаги выросла. Многие облигации федерального займа (ОФЗ) торгуются на 5% выше номинала. Как рассчитать реальную доходность бумаги, если ее приобрести по текущим ценам?

Давайте рассмотрим самые популярные — облигации с постоянным купоном. Доход по таким бумагам начисляется один или два раза в год фиксированными суммами (купонами).

Возьмем для примера (не рекомендация) облигацию ОФЗ 26211. На данный момент у нее следующие показатели (их можно посмотреть на любом сайте, посвященном облигациям):

— Дата погашения — 25.01.2023.

— Лет до погашения — 2,55.

— Номинал — 1000 руб.

— Доходность купона — 7% годовых.

— Накопленный купонный доход — 31,83 руб.

— Цена последней сделки в % к номиналу — 105,9%

Расшифровать эти термины поможет эта публикация.

( Читать дальше )

А если мы в 1930 г ?

- 28 июня 2020, 08:45

- |

Тема завораживающая.

Обнаружил очень большое сходство между сипи 500 современным и графиком Доу Джонс за 1929-1930 годы.

Все очень похоже, смотрите сами

Даже цифры немного похоже, различие на порядок.

После падения в 1929 году рынок сделал отскок в конце 1929 и начале 1930 года, он отыграл половину падения и потом начал валиться сначала показав первый уступ, затем второй побольше.

( Читать дальше )

ДТС №2: Как заработать на дивидендах НЛМК 05.06.2020

- 05 июня 2020, 13:28

- |

ДТС №2: Как заработать на дивидендах НЛМК 05.06.2020

Введение

05.06.2020 последний день с дивидендами торгуются акции НЛМК (NLMK). Уже в понедельник 08.06.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал