Избранное трейдера Alexandr533

Обратный пропорциональный спред - мощь и красота

- 27 июля 2017, 19:18

- |

Для спецов в опционах сегодня я могу поделиться опытом использования обратного пропорционального спреда. За последнее время это наиболее популярная конструкция в моей торговле (направленная торговля опционами), и расскажу почему.

Обратный пропорциональный спред активно применяется мной по следующим причинам: по наблюдениям даёт хороший прирост цены (обычно выше, чем участвующие в нём опционы на его страйки по отдельности), а также хорош для управления позицией.

Не буду рассказывать теорию, а поделюсь практикой.

Вообще я читал в западных источниках, что такая конструкция подходит, когда вы ожидаете например резкий рост на БА, но его вероятность — невысокая. Тогда типа покупай такую конструкцию за практически 0 – в случае роста цены на БА вы получаете хорошую прибыль, а если его не происходит – то цена опциона не меняется да и вы ничем не рисковали, в смысле не было ваших расходов. Например, это подходит для биотеха, если ждете прорыва у какой-то компании, выдачи разрешения FDA и т.п.

( Читать дальше )

- комментировать

- ★51

- Комментарии ( 52 )

Управление несколькими компьютерами с помощью одной клавиатуры и мыши

- 22 июля 2017, 22:06

- |

( Читать дальше )

Как я забрал таки 1% к депо

- 06 июля 2017, 08:10

- |

6 торговых дней продавал я волу

забрал на это 1 % и дважды ролировался. Все из-за Марка Карни.

Честно признаться, что еще один раз роллироваться я бы не смог. Так, что не без везения.

Хронология событий.

Хорошо, что еще мало по марже изначально загрузил. Я то бы...

И вот сижу и думаю о плюсах и минусах.

Плюсы:

1. Роллироваться по статистике надо только лишь каждый пятый раз и то единожды. То что было в этот раз, это достаточно большое движение. Хотя рынок знавал и более круче.

2. Большую часть времени меня цена не волновала и я спал спокойно (кроме одного вечера). И это крайне хорошо. И лучше чем дейтрейдинг.

Минусы: 1. Я загрузился на 100% маржи в итоге и висел над пропастью и все за 1%. И получается, что прибыль небольшая, а возможный убыток более 10%

И вот я думаю. Надо оно или нет...

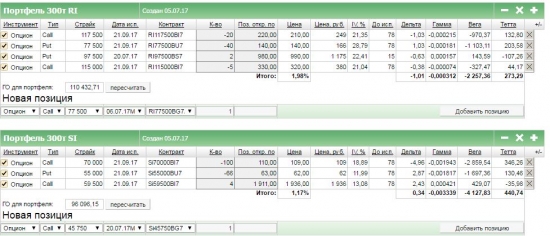

Опционы на квартал. Портфель 300к

- 05 июля 2017, 00:27

- |

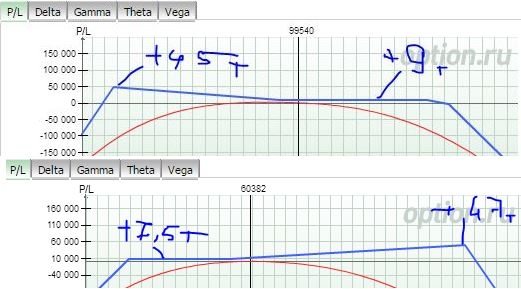

Профиль позиции: РТС сверху, доллар-рубль снизу:

( Читать дальше )

Какую визу Шенгена лучше всего получать?

- 24 июня 2017, 11:36

- |

Соответственно вопрос — визу какой европейской страны лучше всего получать, чтобы был долгосрочный Шенген? И чтобы не было геморных обязательств вроде купленный авиабилет, забронированная гостница и прочее.

Задача: чтобы соотношение ($цена визы)/(срок действия визы) было минимальным.

p.s. когда делал визу в Данию, дали ее только на 3 дня, черти.

год назад делал визу в Эстонию, так с меня даже авиабилеты попросили предоставить. Нафиг они нужны не понимаю))

Опционный робот в Америке, EW2.CME.M2017, день 4

- 05 июня 2017, 17:47

- |

Продолжаем вести позицию на недельные опционы на е-мини СП500 (начало цикла тут).

В чем идея: пробуем риск-реверсал (ака зигзаг) на американских опционах на е-мини.

- Брокер Exante.

- Базовый актив — фьючерс ES.CME.M2017 биржи CME.

- Недельные опционы с истечением 9 июня 2017 (уже ~4 торговых дня). Код EW2.CME.M2017.xxxxx

- Торговая платформа — ТСЛаб 2.0.

- Чтобы не было мучительно больно используется демо-счет.

В пятницу довольно активно вырос американский фьючерс, пришлось оперативно перестраивать позицию.

К сожалению, не было времени отчитаться. За понедельник никаких особых движений не было.

Четверг, 1 июня 2017

В четверг стал расти фьючерс на американский индекс (примерно до ~2413).

Благодаря этому позиция показала прибыль. Автохеджер только выравнивал дельту (фиксировал прибыль).

Позиция стала уходить в зону купленных стреддлов (отрицательной теты).

Чтобы сдвинуть кочергу вправо (извините за сленг, имеется в виду "кривая оценки позиции на момент истечения опционов"),

( Читать дальше )

Опционика: некоторый опыт

- 26 апреля 2017, 11:29

- |

Самое первое: откуда эдж. По моим представлениям, рынки как базового актива, так и опционов весьма эффективны. То есть базовый актив чертовски похож на броуновское движение, а опционы оценены по мотивам идей Блэка и Шоулса--то есть «справедливо». Поэтому вопрос--где тут может быть эдж? Я к опционике отношусь как к науке о траекториях цены базового актива. То есть опционика (как и стратегии на базовом активе, на самом деле)--это такой усреднитель по возможным траекториям БА. И тут возникает вопрос--какие траектории существуют? Какие особенности у траекторий существуют? К примеру, многим известно, что вверх рынки активов идут медленно, вниз быстро. У этого есть причина--страх резче и искрометней, чем жадность. Продать по любой цене--это гораздо более веселая вещь, чем купить по любой цене :) Но и рынок опционов об этом в курсе--ухмылка волатильности--она именно ухмылка, а не симметричная улыбка. Путы дороже коллов. Существуют истеричные траектории--и рынок опционов тоже об этом в курсе: улыбка имеет минимум в районе центральных страйков. Это самые известные примеры, но есть и другие. К примеру, летом 2008 года бид на пут РТС 1600 чертовски выделялся на фоне улыбки--но рынок знал, дадада, рынок знал :) Далее, исходя из траекторного подхода, для получения эджа надо знать о траекториях цены базового актива что-то, чего не знает рынок. Пока я использую чистую интуитивщину, тут подход на уровне «изучаем инфу и делаем вывод о том, куда цена склонна или не склонна двигаться». В этом смысле реинкарнация опционики как раз и нужна для запуска интуитивщины на постоянную основу. Посмотрим, что получится.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал