Избранное трейдера Andrew

Почему ФРС вынуждена повышать ставки?

- 10 января 2019, 11:48

- |

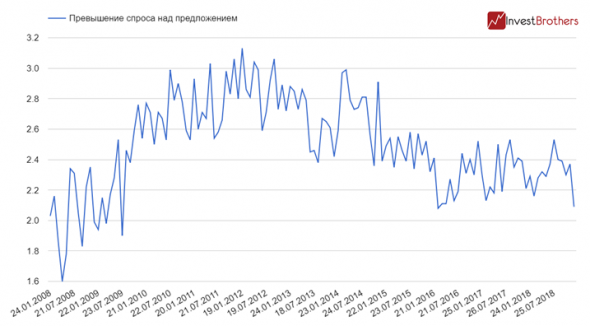

Спрос на долговые бумаги США опустился до минимума 2008 г., подсчитали в Bloomberg.

За весь прошлый год Министерство финансов США разместило облигаций на 2,4 трлн долларов, тогда как спрос на них составил 6,24 трлн долларов. Таким образом, объем подтвержденных заявок превысил предложение в 2,6 раза, что является самым низким показателем с 2008 г., сообщило агентство Bloomberg.

Начало текущего года не вселило оптимизма — на первом аукционе предложение превысило спрос лишь в 2,4 раза.

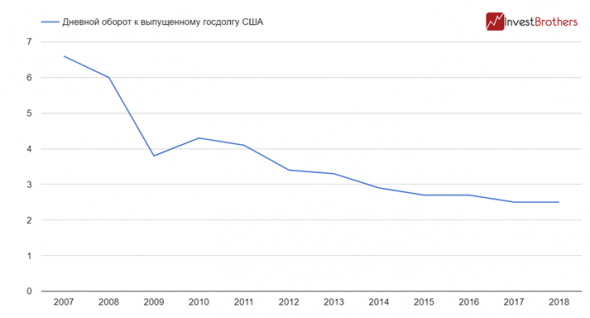

Также стоит отметить, что среднесуточный объем торгов американскими гособлигациями в 2018 г. составил 547,8 млрд долларов, что ниже чем в 2011 г. на 20 млрд долларов. Но за это же время сумма госдолга страны выросла в 1,5 раза.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

JS cкрипт для проверки значения котировки с API Московской биржы прямо в Браузере

- 09 января 2019, 18:17

- |

Раз тут можно про скрипты и это сам Тимофей Мартынов всем подписчикам канала Smart-Lab в Telegram рассылает...

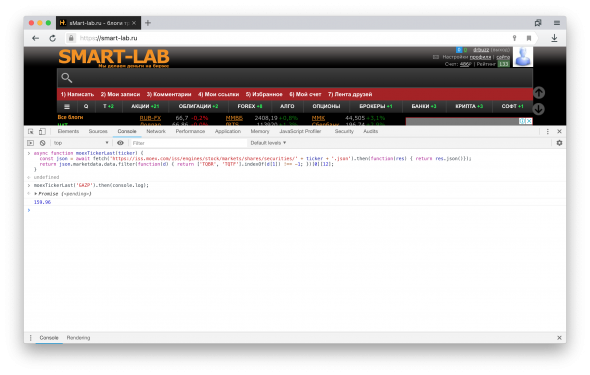

Предложу еще один скрипт который можно использовать для проверки последней цены котировки с Московской биржи прямо из любого современного браузера.

Сам скрипт:

Объявление функции

async function moexTickerLast(ticker) {

const json = await fetch('https://iss.moex.com/iss/engines/stock/markets/shares/securities/' + ticker + '.json').then(function(res) { return res.json()});

return json.marketdata.data.filter(function(d) { return ['TQBR', 'TQTF'].indexOf(d[1]) !== -1; })[0][12];

}Вызов функции

moexTickerLast('GAZP').then(console.log);Что бы использовать в браузере нужно открыть браузерную JavaScript консоль объявить и использовать функцию там (см. скриншот):

Скрипт можно использовать не только в браузере, но и например написать расширение для браузера или функцию для Excel в Google Docs

( Читать дальше )

Лучшие бумаги 2018 года. Подробный анализ.

- 30 декабря 2018, 14:24

- |

Лучшие бумаги 2018 года. Подробный анализ.

Введение

Если вы не первый год торгуете на фондовом рынке, то наверняка заметили, что из года в год одни и те же бумаги растут лучше рынка, а другие никак не могут вырасти или даже падают из года в год.

В своей самой первой статье на смартлабе я уже приводил тестирование на исторических данных гипотезы о том, что лучшие бумаги, как правило, остаются лучшими. Вот эта статья:

Как обогнать индекс (пример выигрышной торговой стратегии)

В той первой своей статье я привел годовые цены закрытия 30 наиболее ликвидных бумаг на момент написания статьи, начиная с 2005 года и заканчивая 2017. Возможно, кому-то будет интересно, как же лучшие бумаги по итогам 2017 года пережили непростой 2018 год, какую прибыль или убыток они принесли их владельцам. Ответ на этот вопрос вы и найдете в данной статье.

Итоги 2018 года

Вчера я написал небольшой пост под названием “Лучшие бумаги 2018 года”

( Читать дальше )

РТС (сумрачное прошлое и светлое будущее)

- 30 ноября 2018, 21:21

- |

Здравствуйте, коллеги!

До нового года ещё далеко, однако я не ожидаю от рынка сколь-нибудь существенных движов. А следующий год обещает быть не простым, вот и посмотрим ;).

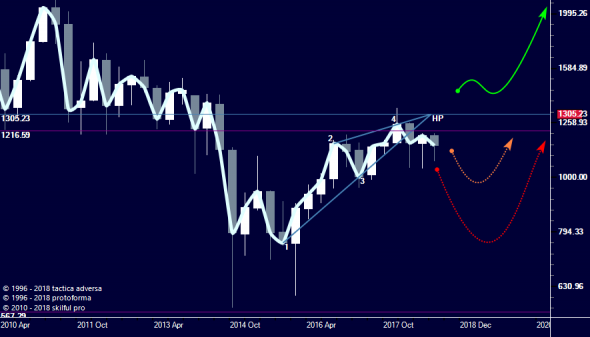

Годовой график, на нём линией водораздела уровень 1216. Пока мы под ним (предполагаю закрытие года под ним), будем норовить соскользнуть в сумрачное прошлое (о пробое 567 я не думаю) пойдём выше будем медленно развиваться вперёд. Пробой глобального хая, прорыв в светлое будущее ;). У меня вариант один, это на север с встречей северного сияния :). Откат перед этим может быть и глубже:

Квартальный План. МП-ка (модель притяжения, схематичное построение здесь), от уровня НР 1305 в моменте цена корректируется. Консервативные и долгосрочные покупки после пробоя 1305. Рисковые, в нынешней мировой не определённости, с поиском дна в случае падения от 800:

( Читать дальше )

ЛУЧШИЕ ФИЛЬМЫ О ТРЕЙДИНГЕ!!!!

- 18 ноября 2018, 18:35

- |

ФИЛЬМЫ КОТОРЫЕ ОБЯЗАТЕЛЬНО ДОЛЖЕН ПОСМОТРЕТЬ КАЖДЫЙ ТРЕЙДЕР

Сохраните себе для просмотра! (Не забудте отблагодарить)

1. «Аферист» (Rogue Trader, 1999)

Резюме: Более динамичная британская версия «Wall Street.»

Сюжет: за основу взята реальная история трейдера банка Barings, Ника Лисона, роль которого исполняет Юэн МакГрегор.

2. «Поменяться местами» (Trading Places,1983)

Резюме: Самая веселая комедия об Уолл Стрит.

Сюжет: Слушать рассуждения Эдди Мерфи о фьючерсах и рынках — что может быть смешнее?

3. «Варвары у ворот» (Barbarians At The Gate, 1993)

Резюме: фильм и книга – это классика

Сюжет: выкуп RJR Nabsico за кредитные средства

4. «Уолл Стрит» (Wall Street, 1987)

Резюме: классическая картина об Уолл Стрит.

Сюжет: Изначально, режиссер Оливер Стоун планировал обличить жажду наживы, которая царила на Уолл Стрит в 1980-х. Он даже не подозревал, что фильм станет шедевром в финансовой сфере. Персонаж Майкла Дугласа, Гордон Гекко, отчасти списанный с Майкла Милкена и Ивана Бески, стал всеобщим любимцем.

( Читать дальше )

Как в QUIK построить график спроса и предложения на фьючерс.

- 10 ноября 2018, 19:35

- |

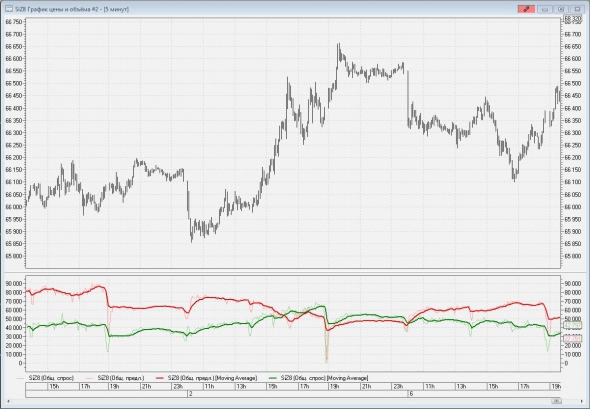

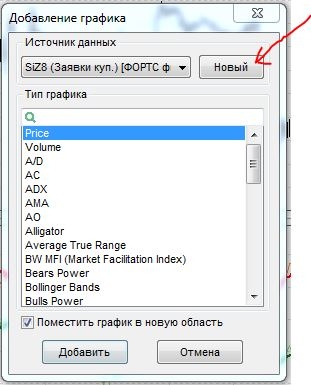

Верхний график — цена сишки на 5 минутке. Нижний график — две жирных ЕМА — общий спрос и общее предложение. Тонкие линии на нижнем графике — это непосредственно сами значения общего спроса и общего предложения. Построить этот чудесный график, раскрывающий все тайны движения цены, довольно легко, если вы малость шарите в QUIK. Делается это так:

Раз...

( Читать дальше )

Коварная привлекательность графиков Ренко. Грааль?Готовая стратегия внутри поста.

- 10 ноября 2018, 17:49

- |

Добрый вечер, коллеги!

С недавних пор я довольно активно начал интересоваться графиками ренко. Не могу сказать, что о данном инструменте я ранее ничего не слышал, но при построении торговых стратегий я всегда строго использовал стандартное представление рыночных данных-это либо бары, либо свечи. Графики ренко для меня считались чем-то экзотическим и излишне специфичным. Да и стоит признать, что большинство торговых платформ не поддерживают данный вид предоставления рыночной информации. К слову сказать, на текущий момент данные графики я юзаю через tradingview. Есть правда минус, данная опция на TV является платной и доступна за 30$ в месяц. Чем же так привлёк меня данный инструмент?

Начну c того, что я работаю преимущественно с трендовыми стратегиями, для которых «ахиллесовой пятой» как правило является наличие длительного боковика. Кроме того, для нашего рынка свойственен довольный резкий рост волатильности в направлении противоположном основному движению, что несомненно тоже негативно сказывается на расчёте индикаторов, который лежат в основе торговых стратегий. Графики ренко в какой степени позволяют сгладить резкие излишние ценовые колебания и выделить в рыночных данных направленые движения, что в общем-то нам и необходимо при построении трендовых стратегий. В данном посте я не буду описывать плюсы и минусы графиков ренко-это инфы полно в интернете, скажу лишь одно, в них я не обнаружил одного большого минуса свойственного тем же графикам Хейкен-Аши, которые тоже сглаживают ценовые колебания, но при этом представляют график цены отличным от реального, что как следствие делает невозможным тестирования стратегий непосредственно в данном представлении. Повторюсь, в графиках ренко такого обнаружено не было, они вполне пригодны для тестирования. Важно лишь учитывать, что кирпичики ренко формируются по ценам закрытия, и количество кирпичиков, отображенных в том или ином направлении, станет известно только лишь после закрытия текущей свечи. Т.е. работая в рамках пятиминутного таймфрейма после закрытия пятиминутки у Вас может сформироваться ни один кирпичик, а например 10 (обычно такое бывает на открытии рынка-при гэпах).

( Читать дальше )

Как системно увеличивать свой депозит.

- 08 ноября 2018, 09:59

- |

Одним из основных вопросов, которые задают себе трейдера на пути своего возрастания в трейдинге – вопрос о количестве денег на счету, достаточном для нормальной торговли. Причем для одних нормальная торговля – это торговля в плюс, для других – торговля так, чтобы хватало на их базовые потребности, т.е. чтобы жить с трейдинга.

По моему мнению, приносить последние деньги на рынок, пытаясь на них заработать кусок хлеба на завтрашний день — утопическая бизнес-модель, в которой, скорее всего, вы останетесь голодным с вероятностью 97%. Связано это с тем, что давление ответственности за завтрашний день не даст вам делать четкие сделки по системе. Но, как я говорил ранее, важно правильно торговать, а уже потом получать деньги за качественное выполнение работы.

Как-то давно я упоминал о системе развития, которая позволяет вам поэтапно повышать свой объем торговли, хотя порой это подходит не ко всем. Если предыдущая система показалась вам сложной, то та, о которой я расскажу сегодня, может быть ответом на ваш вопрос.

( Читать дальше )

Как я покупаю акции. Простая стратегия

- 07 ноября 2018, 12:07

- |

Почему только Сбербанк? Да потому что по сути это главная бумага российского внутреннего рынка, на Сбере завязана практически вся экономика, почти половина банковского сектора. В общем не очень-то ему страшны санкции — это внутренний игрок + дивы. Там обвалы обусловлены чистой психологией, это хорошо, значит хорошая волатильность.

Задача стояла набрать от половины депо до 70% для данной стратегии.

Купил треть по цене 200, немного по 190, и начался обычный мартингейл с шагом 2 рубля вниз на условный объем, при повышении на 2 рубля соответственно этот объем сдавался обратно(продавался) с прибылью. При накоплении 40 рублей прибыли(20 раз купил-продал) на объем покупается еще один объем на долгосрок к первоначальному. Математически это еще означает, что этот доп. объем куплен на 40 рублей ниже рынка. Отлично.

В итоге стабильно имею дополнительный ежедневный доход, в среднем совершается 4-6 сделок в день по этой стратегии.

Плюс постоянно падает средняя цена.

Три раза сходили за то время на 200 и ниже, теперь моя средняя наверное где-то под 160 или около того.

Пользуйтесь;)

Универсальная торговая система «УТС(t) US500», для торговли фьючерсом U500 на Московской бирже (МОЕХ) …

- 05 ноября 2018, 18:17

- |

ТС(t) или Торговая система (t) - это свод правил и условий совершения трейдером тех или иных торговых операций на финансовом рынке, например продажи или покупки фьючерса US500 на срочном рынке Московской биржи (МОЕХ). А о том, что означает (t) — можно будет узнать в конце этого поста …

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал