Избранное трейдера Андрей Недвигин

Не за горами ли «волна дефолтов по кредитам»? (перевод с deflation com)

- 08 июля 2021, 12:25

- |

Программы помощи, созданные во время пандемии COVID-19, позволили многим американцам приостановить выплату своих крупнейших долгов, особенно ипотечных и студенческих ссуд. Другие люди пришли к соглашению с кредиторами по автокредиту и кредитным картам об оплате. Это облегчение помогло многим людям выжить, высвободив деньги для оплаты самого необходимого. Но терпение не означает прощение. Людям придется столкнуться с долговыми обязательствами, связанными с ипотекой, автокредитами, кредитными картами и студенческими ссудами. Тем не менее, тем временем люди столкнулись с постоянной безработицей и истощили те небольшие сбережения, которые у них могли быть. Многие, вероятно, не смогут возобновить все свои регулярные выплаты по долгам. А люди, которые не нуждались в терпении во время пандемии, могут оказаться в опасности невыплаты своих долгов.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Трейдер Goldman: За 18 лет работы на Уолл-стрит я не мог представить, как набираю эти большие числа

- 07 июля 2021, 19:16

- |

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:

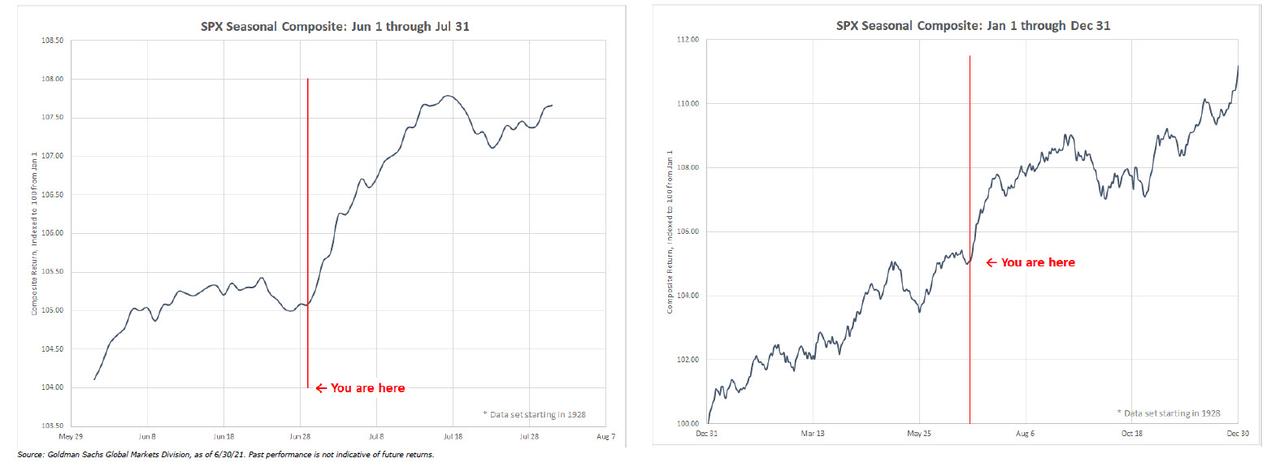

… он публикует следующую заметку, в которой сначала указывает поразительную рыночную статистику:S&P 500 зарегистрировал 7 торговых дней подряд с новым ATH, с 1928 года это случалось только 5 раз. Если сегодня зафиксирован еще один исторический максимум, то это было всего 3 раза в истории. Ни одна серия не ознаменовала немедленного или значительного пика на рынках. С 1928 года, если индекс S&P 500 растёт >10% в первом полугодии, то результаты во втором полугодии почти вдвое превышают медианное значение последних шести месяцев за все годы.

… но поистине примечательными были его наблюдения за скоростью денежных потоков: «За 18 лет отслеживания движения средств я не мог представить, как набираю такие большие числа. Мне нужно было проверить их дважды. Это были мои самые загруженные выходные и больше всего поступающих вопросов от клиентов за 2021 год». Одна из причин такой активности заключается в том, что, как объясняет Рубнет, помимо розничной торговли, институциональная активность прекратилась: «Позиционирование и настроения не растянуты и продолжают снижаться по мере роста акций. GS PB фундаментальный L/S Валовой левередж снизился на неделе и находится на самом низком уровне с октября прошлого года».

( Читать дальше )

Опросы в сфере услуг сигнализируют о стагфляции...

- 07 июля 2021, 15:16

- |

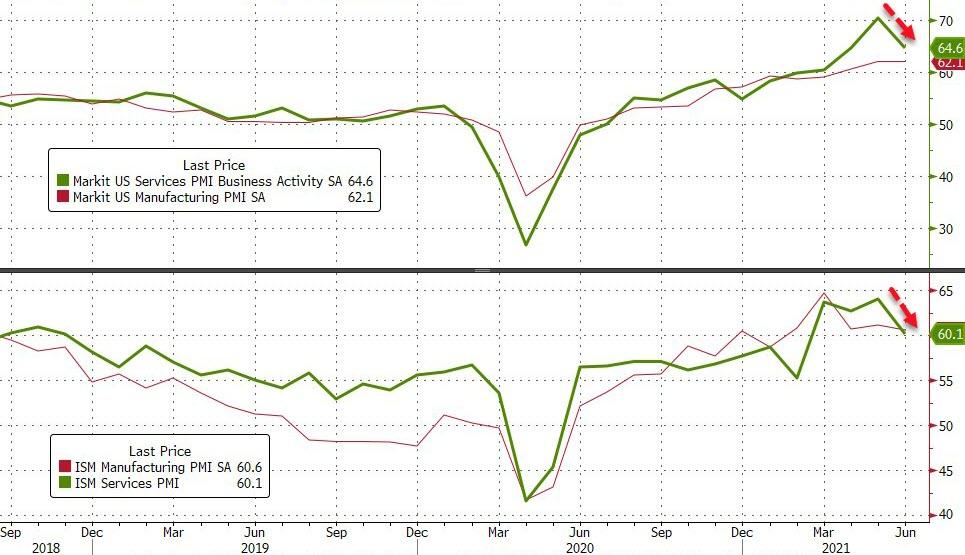

После неоднозначной картины в опросах производственного сектора в июне (PMI незначительно выше, ISM незначительно ниже) и постоянно падающих «твердых» данных, опросы услуг показывают серьезное и скоординированное разочарование, поскольку ISM Servceis упал с 64,0 до 60,1, а индекс PMI Markit упал с 70,4 до 64,6 ...

Не пора ли вернутья к реальности?

Не пора ли вернутья к реальности?

( Читать дальше )

Потрясающая статистика показывает, что акции должны остановиться (перевод с elliottwave com)

- 07 июля 2021, 12:21

- |

«Уолл-стрит никогда не меняется», — сказал легендарный трейдер Джесси Ливермор. «Карманы меняются, лохи меняются, акции меняются, но Уолл-стрит никогда не меняется, потому что человеческая природа никогда не меняется». Торговая жизнь Ливермора началась в конце 1800-х годов, когда Чарльз Доу писал о фондовом рынке в своем Wall Street Journal. Работы Доу стали известны как Теория Доу, и ее центральный принцип состоит в том, что восходящий тренд на фондовом рынке имеет три фазы: накопление, участие и распределение. Во время фазы накопления сильные руки (меньшинство) покупают у слабых рук (большинство). По мере роста восходящего тренда общественность становится все более и более заинтересованной, пока на этапе распределения не начнется маниакальная спекуляция, и сильные руки не будут продавать (распределять) слабым, которые хотят получить доступ любой ценой. Колебания Эллиотта, конечно, признают эти три фазы соответствующими волнам 1,3 и 5 нарастающей импульсной волны на фондовом рынке.

«Уолл-стрит никогда не меняется», — сказал легендарный трейдер Джесси Ливермор. «Карманы меняются, лохи меняются, акции меняются, но Уолл-стрит никогда не меняется, потому что человеческая природа никогда не меняется». Торговая жизнь Ливермора началась в конце 1800-х годов, когда Чарльз Доу писал о фондовом рынке в своем Wall Street Journal. Работы Доу стали известны как Теория Доу, и ее центральный принцип состоит в том, что восходящий тренд на фондовом рынке имеет три фазы: накопление, участие и распределение. Во время фазы накопления сильные руки (меньшинство) покупают у слабых рук (большинство). По мере роста восходящего тренда общественность становится все более и более заинтересованной, пока на этапе распределения не начнется маниакальная спекуляция, и сильные руки не будут продавать (распределять) слабым, которые хотят получить доступ любой ценой. Колебания Эллиотта, конечно, признают эти три фазы соответствующими волнам 1,3 и 5 нарастающей импульсной волны на фондовом рынке.( Читать дальше )

Дефляция сохраняется в ценах в магазинах Великобритании (перевод с deflation com)

- 05 июля 2021, 19:11

- |

Индексы инфляции потребительских цен широки и разнообразны, что заставляет многих сразу отказываться от них, например, знаменитый менеджер фонда Марк Мобиус в его недавней книге «Миф об инфляции и чудесный мир дефляции». Инфляционная корзина не у всех будет одинаковой, и не будет учитываться повышение качества товаров и услуг. Итак, хотя некоторые цены сейчас растут, многие на самом деле падают (дефлируют). Индекс цен в магазинах Британского консорциума розничной торговли измеряет изменения цен в корзине как продуктов питания, так и непродовольственных товаров, таких как овощи, одежда и обувь, мебель и электротовары оптом. Существует 62 класса продуктов, содержащих 490 наименований, поэтому справедливо сказать, что он измеряет значительную долю изменений цен в британской экономике. Как показано на графике ниже, индекс отражает снижение цен с 2019 года, и, хотя скорость изменения замедляется, цены все еще снижаются. По крайней мере, в Великобритании чрезмерный страх перед ростом потребительских цен может быть преувеличен на данном этапе.

( Читать дальше )

Призрак дефляции ФРС (перевод с deflation com)

- 05 июля 2021, 15:36

- |

Однако вождь острова любит рыбалку и не хочет, чтобы цены на рыбацкие лодки падали. Он постановил, что для острова будет найдено больше раковин, и через некоторое время будет найдено еще 1000 раковин, которые будут добавлены в экономику острова. Всего на острове сейчас 2000 раковин. Однако более низкий спрос на рыболовные лодки остается прежним и составляет 0,5% от общего количества раковин на острове. Разница теперь в том, что 0,5% денежной массы составляет 10 ракушек (0,5% от 2 000). Это столько же, сколько изначально стоила ваша лодка до великого кризиса рыболовных судов (GFbC). Вы счастливы и очень почитаете вождя за такое чудесное решение по увеличению запаса ракушек (денег).

( Читать дальше )

Почему банкротства корпораций в США могут резко вырасти (перевод с elliottwave com)

- 05 июля 2021, 12:19

- |

Заголовок статьи от 17 апреля на сайте Национального общественного радио гласит: «Экономика США выглядит хорошо на фоне резкого скачка расходов в марте». А 29 апреля The New York Times сообщила: «Расходы американцев на товары длительного пользования — автомобили, мебель и другие товары, рассчитанные на долгий срок — выросли на ошеломляющие 41,4% годовых за первые три месяца года». Учитывая, что экономика «выглядит хорошо», экономические обозреватели могут сделать вывод, что волна корпоративных банкротств не вызывает особого беспокойства. Однако такой вывод был бы ошибочным.

Заголовок статьи от 17 апреля на сайте Национального общественного радио гласит: «Экономика США выглядит хорошо на фоне резкого скачка расходов в марте». А 29 апреля The New York Times сообщила: «Расходы американцев на товары длительного пользования — автомобили, мебель и другие товары, рассчитанные на долгий срок — выросли на ошеломляющие 41,4% годовых за первые три месяца года». Учитывая, что экономика «выглядит хорошо», экономические обозреватели могут сделать вывод, что волна корпоративных банкротств не вызывает особого беспокойства. Однако такой вывод был бы ошибочным.Наша июньская Global Market Perspective дает представление с этим графиком и комментарием:

( Читать дальше )

Экономический дайджест 04.07.2021

- 04 июля 2021, 18:31

- |

Пара доллар/рубль на прошедшей неделе выросла и закрылась на уровне 73.24. Среднесрочно пара, возможно, находится в волне 3 конечного диагонального треугольника с 86, который является С в плоской. Варианты долгосрочных разметок здесь. Чистая длинная спекулятивная позиция во фьючерсе на рубль выросла на 200 с 10 100 до 10 300. Индекс РТС упал и закрылся на уровне 1659.72, есть все основания полагать, что он уже закончил волну Е треугольника с 2008 года (долгосрочная разметка здесь, среднесрочная - здесь). Индекс российских государственных облигаций (RGBI-tr) упал и закрылся на уровне 603.99. Подробнее смотрите в программе «Итоги недели».

Мировые рынки

Нефть Я считаю, что низы 4-х летнего цикла уже установлены и долгосрочный разворот вверх произошёл. Количество действующих вышек в США выросло с 372 до 376. Чистый объём длинных спекулятивных позиций на прошедшей неделе упал на 3 700, с 526 200 до 522 500. На мой взгляд, идёт четвёртая или вторая в третьей с апрельких низов (возможно уже закончена). Неделя закрылась WTI — 75.19, Brent — 75.97.

( Читать дальше )

Моё небольшое вью по рынкам

- 02 июля 2021, 15:28

- |

С моей точки зрения, рынки пока будут расти, хотя локально есть перекупленность.

Почему расти? Основные страхи сосредоточены на инфляционных ожиданиях. Так вот, с моей точки зрения, как это не смешно, но я согласен с ФРС. Ценовая инфляция, скорее всего, временна, ибо QE идёт давно и ценовой инфляции до сих пор не вызывало (из-за неравномерного распределения денег, но это отдельная тема). Рост цен вызван тем, что ковидными ограничениями были разрушены производственные цепочки, с их снятием, предложение не успевало за спросом. Потому, скорее всего, если снова не будут вводиься локдауны, производственные цепочки рано или поздно восстановятся и всё вернётся к тому, что было раньше. То есть напечатанные деньги будут идти на рынки активов, не затрагивая потребительский сектор.

Евро пока вниз, ибо идёт волна В в большом треугольнике. Цели пока не определены, но ниже 1.15 должны увидеть.

Но, есть отдельный риск, которого пока никто не понимает. Это возможные бунты, связанные с сегрегацией непривитых. Когда к людям относятся, как с скоту, рано или поздно недовольство этим может вылиться в физическое насилие. В обществе звучат два весьма простых вопроса: «Если (по официальной информации) прививка не даёт гарантий от заражения, а только от тяжёлого течения болезни, почему непривитый представляет для вас опасность, большую, чем привитый? И что вам вообще угрожает, если вы уже защищены вакциной?». Ответ звучит так: «вакцинироваться отказываются верующие в вышки 5g и чипирование, они из-за своей глупости представляют для всех опасность, нужно их дискриминировать!». Так с людьми можно разговаривать? Это уже похоже на дискриминацию по религиозному принципу (инквизиция и всё такое).

( Читать дальше )

Итоги недели 01.07.2021. Цифровой концлагерь. Курс доллара и нефть

- 01 июля 2021, 19:16

- |

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал