Избранное трейдера Профессор

Интервью с трейдером Россом Кэмероном (Ross Cameron): "Торгуй как воин"

- 28 февраля 2018, 01:56

- |

Увлеченность торговлей делает его агрессивным трейдером, но только на два часа в день, которые он отдает торговле, Росс Кэмерон (Ross Cameron) — адекватный, терпеливый и практичный человек.Кэмерон начал торговать очень рано и, как большинство других трейдеров, проходил через периоды небольших заработков и крупных потерь. Но упорство принесло свои плоды, так как он много внимания уделял постижению ментальности трейдеров, нестандартному мышлению и развитию необходимых навыков по выявлению акций, в которых намечается большое движение. Преподаватель в душе, он любит делиться своими идеями с единомышленниками.

Увлеченность торговлей делает его агрессивным трейдером, но только на два часа в день, которые он отдает торговле, Росс Кэмерон (Ross Cameron) — адекватный, терпеливый и практичный человек.Кэмерон начал торговать очень рано и, как большинство других трейдеров, проходил через периоды небольших заработков и крупных потерь. Но упорство принесло свои плоды, так как он много внимания уделял постижению ментальности трейдеров, нестандартному мышлению и развитию необходимых навыков по выявлению акций, в которых намечается большое движение. Преподаватель в душе, он любит делиться своими идеями с единомышленниками.

Росс, расскажите нам о том, как вы заинтересовались финансовыми рынками.

В молодости я всегда интересовался финансовыми рынками. Я ходил в школу Монтессори, где, к счастью, в средних классах был курс...

Читать дальше: https://utmagazine.ru/posts/21481-intervyu-s-treyderom-rossom-kemeronom-ross-cameron-torguy-kak-voin

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 1 )

Трейдинг и ЗОЖ

- 27 февраля 2018, 21:43

- |

Подходы к распределению активов

- 27 февраля 2018, 19:14

- |

1) Один из самых распространенных подходов — это распределение средств между облигациями и акциями на базе возраста. Формула там простенькая: в акции инвестируете (100 — ваш возраст)%, а в облигации ваш возраст%. Обоснование очень простое — чем вы старее, тем больше Вам нужно низкорисковых и высоколиквидных активов, чтобы их тратить на жизнь, да и размер человеческого капитала с возрастом падает, то есть по факту уже и рисковать особо нет возможности. Копить — копите, но не забывайте и о хлебе насущном.

Как средний вариант этой же модели получается широко известное распределение 60%/40% акции/облигации.

2) Заслуживает внимание подход распределения активов, связанный с ограничением рисков. Смысл этого подхода в том, что распределение между, например, акциями и облигациями связано с желанием сократить возможный риск. Например, Вы понимаете, что не сможете выдержать больше, чем 10% просадку портфеля и при этом на основе прошлых данных уверены, что, например, ваш портфель акций может просесть максимум на 50%, а портфель облигаций просто не изменится. Отсюда, очевидно, и получается искомая доля акций в 20%, а облигаций в 80%.

( Читать дальше )

Норвежский фонд начал продажу акций крупнейших российских компаний

- 27 февраля 2018, 19:08

- |

Норвежский фонд – один из крупнейших в мире суверенных фондов – начал постепенный выход из российский активов.

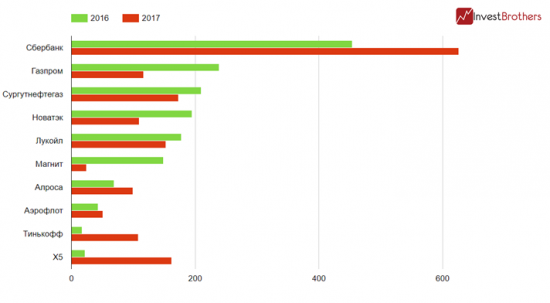

По итогам 2017 г. в портфеле фонда находилось акций российских эмитентов на сумму в 2,78 млрд долларов, что на 80 млн больше, чем годом ранее. Однако если убрать из расчетов ценные бумаги Сбербанка, объем вложений уменьшиться на 92,1 млн долларов или на 13,5 млрд рублей.

В общей сложности стоимость портфеля Норвежского фонда оценивается в 159,9 млрд рублей, за год он уменьшился на 5,2 млрд, но только благодаря Сбербанку.

За 2017 г. было пересмотрено достаточно много позиций. К примеру, фонд полностью вышел из таких бумаг, как: М.Видео, Русгидро, Ростелеком, Уралкалий. Существенно снижены доли в Ленте и Магните. К примеру, вес бывшей компании Сергея Галицкого снижен с 134 млн долларов в 2016 г., до 24,4 млн долларов в 2017 г.

Сокращению подверглись и позиции крупнейших эмитентов, за исключением Сбербанка. Сумма вложений в Газпром упала на 122 млн долларов, в Сургутнефтегаз – на 37,1 млн, в Новатэк – на 85,6 млн, в Лукойл – на 25,2 млн.

( Читать дальше )

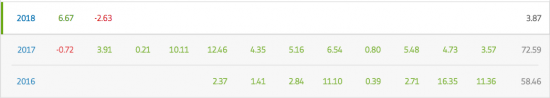

Если Баффета пересчитать в рубли

- 27 февраля 2018, 15:45

- |

Зря Баффет в Россию не инвестирует :)

Баффет ничего не покупает. Ждет распродажи. Отчет Berkshire Hathaway.

- 27 февраля 2018, 15:05

- |

Компания Уоррена Баффетта Berkshire Hathaway опубликовала свой ежегодный отчет для публики.

Инвесторы и репортеры финансовых изданий обычно затаив дыхание ждут, что скажет сам Оракул в своем легендарном ежегодном письме.

Berkshire Hathaway – это огромное предприятие; по сути, это холдинговая компания стоимостью $500 млрд., владеющая десятками небольших фирм, все из которых коллективно генерируют денежный поток, исчисляемый десятками миллиардов долларов.

Вот что пишет сам Уоррен Баффетт:

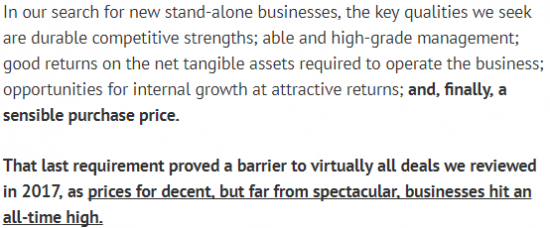

В нашем поиске новых самостоятельных предприятий ключевыми качествами, к которым мы стремимся, являются прочные конкурентные преимущества; умелое и высококачественное управление; хорошая доходность чистых материальных активов, необходимых для ведения бизнеса; возможности для внутреннего роста при сохранении привлекательной доходности; и, наконец, разумная цена покупки.

Это последнее требование оказалось препятствием практически для всех сделок, которые мы рассматривали в 2017 году, поскольку цены на приличные, но совсем не впечатляющие бизнесы достигли рекордного уровня.

( Читать дальше )

Ну как вам ПОВЫШЕНИЕ рейтинга?

- 27 февраля 2018, 11:56

- |

Сработало старое доброе правило — покупай на слухах, продавай на фактах. S&P повысил рейтинг 23 февраля, а котировки по многим акциям уже ниже уровня пятницы. Это конечно позитивная новость (повышение рейтинга) для РФ, но никаких практических последствий она иметь не будет. Писал про это пару недель назад в телеграмме https://t.me/MarketDumki/155 Рейтинг повышен в иностранной валюте. Но прикол в том, что кредитовать РФ запрещено из-за американских санкций. Да, рейтинг теперь инвестиционный, но никто не даст кредит, т.к. боятся быть наказанными США. И рынок рос скорее всего не из-за повышения рейтинга, а просто последнее время есть некий приток денег на российский и бразильский фондовый рынок. Кстати 23 февраля Бразилии понизили рейтинг и посмотрите, что с их фондовым рынком происходит. Он растет! (см. график ниже) Сильнее даже, чем российский. Так что все эти игры с рейтингом мало влияют на рынок. Вчера в телеграмме писал https://t.me/MarketDumki/180, что это сильно напоминает разводку какую-то.

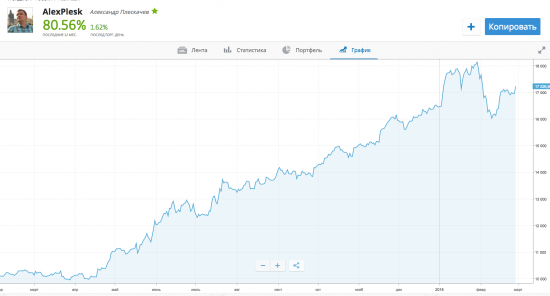

Топ трейдеры eToro Александр Плескачев

- 27 февраля 2018, 11:39

- |

Доходность за два года дает повод позавидовать:

График доходности:

( Читать дальше )

История одного трейда

- 27 февраля 2018, 10:31

- |

«Опыт неполных побед не менее поучителен, чем опыт поражений»

из «Воспоминаний биржевого спекулянта»

Шел декабрь 2014 года. Года фантастической прибыли. Года, означавшего конец изнурительного боковика 2011-2013 годов. Года, в котором заработало всё. И лонги, шорты, и фонда, и валюта. В общем, не на что было жаловаться.

А на душе как-то нехорошо. Причина? Отступил от системы и недополучил прибыль. Дело было так…

15 сентября купил SiZ4 по 38707. Хедж на размер капитала. Негибкая стратегия, позволяющая сохранить долларовый размер счетов. Но многое теряющая на развороте.

На рывке доллара в начале ноября бумажная прибыль стала весьма существенной. Начал задумываться о несистемном выходе из позиции. Мол, система не гибкая, основную часть прибыли упущу. А доллар уже 47, 48, 49. Всё, решил. Выше 52 по Si буду искать возможности для выхода. Вышел 1 декабря по 52775. Был доволен, как удав. Ниже перезайду. Какой я молодец!

Через две недели поплохело. Ну и что, что заработал. Упустил-то сколько! А вдруг будет 120. Или 150 за доллар. Закрытую позу уже не восстановишь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал