Избранное трейдера Профессор

Нефть отсалютовала договоренностям ОПЕК

- 29 сентября 2016, 09:37

- |

Страны — члены ОПЕК на неформальной встрече в Алжире достигли соглашения о снижении добычи нефти до 32,5 mb/d по сравнению с текущими 33,24 mb/d. То есть снижение составит около 0,7 mb/d. Напомним, что перед открытием встречи Алжир предложил партнерам по ОПЕК сократить общий объем нефтедобычи на 0,796 mb/d с августовского уровня — с 33,4 mb/d до 32,4 mb/d.

Достигнутые предварительные соглашения по динамике квот: СА снижает добычу на 0,442mb/d относительно августа — до 10,145 mb/d. Для Ирана рекомендована квота в 3,7 mb/d, что означает повышение производства нефти на 52 tb/d по сравнению с августовским уровнем. Нигерию и Ливию предлагается освободить от сокращения добычи, поскольку оба государства страдают от последствий гражданской войны и действий повстанцев.

ОПЕК после достижения цели по добыче обратится к другим государствам для присоединения к соглашению. Но пока это лишь предварительные неформальные решения по динамике квот. Более предметное распределение по квотам для различных стран планируется осуществить на саммите ОПЕК в ноябре. Однако помним, что это первое за многие годы решение по заморозке добычи.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 9 )

Нефтяные хроники 29 сентября

- 29 сентября 2016, 07:24

- |

Рынки иррациональны и непредсказуемы. Эту фразу каждый, кто хочет торговать, должен распечатать и запомнить навсегда. Периоды длительного флэта сменяются резким и неожиданным ростом волатильности. Двинуть котировки нефти могли только 2 фактора — ФРС или ОПЕК. Йеллен в последнее время неприлично предсказуема и сильных тенденций не вызывает (с периода январского обвала нефти, когда первое повышение ставки за много лет обвалило товарные рынки). Но ОПЕК вчера удивил многих. Настолько уже не доверяли договороспособности ОПЕК, что даже самый убежденный оптимист не мог поверить в том, что соглашение появится.

Сделка ОПЕК состоялась. Официально она будет оформлена в Вене в ноябре. Пока же мы узнали, что суть сделки в понижении добычи в рамках картеля с 33,69 млн. баррелей (конец августа) до 32,5-33 млн. баррелей. Точные квоты между странами будут распределять в ноябре. Первые утечки о том, что соглашение будет заключено появились в кулуарах форума в Алжире еще около половины девятого вечера по Москве. Поддавливание котировок вверх напоминало ночь после Brexit, когда самые расторопные уже совершали сделки, предвкушая официальные результаты. Да, да. В этом сила современных эффективных рынков — они отыгрывают новости еще до их выхода! Поэтому, наверное, в конце октября или в ноябре на самой встречи ОПЕК нужно будет фиксироваться.

( Читать дальше )

Спасибо тебе дорогой Кукловод! Слава тебе мой дорогой!:)

- 28 сентября 2016, 22:20

- |

По существу, — фикс! Отличный вечер! Прокатили всех! Был бы у терминала — были бы другие цифры, ну а так все что надо — получил. Спасибо всем!))

Ну а теперь вопрос на засыпку! — готовы шортить?) Страшно? А кто сказал что торговать на рынке это блины со сметаной?)) В общем и целом на связи! На сегодня я офлайн, а завтра… ох что же будет завтра...:))

План выполнен.

Следующая цель топ5 ;)

Путь Финансового советника! N3 (Холодок)

- 28 сентября 2016, 19:35

- |

Добрый вечер.

Здесь я писал о том чего мне хотелось бы добиться http://smart-lab.ru/blog/352634.php

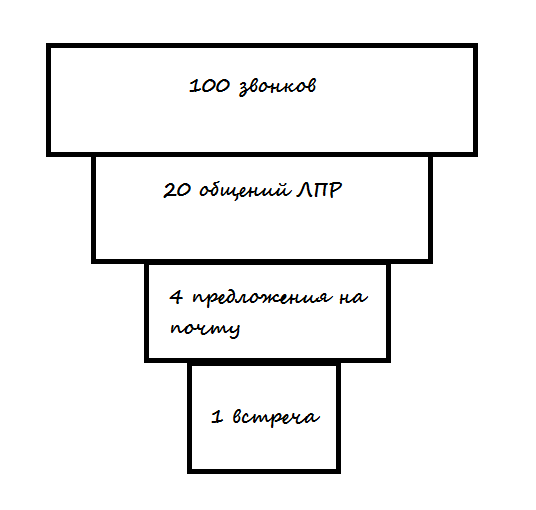

Сегодня приобрёл базу на просторах интернета для холодного об звона. Так же использую открытые источники для нахождения и выхода на ЛПР Отработали этапы продаж и общения с клиентом. Главная задача назначить встречу с клиентом.

Сегодня:

Всего было обработано базы 98 человек, из них поговорили со мной ЛПР 20 из них 1 человек согласился на встречу и 4-м я отправил материал на почту итого получается вот такая воронка:

( Читать дальше )

А давайте сделаем так

- 28 сентября 2016, 19:33

- |

И если что то не хватает, то возьмите с нашей доли за использование природной ренты и не будите лихо пока оно тихо.

Добавлю, нефть уже год торгуется ниже 50.И сколько всякой ерунды вылазит.То ли ещё будет когда жижа упадёт ниже 20.

ВСЕМ ПОПУТНОГО ТРЕНДА!!!

ЦБ добился своего... НАЧАЛОСЬ!!

- 28 сентября 2016, 18:45

- |

Только я ответил на звонок, манагер быстро представился и начал кричать мне в трубку, что ЦБ РФ запрещает физикам вообще торговлю и все покупки акций теперь только через него, финансового советника… Мол клиенты сейчас в панике только и делают что звонят им в шарагу, советников на всех не хватает, а он мне сделал одолжение выделил время сделать супервыгодное предложение с доходностью овер 9000% годовых.

Ну и чего добился ЦБ? Ещё даже закон не ввели, а шараги начали вешать лапшу на уши людям...

Чую для форекс шараг начинается новая жизнь и пора открывать свой ДЦ, а не мастурбировать сишкой на фортс.

На чьей стороне играет наш ЦБ ??

- 28 сентября 2016, 14:15

- |

Банк России во вторник неожиданно решил свернуть кредитование банковской системы через операции репо и вернуться к изъятию у игроков избытка рублей.

В результате очередной депозитной операции ЦБ на неделю убрал с рынка 180 млрд рублей.

Еще 620 млрд рублей банки были вынуждены вернуть по кредитам репо, выданным на прошлой неделе, срок которых ЦБ отказался продлевать.

Убирая с рынка избыточную денежную массу, ЦБ создает спрос на рубли и поддерживает курс, причем эффект от таких операций виден незамедлительно.

На жесткий шаг ЦБ пошел в разгар налогового периода, когда у банков и без того существенно возрастает потребность в деньгах для проведения платежей в бюджет. Решение регулятора «удивительное» и несет в себе риски для банковской системы.

Тунеядец ли я!

- 28 сентября 2016, 13:51

- |

Законопроект о введении платежа для трудоспособных граждан, официально не зарегистрированных на работе, подготовило правительство РФ.

«На сегодняшний день есть проект закона, который инициативно предлагает уплату определенного платежа… именно в бюджет субъекта РФ от трудоспособного населения, которое не относится к льготным категориям», — сообщила Голодец

Вопросы к у*баному правительству:

1. Будет ли инвестор(спекулянт) фондового рынка РФ тунеядцем?

2. Если инвестор(спекулянт) фондового рынка РФ будет являться тунеядцем, то сц*ка отмените 13% НДФЛ для тунеядцев, я с большим удовольствием заплачу 50 гребаных тыр. вместо того сколько вы с меня сдернете НДФЛ.

Инициативы ЦБ по ограничениям на рынках.

- 28 сентября 2016, 13:43

- |

Для качественного функционирования финансовой системы и экономики государства, предотвращения резких валютных колебаний, сохранения инфляции на установленном уровне должны хорошо работать механизмы изъятия денежной массы у населения.

Один из методов — это манипулирование ключевой ставкой и эмиссией денежной массы. Недостатком данного метода является удорожание кредитов, что увеличивает бремя на бизнес и уменьшает спрос (рецессия).

Другой способ — это изъятие денежной массы под различные федеральные займы. Недостатком данного способа является то, что он как бы не решает проблему, а переносит ее на более поздний срок.

И третий способ, который очень успешно применяется на западе, — это фондовый рынок и различные финансовые инструменты. Недостатком данного метода является только то, что иногда гражданам приходится объяснять причины падения, и почему они потеряли деньги, придумывая всякую чушь.

Государство, в лице различных финансовых организаций, является активным участником рынка ценных бумаг. Вспомните кризис 2008 года, когда деривативы на ипотечные облигации задули до необъяснимых высот, и все крупные рейтинговые агентства США заявляли о надежности и безрисковости данных бумаг. И как вы думаете, после этого правительство США запретила их деятельность или наложила на них штрафы за то, что они вводили население в заблуждение? А вот и нет, потому что они выполняли свою работу и действовали по указаниям, а наложили штраф на немецкий банк в 15 ярдов $, который, осознав качество ценных бумаг, продал их, а должен был, как и все, сидеть и ждать, когда США обрушит его капитал.

Людям объяснили, что это была крайне сложная задача, предугадать кризис, и для полного правдоподобия, наградили даже экономиста нобелевской премией, который когда то посмел об этом сказать в слух.

Так и сейчас, когда все гуру кричат о неминуемом падении американского фондового рынка, он растет вопреки тому, что финансовые показатели большинства компаний падают. Абсурд. А тут еще и Сорос в своей манере спешит всем сообщить, что он уже шортит, зная, что есть сила, способная у наивных бедолаг, поверивших ему, забрать деньги.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал