Избранное трейдера Профессор

Структурный продукт - сделай сам! Часть 0, некоторые общие мысли об.

- 21 июля 2016, 18:26

- |

В топ вышла запись ec-analysis.livejournal.com/59519.html про структурные продукты. С чем я согласен из написанного автором:

1. Низкая прозрачность структурных продуктов. Доступно базовое описание, «как оно должно работать», но нет конкретики по реализации — из каких инструментов оно состоит.

2. Высокие комиссии.

3. Не указано у автора, но добавлю от себя — непрозрачность дает продавцам возможность составить продукт по завышенным ценам. Например, если в продукт входят опционы, то брокер может включить опцион в продут по завышенной подразумеваемой волатильности (перекрыв позицию на рынке по текущей IV) и получить неучтенную копеечку «из воздуха» (в смысле — из клиента).

4. Не оговариваются риски. А они там есть (риски всегда есть). Клиентов успокаивают, что всё пучком и него страшного не может случиться.

5. Дикие случаи типа smart-lab.ru/blog/237692.php (ссылка из поста). Вообще сюр — даже если специально отрубить голову и заставить брокера думать жопой, то еще не каждый сможет придумать способ слить 95% клиентских денег.

6. Хитрые умолчания, которые вводят клиента в заблуждение. Например, «структурный продукт со 100% защитой капитала». Вложили миллион, условия не сработали, через год получили миллион назад. Продавец гордо говорит: «Капитал защищен на 100%!». В реальности капитал уменьшился на величину инфляции, т.е. клиент получил убыток. Или «если что-то пойдет не так, то вы получаете деньги и базовый актив по цене не дороже X». В реальности — «на тебе акции и трахайся с ними как хочешь, нам плевать, теперь это твоя проблема». Т.е. клиента могут нагрузить проблемой, которою он не мог хорошо обдумать заранее.

( Читать дальше )

- комментировать

- ★19

- Комментарии ( 14 )

Инвесторы уходят в кэш; качество кредитов худшее с 2009 года

- 21 июля 2016, 17:40

- |

1) Капиталы массово выходят в кеш. Согласно исследованию Bank of America Merrill Lynch Fund Manager Survey доля совокупного глобального портфолио, находящегося в кэше, достигла 5.8%, это максимальный уровень с ноября 2001, т.е. выше даже первой волны суперкризиса.

Очевидно, что это говорит как о распространении ужаса перед ЛЮБЫМИ инвестициями, так и о том, что глобальный печатный станок обрушил ставки доходности по долговым инструментам на уровни ниже приемлемого с точки зрения рисков. Вот и предпочитают сидеть на матрасах набитых кешом, чем давать сланцевым аферистам или пирамидам ГКО США.

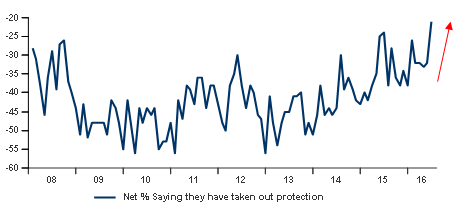

2) Рейт корпоративных дефолтов, отслеживаемый S&P, достиг в июне 4.3% — это максимальный уровень с первой волны суперкризиса. Рейтинг Fitch Fundamentals Index, оценивающий «качество кредитов» (интегральный показатель, оценивающий уровень дефолтов, динамику продаж, стоимость CDS и т.д.), упал на худший уровень с третьего квартала 2009.

( Читать дальше )

"Ситуация на текущий момент" Романа Андреева, немного критики

- 21 июля 2016, 15:56

- |

Во-первых, где общие результаты системы за всё время? Нужно всегда их показывать в каждом посте, в разбивке по годам и инструментам.

Во-вторых, в чем вообще суть системы? Извиняюсь, конечно, если я просто не нашёл её описание, но хотелось бы видеть.

В-третьих, торгуя чужую систему, вы ничему не научитесь. Очень большая ошибка в трейдинге — брать на вооружение чужое мышление. Всё нужно создавать и проверять самому.

В-пятых, читать технический анализ в текстовом виде крайне сложно.

В-пятых, российский рынок — это, как вам помягче сказать, отстой. Зачем торговать такие компании как ростелеком, роснефть, северсталь, сургут и т.п?? Это всё в целом отсталые компании с низким потенциалом роста. Огромной прибыли от трейдинга на этих компаниях не сделаешь. Всем, кто торгует эти компании, я бы порекомендовал скорее прекратить это делать и переключаться на более интересные волатильные инструменты на зарубежных рынках. Технический анализ секторов (например, банковского или металлургии) это нонсенс. Ну допустим, сектор телекомов пробил какой-то уровень и типа будет идти вверх. И что теперь, покупать акции всех телекомов в России? Это же комиссии и просто гемор.

Как-то так.

"вежливые люди" в Прибалтике?

- 21 июля 2016, 14:59

- |

И я вам подробно это объясню.

На самом деле, вполне себе образованные экономисты и политологи (не те, что сидят в правительстве и ходят к Соловьеву на тв) давно увидели и обозначили чекпоинты заката стран Прибалтики в ее нынешнем виде. Речь конечно идет о деньгах, больших деньгах, и о манипуляциях.

Итак, ВВП на душу населения у России и у прибалтийской тройки примерно одинаковы, порядка 24000 и 28000 долл на человека. В ЕС, понятно, больше. Хотя казалось бы, вот несправедливость какая, несмотря на то что «реформаторы» неустанно гробят отечественную экономику, мы все же продаем, нефть, газ, алмаз и все прочее. Но сейчас не об этом, пробую разъяснить из чего состоят бюджеты этой троицы, и почему собственно их истошные вопли о «русской угрозе» это скорее предсмертный вой.

( Читать дальше )

Покемон РФ

- 21 июля 2016, 14:28

- |

— идешь на работу смотришь на дорогу — вся разбита. Запускаешь ПоРФ смотришь через камеру — вся дорога идеальна;

— в метро все телки страшные или грустные, а смотришь через приложение — улыбаются, красивые;

— бабушка смотрит на пенсию — маленькая, через ПоРФ — пачки денег;

— трейдер смотрит на себя в зеркало — видит морду лося, через ПоРФ — успешный инвестор;

— бомж смотрит на пустую бутылку, а через ПоРФ она полная...

Список кому интересно додумайте сами...

Представляете, уважаемые господа, сколько денег можно съэкономить в бюджете… заплатив всего пару миллионов баксов за разработку этого приложения можно безболезненно распилить миллиарды… ведь всем будет пох… простите ПоРФ.

Саратовский НПЗ ап летит вниз -6,82% на отчете за 6 месяцев

- 21 июля 2016, 11:55

- |

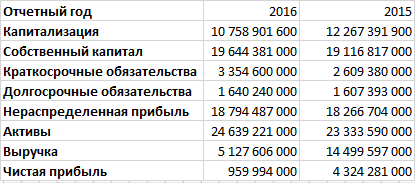

В таблице 2015 год указаны итоги!!!!

За тот же период 6 мес 2015

6 мес 2015 Выручка 9 119 934 000

6 мес 2015 Прибыль 3 682 784 000

Дивиденды пока плачевны,385 рублей!

385/12 400*100=3,1%

В 2015 году реализовывались проекты, направленные на замену физически изношенного оборудования, и обеспечение безопасной эксплуатации производства.

После вхождения в состав ПАО «НК „Роснефть“ на ПАО «Саратовский НПЗ» разработана программа развития завода на перспективу до 2023 года. Одобрена реализация первоочередных проектов направленных на углубление переработки (увеличение отбора вакуумного газойля и увеличение производительности Висбрекинга гудрона), также начаты предпроектные работы по реализации проекта реконструкции битумного производства, с целью обеспечения соответствия выпускаемых марок битума требованиям современных стандартов.

Суммарные инвестиции в Саратовский НПЗ в 2015 году составили 0,9 млрд. руб. без НДС.

www.rosneft.ru/about/Glance/OperationalStructure/Pererabotka/sarnpz/Исправит динамику отчет за 9 месяцев????

www.e-disclosure.ru/portal/files.aspx?id=3707&type=3

Бардак с фин отчетностью по МСФО российских компаний

- 21 июля 2016, 11:27

- |

Вот сегодня отчиталась по МСФО Северсталь, например. Вот страница пресс-релиза. Хочу значит забить эти квартальные результаты в нашу базу. И тут начинаются сюрпризы.

1. Отчетность в долларах.

2. Курс по которому они переводили в доллары свои фин.резы нигде не указан

3. В полном тексте релиза тоже ничего нет про курс рубля

4. Окей, есть клевая презентация к этому отчету. В ней тоже ничего про рубли

5. Но нет, Северсталь же нормальная компания, заботится обо всех и в рублях я тоже отчет нахожу...

6. Только тут маленькая неприятность:) Результаты то тут указаны только за полгода почему-то, а за 2 квартал ничего нет

Но там есть аналогичный отчет в долларах, где почему-то поквартальный расчет сделан:

( Читать дальше )

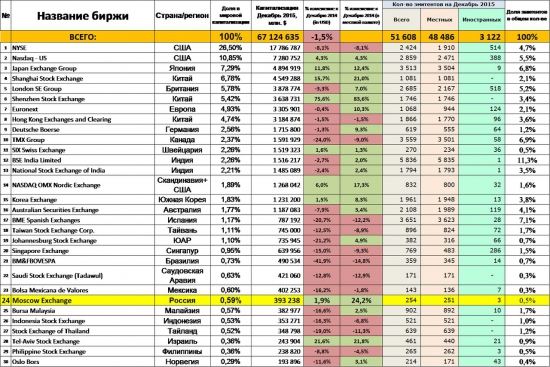

Рейтинг мировых бирж...

- 21 июля 2016, 10:44

- |

Честное слово, грустно стало, когда узнал, что мы ниже Тайваня… и где-то не очень далеко от Филлипин(((

P.S. про Тайвань немного почитал, у них есть такие знаменитые фирмы, как FoxConn(в корпорации работает 550 тыс.человек, крупнейший производительно электроники), знаменитые мобильники HTC — это тоже тайвань.

Нефтяные хроники 21 июля

- 21 июля 2016, 10:25

- |

Рынок нефти последние 5 торговых дней напоминает резинку для прыжков с моста. Маркетмейкеры не дают утонуть котировкам ниже 46 долларов за баррель, но и выше 48 долларов не возвращают. Нефть так и прыгает на этой «резинке» между 46 и 48 долларами.

На кривой скью в очередной раз один и тот же паттерн: снижение волатильности к предыдущему дню и легкий перевес в зоне коллов по сравнению с путами.

Это просто какой-то День сурка — 5 дней подряд одна и та же конструкция на кривой скью. Вчерашний день оказался примечателен «медвежьей ловушкой» — ложным провалом ниже 46 долларов (45,9) и последующим резким выкупом после выхода запасов. Однако после этого котировки вновь встали. Утром на азиатской сессии идет попытка выйти выше 47 долларов, но говорить о том, что атака на 48 долларов станет успешной пока рано.

Вчерашний день показал, что гипотеза о новых справедливых ценах на нефть выше 45 долларов за баррель является состоятельной. Продавать ниже уже никто не спешит. Но и выкупить в район 50 долларов пока нет желающих.

( Читать дальше )

У ЕЦБ нет стимула действовать решительно

- 21 июля 2016, 08:08

- |

По итогам вчерашнего дня индекс РТС «потерял в весе» 0,63%. Нашему рынку сложно расти в тот момент, когда нефтяные цены показывают боковую динамику. По мнению аналитиков нефтесервисной компании Halliburton, на североамериканском нефтяном рынке произошел разворот. «Мы ожидаем небольшого роста числа буровых во втором полугодии», – сообщил в отчете по прибыли CEO Halliburton Дэйв Лезар. По мнению Halliburton, количество буровых достигло минимума и стало расти, поскольку рост цен на нефть придал нефтедобытчикам уверенности. За последнюю неделю июня количество нефтебуровых установок в США выросло на 11, и это был самый большой недельный рост за шесть месяцев, согласно данным Baker Hughes. Резкое падение числа буровых после худшего обвала цен на нефть за десятилетия прекратилось примерно в середине мая.

Обнародованные показатели ZEW оказались хуже ожиданий. Это усилило беспокойства касательно будущего экономики еврозоны после шока от Брексита. Последствия Брексита пока дают о себе знать, и очень трудно предугадать их потенциальные масштабы. По данным ZEW, уверенность инвесторов в еврозоне упала сильнее, чем ожидалось. На этой неделе МВФ понизил прогноз по росту в еврозоне на следующий год на 0,2 процентных пункта (до 1,4%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал