Избранное трейдера Авиатор

Какие облигации купить после отмены налогов на купонный доход?

- 02 апреля 2017, 19:54

- |

Господа инвесторы.

Я хочу вам напомнить, что котировки бондов в удобном виде вы можете найти на смартлабе тут:

В разделе ОФЗ например мы вообще круть сделали:

Вы можете выбрать ОФЗ глядя на срок до погашения (ось X) и оценить её полную доходность (ось Y).

Кроме того, вы можете построить там же кривую чисто купонной доходности (без учета текущей цены).

Ну а самая круть, что вы можете сравнить доходность ОФЗ с той, что была день назад или месяц назад:

Помни, инвестор! Смартлаб может всё!

Мы готовы выполнить любое ваше пожелание...

Мы даже готовы сделать всё это дело онлайн, если будет запрос и желание немного заплатить за это:)

p.s. купон по ОФЗ и так не облагается налогом, а корпораты у нас на этой страничке:

http://smart-lab.ru/q/bonds/

Доходность субфедов тут:

http://smart-lab.ru/q/subfed/

- комментировать

- ★25

- Комментарии ( 12 )

Облигации-2017. Будьте бдительны.

- 02 апреля 2017, 09:46

- |

22.03.17 принят закон об освобождении от НДФЛ купона российских корпоративных облигаций, эмитированных в период с 1 января 2017 г. по 31 декабря 2020 г.

Аналитики поспешили рекомендовать такие бумаги к покупке (например, Forbes: www.forbes.ru/finansy-i-investicii-photogallery/341717-otmenili-ndfl-sem-obligaciy-kotorye-teper-stoit-kupit)

Но что считается датой эмиссии облигаций?

В ФЗ «О рынке ценных бумаг» (ст 19. «Процедура эмиссии и ее этапы») читаем:

1. Процедура эмиссии эмиссионных ценных бумаг включает следующие этапы:

— принятие решения о размещении эмиссионных ценных бумаг;

— утверждение решения о выпуске (дополнительном выпуске) эмиссионных ценных бумаг;

— государственную регистрацию выпуска (дополнительного выпуска) эмиссионных ценных бумаг;

— размещение эмиссионных ценных бумаг.

Так вот, датой эмиссии для целей налогообложения считается дата гос. регистрации ценной бумаги.

Например, в анкете выпуска по бумаге «Банк ФК Открытие-KO-001PC» значится:

«Дата начала размещения: 31.01.2017» (вроде бы все оk').

( Читать дальше )

Кречетов. Тактика и Как заработать на смартлабе.

- 23 марта 2017, 10:18

- |

По нефти: Я шортил нефть позавчера, писал об этом у нас в чате. На части счетов позавчера же меня высадили правда. там где не поставил в бу хорошо налили и шорты я закрыл вчера. Нефть по прежнему «выдёргивают» вверх от 50. Чисто технически она выглядит больше по медвежьему с целями в район 45. Но последняя логика сохранятся. Если Опек вмешается достаточно, то ниже 50 Нефть не пустят, это тот уровень где будут предприниматься «усилия». Так что в нефть тактически я пока не лезу.

По Ри

( Читать дальше )

Если полностью начать с нуля.

- 15 марта 2017, 13:58

- |

- купил бы б/у сервер. Тысяч за 200-300. Ядер 8 хватит. Почему б/у? Потому что на разработку уйдет месяцев 12-18, через такой срок может выйти новое железо (не только процессоры, но и сетевое железо) и существующее будет не актуально.

- долго бы искал, но нашел бы программиста за 100т/мес.

- снял бы офис, не в центре, тысяч 25/мес

- купил бы пару рабочих станций суммой тысяч на 100.

- расписал бы поэтапно:

- реализаций протокола plaza — 2 мес

- реализация протокола fast — 2 мес

- реализация протокола fix — 2 мес

- реализация протокола twime - 2 мес

- реализация протоколов bridge - 2 мес

- изучение, оптимизация и реализация сетевых железяк - 2мес

- изучение, исследования, биржевой инфраструктуры и опт-я — 1 мес

- проектирование, реализация многоядерной архитектуры - 3 мес

- реализация торговых алгоритмов — 3 мес

- ИТОГО — 17 мес

- на этапе проектирования использовал бы тестовые доступы к бирже. Вроде говорят тестовый скоро отменят, тогда это минимум 2000/мес

- после реализации протоколов, разместился бы в колокации. от 25т/мес (тут можно у броков дешевле)

- на седьмом этапе ушел бы от тестовых доступов и перешел на боевой. Для всех протоколов на вскидку это минимум от 16т/мес

( Читать дальше )

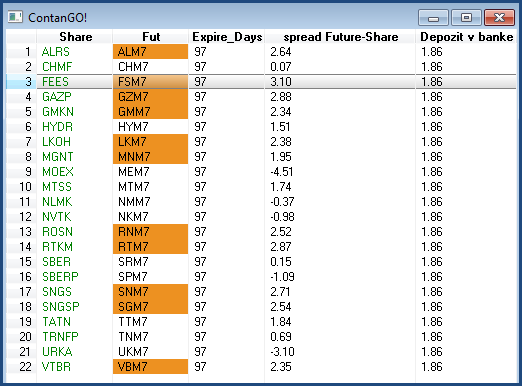

Робот ContanGO!

- 10 марта 2017, 16:35

- |

Я написал простенького робота, который считает контанго и бэквордацию между фьючерсом и акцией.

Значения полей:

Share — акция, базовый актив

Fut — фьючерс на эту акцию

Expire_Days - сколько дней до экспирации

spread Future-Share — размер контанго или бэквордации, то есть разница между ценой фьючерса и базового актива

( Читать дальше )

Обзор инвестиционных прогнозов на 2017

- 08 февраля 2017, 11:53

- |

Занимался анализом инвестиционных прогнозов на 2017 год от различных брокерских компаний. Здесь хочу привести некоторые выдержки, которые посчитал интересными. Тажке в конце подведу некий итог.

Вообще можно сказать, что не очень люблю просматривать такие прогнозы от брокерских домов, т.к. они как мне кажется всегда прогнозируют сохранение тех же тенденций которые уже случились ну и +-5% волатильности. То есть когда доллар кидало от 50 к 80 рублям они и делали свой авторитетный прогноз на будущее в таком же примерно диапазоне, чтобы не ошибиться, а когда все спокойно, то и прогнозы такие же.

Но тем не менее считаю важным изучение таких отчетов, и в первую очередь подмечаю для себя те компании, в которых мнения разных брокерских домов сходятся — хотя и это конечно не панацея.

Так вот, перейдем к непосредственно заметкам.

1. Инвестиционный прогноз от Атон.

Первый скриншот от инвест. дома Атон. Как я уже говорил, в этом году буду прорабатывать два портфеля - недооцененные компании и дивидендные компании. И собственно дивидендным акциям все брокерские дома посвящали в своих отчетах отдельные листы. Здесь Атон в удобном формате указывает на ожидаемые дивидендные доходности по акциям — полезная информация.

( Читать дальше )

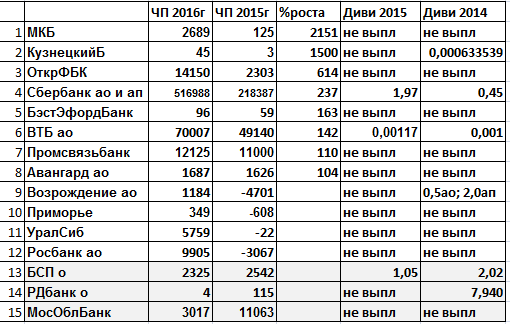

Дивиденды 2017.Полюс и банки-ударники чистоприбыльного производства

- 29 января 2017, 19:37

- |

Пока крупные компании озвучивают свои операционные результаты за 2016 год, уже есть такие эмитенты, которые показали свои результаты по чистым прибылям за 2016 год( РСБУ). Это БАНКИ, они в полном смысле ударники чистоприбыльного производства за 2016 год.

Финансовым результатом 2016 года для банковской системы РФ стало почти пятикратное увеличение прибыли по сравнению с предыдущим годом — до 930 млрд рублей со 192 млрд. Такие предварительные данные приводятся в информационно-аналитическом материале «О динамике развития банковского сектора Российской Федерации в декабре и итогах 2016 года».

Как отмечают в ЦБ РФ, на показатели деятельности российских банков в истекшем году значительное влияние оказало укрепление национальной валюты Объем просроченной задолженности по корпоративному портфелю сократился за год на 8,9%, а по розничному – на 0,7%.

Блестящие результаты показали почти все торгуемые на ММВБ банки.

«Мы видим, как банки выходят из процентного шока: в 2015 г. они пострадали дважды — от резкого роста процентных ставок и от падения качества кредитов», — говорит аналитик БКС Ольга Найденова и я согласна с её мнением.

В таблице приведены данные по чистой прибыли(РСБУ) всех банков, торгуемых на ММВБ. Названия некоторых банков могут показаться вам не слишком- то и знакомыми, так как ряд из них глубокоэшелонированные эмитенты, имеющие низкую ликвидность. Поэтому о некоторых из них я дала краткую справку.

ПАО «Банк «Кузнецкий» — небольшой по размеру активов региональный банк, единственная кредитная организация, зарегистрированная в Пензенской области. Ключевые направления деятельности — обслуживание и кредитование корпоративных клиентов, привлечение средств населения во вклады и кредитование частных лиц. Основной источник финансирования деятельности банка — вклады физических лиц (55,7%). Бенефициары банка — депутат Законодательного Собрания Пензенской области Михаил Дралин, Николай Ларюшкин и депутат Государственной думы шестого созыва Сергей Есяков. На долю миноритариев приходится 1,46% акций

( Читать дальше )

Продолжение бесплатного видеокурса [Tslab для чайников] Создаем первых простых роботов

- 18 января 2017, 13:26

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал