Избранное трейдера АВиС

В преддверии дефолта - промежуточная ликвидность

- 13 июня 2021, 13:36

- |

Чем рискованнее компания, тем красочнее будут её презентации и тем убедительнее будут тексты на фоне конкурентов. Но сможет ли компания в действительности рассчитываться по долгам? Давайте посмотрим как очистить зёрна от плевел и попытаемся рассчитать платёжеспособность компании на год вперёд с помощью коэффициента промежуточной ликвидности.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Большущее-пребольшущее вам спасибо, а землякам казахам — рахмет-прерахмет))), за ⭐➕❤. Не забывайте лайкнуть после прочтения статьи. Вам полезно, а мне понятно что вас интересует. Спасибо и рахмет всем.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 6 )

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

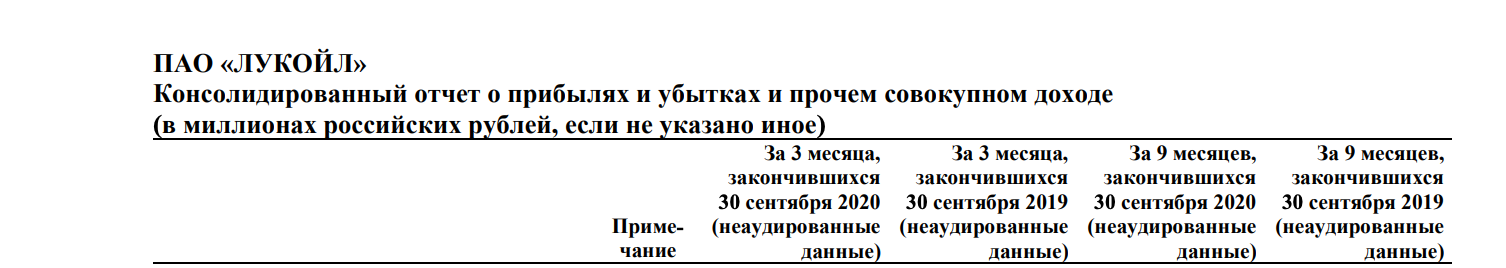

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Как собрать надёжный ВДО портфель

- 06 июня 2021, 14:24

- |

Каждый из нас желает собрать максимально доходный инвестиционный портфель из ВДО с максимально возможной надёжностью. Возможно ли такое? Однозначно — ДА! Достаточно не покупать облигации спонтанно или по чьему-нибудь совету, а сравнить между собой эмитентов.

Здравствуйте, инвесторы юные, начинающие и продвинутые. Как я уже сказал, чтобы собрать высокодоходный и максимально надёжный портфель, надо сравнить между собой эмитентов. Сравнивать предприятия мы будем используя финансовый анализ, предварительно рассчитав некоторые коэффициенты.

Для расчёта финансовых показателей, вам помогут учебники по финансовому анализу или статьи

( Читать дальше )

Исследование ЭкспертРА о физиках на фонде: "Розничные инвестиции: от спринта к марафону"

- 27 мая 2021, 11:00

- |

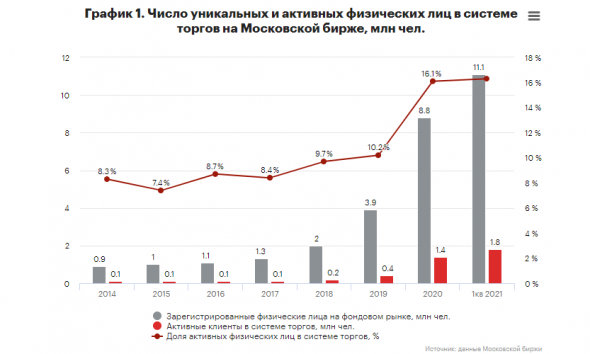

Основные выводы:

👉Для эмитентов МСБ физики стали единственным источником ликвидности

👉Потенциал притока физиков не исчерпан

👉В 2020 году на Мосбиржу пришло +5 млн человек и на СПБирже +2,5 млн человек

👉Суммарный объем вложений (данные НАУФОР) составил 6 трлн руб.

👉В 1 кв 2021 физики бодро росли: +2,3 млн чел, и всего 11 млн чел при 1,8 млн активных

👉На конец 2020 года 75 % от всех открытых счетов приходились на счета размером до 10 тыс. рублей.

👉ЭкспертРА: потенциал перетока депозитов на фондовый рынок по-прежнему велик

👉ЭкспертРА: 15% от экономически активных открыли счета, в зап.странах 50%.

👉Доля физиков на вторичных торгах бондами выросла с 2% в 2016 до 13% в 2020 и 20% в январе-феврале 2021

Исследование доступно по ссылке: https://www.raexpert.ru/researches/ua/retail_investment_2021/

Тезисы с обзора "Эксперт РА" по розничным инвестициям

- 24 мая 2021, 16:52

- |

📣 Рейтинговое агентство «Эксперт РА» подготовило свежий обзор по розничным инвестициям, основные тезисы которого я предлагаю вашему вниманию:

📈 Снижение доходности по банковским депозитам способствует рекордному притоку капитала физических лиц на фондовый рынок.

📱Благодаря появлению мобильных приложений и принятию поправок к законодательству процесс инвестирования стал максимально простым и удобным.

📊 У 75% клиентов объём средств на брокерском счете составляет менее 10 тыс. руб., что сигнализирует о значительном потенциале увеличения притока капитала в будущем, поскольку 10 тыс. руб. является тестовой суммой для частных инвесторов.

🧮 Компании малого и среднего бизнеса готовы увеличивать объема выпуска облигаций, что позволит частным инвесторам получить доходность в 2-3 раза выше банковских депозитов.

❗️Потенциал перетока депозитов на фондовый рынок по-прежнему велик. Экономически активное население в России составляет 74 млн человек. Сейчас только у 15% населения есть брокерский счет. Во многих странах G-20 этот показатель превышает 50%.

( Читать дальше )

По моему офигенный ресурс (электронные книги)

- 23 мая 2021, 06:26

- |

ru.pdfdrive.com/

Придём к дефолту в "Обуви России" или нет? Финансовый экспресс анализ

- 22 мая 2021, 13:47

- |

Оригинал статьи, финансовый анализ и рейтинги российских компаний на сайте «Финансовый анализ предприятий ВДО». Переходите и подписывайтесь, чтобы не пропустить дефолт.

Финансовый анализ ООО «Обувь России»

Финансовый анализ ООО «Обувь России» проводится с целью:

- выяснения финансового положения предприятия";

- просчёта инвестиционного риска перед покупкой облигаций;

- определения их доли в портфеле, если риск окажется оправданным;

- принятия решения о покупке/продаже облигаций.

К дефолту в «Обуви России»

Здравствуйте, юные инвесторы, начинающие и продвинутые. Имея в загашнике))) двухпроцентную долю облигаций ООО «ОР» и по просьбе подписчиков блога «Финансовый анализ», будем смотреть — придём ли мы к дефолту в «Обуви россии» или нет?

( Читать дальше )

Упрощенный порядок получения вычетов по НДФЛ

- 20 мая 2021, 05:00

- |

С 21 мая 2021 года вступают в силу изменения законодательства, предусматривающие возможность получения гражданами вычетов по НДФЛ за предыдущий налоговый период в сокращенные сроки без необходимости направления в налоговые органы декларации 3-НДФЛ и подтверждающих документов.

Указанные новшества введены Федеральным законом от 20.04.2021 № 100-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

Необходимую информацию налоговые органы будут получать от участников информационного взаимодействия – налоговых агентов (банков), которые смогут подключиться к такому обмену после вступления в силу соответствующих изменений законодательства (с 21 мая 2021 года).

В упрощенном порядке можно получить следующие налоговые вычеты по НДФЛ:

- инвестиционные налоговые вычеты (пп. 2 и 3 п. 1 ст. 219.1 НК РФ);

- имущественные налоговые вычеты в сумме фактически произведенных расходов на приобретение объектов недвижимого имущества и по уплате процентов по ипотеке (пп. 3 и 4 п. 1 ст. 220 НК РФ).

( Читать дальше )

Нижнекамскнефтехим: Объединение Таиф с Сибуром. Страхи и возможности миноритариев НКНХ

- 15 мая 2021, 20:44

- |

Уважаемые любители компании Нижнекамскнефтехим, представляю вашему вниманию обширную статью по теме объединения Таифа с Сибуром с акцентом на префу НКНХ.

В статье разбираются вопросы, которые в любом случае возникали у акционеров НКНХ, а в свете последней новости нет никого, кто бы не задавался вопросами, разбираемыми в статье.

Наверняка, кому-то статья покажется скучной и непонятной, т.к. в ней разбираются сложные вопросы юридического характера, с которыми многие знакомы поверхностно лишь на обывательсокм уровне. Но легко и развлекательно у меня не получается — я стараюсь писать точные и аккуратные тексты.

Статья написана вот по такому плану

( Читать дальше )

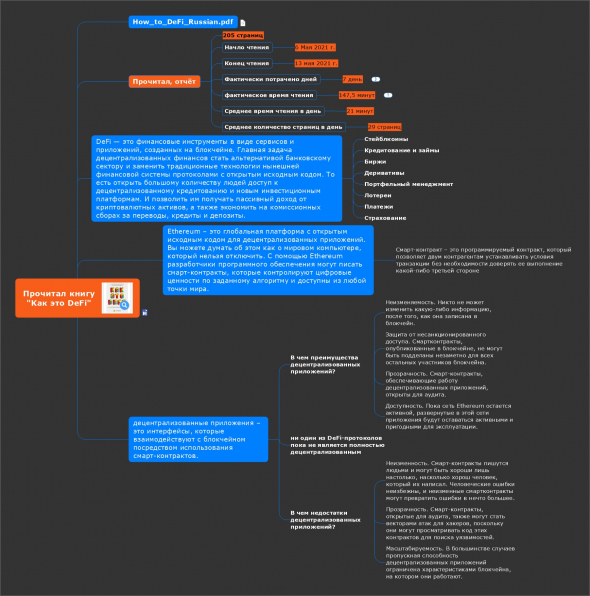

Прочитал за 147.5 минут книгу "Как это DeFi"

- 14 мая 2021, 05:34

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал