Избранное трейдера Dendro

Мысли о трейдинге. Обучение

- 18 июля 2016, 13:48

- |

Во-вторых, он должен знать и понимать самого себя, чтобы оценить себя как будущего трейдера и сделать вывод, обладает ли он как личность и интеллектуально-психический индивид способностью к трейдингу.

В-третьих, он должен знать, что главный учитель трейдингу для всех без исключения — это реальный рынок с реальной торговлей на реальные кровные деньги.

В-четвертых, чтобы стать трейдером, нужно потратить много денег, много времени — долгие годы, много сил, много нервов, — если всем этим человек не обладает, то он никогда трейдером не станет. Но много денег, много времени, много сил и много нервов, потраченные на постижение умения чувствовать себя на рынке, как на своей кухне, не гарантируют, что человек, все это потратив, станет наконец трейдером. Трейдер — это качественное состояние, а не количественное. Оно требует индивидуальных изменений для каждого и никто не знает, какие качества должны сформироваться в каждом конкретном человеке, чтобы он стал трейдером. Все пути в трейдинг сугубо индивидуальны. Как и всякий прочий специфический вид деятельности, трейдинг требует пристрастия к этому виду деятельности, интереса к рынку, бесконечного упорства и трудолюбия.

Все выше сказанное показывает, что все умения в трейдинге зависят только от личности. Это субъективная деятельность, и любой способ попытки объективизации субъективного в условиях сложного многофакторного процесса рыночной неопределенности в виде схоластического обучения трейдингу на курсах носит характер профанации. Можно привести человека к знанию, но нельзя научить его думать. Процесс преобразования человека в трейдера долгий, постепенный, сложный и не гарантирует результата. А становление трейдера — это путь самовоспитания, самообразования, работы над собой, которая никогда не заканчивается: пока человек думает, осознает явления и процессы, работает его сознание, создающее намерение. Это очень сложный вид деятельности.

( Читать дальше )

- комментировать

- ★18

- Комментарии ( 71 )

Лента сделок в MetaTrader 5: новый инструмент для анализа фондового рынка

- 18 июля 2016, 12:53

- |

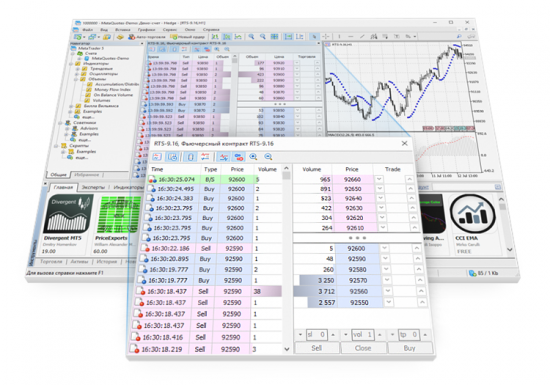

На днях был выпущен релиз торговой платформы MetaTrader 5 build 1375 с лентой сделок (Time & Sales) в стакане цен.

Лента сделок позволяет видеть список всех биржевых торговых операций в режиме реального времени. По каждой сделке показывается ее время, направление, цена и объем. Каждое направление выделяется отдельным цветом, а объемы даны в виде гистограммы:

Из ленты можно экспортировать данные в формате CSV и анализировать в сторонних редакторах электронных таблиц.

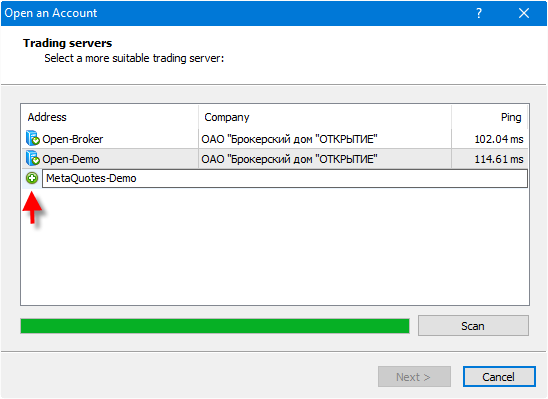

Если у вас не произошло автоматическое обновление через вашего брокера, попробуйте обновиться через демо счет на сервере MetaQuotes-Demo. Для этого просто добавьте MetaQuotes-Demo в список серверов и откройте там демо-счет:

( Читать дальше )

Море. Лето 2016. Куда податься трейдеру?

- 18 июля 2016, 11:47

- |

Вот и наступило лето. Как и в прошлый раз было решено уехать на все лето из холодного Саратова. Сказать нового в принципе нечего. Но есть некоторые важные нюансы, о которых должен знать каждый, кто собирается в поезду в 2016 году.

Куда ехать

Для себя твердо решил — в Центральный Сочи больше ни ногой! Причина проста. Начиная с июля море из-за большого количества туристов, нагревания, волнорезов начинает заболачиваться. Между волнорезами вода застаивается. И ни к чему хорошему это не приводит. Я с таким же успехом и в Саратове на Волгу схожу.

Поэтому выбор однозначный — пригород! В этот раз удалось снять недалеко от Сочи квартирку в 7 минутах(замерял) ходьбы до моря. О боже какой это кайф перед и после торгов сходить искупаться! Рекомендую всем. Заряд бодрости на весь день обеспечен.

Сняли мы однушку с хорошим видом на море. Но по факту повезло, что была большая лоджия. Детей мы отправляем спать туда на диванчик.

( Читать дальше )

Цена и здравый смысл

- 18 июля 2016, 11:25

- |

Рынки иррациональны. Поэтому между разумной ценой актива, которая для акции следует из учета основных экономических параметров компании эмитента, и реальной рыночной ценой почти всегда пропасть. Цены эти конечно связаны, но связаны эластичным резиновым жгутом длиной 5км, который может сокращаться, а может растягиваться до неизвестно каких величин.

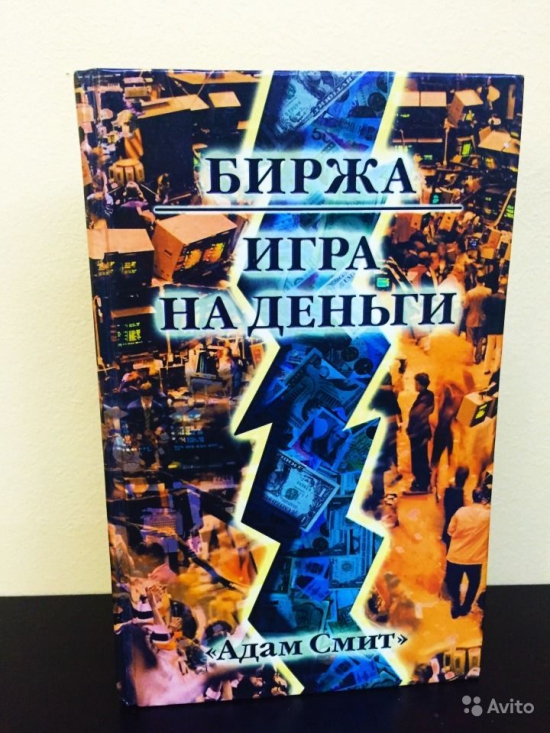

Любая цена будет актуальной ровно до тех пор, пока есть покупатели по этой цене и ни минутой больше. Что движет покупателями кроме стадного инстинкта в большинстве случаев сказать трудно. Адам Смит в своей книге «Биржа — Игра на деньги» дал весьма специфические имена участникам рынка, особенно покупающим на самых верхах бычьего цикла… Даже повторять не хочется...

Именно иррациональность формирования рыночной цены заставляет меня скептически относится к данным фундаментального анализа.

Ведь если рыночная цена акций неких компаний X и Y растет несмотря на то, что компании в жизни своей не видели никакой прибыли, и растет только на ожиданиях, что эта прибыль может быть получена в будущем, то ясно, что торгую не инвесторы и спекулянты, торгуют игроки.

( Читать дальше )

О текущей ситуации

- 17 июля 2016, 17:33

- |

Сегодня решил выложить некоторые выдежки из инвестиционной стратегии на второе полугодие, подготовленной для клиентов. Кому будет интересно, может ознакомиться с мыслями по поводу происходящего.

События, связанные с референдумом по выходу Великобритании из ЕС, падение доходности государственных облигаций стран G7, смещение доходностей в отрицательную зону, относительное облечение для развивающихся рынков (ЕМ), выражающиеся в увеличении (отскоке) valuations, стабилизации их валютных курсов – закономерная стадия развития глобальной ситуации на рынках. Как мы в прошлый раз указали – так называемый рефляционный момент будет доминировать в текущем году (хотя его влияние во втором полугодии будет сходить на нет). Последние аналитические отчеты, касающиеся ЕМ, даже поменяли резко тональность и стали описывать перспективы восстановления и даже роста на ЕМ, повышение таргетов и прогнозов по валютным курсам (от рубля до бразильского реала и т.д.). К сожалению, большинство аналитиков плохо понимает логику развития экономики, в какой точке находится глобальная экономика и закончился ли кризис или нет.

Попытаемся восстановить картинку происходящего, а также заглянуть немного в будущее.

События 2008 года знаменовали собою не столько кризис, а сколько завершение многолетнего долгового суперцикла, который начался в развитых странах в послевоенное время. Долговая пирамида, построенная в частном секторе оказалась настолько большой, что больше долгов домохозяйства развитых стран брать не могли, а банки оказались не готовы продолжать кредитовать их в прежних объемах. Для стабилизации экономик банки развитых стран приступили к агрессивной политики монетарного смягчения. Первым на сцену вышел ФРС – запустив в марте 2009 большую программу количественного смягчения. Казалось, решение найдено и кризис завершен. Уже летом 2009 доходность трежерис превысила 3%. Однако, буквально спустя полгода пошли первые звонки с другого континента – из небольшой страны Греции, которая начала сталкиваться с проблемой обслуживания своего государственного долга. Таким образом, начался второй этап кризис (или вторая волна, кому как удобно) – кризис теперь уже суверенного долга. Начало трясти Еврозону. И только вмешательство нового главы ЕЦБ Марио Драги, который вернул ЦБ статус кредитора последней инстанции, купировал кризис, разрастающийся на финансовых рынках. Впоследствии, ЕЦБ пошел по пути ФРС, запустив программу QE. Аналогичным путем пошли и два других крупнейших мировых центробанка – Банк Японии и Банк Англии.

Пока западные центробанки боролись с кризисом в своих странах – очередная волна, на рубеже 2013-2014 года накрыла теперь уже развивающиеся страны. Последовало резкое падение стоимости активов в этих странах, девальвации этих валют, появились разные акронимы типа fragile 5 и тп. Причем это сопровождалось падение цен на весь товарный комплекс – от цен на металлы на нефть и газ.

( Читать дальше )

Опыт трейдера и его ФИЛОСОФИЯ 10 (секрет прибыльности и долгожительства 2)

- 16 июля 2016, 15:10

- |

Вот и закончилось дивидендное ралли. В понедельник пройдет отсечка последнего из Могикан — Газпрома и все, начинается новый финансовый год. Новая точка отсчета для всех, кто заработал и кто потерял, а особенно для тех, кто вечно тролит вопросами Морозову накануне дивидендной отсечки той или иной акции, что, типа, гэп перекрывает размер дивидендов. А у меня встречный вопрос к вам: «Где вы были, и что вы делали на протяжении этого года до дивидендной отсечки и предыдущих лет?» Отвечать не надо, для меня все ясно — ни куя не делали, чтобы заработать. И от осознания этого, и своей никчемности на фондовом рынке, вам и остается только одно — тролить тех, кто зарабатывает.

А для тех кто зарабатывает на акциях эти год-полтора были просто изумительны. Я получил рекордную прибыль! На этом графике прибыль отражена без учета дивидендов (правда пара отсечек в этом году попали на брокерский счет в связи с одностороннем изменением условий

( Читать дальше )

"Кому и кобыла невеста", или еще раз о брокерах.

- 15 июля 2016, 14:41

- |

Чтобы любому желающему получить возможность покупать и продавать ценные бумаги и другие финансовые инструменты из дома со своего компьютера, нужен посредник, который такую услугу предоставляет. Этот посредник - брокер. У брокера открывается счет на имя владельца капитала и на этом счете можно держать деньги точно так же, как на счете в банке.

Брокер – лицензированный профессиональный участник рынка ценных бумаг и его деятельность строго регламентируется законом и правительством США в лице Комиссии по ценным бумагам и биржам США (The United States Securities and Exchange Commission, SEC). Полномочия, историю деятельности брокеров, которые предоставляют доступ на фондовые рынки – рынки акций, биржевых фондов (ETF), индексов, опционов на акции, ETF и индексы, можно проверить на странице сайта FINRA — Службы регулирования отрасли финансовых услуг по адресу: http://brokercheck.finra.org/

Если брокера нет в списке, но он предоставляет услуги по торговле ценными бумагами на фондовом рынке США, то это, скорее всего, субброкер – компания, перепродающая услуги американского брокера, то есть, еще один посредник. Это может быть посредник, имеющий лицензию на оказание брокерских услуг в других странах, но не в США.

( Читать дальше )

Финансовое планирование, или как изменить жизнь?

- 14 июля 2016, 21:16

- |

Игра на деньги, что изменилось.

- 13 июля 2016, 10:10

- |

Перечитал книгу Адама Смита «Биржа — игра на деньги», написанную почти полвека назад, когда только зарождались методы компьютерного анализа рынков и еще не было автоматической торговли.

Во всем, что касается рынков и действующих лиц ситуация описана изнутри и не вызывает при чтении никакого внутреннего противодействия. Но жизнь немного ушла вперед и те сроки быстрых сделок длительностью по 3-6 месяцев, а тем более удержание каких-либо акций на протяжении всей жизни уже мало вписываются в современную практику торгующих субъектов.

Большие дядьки, выведены в книге под псевдонимом ОНИ. Они остались, куда им деваться. И по прежнему их вклад в развитие тенденций определяет поведение рынка, и по-прежнему они бьются за то, чтобы отобрать каждый доллар у рыночной мелочи, пользуясь свои преимуществом большого денежного мешка. Но и мелочи стало побольше.

Что вызвало некоторое сопротивление — это недооценка технического анализа.

На этом остановлюсь подробнее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал