Избранное трейдера Dendro

«Энел Россия» после продажи Рефтинской ГРЭС

- 02 августа 2019, 20:38

- |

Добрый вечер, уважаемые читатели.

Сегодня мы рассмотрим полугодовую отчётность ПАО «Энел Россия», в которой нашло отражение важнейшее событие в жизни компании — продажа Рефтинской ГРЭС. Мы ждали этого события с 2016 года, и оно очень интересно в качестве примера для анализа и изучения корпоративной практики.

Заранее отмечу, что эта статья не является инвестиционной рекомендацией. Я буду оценивать произошедшие события и их влияние максимально непредвзято.

Полугодовая отчётность по МСФО у «Энел Россия» не очень объёмна, поэтому мы без труда находим все необходимые данные. Начнём традиционно с баланса.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 34 )

Вчерашний "Риск-офф", правда или ложь?

- 02 августа 2019, 10:44

- |

Пара картинок по ситуации с денежным рынком и вчерашним «риск-оффом» из-за Трампо-трикстера.

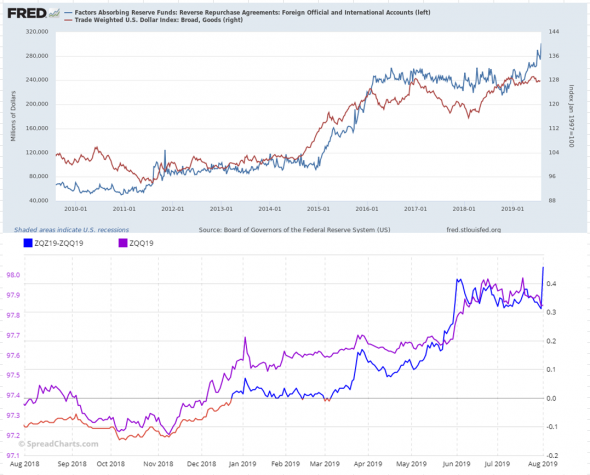

На верхней картинке синяя линия отображает вложения иностранных институциональное в рамках сделок РЕПО (т.е. с обратной сделкой в оговоренное время) в коммерческие банки и взаимные фонды денежного рынка. Если грубо, то это иностранная валюта в составе денежной базы.

Красная на картинке это индекс доллара (товарно-взвешенный). Логично, что синяя отображает спрос на доллары со стороны портфельных инвесторов на финансовые активы США. Это и видно по синхронному движению показателей. Иностранные инвесторы продолжают изымать долларовую ликвидность из денежного рынка США. И действия ФРС, пока не начнет расти денежная база, никак не ослабят доллар.

К спросу на доллар со стороны иностранных институциональное, также спрос на доллар оказывает Госдеп, казначейский счет продолжает сокращаться, и в планах сократиться еще. Те 15 млрд. долларов которые освободятся на рынке в связи со сворачиванием программы сокращения баланса ФРС выглядят ничтожными, даже если скорректировать их на скорость обращения денег (1,4) и с учетом майских 15 млрд. долларов, которые уже реинвестируются, то получим всего-то 42 млрд. Без наращивания базы через печатный станок покрыть спрос на доллары будет невозможным. При том, что внутренний спрос на деньги также остается высок: крепкий рынок труда=рост доходов=рост расходов. Пока действия ФРС направленны на рост инфляции для улучшения условий торговли и запуска делового цикла, вместе с фискальными стимулами это должно помочь, но пока это нельзя назвать смягчением ДКП, а только первым шагом на встречу запуска расширения предложения денег.

( Читать дальше )

Валютные войны. Часть первая. Мировая торговля.

- 01 августа 2019, 13:52

- |

Сделал крупную статью для одного очень известного телеграмм-канала, а вот мой канал, в который приглашаю всех желающих https://t.me/khtrader

Для лучшего восприятия здесь публикую в два этапа. В первой части обзор мировой торговли.

Итак начнем.

Стратеги внешней политики ведущих мировых держав давно уже поняли, что вместо геополитики для расширения рынков можно использовать мощь национальной экономики и перевести отстаивание национальных интересов в плоскость геоэкономики. Что более гуманно по отношению к человечеству и не менее эффективно для защиты и расширения национальных экономик.

Бенефициаром трансформации международной экономики выступает мистер Д.Трамп, который начал использовать гигантские масштабы экономики США для экспансии мировых рынков. Любопытно, что Америка не первопроходец в этом нелегком труде, ЕС и особенно Китай уже давно играют в геоэкономические игры на поле мировой торговли.

Итак, данная статья должна ответить на вопрос, что будет происходить на полях международной торговли? На сегодняшний день ведущие стратеги сошлись во мнение в том, что тот, кто правит бал в мировой торговле и владеет миром.

( Читать дальше )

Автологин для Quik 8 x64

- 31 июля 2019, 21:26

- |

Здравствуйте, друзья :)

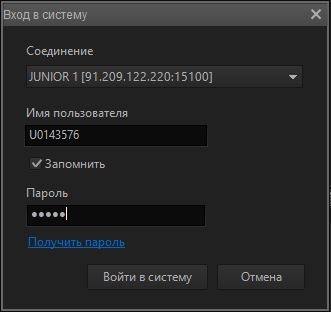

Был у всех нас раньше хороший скрипт Autologin.lua, который авторизовывался автоматически в Quik, но с выходом 8-й версии он работать перестал, т.к. перестала работать библиотека w32.dll. Мы по совету одного из участников нашего сайта решили пойти самым быстрым путем и написали консольное приложение, которое ловит окно авторизации терминала Quik, вводит в него указанные логин и пароль и нажимает кнопку «Войти в систему».

Данное решение очень упрощает жизнь, особенно при алготорговле, когда терминал стоит на выделенном сервере.

Кому интересно, качайте https://quikluacsharp.ru/quik-qlua/qlua-lua-skript-avtomaticheskoj-avtorizatsii/

А здесь выложу файлик с исходным кодом, для тех, кто сам захочет собрать приложение, чтобы не думать: скачать

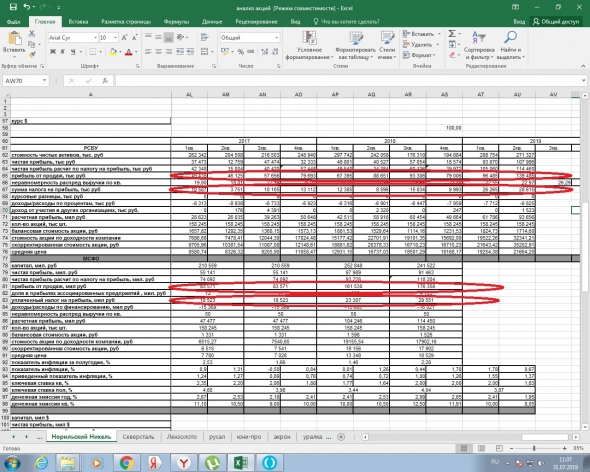

Норильский никель, посмотрел отчет, сразу купил акции и поставил отложенные заявки на дополнительную покупку в случае падения цены.

- 31 июля 2019, 12:53

- |

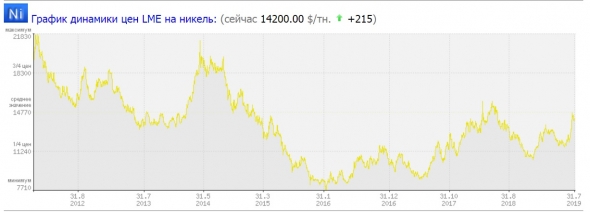

2) динамика на основные товары производимые Норникелем так же везде прослеживается положительный тренд, особенно в Никеле, ну и драгоценные металлы тоже очень радуют.

( Читать дальше )

23 цитаты Сергея Капицы

- 31 июля 2019, 09:16

- |

Многие годы ученый-физик занимал должность главного редактора журнала «В мире науки», где рассказывал о культуре и технике так, что его объяснения понять даже ребенок. Неудивительно, что высказывания столь мудрого человека интересны и актуальны даже сегодня. Вспомним же некоторые из них.

«Если бы миллиарды, потраченные на вооружение, направили на образование и здравоохранение, то преступности и терроризму не нашлось бы места».

«Телевидение оказывает сильнейшее влияние на людей. Однако сегодня оно подчинено совершенно безответственным людям».

( Читать дальше )

Мультипликатор EV простыми словами.

- 27 июля 2019, 16:21

- |

Что такое Enterprise Value (EV)? Значение Enterprise Value, или EV для краткости, является мерой общей стоимости компании, часто используемой как более полная альтернатива капитализации на фондовом рынке.

Самый простой способ оценки акционерной компании — её рыночная капитализация, то есть стоимость акций, умноженная на их количество. Такая оценка дает необъективное представление о стоимости бизнеса по нескольким причинам:

- в стоимости акций заложена спекулятивная составляющая. Как только инвесторы со спекулятивным капиталом видят рост акций, они тут же подпитывают его своими деньгами. Компания оказывается переоцененной, то есть её рыночная капитализация не соответствует реальной рыночной стоимости. Часто можно наблюдать рост акций перед выплатой дивидендов с откатом после выплаты;

- капитализация не отражает внутренней ситуации. Компания может быть прибыльной, но долговая нагрузка будет нивелировать положительные результаты работы.

Для более точной оценки стоимости компании используется финансовый показатель Enterprise Value.

Что такое Enterprise Value.

( Читать дальше )

Срочный рынок и госдолги. Пузырь пузыря

- 25 июля 2019, 08:14

- |

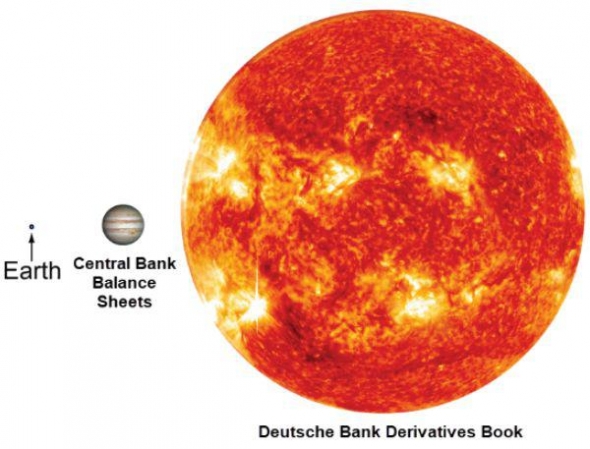

«Крупнейший немецкий банк Deutsche Bank признан МВФ самой большой угрозой для мировой финансовой системы. Главным образом у экономистов вызывает опасение его гигантский портфель производных ценных бумаг, оцениваемый в невообразимые 46 трлн евро», пишут коллеги из «БКС-Экспресс» (https://t.me/bcs_express/4720). Космическая картинка оттуда же. Кажется, участники торгов не до конца осознают масштаб рыка срочных/производных инструментов (они же деривативы). И что еще важнее – его экономическую бессмыслицу.

Рынок срочных контрактов создавался с целью хеджирования. Хеджирование – страхование от неблагоприятных изменений цены основного (базисного) актива через биржевые инструменты. Сейчас на хеджевые операции приходится пренебрежимый минимум операций срочными контрактами. К примеру, понятие хедж-фонд даже не ассоциируется с защитой от неблагоприятной ценовой конъюнктуры. Это в нашем восприятии про большие прибыли и большие риски.

( Читать дальше )

Китайские акции: «Простое контртрендовое наблюдение» (перевод с elliottwave com)

- 24 июля 2019, 11:09

- |

Некоторые инвесторы могли бы воспринимать огромные тарифы, которые США вводили в отношении китайского импорта, как сигнал держаться подальше от китайских акций.

Как сообщил крупный новостной сайт около года назад (CNN, 26 июня 2018 года):

Мрак усугубляется для китайских акций.

Два дня спустя у «Нью-Йорк Таймс» появился заголовок (28 июня 2018 года):

Торговые угрозы Трампа ударили по фондовому рынку и валюте Китая

Но так называемые «плохие новости» вовсе не были плохими для китайских акций.

И наша мировая рыночная перспектива на октябрь 2018 года предсказывала это. Вот график (волновые метки доступны подписчикам) и комментарий:

Поскольку плохие новости часто вспыхивают после того, как акции в течение некоторого времени снижаются, часто близки к минимумам, вспышки плохих новостей могут иногда служить сигналами на покупку. Введение США тарифов на импорт из Китая за последние несколько месяцев на сумму 250 миллиардов долларов, возможно, послужило именно таким сигналом. Бычье движение цены в настоящее время перед лицом ускоряющейся торговой войны добавляет свидетельства роста, представленного [волновой структурой] в Shanghai Composite и бычьей дивергенцией в Шанхайском финансовом индексе.

Поскольку плохие новости часто вспыхивают после того, как акции в течение некоторого времени снижаются, часто близки к минимумам, вспышки плохих новостей могут иногда служить сигналами на покупку. Введение США тарифов на импорт из Китая за последние несколько месяцев на сумму 250 миллиардов долларов, возможно, послужило именно таким сигналом. Бычье движение цены в настоящее время перед лицом ускоряющейся торговой войны добавляет свидетельства роста, представленного [волновой структурой] в Shanghai Composite и бычьей дивергенцией в Шанхайском финансовом индексе.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал