Избранное трейдера SV_Bozhko

Безумие «купи падение»: восстановления после провалов рынка происходят быстрее всего в истории

- 28 июля 2021, 19:11

- |

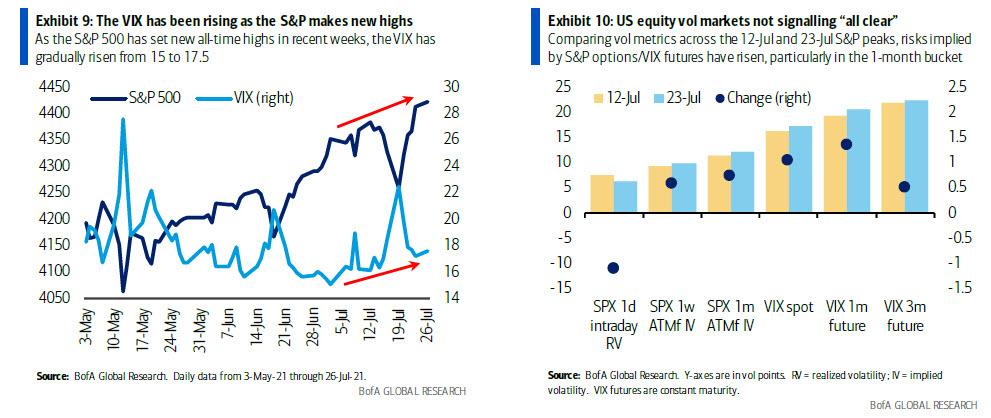

VIX вырос со своего минимума закрытия 2 июля 15,07, даже когда S&P 500 достиг новых максимумов, поддерживая прогноз банка о том, что летние минимумы для волатильности сделаны, а VIX должен быть в среднем в диапазоне от 15 до 20 в этом году.Если сравнивать показатели волатильности на пиках S&P от 12 июля и 23 июля, все риски, связанные с опционами S&P/фьючерсами VIX, выросли, особенно в периоде месячной по сравнению с более короткой (например, недельной) и более длинной (например, 3-месячной) экспирацией.

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).

Более пристальный взгляд на временную структуру волатильности показывает, что рынок опционов S&P начал оценивать значимый событийный риск во время симпозиума по экономической политике в Джексон-Хоуле в конце августа. Эта премия за риск впервые появилась 9 июля после локального минимума доходности 10-летних казначейских облигаций США ниже 1,3% и увеличилась только за последние две недели, что свидетельствует о том, что рынок опционов S&P пытается оценить риск ястребиного разворота ФРС в Джексон-Хоул. Этого и следовало ожидать: согласно последнему опросу управляющих фондами BofA, инвесторы ожидают, что ФРС объявит о сокращении покупок активов либо в Джексон-Хоул (26-28 августа, Пауэлл, вероятно, выступит 26-го), либо на сентябрьском заседании FOMC (22 сен).( Читать дальше )

- комментировать

- ★6

- Комментарии ( 24 )

О социальном давлении на успешных людей. TRUE STORY. Часть 2. Выход из серой массы

- 15 июля 2021, 18:38

- |

Есть ещё одно классное место куда я иногда езжу чтобы меня никто не тревожил. Это парк в нашей станице. Но не тот что в центре, а на окраине. Только открылся. Чистый, пустой, светлый. Там я открываю крышку у своего кофе, достаю вейп – и наслаждаюсь тишиной. Никого нет – я один. Никому от меня ничего не нужно. Ни дать звиздюлей, ни трясти руку до посинения, ни отсосать. Чувствую, что мои члены в безопасности…

Это вторая статья про социальное давление. Первая вот здесь: https://smart-lab.ru/blog/708468.php

Когда начало получаться

Начало получаться лет пять наверное назад. Около того. Т.е. был у меня достаток в 35 т.р. и внезапно стал 100, а то и больше. Что для Новосибирска – почти недосягаемая цифра.

Было это сначала незаметно. Но дальше больше. Я отремонтировал дом со временем. Начал ездить отдыхать не дикарём. Купил себе машину с салона (Киа РИО). Помниться все мои три друга и я весело отмечали эту покупку. Бухали дня два кажется. Жарили шашлычки и весело вспоминали о тех временах когда были щеглами. Голова потом ещё несколько дней болела.

( Читать дальше )

Кийосаки не прав. Сомнительная личность.

- 13 июля 2021, 16:12

- |

- Недавно снова выходила новость, что Кийосаки рекомендует инвестировать в золото и биткоин. Я не разделяю мнение Кийосаки по золоту и биткоину. Моя цель по биткоину, 50 000 уже сделана. 80 000, о которой всегда писал, возможно только в моменте, возможно, но может и не дойти. Это только вероятность. И не постоянная величина, а, повторюсь в моменте. А основной тренд криптовалюты после 50000 это стремление к нулю. А Кийосаки ждет 100 000 уже к концу года и крах основных валют. Биткоин действительно ограничен, то таких ограниченно лимитированных монет масса. Биткоин кеш, лайткоин, но они не растут до триллиона. Значит дело не в количестве. А в применимости. Биткоин чаще применяют в реальных сделках, но за 13 лет такая применимость ни о чем. Она не развилась в достаточной степени. Государства им мешают. Дело в том, что валюты государств обеспечены их экономикой и золотовалютными резервами других стран. Биткоин не обеспечен ничем. Они только говорят мы потратили на майнинг и это стоит денег, то есть стоимость майнинга. Что опять не понравится мировому сообществу, так как они сейчас за экологию, а майнинг потребляет гигантское количество электричества, настолько много что майнеров вычисляют по резкому повышению потребления. Греются комнаты, фермы, а также все эти видеокарты через пол года-год летят на свалку. Так что в итоге было подсчитано, что майнерам скоро потребуется все электричество планеты. А значит их сделают корнем зла на земле. По золоту тоже надо понимать, что оно падает ничем не хуже, чем рынок. Так как в период кризисов инвесторы латают им дыры по другим активам. Уже прекрасно падали с 1800 до 1300 десять лет назад. А это потеря 41%. И те кто просто вернул деньги с инвестиций в золото прождали 10 лет. За это время их активы были съедены на 20% инфляцией, то есть покупательной способностью доллара. Если мы берем рубль, то так как золото торгуется в долларе, а доллар вырос вдвое, то рублевым инвесторам видится, что заработок есть. Но самая недорогая машина стоила 300 000 десять лет назад, а сейчас она стоит 700 000. То есть опять же покупательная способность упала как в долларе и как итог тоже в районе 20% минус.

- То есть золото более актуально при низких учетных ставках, а сейчас экономику снимают с иглы. Если учетная ставка растет, то растут и купонные доходы, которые набегают по длинным гособлигациям. И крупный инвестор видит, что может без проблем и риска заработать свою прибыль в долларе, а в золоте таких купонов просто нет. Первоначально, в кризис будет популярен доллар. Как минимум год-два. А этого хватит, чтобы затем купить другие активы. То же золото, к примеру, но вдвое дешевле.

- «Доллар не тихая гавань, но инвесторы считают его тихой гаванью». Так говорил Д. Роджерс. А лучший экономист планеты Кудрин высказал убеждение, что как минимум 20-25 лет доллар будет оставаться основной валютой. Почему? Потому что нет альтернативы. Юани? Зачем Китаю экспортировать свои товары по всему миру? Чтобы заработать юани, которые они и сами могут напечатать любое количество? Всем странам нужда единая мера, обеспеченная сильной экономикой.

- Главная проблема биткоина сейчас, это большая доля рынка денег. Когда биткоин стоил 1/10000 от одного цента, то ни одного Кийосаки мы не видели. Да, он мог в 2008 году взять проблемные квартиры у банков в ипотечном кризисе под залог этих же квартир и сдавать их тем, кто лишился квартир. Но так в США поступал не только Кийосаки. Особого ума для не нужно. Как и для продажи книг. Но предлагать биткоин сейчас, когда даже X10 по биткоину достаточно, чтобы те кто обменивал их на пиццу и футболки могли скупить 1/10 планеты, мне кажется маловероятным. Поэтому не стоит ждать миллиона долларов за биткоин.

- P.S. Баффет на днях говорил, что после коронавируса будет киберугроза. Атака на целые государства. А значит долларовую кубышку лучше держать в бумажном виде ))

- Подписывайтесь на мою группу ВК,

( Читать дальше )

примерно 80% акций - принесут вам убытки

- 13 июля 2021, 16:10

- |

Эта правда обманывала инвесторов на протяжении веков

Около 150 лет назад китобойный промысел был одной из важнейших отраслей Америки. Электричество не изобрели. Чтобы осветить ночью улицы и дома, люди сжигали легковоспламеняющийся китовый жир.

К 1850 году китобойный промысел был пятым по величине сектором Америки и приносил очень хорошие доходы. Всего несколько тысяч китобоев заработали за год в современном эквиваленте 27 миллиардов долларов. Но большинство путешествий никогда не приносили прибыли.

Несколько лет назад исследователи Чикагского университета написали книгу о китобойном буме в США: « В погоне за левиафаном» . Они проанализировали более 4000 рейсов и обнаружили, что треть китобойных судов фактически теряла деньги.

( Читать дальше )

Bloomberg обещает рублю еще один удачный квартал

- 02 июля 2021, 22:45

- |

Рубль может укрепиться к 70-71/$ на притоках денег кэрри-трейдеров

Ужесточение денежно-кредитной политики Банка России может привести к дальнейшему укреплению рубля в ближайшие месяцы, поскольку количество операций «кэрри-трейд» увеличится, а высокие цены на нефть и падение волатильности будут благоприятствовать сглаживанию рисков в отношениях с США.

Во втором квартале рубль укрепился к доллару на 3,5% и стал второй валютой развивающихся рынков по доходности операций кэрри после бразильского реала. Инвесторы увеличили чистые позиции на покупку рубля до максимума с июля 2020 года.

Ниже следуют графики, говорящие в пользу ожиданий укрепления рубля в третьем квартале.

1. Повышение ставки улучшает кэрри:

График Bloomberg

Ожидаемая доходность от кэрри-трейда с рублем увеличилась до пика с января 2020 года после слов председателя Банка России Эльвиры Набиуллиной о том, что регулятор в июле не исключает возможность повышения ключевой ставки сразу на 1%. Участники рынка расценили ее слова как сигналом к ускорению темпов ужесточения денежно-кредитной политики, и теперь трейдеры ждут, что на горизонте трех месяцев стоимость заимствований поднимется до 6,75% с текущих 5,5%.

( Читать дальше )

анализ отчётов СОТ: крупняк выводит деньги с развивающихся рынков и фондовых индексов, рубль

- 26 июня 2021, 17:28

- |

Его выпускает Комиссия по торговле товарными фьючерсами (CFTC).

Отчет содержит реальные данные по объемам позиций трейдеров на фьючерсных рынках США.

Мелкие участники рынка не отчитываются и в отчете их позиции называются non reportable.

(разница между общим количеством контрактов и количеством контрактов, по которым отчитались)

Отчеты COT публикуется раз в неделю

на официальном сайте Комиссии по торговле товарными фьючерсами (CFTC)

в текстовом формате в ночь с пятницы по субботу МСК.

По субботам скачиваю цифры с сайта CFTC

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

в свой excel, в excel сделал формулы для обработки информации.

Проанализировал отчеты СОТ (CFTC).

Скачиваю с сайта CFTC в excel.

Написал в excel простую программу: считает лонг минус шорт,

недельные данные по каждой категории участников рынка и

строит графики изменений позиций по каждой категории участников рынка.

( Читать дальше )

4 налоговые льготы для частных инвесторов в 2021 году

- 26 июня 2021, 16:49

- |

А в 2020 году их было 5..

Привет! Я решил актуализировать прошлогоднее видео по налоговым льготам для частного инвестора и сразу обнаружил плохую новость:

В 2020 году мы не платили налог по купонам с облигаций (ОФЗ, муниципальных и даже некоторых корпоративных). А в 2021 году этой налоговой льготы уже нет — и налог придется платить, 13%.

Так что -1 льгота… А вот, что осталось:

1. ИИС (Индивидуальный Инвестиционный Счет).

ИИС — главная налоговая льгота для инвесторов в России. Если у вас до сих пор не открыт ИИС счёт — обязательно откройте его прямо сейчас (можно по моей реферальной ссылке — вы и я получим бонусы): можете не класть на него деньги, а срок для получения льготы у вас при этом будет идти.

( Читать дальше )

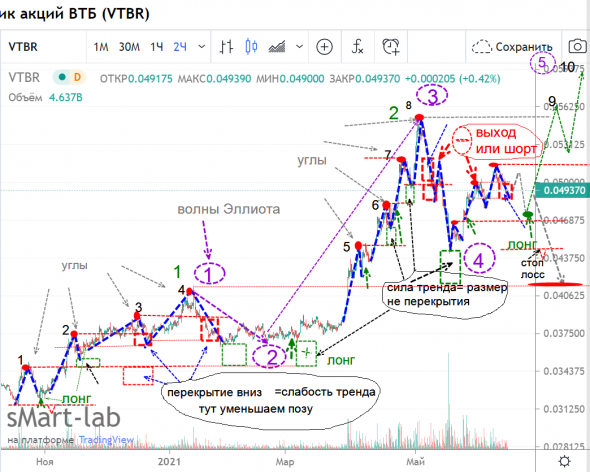

Что такое тренд ?

- 16 июня 2021, 11:26

- |

Бэнкинг по-русски: Не прошло и двух лет... и АСВ опять попал млрд так на 15...

- 09 июня 2021, 09:11

- |

Банк России приказом от 09.06.2021 № ОД-1112 отозвал лицензию на осуществление банковских операций у Банка энергетического машиностроения (ЭНЕРГОМАШБАНК) публичное акционерное общество ПАО «Энергомашбанк» (рег. № 52, г. Санкт-Петербург, далее — Энергомашбанк). По величине активов кредитная организация занимала 145 место в банковской системе Российской Федерации1.

Банк России принял такое решение в соответствии с п. 6 части первой и п.п. 1, 2 части второй ст. 20 Федерального закона «О банках и банковской деятельности»2, руководствуясь тем, что Энергомашбанк:

полностью утратил собственные средства (капитал);

реализовывал высоко-рисковую бизнес-модель, занижая величину необходимых к формированию резервов на возможные потери по ссудной и приравненной к ней задолженности,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал