Избранное трейдера FromDeepSpace666

Бэктест мультипликаторов P/E, P/S и пр. с учетом ошибки выжившего

- 12 февраля 2021, 10:51

- |

В прошлом году я опубликовал бэктест доходности различных мультипликаторов на американском рынке акций. В том исследовании я протестировал коэффициенты P/E, P/S, P/B, P/DIV, P/FCF, EV/EBITDA, EV/S, а также некоторые их комбинации с точки зрения доходности и риска. Недостатком того исследования, на который я прямо указывал, был тест только тех бумаг, которые котируются в настоящее время. Многие компании вышли из бизнеса, их акции в расчеты не попали, что сместило гипотетическую доходность вверх. Это называется survivorship bias или ошибкой выжившего. Я посчитал, что все равно исследование имеет смысл. Логика была такая: выжили многие компании, но в лидеры по доходности почему-то попали лишь некоторые из них. Значит, необходим поиск причин, почему одни акции опередили других.

В тот момент необходимых данных у меня просто не было.

Потребовалось время, чтобы найти:

- списки акций, входивших в индекс S&P 500 в тестируемые периоды;

- динамику котировок индексных акций, позже прошедших делистинг;

- финансовые показатели компаний, акции которых ушли с биржи.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 13 )

Нужно ли и как правильно покупать недвижимость

- 07 января 2021, 12:41

- |

Начнем с того, нужно ли покупать недвижимость вообще. И закончим тем, как правильно это делать: на свои или в кредит. Поехали!

На всякий случай скажу, что все изложенное ниже — мое субъективное мнение. У каждого оно свое, споры бессмысленны.

Стоит ли покупать недвижимостьДоходная недвижимость

За прошедшие 1-2 года мое мнение по этому вопросу изменилось. Ранее я считал инвестиции в доходную недвижимость выгодными, но столкнулся с проблемами:

— застройщик задерживает уже на 9 месяцев коммерческий запуск моих апартаментов в Вертикали в СПБ,

— коронавирус подкосил посуточную сдачу в аренду, и придется сдавать их помесячно, что уменьшит доходы;

— меня не устраивают ряд условий договоров, которые навязывает мне УК застройщика, и отказаться от них можно, только отказавшись от услуг УК в целом, а другой УК на объекте нет.

Получается, что если вы покупаете «готовый арендный бизнес», то ваш объект выходит из под вашего контроля, вы не управляете ситуацией в полной мере: не можете ускорить строительство, ремонт, решить ряд проблем, не можете быстро продать.

( Читать дальше )

Почему ОПАСНО хранить свои деньги в "Открытие Брокер"

- 06 января 2021, 14:03

- |

1) Это не свежий баг, вдруг внезапно выявившийся в ИТ-системе брокера. Как минимум — то же самое происходило в прошлогодние новогодние праздники. За год брокер сделал кучу новых наворотов в личный кабинет, чтобы он выглядел самым петушиным на рынке, и среднестатистический пользователь вроде меня начал путаться во всем этом петушатнике и тратить время, чтобы вспомнить, куда надо нажать, чтобы посмотреть эквити счета, например. Запилили даже индивидуальные иконки к каждому тикеру, чтобы у людей с ДЦП точно начинались судороги, а у людей без ДЦП — вытекали глаза при виде этого цирка. Но вот времени исправить баг с двойным списанием НДФЛ за целый год так и не нашли!

2) Если в прошлом году брокер оперативно вернул незаконно списанные суммы на утро следующего дня — на сегодня прошло уже двое полных суток с момента списания — а воз и ныне там. Почему-то брокер считает, что это не у них шило сидит уже глубоко в заднице, и они должны максимально оперативно, с извинениями за испорченное в новогодние праздники настроение, и может даже какой-то материальной компенсацией, вернуть клиентам деньги, а это клиенты должны обивать каналы их техподдержки, чтобы выяснить, что там с их деньгами, и когда брокер соизволит (и соизволит ли?) их вернуть.

( Читать дальше )

Это была идеальная ставка с минимальными рисками и безграничным потенциалом

- 27 декабря 2020, 20:00

- |

Люди торгуют валютой ежедневно, обменивают ее, чтобы покупать импортные или продавать экспортные товары. Кроме того, рынок также оказывает давление на стоимость валют, учитывая то, каким должен быть фактический курс, исходя из реального спроса и предложения на валюту. Для поддержания стабильного курса правительства должны участвовать в рынке и подталкивать его в согласованном направлении.

Государства могут управлять своими валютами двумя способами:

Во-первых, они могут задействовать резервы иностранной валюты, чтобы скупить свою собственную валюту на открытом рынке и тем самым повысить ее ценность. Обратный подход приведет к девальвации денег. Повысьте ставки, чтобы побудить людей покупать ее и вкладывать эти средства при более высоких процентных ставках. Хотите, чтобы ваша валюта обесценилась?

Сократите процентные ставки, чтобы в поисках прибыли капитал направляли в другое место.

В послевоенное время Европейские страны начали процесс интеграции, который завершился созданием Европейского союза.

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

Полезные ресурсы для акций и не только

- 22 ноября 2020, 17:05

- |

1. Financial Times (ft.com);

2. Wall Street Journal (wsj.com);

3. Bloomberg (Bloomberg.com);

4. Barron’s (barrons.com);

5. Zerohedge (zerohedge.com);

6. BlackRock Blog (Blackrockblog.com)

7. Seeking Alpha (seekingalpha.com);

8. Motley Fool (fool.com)

9. Рисерчи крупных банков — JP Morgan, GS, MS и тп (на сайтах банков, можно оформить подписку);

10. Annual Reports — сервис для поиска финансовых отчётностей среди 71к+ компаний (annualreports.com)

11. Morningstar (Morningstar.com)

Далее.

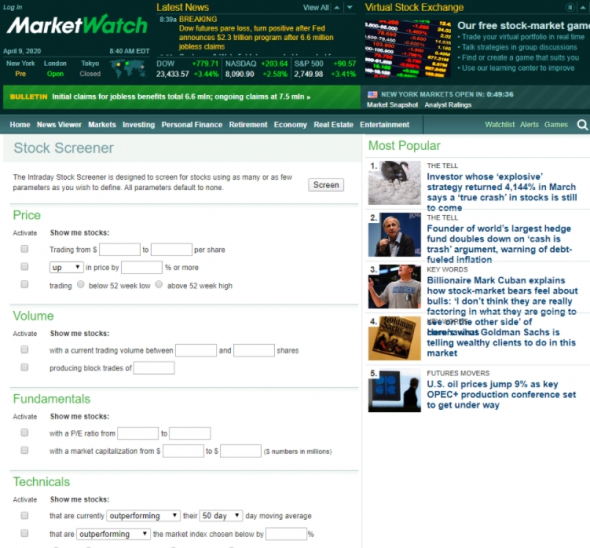

Скринеры акций

1. MarketWatch

http://www.marketwatch.com/tools/stockresearch/screener/

Очень легкий сайт в использовании с хорошим функционалом.

2. Нью-Йоркская фондовая биржа (New York Stock Exchange)

https://www.nyse.com/quote/XNYS:XOM

Примерно как сайт Мосбиржи, только больше функций

Очень полезная ссылка. Именно отсюда я беру статистику по акциям,

( Читать дальше )

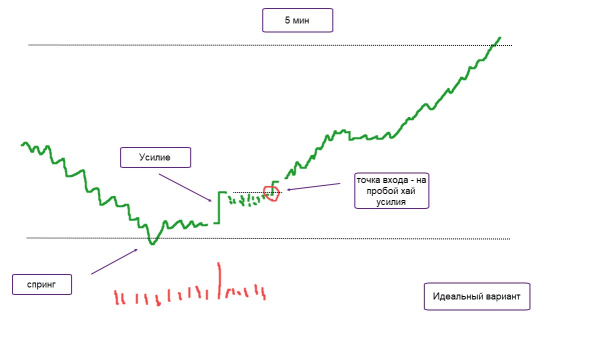

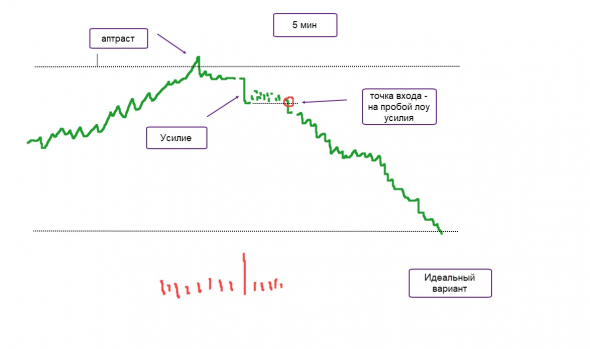

Третья простая модель на вход в моей торговле

- 22 ноября 2020, 15:15

- |

Сама модель может состоять из одного бара, двух или трех баров для 5 мин таймфрейма. Главное — увидеть сильное движение цены на объеме.

1. Торговля в рендже

( Читать дальше )

Портфель Гуру Хренова 20 лет спустя, часть 4-я и последняя

- 19 ноября 2020, 23:33

- |

Всем привет !

Это 4-й пост про эмитентов из моего buy-and-hold, с минимальной торговлей, портфеля, где я иду по всему списку, отсортированному по общему возврату, сверху вниз. Соответственно, в этой, последней части – будут эмитенты, которые по какой то причине либо не выросли, либо упали

Но сначала – отчитаюсь по результатам комментов к моим предыдущим постам. Меня спрашивали, какой реальный годовой возврат, так называемый CAGR, и я тогда понятия не имел, как его подсчитать, потому что я периодически добавлял деньги, покупал и продавал

Потом я понял, что продажи и покупки – в принципе не важны для расчета возврата, достаточно иметь только текущий размер портфеля, и список всех вносов и изъятий средств, с привязкой ко времени. По поводу изъятий, с этим просто – вот конкретно из этого портфеля за все время его существования деньги не выводились никогда. По поводу вноса средств – вместо того, чтобы перелопачивать ворох документов и стейтментов за последние 20 лет, я нашел более простой способ. Так как это пенсионный портфель специального типа и на все деньги, внесенные в него, у нас в канаде возвращают уплаченный подоходный налог, мне достаточно было откопать все свои налоговые декларации, так как там все взносы в портфель были указаны !

А свои налоговые декларации я храню с 2006 года!!! Та-да!!! Также я нашел стейтмент, который показывал размер портфеля на начало 2006. К сожалению, инфу до этого времени я уже не найду, но зато за 15 лет я возврат подсчитал по науке. Как я его подсчитал в экселе – я на эту тему отдельный пост напишу, если хотите.

( Читать дальше )

Торговля с использованием горизонтальных объемов. Дополнение.

- 19 ноября 2020, 08:03

- |

- Что такое горизонтальные объемы

- Не путать: горизонтальный объем, профиль рынка и вертикальный объем

- Общая характеристика горизонтальных объемов

- Анализ горизонтального объема

- Примеры торговли по горизонтальным объемам

- Заключение

Что такое горизонтальные объемы

Горизонтальные объемы или профиль объема – это вспомогательный трейдерский инструмент, с помощью которого можно определить значимые уровни, которые учитывают в своей торговле крупные рыночные игроки.

Ценность этого инструмента в том, что его можно комбинировать практически с любой торговой стратегией. Проведя анализ рынка с помощью горизонтальных объемов — вы получаете более достоверный сигнал, которым можно подтвердит или опровергнуть полученную точку входа.

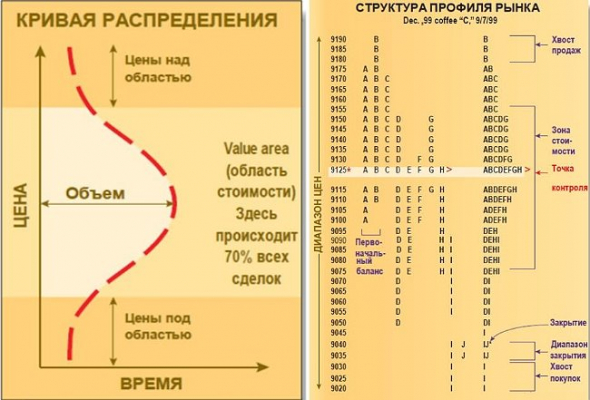

Торговля на рынке привязана ко времени, цене и объему. Опираясь на эти показатели был создан индикатор рыночного профиля. Согласно его алгоритму, 70% всех сделок совершаются по равновесной цене. На графике эта область обведена в белый прямоугольник. Кривая профиля есть не что иное, как нормальное статистическое распределение, а объемы, заключенные в прямоугольник, находятся в пределах стандартного отклонения. Белой горизонтальной линией отмечена цена с наибольшими горизонтальными объемами.

( Читать дальше )

Разумный инвестор: перезагрузка

- 14 ноября 2020, 14:52

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно». Уоррен Баффетт

Пришло время возродить свой публичный проект «Разумный инвестор»!

Вот последний пост по нему — Разумный инвестор. Итоги 2018, планы на 2019

Почти два года прошло. Перейдите по ссылке, посмотрите на состав моего портфеля на конец 2018 года и станет понятно почему проект перешел в спящий режим. Там же ссылки на мои предыдущие посты с 2011 года – кому интересен путь развития меня, как инвестора, особенно, если раньше не читали меня.

Летом 2013 года я начал инвестировать с 120 тыс. руб. Изначально я базировался на простых критериях Бенджамина Грэма, почему и назвал проект Разумный инвестор.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал