Избранное трейдера Classic

На фондовом рынке США сформировался пузырь небывалых размеров

- 06 февраля 2021, 15:28

- |

Начать я хочу с, казалось бы, очевидного, но сегодня далеко не все осознают, для чего появились акции. Итак, акция — это доля в компании. Зачем нужна доля в компании? Для того, чтобы иметь часть её прибыли. Именно поэтому реальная ценность акции обусловлена текущей и будущей прибылью компании-эмитента, которая передаётся акционеру в форме дивидендов.

Некоторые компании выплачивают дивиденды ежеквартально, другие — ежегодно, а есть те, которые более десятилетия не делились чистой прибылью со своими акционерами. В конце прошлого века подобное было редкостью, однако с появлением интернета скорость масштабирования бизнеса увеличилась на порядок, и технологические компании взяли за правило реинвестировать всю чистую прибыль в развитие, чтобы в будущем дивиденды были ещё больше.

( Читать дальше )

- комментировать

- ★42

- Комментарии ( 51 )

Прежде чем инвестировать в акции американской компании — прочти её 10-K отчёт

- 04 февраля 2021, 20:54

- |

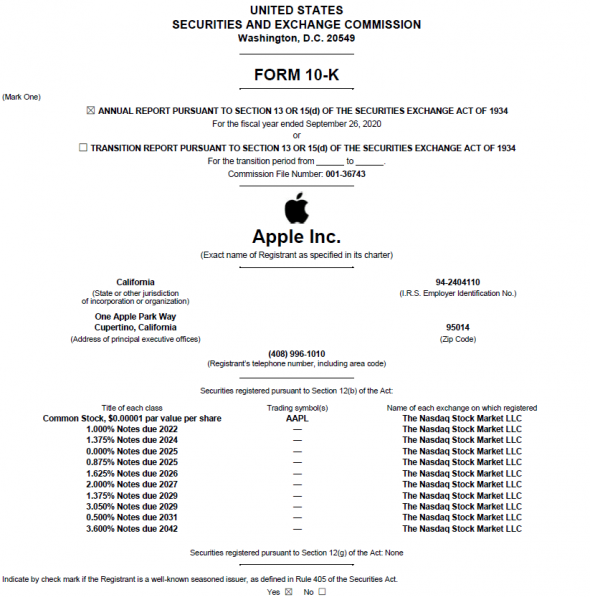

В этой статье я попытаюсь коротко рассказать о том, как оптимально читать годовые отчеты компании (речь пойдет о 10-K форме), и на что стоит обращать внимание. Это будет программа-минимум для того, чтобы получить базовое представление касательно состояния бизнеса той или иной компании.

Что такое форма 10-K?

Форма 10-K представляет из себя годовой отчет деятельности компании, который включает такие разделы, как обзор бизнеса компании, основные риски, финансовая отчетность и комментарии к ней, корпоративное управление и т.д. Каждая компания, чьи акции торгуются на американской фондовой бирже, обязана ежегодно подавать форму 10-K в SEC.

( Читать дальше )

8 компаний, которые каждый год платят дивиденды

- 04 февраля 2021, 13:23

- |

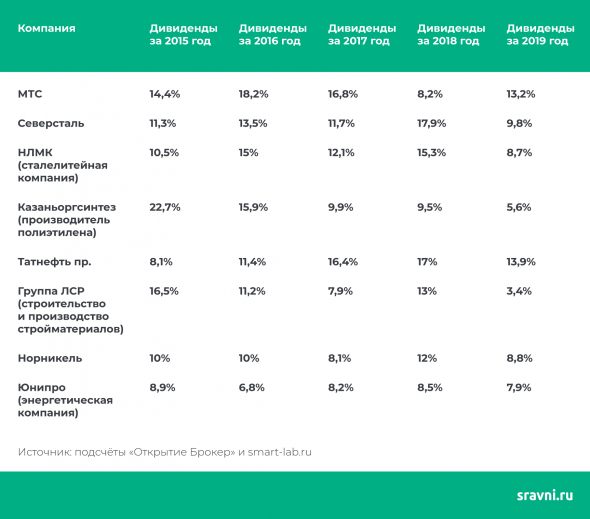

Акции покупают, чтобы заработать не только на росте цены, но и на выплате дивидендов. Мы попросили аналитиков назвать компании, которые за последние пять лет лидировали по дивидендным выплатам.

Согласно подсчётам «Открытие брокер», больше всего дивидендов в течение последних пяти лет заплатили восемь компаний. В их числе МТС, Северсталь, Норникель и ЛСР.

В 2015 году самый большой дивиденд в размере 22,7% от цены акции заплатил крупнейший производитель полиэтилена — компания Казаньоргсинтез. По итогам прошлого года наибольший дивиденд на уровне 13,9% заплатила по привилегированным акциям компания Татнефть. Это почти в два раза больше, чем можно было заработать на вкладах в крупных банках.

Не все компании выплатили дивиденды за 2020 год. Выплаты могут происходить до середины 2021 года. Поэтому данные за 2020 год в этой таблице мы не указали.

( Читать дальше )

Индекс дивидендных аристократов США - инструмент для формирования портфеля

- 04 февраля 2021, 10:38

- |

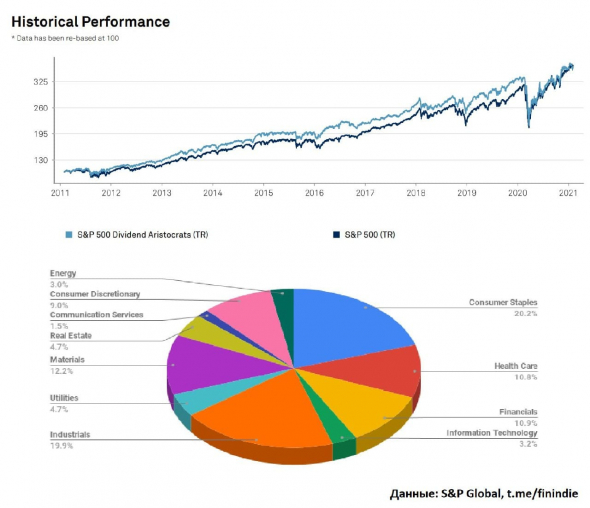

Возможно, вы помните как я в апреле-мае прошлого года сравнивал две очень популярные стратегии, связанные с американскими акциями: S&P500 и «Дивидендные Аристократы». Пост на смарт-лабе вот: smart-lab.ru/blog/618813.php

Напомню, что «Дивидендные Аристократы» — компании, выплачивающие стабильные дивиденды и увеличивающие дивидендные выплаты не менее 25 лет подряд.

Одним из выводов тогда был такой: «Дивидендные Аристократы» отличаются стабильностью, и в случае, если ваша стратегия предполагает покупку американских акций с опорой на стабильные растущие дивиденды, то это очень подходящий индекс. Положить его в основу такого портфеля — идея неплохая.

Несмотря на то, что я избрал для себя немного другую стратегию для той части портфеля, которая состоит из американских акций, я вижу большой запрос на стратегии, базирующиеся на дивидендах.

Решил разбавить всем вам знакомую таблицу, в которой уже давно есть всегда актуальные составы индексов S&P500, S&P100 и Nasdaq 100 ещё одним индексом — S&P 500 Dividend Aristocrats Index. В индекс входит 65 компаний (правда, несколько из них не представлены на СПБ бирже), индекс не взвешен по капитализации, что «уравнивает» влияние компаний на общий результат, а в случае ручного сбора такого портфеля — упрощает вам жизнь и делает возможным делать портфель на его базе с меньшими суммами (отсутствуют вот эти доли 0,1-0,2%).

( Читать дальше )

Парочка грамотных блогов по инвестициям в акции, на которые рекомендую подписаться!

- 01 февраля 2021, 16:29

- |

Сергей Пирогов: https://smart-lab.ru/my/InvestHero

Алексей Мидаков: https://smart-lab.ru/my/Aleksey_M

Олег Кузьмичев: https://smart-lab.ru/my/CaptainAlbinos

Как подать налоговую декларацию с вычетом на лечение?

- 01 февраля 2021, 12:55

- |

Как получить вычет?

Всё очень просто!

В личном кабинете налогоплательщика в меню «Жизненные ситуации» выбираем пункт «Налоговая декларация физических лиц»

Нажимаем пункт «заполнить онлайн»

Далее заполняем титул декларации:

( Читать дальше )

Читаем книгу Опционы вместе. Ответ Карлсону про американские опционы

- 01 февраля 2021, 11:18

- |

ГЛАВА № 13. Хеджирование с помощью опционов.

Подглава. Продажа опционов с покрытием.

Текст:

Хотя покупка защитного опциона и делает риск ограниченным и известным, бывает, что хеджер готов пойти на больший риск в обмен на те или иные преимущества. Вместо покупки опциона для защиты имеющейся позиции хеджер может продать его, или выписать. В отличие от покупки защитного опциона эта стратегия не ограничивает риск, но зато приносит не затраты, а доходы. Эти доходы обеспечивают определенную, хотя и не полную защиту от неблагоприятных изменений на базовом рынке.

Ну и далее автор приводит детали, включая картинки профиля Колл с покрытием:

( Читать дальше )

А ты заплатил налог с ВАЛЮТЫ? Считаем, разбираемся...

- 31 января 2021, 00:35

- |

Рубль в прошедшем году сильно подешевел, многие получили прибыль от продажи подорожавшей валюты, но брокер не является налоговым агентом :(

Решил проявить сознательность и заплатить налог за 2020 год и потратил немало времени, чтобы разобраться. Всё, что узнал постараюсь донести)

Информации об это очень мало, во многих источниках она некорректная и содержит простейшие примеры, которые не помогут трейдеру посчитать налог.

1. Обязанность платить налог и подавать 3-НДФЛ есть (валюта считается имуществом)

НДФЛ нужно подавать если была хотя бы одна продажа личного имущества (в т.ч. иностранной валюты), даже если сделка была убыточной или налог равен 0 в связи с применением вычетов. Штраф за неподачу 3-НДФЛ равен 1000 руб + налог + пени и т.д.2. Считать налог — та еще головная боль

Здесь может быть несколько вариантов.Вариант 1: продажи валюты и прочего имущества в сумме составили менее 250 т. р. Здесь просто можно воспользоваться имущественным налоговым вычетом и налогооблагаемая база станет равна 0, как и сам налог.

( Читать дальше )

+0,5% к доходности любых облигаций

- 27 января 2021, 19:10

- |

Добрый день! На этой неделе заметил интересную особенность в формировании доходности облигаций. Сегодня расскажу о ней и о том, как с помощью нее повысить доходность любых облигаций в вашем портфеле.

Как вы помните, с этого года купоны по всем облигациям без исключения облагаются налогом в 13%. Неважно, корпоративные это облигации или ОФЗ. Я писал подробный пост на тему изменения налогообложения в начале января, кто не читал, очень рекомендую ознакомиться.

«Ну изменилось и изменилось. Что с того?» — спросите вы? Я поначалу тоже думал, что теперь просто будет удерживаться 13% с купонов, что радости, кончено, не вызывает. Я адаптировал свою таблицу Excel по расчету доходности облигаций под новые налоги и набрал новых облигаций в январе исходя из текущих реалий.

Сижу такой довольный своим выбором, как тут ко мне на глаза попадается облигация Норникеля с доходностью 11,8% годовых! Погашение облигации – 6 февраля 2026 года. Те, у кого есть даже небольшой опыт в инвестициях, почувствуют здесь что-то неладное. Не может такая крупная и надежная компания характеризоваться такой высокой доходностью.

( Читать дальше )

Как заработать на коррекции в ОФЗ

- 27 января 2021, 10:51

- |

Друзья, добрый день!

Многие из нас вкладывают часть средств в ОФЗ, как в безрисковый актив и альтернативу банковскому вкладу. При этом на рынке бывают периоды, когда облигации падают в цене из-за разных событий. В сегодняшней небольшой статье мы хотим рассказать вам про инструмент, с помощью которого можно:

- защититься от коррекции в ОФЗ, если они есть у вас в портфеле;

- заработать на падении цен ОФЗ, если вы в них не инвестируете.

Что же это такое

Речь идет об OVH1 — это фьючерс на 10-15 летние ОФЗ, который можно шортить.

Пара слов о том, почему в ОФЗ бывают просадки цен

При росте рисков на рынке происходит рост доходности ОФЗ, и одновременно падают цены. Все риски можно разделить на:

- рыночные (геополитика, санкции, дефолты);

- процентные (рост инфляции, отрицательные реальные ставки, повышение ключевой ставки).

В условиях нарастания рисков, инвесторы предпочитают продавать рисковые активы и перекладываться в более консервативные. Поскольку Россия относится к Emerging Markets (EM — развивающиеся рынки), то российские активы на глобальной арене считаются рискованными. В том числе, это касается наших ОФЗ. Хотя для нас, как для граждан РФ, госбумаги являются безрисковым бенчмарком, для иностранных инвесторов — это рисковый актив. Нерезиденты являются одними из ключевых держателей ОФЗ — их доля на 01.12.20 составила 23,7%. На этих продажах происходит коррекция в госбумагах. Но на этом также можно зарабатывать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал