Избранное трейдера Classic

Список ETF с ежемесячной выплатой дивидендов.

- 18 ноября 2020, 20:07

- |

Дивидендное инвестирование становится

все более популярной темой

за последние полдесятилетия,

поскольку сверхнизкие ставки

вынуждают инвесторов

искать доходы

в новых местах.

Хотя большинство ценных бумаг, по которым выплачиваются дивиденды,

выплачиваются ежеквартально, существует ряд фондов,

которые выплачиваютежемесячные дивиденды.

Ниже мы собрали каждый ETF, который выплачивает ежемесячные дивиденды или распределение:

Следует отметить, что все эти ETF имеют ежемесячный график выплат,

но из-за уникальных стратегий не все могут производить платежи каждый месяц.

Все доходности указаны как доходность за 12 месяцев.

Существует более двух десятков ценных бумаг ETF с ежемесячными дивидендами:

| ETF | Assets (Millions) |

Yield |

|---|---|---|

| WisdomTree SmallCap Dividend (DES, A-) |

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 10 )

10 уроков по ETF

- 17 ноября 2020, 19:23

- |

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре,

возможностях и ограничениях этих ценных бумаг.

1.«Дивидендные ETF» не всегда приносят большие дивиденды

Многие инвесторы восприняли ETF как эффективные инструменты для реализации стратегии инвестирования, ориентированной на дивиденды;

Обертка, торгуемая на бирже, обеспечивает дешевую и низкую в обслуживании реализацию экрана дивидендов на основе правил.

Благодаря тому, что инвесторам доступны десятки ETF, ориентированных на дивиденды, у покупателей нет недостатка в выборе.

Важно отметить, что не все «дивидендные ETF» предлагают значительную дивидендную доходность, в основном в результате того, как эти дивидендные ETF создаются и обслуживаются.

Многие ETF, ориентированные на дивиденды, ставят во главу

угла последовательность выплат, а не величину дивидендной доходности

.

Например,

ETF Vanguard Dividend Appreciation (VIG) включает только компании, которые увеличивали свои дивиденды не менее десяти лет подряд.

Таким образом, компании-производители компонентов могут иметь мизерную дивидендную доходность до тех пор, пока абсолютные выплаты в долларах неуклонно растут.

В этом подходе нет ничего плохого, но он может не подходить тем, кто хочет максимизировать текущую прибыль.

Прежде чем приступить к делу, важно заглянуть под капот и полностью понять цель инвестиций.

Практический результат:

( Читать дальше )

Разумный инвестор: перезагрузка

- 14 ноября 2020, 14:52

- |

«Акции — штука простая. Все, что вам надо делать, — это покупать акции в крупном бизнесе за цену, меньшую подлинной стоимости этого бизнеса, и при условии, что в нем задействованы менеджеры самой высокой порядочности и таких же способностей. А затем вы владеете указанными акциями вечно». Уоррен Баффетт

Пришло время возродить свой публичный проект «Разумный инвестор»!

Вот последний пост по нему — Разумный инвестор. Итоги 2018, планы на 2019

Почти два года прошло. Перейдите по ссылке, посмотрите на состав моего портфеля на конец 2018 года и станет понятно почему проект перешел в спящий режим. Там же ссылки на мои предыдущие посты с 2011 года – кому интересен путь развития меня, как инвестора, особенно, если раньше не читали меня.

Летом 2013 года я начал инвестировать с 120 тыс. руб. Изначально я базировался на простых критериях Бенджамина Грэма, почему и назвал проект Разумный инвестор.

( Читать дальше )

Поджариваем еще одну контору на электрическом грилле

- 12 ноября 2020, 06:21

- |

Когда-то я учился в Бауманке. Это было давно. Тогда моя альма матер называлась МВТУ, теперь – МГТУ, вроде.

В то время, в главном здании Бауманки, если надо было сходить в туалет по-маленькому, надо было задержать дыхание, быстро войти, быстро отлить и сразу же слинять, не вдыхая воздух. Туалеты были ФЕЕРИЧЕСКИ засраными. Я даже описать это не берусь. Я не знаю, убирал ли их кто-то хотя бы раз с месяц. Может, их не убирали с тех пор, как императрица Мария Федоровна основала это славное заведение в 1826 году.

НО! Если надо было сходить по-большому, то был один чит. На первом этаже, рядом с кабинетом тогдашнего ректора Елисеева (который космонавт и читал нам курс лекций про системы переработки мочи в питьевую воду на станции Мир, true story) – так вот, рядом с кабинетом ректора, был небольшой туалет на два очка, который тоже, конечно, был эпично грязен, но там, похоже, убирались хотя бы раз в неделю. Почему? Потому что туда ходил сам ректор, я так думаю. У него после потребления воды, переработанной из мочи, стандарты, конечно, были невысокими, но все равно выше, чем у остальных студентов.

( Читать дальше )

Мини-конференция в г.Пушкин

- 08 ноября 2020, 23:09

- |

Иногда полезно отдохнуть от рынка и пообщаться с интересными людьми где-то на нейтральной территории.

Тимофей Мартынов организовал отличную мини-конференцию для активных участников Смартлаба в г. Пушкин, на которую пригласил и меня, за что я ему очень благодарен. В этом году вообще было сложно куда-то вырваться на отдых из-за известных причин, но эти выходные станут действительно запоминающимся событием. Был великолепный отель, интересная экскурсия по Царскому селу, питание в лучших ресторанах, в общем, организация была без преувеличений на высшем уровне.

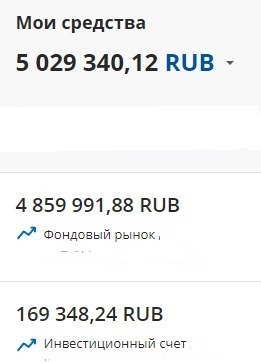

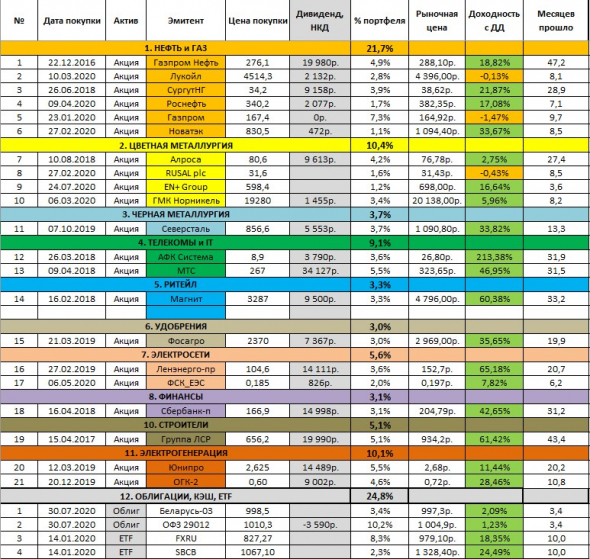

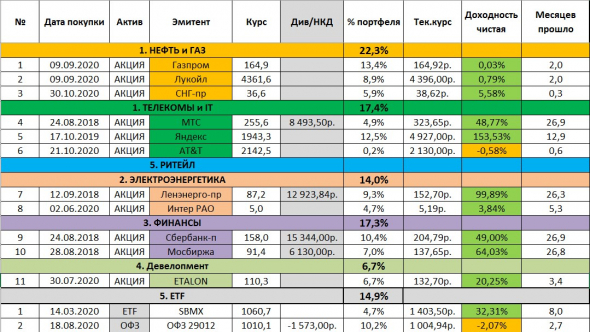

В рамках конференции я кратко рассказал о своих портфелях и о своем подходе к инвестированию.

Портфель ИИС в моменте следующий:

Портфель «Долгосрок»:

Наконец-то удалось встретиться «в живую» с моими друзьями, Юрием Козловым и Владимиром Литвиновым основателями сообществ «Инвестируй или проиграешь» и «ИнвестТема», вы их уже знаете скорее всего. Также удалось познакомится с новыми интересными людьми.

Вообще живое общение невозможно заменить онлайном, на Смартлабе часто проводятся конференции, именно там я обычно и нахожу новые знакомства, так мы и с Григорием Богдановым познакомились, кстати.

Благодарю всех участников за прекрасно проведенное время!

Всем успешных инвестиций!

P.S. Подробнее можно посмотреть здесь

Дивидендные аристократы. Прогноз на 2021-2022 гг.

- 05 ноября 2020, 11:19

- |

В посте про дивидендного аристократа ЛУКойла обещал привести прогноз по списку Дивидендных аристократов в 2021 и 2022 годах.

До конца 2020 года осталось всего 2 месяца, основной массив дивидендных выплат и рекомендаций до конца года уже прошел, что даёт достаточно точный прогноз по списку российских дивидендных аристократов на 2021 год, да и по 2022 году можно также построить высоковероятный прогноз, так как финансовые итоги компаний за 2020-2021 гг., и соответственно размер дивидендных выплат, уже можно спрогнозировать весьма точно.

Перед тем, как читать далее, кто не читал мои предыдущие посты по дивидендным аристократам, рекомендую их прочесть, дабы мне не повторяться по вопросам методологии отбора в список дивидендных аристократов:

1. Дивидендные аристократы США и России

( Читать дальше )

🎃 Миф о потерянных десятилетиях

- 04 ноября 2020, 19:47

- |

Всем доброго времени суток, меня по-прежнему зовут Артур и в этой статье я хотел бы представить свой взгляд на два инвесторских мифа: о «потерянных десятилетиях» и необходимости обязательной диверсификации по различным классам активов. Здесь вы узнаете то, о чём не принято рассказывать в умных книжках и хайповых статьях про инвестиции.

( Читать дальше )

Пассивное & активное инвестирование. Спор до 1.11.2022г. на 500 тимофейчиков.

- 31 октября 2020, 19:30

- |

пассивное инвестирование — это когда покупается етф на индекс и продолжительное время удерживается. По другому индексное инвестирование.

активное инвестирование — это когда акции для портфеля выбираются в ручную. Могут ребансироваться или просто продолжительное время удерживаться в портфеле.

Так вот, по статистике, всем известно, что в долгосроке индексное инвестирование обгоняет самостоятельно собранный портфель. Об этом и на смартлабе тоже писали, вот пост на эту тему https://smart-lab.ru/blog/579451.php

Тема индексного инвестирования мне очень интересна, в ней есть много плюсов и мало рисков. Но для меня сейчас главное, это собрать див. портфель, который в перспективе обгонит индекс. Российские етфы не выплачивают дивы, а следовательно мне не интересны. Покупать забугорные етфы через российских брокеров я не хочу. Поэтому я ищу хорошие, надежные бумаги для своего див. портфеля.

( Читать дальше )

❤ Пенсионный фонд "Кубышка". Итоги 173 мес. Октябрь 2020. Дивиденды. "Моя борьба": Ковид-19-20. ДР 51 год. Друзья: "Ильшат! Пошли бухать". Я "Неа, я лучше акцию куплю".

- 31 октября 2020, 11:53

- |

Я инвестирую уже 14,5 лет — 173 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 000 руб., с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 169 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 524,2 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-Октябрь 2020 г.= 430170 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП).

10. Октябрь 2020 = 51900 руб. (Химпром (Новочебоксарск), Сбербанк, МТС, Башинфиормсвязь, НЛМК, Татнефть, Фосагро, ЗП (4200 руб.)).

( Читать дальше )

Драконовские комиссии. Почему я не инвестирую в фонды?

- 27 октября 2020, 11:02

- |

Считается, что инвестиции в фонды выгодны для обычных инвесторов. Клиент передает свои накопления в руки профессионалов, которые разумно вкладывают их в фондовый рынок или другие инвестиционные инструменты, преумножая сбережения клиента. Ага 😀.

На самом деле — это большой миф, что так называемые профессионалы могут справиться с инвестированием лучше, чем обычные инвесторы. Я предпочитаю не связываться ни с какими фондами.

Их много (от ПИФов до ETF), но объединяет их одно.

Активы инвестора в фонде могут как расти, так и падать, но управляющая компания зарабатывает всегда! Скажете: как такое может быть? Очень просто. Фонды живут за счет клиентских денег, зарабатывая на комиссиях.

В некоторых фондах тарифы настолько драконовские, что инвестор на длинной дистанции отдает больше на комиссионные, чем зарабатывает 😬.

ПИФы

Изучим комиссии одного из популярных российских ПИФов:

1️⃣ Надбавка при приобретении паев (до 1,5%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал