SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. a1pha

🎃 Миф о потерянных десятилетиях

- 04 ноября 2020, 19:47

- |

Всем доброго времени суток, меня по-прежнему зовут Артур и в этой статье я хотел бы представить свой взгляд на два инвесторских мифа: о «потерянных десятилетиях» и необходимости обязательной диверсификации по различным классам активов. Здесь вы узнаете то, о чём не принято рассказывать в умных книжках и хайповых статьях про инвестиции.

Индекс Nikkei 225 (1984 — 2020)

Что вы видите на этом графике?

Это Nikkei 225 — один из фондовых индексов Японии, такой же, как индекс МосБиржи в России или индекс S&P500 в США, каждый из которых представляет собой некое среднее из предприятий, торгующихся на бирже в соответствующей стране. На скриншоте представлен период с 1984 по 2020 г.г., и мы отчётливо можем видеть, что те, кто вложились в этот индекс в 1987 только сейчас (более чем через 30 лет) смогли выйти «в ноль», и это ещё без учёта инфляции! А те кто инвестировал в период с 88го по 90ый года до сих пор не отбили свои вложения!

Индекс S&P 500 (1995 — 2020)

А вот уже упомянутый индекс S&P500, где мы видим не столь драматичную, но от этого не менее пугающую картину: инвестировав в индекс в 2000ом году вы бы смогли вернуть свои вложения лишь спустя 13 лет! Как вам такая перспектива?

Так что, инвестировать — бессмысленно и опасно?

Примерно в таком ключе можно часто встретить рассуждения и комментарии от инвесторов, которые когда-то услышали про явление «потерянных десятилетий», но, по всей видимости, не задавались вопросом: раз всё так плохо и опасно, почему люди (в том числе умные люди с большими деньгами, способные нанять ещё более умных людей) до сих пор инвестируют в акции?

И от тех же комментаторов можно услышать о непременной необходимости диверсификации инвестиций по различным классам активов: облигации, золото, недвижимость и так далее. Причём, я совершенно уверен, что диверсифицироваться действительно нужно обязательно. Но не так, как сказал какой-то блогер или профессор, а исходя из ваших знаний, навыков и умений, а также особенностей психотипа. Или, как часто можно услышать: исходя из вашей толерантности к риску.

Однако, у меня есть два аргумента против ШИРОКОЙ диверсификации по классам активов:

- Для этого нужно иметь весьма нескромный капитал. Например, один из классов, любимый и вожделенный многими — недвижимость. И если ваш инвестпортфель имеет размер в несколько десятков миллионов рублей (а если вы соображаете в недвиге, то вы скорее всего нацелены на коммерческие площади, и тогда речь уже о миллионах долларов), то тут в общем-то нет никаких проблем — вам скорее всего удастся соблюсти желаемые пропорции между классами активов. Но если у вас нет этих миллионов (а что-то мне подсказывает, что у подавляющего большинства читающих эту статью, как и у меня — их нет), то недвижимость займёт самую большую, если не единственную, долю в ваших инвестициях. А раз так, к чему тогда все эти разговоры о диверсификации?

- Скорее всего, на длинных горизонтах (от 10 лет) инвестирование в менее рисковые и менее доходные классы активов просто уменьшит вашу итоговую доходность, чем если бы вы просто взяли на себя больший риск. И всё. Если вы это понимаете и принимаете, то никаких проблем.

Риск

Если бы спросили меня, я бы отказался от термина «риск» в инвестициях. Потому что в широком понимании он носит семантику «всё или ничего», «пан или пропал», «рискнул — (не) повезло».

И если прикрутить к этой смысловой окраске финансы, то при упоминании риска в ассоциациях возникает скорее образ казино, чем инвестиций. Но в мире финансов, под риском понимают не вероятность полного провала, а максимальный убыток от инвестиций. Причём, убыток этот, как правило, временный, потому что если это качественный актив, то он имеет свойство восстанавливать и увеличивать свою стоимость.

Конечно, в любом активе есть тот самый риск «полного провала», как например с нефтью весной 2020 года, или банкротства, если мы говорим об акциях компаний. Именно поэтому я говорю, что от диверсификации нельзя полностью отказываться (внутри класса — уж точно). Кстати, говоря здесь об акциях, я предполагаю, что вы не покупаете потенциальных кандидатов на банкротство, потому что знаете о Скринере, который позволяет выбирать лучшие акции.

Поэтому важно понимать, что говоря о риске и рисковых активах, мы говорим о потенциально возможной просадке или волатильности.

И здесь мы подходим к главной мысли, касающейся рисковых активов и «потерянных десятилетий»: если на длинных горизонтах (от 10 лет) рисковые активы в итоге всё равно показывают рост и опережающую доходность, зачем нужно всё остальное?

Все индексы акций в конечном итоге показывают рост. Если вы способны спокойно пережить просадку — вы скорее всего по итогу всегда будете в хорошем плюсе на длинном горизонте, даже если вы выбрали рисковую стратегию. Америка — растёт несмотря на 2000-2013 года, Япония — несмотря на Nikkei 225, и т.д. Почему я это утверждаю? Потому что:1. Никто в здравом уме не будет инвестировать весь свой капитал одномоментно в один индекс (я на это надеюсь). Если вы инвестировали разом в S&P500 в 2000ом или в Nikkei 225 в 84ом, то поздравляю, вы — лузер втройне. Во-первых, вложив разом весь свой капитал, во-вторых попав на локальный максимум, в-третьих выбрав всего один инструмент: хоть индекс и представляет собой набор активов, этот набор — это не ваш объективный выбор конкретных компаний, а значит вы не можете чувствовать уверенности в этом выборе, а разве что надеяться на рост всего рынка. И в конце концов, даже совершив подобную ошибку, нет ничего сложного в том, чтобы её признать, закрыться в минус и инвестировать туда, где «есть жизнь».

Нельзя не упомянуть, что хоть я и считаю неразумным инвестировать сразу «на всю котлету», чисто статистически это более прибыльно:

Причина, по которой единовременное инвестирование обыгрывает регулярное в случае с большими суммами, очень проста: в основном в течение длительного времени большинство рынков растет. В силу этого, регулярно инвестируя только часть средств, вы постоянно будете покупать активы в среднем по более высокой цене, нежели инвестировав сразу всю сумму. Источник: Finex

2.1. Нужно ли говорить, что использование в качестве примера «потерянных десятилетий» предполагает покупку на локальном максимуме? Какова вероятность совершить это действие в реальности? Такая же, как и покупка на локальном минимуме — кому-то это точно удаётся, но мы не знаем их имён. В любом случае это выглядит как подгонка под результат: то есть выдёргивание некоего временного интервала из контекста.

2.2. Ладно, допустим вы вошли на часть капитала (или вы регулярно инвестируете часть дохода, т.е. ваше инвестирование растянуто во времени) на максимумах рынка. Что вы будете делать на просадках? Правильно, докупать. А сколько докупать? Правильно, больше чем до просадки, потому что на ту же сумму — вы можете купить больше просевших активов. А если вы ещё и увеличиваете размер инвестиций при увеличении просадки, то при восстановлении рынка ваша прибыль прибыль будет расти экспоненциально. Таким образом, когда рынок вернётся на уровень локального максимума, вы не то что выйдете «в ноль», а скорее всего будете в хорошем плюсе. Вот как это выглядит на примере весеннего падения:

На момент написания статьи индекс S&P500 как раз находится на уровне февральских максимумов

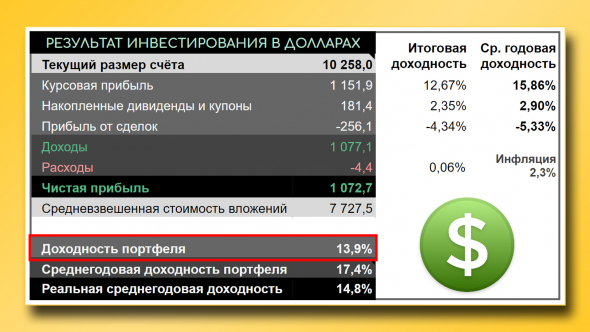

При инвестировании равными долями ваш доход составит сумму длин желтых стрелок за вычетом длин красных стрелок, хотя рынок находится на уровне своего февральского максимума и как бы «не вырос». Это одна из причин, почему мой портфель, первая сделка в котором была совершена 13 января 2020 года на сегодняшний день показывает уверенный плюс несмотря ни на что:

Да, моему портфелю чуть больше десяти месяцев. Предвидя комментарии о моей неопытности и, следовательно, возникновении возможных вопросов о допустимости подобных рассуждений с моей стороны, скажу: изучать фондовый рынок я начал на несколько лет раньше и не начинал инвестировать, пока не появилась уверенность, что я точно знаю, что делаю. И как показывает мой финансовый результат, время было потрачено не зря.

3. Имея достаточно большой капитал и желание инвестировать одномоментно, вы скорее всего захотите получать некоторый предсказуемый денежный поток от этого капитала (а не любоваться на рост цифр на счёте), значит ваш выбор — дивидендные активы (ну и конечно, облигации, недвижимость). Следовательно, какая вам разница, что там с индексом, если денежный поток продолжает поступать (пусть и уменьшенный в связи с турбулентностью на рынке и в экономике).

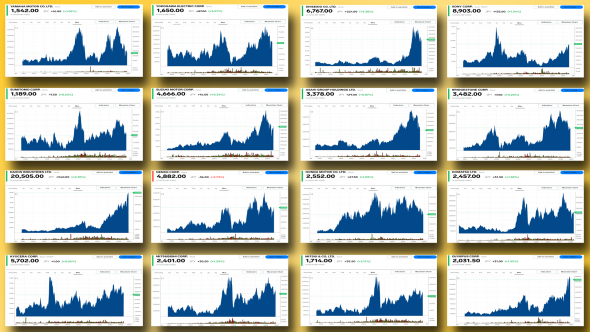

4. При наличии компетенции (и/или используя упомянутый Скринер), можно инвестировать в отдельные качественные компании, которые могут расти на падающем или стагнирующем рынке (ниже я использовал в качестве примера акции японских компаний, т.к. Япония самый известный и часто упоминаемый пример «потерянных десятилетий»). И это вторая причина уверенного плюса в моём портфеле.

Примеры растущих компаний на стагнирующем японском рынке

И по этой же причине мне не импонирует инвестирование в индекс широкого рынка: в этом случае неизбежно часть средств инвестируется в плетущиеся в хвосте индекса, далеко не самые привлекательные компании. 5. В конце концов, при низкой толерантности к риску вы скорее всего будете диверсифицировать свой капитал по разным классам активов, которые не так подвержены просадкам или вообще имеют отрицательную корреляцию с рынком. Впрочем, я об этом уже говорил.

А если рухнут все акции и все индексы?

В моём понимании это возможно только в случае некоего рода апокалиптического сценария, при наступлении которого вряд ли вам понадобятся любые из разновидностей денег; при таком раскладе ценность будут иметь совсем иные активы, наподобие гречки, тушёнки, спичек, патронов и золота в слитках.Если всё будет идти своим чередом, как оно идёт сейчас, вряд ли бизнесу, компаниям и их акциям угрожает что-то глобальное, способное уничтожить созданную систему. Ведь если подумать, система эта сбалансирована: свободный капитал перетекает туда, где он приносит больше пользы (бизнес), от чего предприятие получает ресурсы для роста и развития, что привлекает ещё больший капитал. Задача же инвестора — видеть эти возможности роста и развития, и направлять свой капитал именно туда.

Выводы

- Если ваш горизонт инвестирования измеряется двузначным числом лет, то вы можете гораздо проще относиться к риску, типа «потерянных десятилетий» или широкой диверсификации по разным классам активов.

- Скорее всего на таком горизонте вы застанете не одну коррекцию на рынке, если вы морально не готовы наблюдать существенную просадку в своём портфеле, то возможно всё же стоит задуматься о разных классах активов.

- Рисковые активы несут в себе риск волатильности (просадки), ни больше, ни меньше. Риск же банкротства для условно волатильных акций компании N точно такой же, как и риск банкротства для условно менее волатильных облигаций той же компании N.

- Вопрос с «потерянными десятилетиями» стоИт только перед гипотетическими инвесторами, которые решили пойти all in на хаях в один индекс. В реальной ситуации для подавляющего большинства эта проблема не столь существенна и проще всего решается регулярным инвестированием и/или отбором качественных активов.

- Sapere aude.

***

- Бесплатные проекты для инвесторов в Google таблицах

- Телеграм-канал «На всю котлету»

- YouTube-канал «На всю котлету»

теги блога a1pha

- AMD

- AstraZeneca

- AZN

- Cash Flow

- disney

- fb

- FOMC meeting

- intelinvest

- investing

- investing.com

- ipo

- it сектор

- M&A

- nikkei 225

- quik

- S&P500

- S&P500 фьючерс

- tesla

- TradingView

- twtr

- Xilinx

- XLNX

- акции

- брокеры

- бюджет сша

- ведение портфеля

- ВТБ брокер

- выбор

- выбор акций

- гейминг

- госдолг сша

- дивдоходность

- дисней

- доха

- доходность

- доходность акций

- инвестирование с нуля

- инвестиции

- инвестиции для начинающих

- инвесторы

- индекс s&p500

- индекс акций

- инсайдеры

- итоги 2020

- как инвестировать

- как научиться торговать

- Как начать инвестировать

- как покупать акции

- Как торговать на бирже

- квик

- кибербезопасность

- коронавирус

- кризис

- курс для инвесторов

- личные финансы

- мавроди

- мифы инвестирования

- мифы фондового рынка

- налоги

- налоги с дивидендов

- Налогообложение на рынке ценных бумаг

- Норникель

- ОДДС

- первичное размещение

- покупки

- правила инвестирования

- проблема

- расчет доходности

- Решение проблемы

- рисковые активы

- Рынок РФ

- С чего начать новичку

- семейный бюджет

- сервисы для инвесторов

- сериалы

- сиплый

- скринер

- скринер акций

- смартфон

- совкомфлот

- спекулянты

- стратегия

- стратегия инвестирования

- сша

- таблицы

- твиттер

- тесла

- уведомления

- учет доходов и расходов

- учет инвестиций

- учет портфеля

- фейсбук

- Финансовая грамотность

- Финансовая отчетность

- Финансовые пирамиды

- фундаментальный анализ

- экономика

- юмор

было 100руб а станет 200

тебя это спасет?

деньги сохранишь — а они у тя есть?

но не разбогатеешь

если делать меньше 20% в год это топтание на месте и трата времени

ves2010, как я вам уже говорил, обогнать инфляцию — уже результат. Для всего остального у большинства смертных есть основной доход и как правило — это не биржа.

А вот доживём до старости, даст бог — и биржа станет основным доходом (в старости то много и не надо)

HareOFF, про золото уже писал здесь и здесь. И в статье есть ссылка на видео с экспериментом с ценами на золото. Ничего не имею против спекуляций, каждый занимается тем, что ему нравится. Но я против проецирования своего (в данном случае речь о вас) мировоззрения на всех:

Я уже ответил товарищу ves2010, что здесь я веду речь не о торговле и убивании кучи времени

но это на спекуляциях

20% в год… это всего 1.5% в месяц

в отдельные годы конечно получается больше...

т.е если хочешь наразбогатеть то забудь об инвестициях… только спекуляции

лет 10 подряд

1 я не поленился и посчитал

с 2003г стоимость пая с 55 выросла до 723 это 16.5% в год

и это в рублях… если считать с учетом инфляции то выросло в всего 5 раз… что всего 11% в год...

2 причем у них 7 лет боковик с января 2007 по декабрь 2014г!!! 7 лет!!! ты сможешь без прибыли сидеть 7 лет и видеть просадку в 2008г -80%? а если это опять повторится — еще на 7 лет?

3 кроме того график повторяет индекс… весь профит от дивов… т.е это чисто рыночная доха… альфы нет

1 слушай, ты странный товарищ, ты спросил доху 20%+ за 10! лет, я тебе показал инструмент, где можно вычленить такую доху на определенном диапазоне.

2 альфа есть, ты ее плохо искал

3 кто сказал, что «какой-то» черный ящик покажет такую же доху на 10 годах?))) какой процент черных ящиков покажет такую же доху и будет потом генерить ее же..

ИМХО

инвестиции( что я под ними подразумеваю — это тоже активное управление с оглядкой на фундаментал, на базовый актив, на технический анализ, на фундамент по перекупленности-перепроданности m2, ввп, ключ ставка и главная вишенка на торте — прибавочная стоимость)

теперь про «черный ящик» — любой алгоритм может может «перестать работать» — почему? — потому что может меняться понимание какой в моменте тренд и алгоритм может не суметь подстроиться… одно не понимание куда идет рынок - вынос… режем доху… и так несколько раз.

то, что есть ликвидность сегодня в одних стратегиях не значит, что эта ликвидность сохранится… спекулятивный капитал может тупо исчезнуть, обороты могут уменьшиться...

что лучше «инвестиции» или типа стратегии на альфе… это вопрос неоднозначный, но доха ИМХО очень сопоставима, если мы говорим о лучших стратегиях там и там… что бы выбрал Я, сто процентов не черный ящик.

Когда я говорю, что активная стратегия это ок - я говорю о дохе не 20, не 30, не 50 и даже не 100%% в год… слишком большие трудозатраты времени, рисков!!! на этот черный ящик… Не говоря о том, что такой продукт продать кому то, конечно, можно, но это «черный ящик» и тебе яйца оторвут, если ты обнулишься. Когда я здесь что-то читаю и человек свое мнение хочет распространить на всех остальных. Нужно понимать, что массовый продукт это ПИФ в России, etf на западе. Все остальное — каждый может делать на своем счету на свой страх и риск… Любые хедж-фонды, ДУ, черные ящики вообще нельзя коллективно продавать...

Про нюансы диверсификации — очень здраво, на мой взгляд.

Риски банкротства отдельных эмитентов решаются диверсификацией внутри класса, использованием системы Скринера, здравым смыслом.

При инвестирование в ETF на all world не должно быть потерянных десятилетий…

1. У меня диверсифицирован портфель

2. Я регулярно довношу деньги

Следует отметить, что all world индекс восстанавливается быстрее.

Другими словами, описанная вами ситуация — это не то, чего реально должен бояться инвестор с широким портфелем.

1. Во первых люди не дергается, не переживают когда стоимость падает

2. Ошибки менее дороги

По поводу диверсификации. Когда уверен, то инвестируешь в 5-7 классных идей. Когда не уверен, то более защитная диверсификация с большим количеством бумаг.

По поводу покупки на хаях. Разумные инвесторы не покупают. Все умеют прекрасно оценивать справедливую стоимость

По поводу доходности. У каждого свои цели. Главное чтобы реальность совпадала с ожиданиями. Я думаю все согласятся, что лучше зарабатывать на работе 1М в год и откладывать 20% с дохода под 15-20% годовых, чем пытаться разогнать депозит в 100-200 тысяч мечтая о 40% в месяц.

Я не умею оценивать справедливую стоимость. И не встречал ни одного человека который умеет. Я не про циферки посчитать — циферки посчитать я как раз могу. А вот оценить справедливую стоимость — как это вообще возможно? И как все остальные узнают именно об этой справедливой стоимости?

Тут вопросов больше, чем ответов.

Баффет вроде сказал, что диверсификация — защита от невежества. Я ним не согласен в том смысле, который он закладывал. Легко рассуждать таким образом, когда ты инсайдер в своих компаниях. Но я с ним согласен, в плане диверсификации по широкому рынку, если ты не шаришь, то покупаешь индекс и впринципе сидишь ровно. И в этом нет ничего плохого или зазорного.

— растут цены на активы, при более менее покупательной способности. Занимаясь инвестированием в долгую, Вы сохраняете свои деньги, сделать же на этом состояние крайне маловероятно.

— обязательным условием является раскоррелированный портфель активов. Взгляните в март 2020 — движение в одну сторону с разным процентом. В текущей ситуации найти разнонаправленные активы — довольно не простая задача

— обязательным условием «теоретиков» является ребалансировка с «непонятным» периодом. Пользуясь этой уловкой я могу доказать как эффективность инвестирования, так и наоборот

Mezantrop, в точку, кроме

ибо мне впринципе сиренева корреляция моих активов, если это активы качественные, в которых я уверен. Если покупать «не глядя» по советам аналитиков, блогеров или профессоров, то конечно отрицательная корреляция между активами сэкономит нервы

Не в коем случае не учу, ибо молод ишшо...

Давайте займемся курвафитингом наоборот...

Вернемся в 2000е, доткомы растут бурным цветом, индекс пробивает космос, мультики в… ну Вы поняли. Учитывая моментум, берем на все не самые конченные ай ти. Когда выйдем из просадки?

Другое дело, что отрицательную корреляцию сейчас найти почти не реально...

Ну и жизнь — штука сложная, если придется проесть подушку безопасности, при раскрллерированных активах есть что продать…

Mezantrop, да я тоже не ради того, чтоб лекцию прочитать, а скорее порассуждать вместе с вами.

Хороший пример с доткомами, давайте его и рассмотрим.

1) Если моя инвестиционная стратегия в то время звучит как «скупать всё, что имеет в названии .com», то из просадки мы выйдем не скоро (если вообще выйдем)

2) Если моя инвестиционная стратегия звучит как «покупать качественные активы, за которыми кроме роста цены имеется рост показателей бизнеса», то мы безусловно не сможем избежать коррекции, но:

— во-первых, для нашего портфеля эта коррекция закончится быстрее (см. пример в статье с японскими компаниями), когда станет ясно ху из ху, капитал начнёт перетекать в компании, которые не потеряли или увеличили свои показатели. На мартовской коррекции были примеры компаний, которые хотелось бы купить подешевле, но они не просели даже на 5%

— во-вторых, коррекция в качественных активах в общем-то всегда на руку, т.к. позволяет купить больше ценных бумаг при тех же денежных вложениях

Если бы меня сейчас спросили: «хочешь коррекцию на рынке на 80% на 10 лет»? Я бы сказал — дайте две!

Другой вопрос, что серьезная длительная коррекция может сыграть злую шутку, если случится где-то на горизонте выхода на пассивный доход. Но в моём плане — это не страшно, т.к. я надеюсь что к тому времени дивиденды ещё будут существовать, а так как моя конечная цель это не размер капитала, а количество нужных ценных бумаг, то количество это будет плюс-минус тем же самым при «обмене» акций роста на дивидендные независимо от фазы рынка.

А вот тем, кто пассивный доход планируют получать с бондов — крайне нежелательно попасть на коррекцию в конечную фазу. Хотя, грамотным подходом при такой стратегии будет постепенное наращивание доли бондов в портфеле с возрастом.

Короче, вывод: грамотный подход со здравым смыслом решает большую часть возможных проблем.

Приятно общаться с умным человеком

Тут опять же надо ввести понятие «качественный актив». Если мы пойдем по заветам дедушки Гремма, то все «щастье» Теслы, Амазона и иже с ними проходит мимо нас. В то же время AT&T, Газпром, Лукойл, которые формально «наше все» засаживают по самые не могу, хотя формально по фундаменталу компании крайне интересны.

Издержки стада Робингуда — но такова реальность...

Или же сами вырабатываем свои критерии, что опять же сродни ставке в рулетку, но не потому что левая пятка сказала, а потому что у нас есть «научное объяснение» почему ставим на 7 или зеро, а не на 15.

А вот «качественный актив» каждый для себя определяет сам. Кому-то достаточно P/E или P/B и он жадно скупает Газпром (недооценён же ведь), другой считает DCF, третий анализирует бизнес, четвёртому нейронные сети искусственного интеллекта онлайн инвестиционного советника сказали что по его риск профилю подходят ПАО «Рога и Копыта», а пятый из телеграм канала узнал что Kopyta&Roga Company — бизнес на века, надо брать!

Я лично использую свой Скринер, знания о мире, опыт и то, что мне кажется здравым смыслом.

В этом-то вся соль, что на 100% уверенности нет ни у кого и быть не может, лишь время рассудит.

Вооот, стало быть в корне выбора лежат собственные представления, не факт, что правильные. Итого имеем то же самое, что и в трейдинге, но получаем некий плюс, ИМХО, за счет отсутствия стопов и за счет долгосрочного лонга, обусловленного инфляцией.

В итоге имеем тот же интуитивный трейдинг, только с другого бока и на большом ТФ.

Или чужие представления, не факт, что правильные

На счёт трейдинга солидарен, всё едино. Как говорится, в любой сделке всегда два дурака: одному дураку кажется что цена завышена и он продаёт, второму — что цена занижена и он покупает

в момент нажатия кнопки «бабло» (как все думают) — это уже Ваши представления, не зависимо, откуда они взялись…

единственное прокомментирую аргумент «если есть жирная котлета, то лучше сразу её пустить в рынок, а не покупать долями». считаю, что делать надо как раз наоборот — именно понемногу закупаться от жирной котлеты, потому что:

— по мере роста знакомства с тикером, он может разонравиться

— знакомство с тикером даёт знакомство с областью, основными проблемами

— количество информации бесконечно и только спустя долгое время можно понять, что тикер не стоит долгосрочного инвестирования

и самое простое — купить тикер на часть от выделенных средств и «пожить» с ним. всё нормально — подкупать. это логично и проверено временем. уже не в первый раз вижу достаточно странный подход, что если у человека, например, с бизнеса есть 1кк долларов, то лучше ему закупиться сразу, даже если нет опыта. всмысле? чем закупиться? надо опыт набрать и шишек набить, выяснить что интересно и чего хочется, какие подходы в инвестировании есть, какие компании есть, как рынок и экономика устроены и лучше этот 1кк долларов потратить за несколько лет на бирже.

Это вы ещё видимо книг не читали :)) А если серьезно, то зачастую, чтобы донести до широкого круга читателей простую мысль, нужно зайти очень издалека.

Вам конечно никто не запрещает считать так, как вам нравится, но статистика с вами не согласна. Хотя, откровенно говоря, лично я в данной ситуации тоже не стал бы полагаться на статистику в мою пользу в надежде что «фартанёт». Самый лучший способ использования «жирной котлеты» — создание денежного потока из этой котлеты, имхо.

Вот этого вообще не понял. Я конечно могу глубоко заблуждаться, но в моём представлении в нормальных условиях ты сначала проводишь анализ последствий своих действий, а потом совершаешь действие. А у вас это что-то типа «хочу стать пилотом, сяду за штурвал и походу дела посмотрю что да как, глядишь — не моё»

Будьте уверены, если человек этот 1кк долларов заработал своей головой, то у него с этой головой всё в порядке. И если он обладает знаниями как заработать 1кк долларов, но не знает как ими распорядится, скорее всего он воспользуется услугами консультанта либо ДУ, на что потратит от нескольких десятых процента, до нескольких процентов от своего капитала, но при этом сохранит десятки процентов от своей суммы.

статистика обязательно права про уже свершившиеся факты. только статистика вещь безликая, в то время как инвестор испытывает эмоции, мечется, полит тоннами идей и стольким же количеством возможностей на рынке. знать как правильно и сделать правильно вещи разные. например, известно, что рынок сша всегда отрастает, и известно, что лучше спокойно пересидеть — и об этом все знают, так откуда же теряются состояния? знать и сделать разные вещи, видеть как от 1кк долларов на счёте висит -500к и спокойно ничего не сделать крайне тяжело, тем более что инвестор на панике запросто поверит, что рынок уже не отрастёт и будит японский сценарий. статистически надо ничего не делать, а на практике это немного другое и можно проверить только в реальном бою — смотреть своё субъективное отношение и спокойствие в отношении позиций с -50% убытков. и с этим уже опытом можно делать многое.

пример сразу — газпром. анализ даст, что компанию загнали на дно, мультипликаторы супервкусные, компания дешёвая, в перспективе маячат дивы.

посидели в позиции, пожили с ней, узнали гораздо больше о газовой области и вдруг оказалось:

— газпром совершенно неэффективная компания, траты на персонал просто космические

— газпром зарабатывает много денег, но спускает их на бесконечные трубы, подрядчиков, инвестиции.

— компания отлично умеет прятать и размывать прибыль

— газпром стоит столько же, как и 10 лет назад, если посчитать в долларах и учесть инфляцию то ещё хуже

— европа переходит на зелёную энергетику, газ хоть и чище нефти, но тоже попадёт под раздачу

— в европу жесточайше пробивается газ сша, в результате чего под жесточайшее давление попадает сп-2

— есть проблемы с другими потоками

— на газпром стараются повесить чудовищные расходы на газификацию всей страны

— исторически газпром братская могила инвесторов

— чуть позже можно намного лучше разбираться в нашей экономике и вдруг понять, что девальвация рубля это единственный способ держать экономику на плаву. а значит инвестирование в рублях это так себе затея на долгосроке

и прочее прочее прочее просто до бесконечности

узнать всё это и сложить в единую картину можно за долгий срок. анализ на коленке такого не даст, эти знания нарабатываются временем.

статистически подобные граждане из успешных не используют ДУ и прочую дрянь, а разбираются сами, разобраться быстро в таком огромном мире как инвестирование невозможно в принципе. источник, что разбираются сами — «мой сосед миллионер».

надеюсь, что теперь намного лучше видна разница между «статистика» и реальным рынком с реальными действиями и ситуацией конкретного индивида.

Olololnet, ох....

1) Я наблюдал весной просадку по портфелю, точно уже не помню сколько, но -30% приблизительно было. Я знал на что иду и что делаю, поэтому не было ни сомнений, ни страха. Если кто-то не ведает что творит, я тут помочь не смогу. В статье об этом написано, есть сложности с восприятием риска — диверсификация в помощь, плюс Mezantrop добавил про раскоррелированные активы, что тоже имеет место быть

2) Не знаю как у вас, а мне не нужно было инвестировать в Газпром, чтобы узнать всё, что вы о нём написали

3) Состоятельные люди используют ум, труд и время других людей, оставляя за собой возможность контроля ситуации. Но допускаю и иное.