Избранное трейдера Classic

❤ Пенсионный фонд "Кубышка". Итоги 172 мес. инвестирования в дивидендные акции РФ. Сентябрь 2020. "Вынужденная" ребалансировка в акциях Газпрома.

- 30 сентября 2020, 05:36

- |

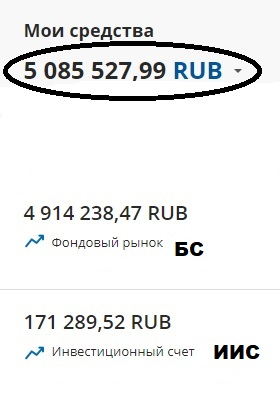

Я инвестирую уже 14 лет — 172 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 тыс. руб, с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 170 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 520 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-сентябрь 2020 г.= 378 270 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП).

( Читать дальше )

- комментировать

- ★29

- Комментарии ( 54 )

Счет ИИС тип Б все-таки закрыт!

- 29 сентября 2020, 17:31

- |

Брокеру спасибо, к ним претензий нет, всё прошло гладко.

Действительно ошиблась налоговая, дав справку не по утвержденной форме (указав конкретные годы, за которые не было вычета).

Письмо минфина с формой справки для вычета по ИИС типа Б (doc файл) выложил сюда.

В общем, звякнул в налоговку, тут же мне переделали справку, в этот же день забрал, и второй раз отвёз брокеру в офис.

(не знаю как у вас, но несомненный плюс жизни в деревне — то что местная налоговая всегда снимает телефонную трубку😁).

Всё, справедливость восстановлена.

Начало: Как закрыть ИИС 2 типа? Мои результаты за 3 года

Продолжение: Как не закрыть ИИС тип Б🤦♂️ (Финам)

Почти всё о налогах с дивидендов

- 29 сентября 2020, 11:59

- |

На просторах интернет я не нашёл какого-то сводного понятного алгоритма о том, как и какие налоги нужно платить с дивидендных выплат, решил сделать свой. По сути это репост моего поста на пульсе и чуть более широко, чем в моём инстаграм проекте @millionby16 (да, сочтите за рекламу :-)

Разберу три основных примера, которые охватывают бОльшую часть налоговых вопросов рядового инвестора. ⠀

1. Акции компаний, которые зарегистрированы в России. ⠀

Тут всё просто — налог с дивидендов 13%. В этом случае налоговым агентом выступает брокер, после поступления дивидендов, он удерживает налог в пользу ФНС. ⠀

2. Компании, зарегистрированные не в России, но ведущие свою основную деятельность на территории РФ. ⠀

Налоговая ставка здесь также 13%, но при этом брокер не удерживает налог и если он не удерживается эмитентом, его нужно уплатить самостоятельно.

Здесь наверно ни для кого не новость, что, например, $AGRO,

( Читать дальше )

Как я считаю рейтинг дивидендных акций

- 29 сентября 2020, 10:04

- |

Уже давно я публикую рейтинг 10 лучших дивидендных акций. У многих возникали вопросы почему какая-то акция попала в рейтинг, по каким критериям я отбираю акции. Хочу сейчас рассказать об этом.

Дивидендные акции покупают, чтобы получать дивиденды. Поэтому в первую очередь интересует стабильность дивидендных выплат и вероятность роста дивидендов в будущем. За всё это отвечает индекс DSI.

Индекс DSI по всем акциям вы можете посмотреть на сайте. Я его считаю сам, так как новый метод подсчёта мне не очень подходит. Для каждой акции я его рассчитываю и записываю. Раньше я считал индекс DSI после получения годовых дивидендов. А так как в этом году годовые дивиденды некоторые компании выплатят очень поздно (например, Сбербанк), то я решил со следующего месяца считать индекс DSI не от одних годовых дивидендов к другим (которые выплачиваются обычно летом), а просто по дивидендам выплаченным за календарный год.

( Читать дальше )

Как закрыть ИИС 2 типа? Мои результаты за 3 года

- 22 сентября 2020, 08:40

- |

ИИС мой подошёл к концу. Ему 4 года и я решил его закрыть. Финам не показывает 2017 год, хотя он тоже был успешным, но общая доходность примерно соответствует реальной.

Стратегия.

Как вы видите, кривая эквити довольно некрасивая, особенно 2019 год. Это конечно непростительно, но прошу учитывать, что я непрофессионал.

Моя стратегия не являлась технической, я отыгрывал свое фундаментальное мнение, которое излагал в проекте mozgovik.com.

Все деньги были в основном заработаны на негативах. Падения РТС, рост золота, укрепление доллара к рублю, шорты Сбербанка и так далее.

Слиты бабки были в основном на шортах аптрендов в РТС. Если бы у меня был простой разумный трендовый фильтр, кривая была бы гораздо красивее. Как вы видите сливал я бабки долго и по чуть-чуть. Это заслуга коротких стоп-лоссов. Резкий слив марта 2020 — это поза в золоте.

ИИС ВТОРОГО ТИПА

Чтобы его закрыть, надо взять справку в налоговой, в которой будет указано, что я не получал налоговый вычет. Заявление такое:

( Читать дальше )

Облигации: мифы и реальность. Часть 2. Глава 2. Просто дюрация.

- 22 сентября 2020, 00:07

- |

Эффективная дюрация или просто дюрация

Определим дюрацию как меру процентного риска облигации, приблизительно рассчитываемую как относительное изменение ее цены при изменении доходности на 1 п.п.:

Мы отдельно находим цену, когда доходность упала на dy, и когда она выросла на dy. Это не совсем (нормированная на цену) производная, как хочется считать, мы не требуем гладкости цены в окрестности начальной цены. Вообще говоря, таким образом можно определить дюрацию для всех финансовых инструментов, а не только облигаций. И это будет самое общее понятие дюрации, причем для каждого инструмента нам придется предварительно построить свою модель поведения цены в случае малого отклонения доходности вверх или вниз.

Заметим, что для обычной не содержащей опционов облигации с выплатой ежегодных купонов эффективная дюрация D связана с дюрацией Маколея

( Читать дальше )

Облигации: мифы и реальность. Часть 2. Глава 1. Дюрация Маколея.

- 21 сентября 2020, 23:01

- |

В глянцевом журнале для тиньковских домохозяек https://journal.tinkoff.ru/ часто можно встретить такие мнения о дюрации:

(https://journal.tinkoff.ru/guide/duration/

https://journal.tinkoff.ru/moex-bond-search/ )

“Дюрация — это эффективный срок до погашения облигации”

“С помощью дюрации инвесторы и аналитики измеряют средний срок возврата инвестиций”

“Простыми словами — это количество лет или дней, через которые инвестор вернет вложенные в облигацию деньги”

“Дюрация — это средняя окупаемость инвестиции”

При этом читателю вряд ли будет понятно, что в данном случае означают слова “эффективный” и “средний срок возврата”, а авторы таких статей в детали обычно не вдаются. Мы на примерах покажем, что эти дефиниции иногда могут сбить инвестора с толку, а в некоторых случаях бывают неверны. Мы продолжаем считать, что наши облигации живут в мире плоских процентных ставок, но иногда в нем могут происходить скачкообразные изменения кривой бескупонной доходности.

( Читать дальше )

Облигации: мифы и реальность. Часть 1. Невостребованная доходность.

- 17 сентября 2020, 20:48

- |

Облигации - простое и удобное средство для вложения своих сбережений. Если инвестора не устраивают ставки по банковским вкладам, он ищет аналогичные инструменты на фондовом рынке, и это, конечно, надежные облигации высокорейтинговых эмитентов: ОФЗ, субфедеральные, и другие бумаги, входящие в ломбардный список ЦБ. Инвестор перед покупкой обычно рассматривает такие параметры облигации как дата погашения, величина купона, цена и доходность. И если первые три, как правило, не вызывают вопросов, то последний параметр – доходность – имеет массу интерпретаций, что зачастую приводит к путанице и, как следствие, не всегда корректному сравнению различных облигаций. Всё дело в том, что и цены, и купоны непосредственно наблюдаются на рынке, а доходность – величина расчётная, т.е. выводимая из остальных параметров. Видов доходностей существует много: купонная, текущая, простая, эффективная к погашению, номинальная, к оферте и т.д. и т.п. Какую из них использовать каждый решает для себя, однако в финансовой литературе чаще всего используется так называемая YTM – доходность к погашению. Здесь и далее будем предполагать, что мы живем в мире плоских процентных ставок, т.е. кривые бескупонной доходности – просто константы. Также будем рассматривать только не содержащие опционов облигации с фиксированным купоном.

( Читать дальше )

Покупка народных ОФЗ для бывших вкладчиков и пенсионеров.

- 11 сентября 2020, 16:57

- |

Из плюсов — возможность выйти без потери процентов через год, 100% гос страховка, отсутствует риск просадки цены, как у биржевых ОФЗ.

Текущая доходность под погашение через 3 года 5,65% годовых, под погашение через год 4,5% годовых. minfin.gov.ru/ru/perfomance/public_debt/internal/ofz-n/current/

Текущая ставка по годовым вкладам — 4,5% годовых.

Текущая ставка по биржевым ОФЗ (3 леткам) — 4,9% годовых.

Облигации федерального займа для физических лиц (ОФЗ-н) занимают особое место среди многообразия ОФЗ. Если все прочие «рыночные» ОФЗ используются государством как средство заимствования финансов, то ОФЗ-н были созданы, преимущественно, как средство для повышения финансовой грамотности. При этом, для привлечения населения, доходность обеспечивается на уровне лучших вкладов, значительно выше, чем «Средняя максимальная ставка топ-10 российских банков по депозитам физических лиц в рублях». Так по итогам первой декады июля эта ставка составила 4,63% годовых, тогда как доходность ОФЗ-н 6-го выпуска — 5,63%. Доходность рыночных ОФЗ с погашением через 3 года составляет около 4,5%.

( Читать дальше )

🚫 Вы всё еще верите брокеру? Тогда мы идём к вам! Или почему ты до сих пор не знаешь, чему равна твоя доходность.

- 10 сентября 2020, 12:05

- |

Я уверен, многие прочитав эту статью поймут, что не знают свою доходность или считают её неправильно.

Внимание! С целью упрощения материала присутствует непрофессиональная терминология!

Так ведь всё просто!

Кто-то скажет: «Чел, что ты тут заливаешь? Всё же просто!» В общем-то да, есть такое убеждение, и мы привыкли думать о доходности, как о довольно простом параметре. Для многих этот вопрос вообще не встаёт — её показывает брокер в отчёте или мобильном приложении. Но всё ли так просто и очевидно, как кажется?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал