Избранное трейдера DGU

Фундаментальная оценка фондового рынка РФ. Стоит ли покупать акции?

- 01 февраля 2023, 19:12

- |

Для ответа на данный вопрос я решил взять 10 самых ликвидных акций и посчитать их исторические мультипликаторы.

Требования к акциям:

1. Есть данные с 2006 года.

2. Самые ликвидные компании.

Каждой акции я дал вес в 10% и посчитал средневзвешенное значение с 2006 по 2022 год.

Список компаний:

1. Сбербанк

2. Лукойл

3. Газпром

4. Новатэк

5. ГМК

6. Магнит

7. МТС

8. Полюс Золото

9. Татнефть

10. Роснефть

Финансовые показатели за 2023 год (прогноз) я взял у компании Атон из стратегии на 2023 год.

Описание мультипликаторов

P/S = P (капитализация компании) / S (выручка) за последние 4 квартала = Х – сколько годовых выручек стоит компания.

P/E = P (капитализация компании) / E (чистая прибыль) за последние 4 квартала) = Х – за сколько лет окупятся вложения в данный актив.

EV/EBITDA = EV (капитализация компании + чистый долг) / EBITDA (чистая прибыль до уплаты налогов и амортизации) за последние 4 квартала = Х – за сколько лет окупятся вложения в данный актив.

Чем ниже значение мультипликаторов, тем дешевле оценена компания.

Результаты

Вывод

По историческим меркам, так дешево наш рынок никогда не стоил.

На мой взгляд, сейчас хорошая точка входа и текущая оценка акций включает в себя большое количество рисков.

Если хотя бы часть рисков уйдет, то акции могут значительно вырасти.

Не является индивидуальной инвестиционной рекомендацией.

Планирую на ежеквартальной основе обновлять данные по индексу.

Кому интересно наблюдать за динамикой изменений фундаментальной оценки рынка, то можете подписаться на мой телеграм-канал: t.me/invest_fynbos

- комментировать

- ★9

- Комментарии ( 23 )

За золото можно бояться? Пробой архиважного уровня в 10-летках.

- 14 июня 2022, 07:51

- |

#утренняя_аналитика

Доброе утро, уважаемые подписчики!

За золото можно начинать беспокоится.

Некоторое время назад я представлял вашему вниманию график, в котором показывал обратную корреляцию доходности 10-леток и стоимости золота. Позднее был другой пост, который раскрывал причины и следствия этой корреляции, отвечая на вопрос «А почему происходит именно так?..»

По итогам вчерашнего дня нам приходится фиксировать прохождение очень важных уровней в ключевых инструментах Американского рынка. Вот на этом и остановимся, об этом и поговорим.

Итак, на «ожиданиях рецессии» американский рынок просто валится последние три рабочих дня. Можно подумать, что этих «ожиданий» не было все это время и вот теперь они появились. Эти объясняшки все в пользу бедных. Я же предлагаю в них особо не вникать, а напротив, сконцентрироваться на графических картинах.

Доходность 10-леток.

( Читать дальше )

Капитализация российского рынка акций менялась по отношению к ВВП

- 15 декабря 2020, 20:17

- |

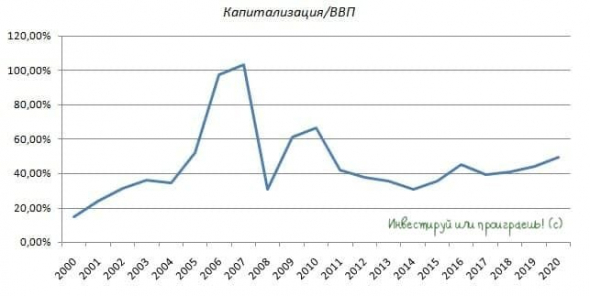

📊 Любимый индикатор Уоррена Баффета

👨⚕️ Уоррен Баффет часто любит смотреть на соотношение рыночной капитализации фондового рынка к ВВП — это одна из любимых метрик легендарного инвестора.

❗️В периоды, когда капитализация рынка акций превышает ВВП, необходимо сокращать в своих портфелях долю акций и увеличивать долю облигаций.

👍 Покупать акции целесообразно, когда капитализация рынка акций не превышает 70% ВВП. Этот уровень Баффет определил для американского рынка. Для развивающихся рынков, к которым относится Россия, легендарный инвестор рекомендует уровень ниже 50%.

❓Какая ситуация наблюдается на текущий момент?

👌 ВВП России за последние двенадцать месяцев составляет 106,3 трлн руб, а капитализация фондового рынка 52,7 трлн руб. Текущее соотношение капитализации к ВВП составляет 49,6%:

( Читать дальше )

Сливайте акции тарьте ЗОЛОТО.

- 15 декабря 2020, 14:42

- |

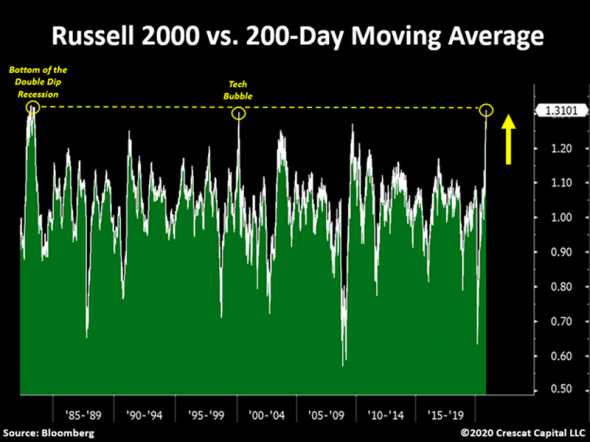

Соотношение золота к индексу S&P 500 худшее месячное снижение за последние 37 лет.

Ноябрьское движение рынка, стало последним вздохом для акций.

-Коэффициент put to call для американских акций только что достиг самого низкого уровня с 2000 года

-Объем опционов вырос до самого высокого уровня за всю историю

-21,6% всех колл-опционов были куплены частными трейдерами, самый большой уровень с времен технологического пузыря

-Короткие позиции в индексе S&P 500 упали до 17-летних минимумов

-Сейчас самый большой процент акций S&P 500 выше их 200-дневной скользящей средней за 7 лет

-Впервые за 15 лет 60% инвесторов демонстрируют чрезмерное количество оптимизма, что пока является самым высоким показателем

Индекс Russell 2000 недавно показал свои лучшие месячные показатели за всю историю. Цена индекса относительно его 200-дневной скользящей средней только что достигла самой большой дивергенции с 1983 года.

( Читать дальше )

Ближайшее будущее

- 10 апреля 2019, 17:02

- |

Полная статья очень познавательная. Это перечень почти всех технологических новинок, которые появились или вот-вот появятся.

Рекомендую полностью её прочитать (44 страницы).

www.forecast.ru/_ARCHIVE/HT_Mons/2019/2019_qI.pdf

Ближайшие технологические прорывы в мире

---

Ближайшие технологические прорывы в России

( Читать дальше )

Прогноз и курс рипл, Ripple, XRP USD 14 февраля

- 14 февраля 2018, 02:35

- |

Криптовалюта Ripple XRP/USD торгуется на уровне 0.97. Криптовалюта торгуется выше верхней границы Облака Ichimoku Kinko Hyo, что указывает на наличие восходящей тенденции по Ripple. Ожидается тест верхней границы Облака Ichimoku Kinko Hyo вблизи уровня 0.95, откуда стоит ожидать отскок и попытку продолжения роста криптовалюты с целью вблизи 1.22. Дополнительным сигналом в пользу роста криптовалюты выступит тест нижней границы модели «Треугольник».

Прогноз и курс рипл, Ripple, XRP USD 14 февраля

Ранее был получен слабый сигнал для покупок криптовалюты Ripple, за счет пересечения сигнальных линий на уровне 0.74. Отменой варианта роста котировок Ripple станет пробой нижней границы Облака Ichimoku Kinko Hyo с закрытием котировок ниже области 0.85, что укажет на смену восходящей тенденции в пользу нисходящей. Ожидать ускорения роста котировок криптовалюты стоит с пробоем области сопротивления и закрытием выше уровня 1.15.

Si

- 10 февраля 2018, 21:37

- |

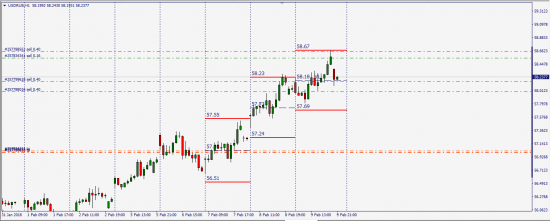

Прогноз по доллар/рубль от ProfitStock.info (10.02.18)

- 10 февраля 2018, 18:32

- |

Возможно волна (3) завершилась и в ближайшие несколько дней последует коррекционная волна (4) с целями: 58,10 и 57,68. Падение ниже уровня 57,0 приведет к отмене основного сценария.

После волны (4) последует обновление максимума в рамках волны (5) и будет сформирован полный импульс [1], что станет подтверждением разворота пары доллар/рубль.

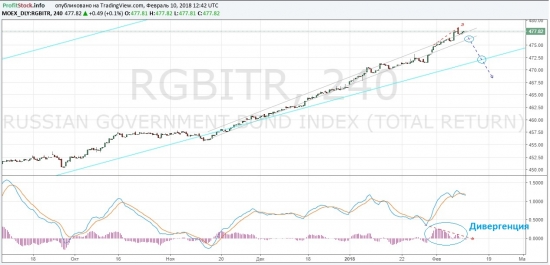

По индексу облигаций RGBITR сформировалась дивергенция с MACD, однако, для подтверждения разворота желательно выйти из серого и голубого канала вниз.

( Читать дальше )

Не спешите покупать

- 09 февраля 2018, 21:52

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал