Избранное трейдера Игорь Димов

Большой бэктест Value мультипликаторов по российским акциям 2004-2020. Консервативная среднесрочная стратегия с редкой балансировкой

- 01 апреля 2020, 18:33

- |

Привет, в этом исследовании протестируем идею покупки недооцененных акций на нашем рынке по мультипликаторам P/E и P/BV за последние 17 лет. Достаточный срок, который включает периоды роста, спадов и нудного боковика. До 2004г. количество ликвидных бумаг было совсем скромным, а основная активность концентрировалась в РАО ЕЭС.

Обычно упоминанием низких мультипликаторов заканчивается инвестиционная идея от брокеров или телеграм каналов: «Компания Х заканчивает цикл инвестиций в новое производство, ожидаем существенного роста бизнеса. Также у компании самый низкий P/E в отрасли, хороший момент для покупки». Не проще ли просто купить 25% лучших ликвидных акций с наименьшим P/E, раз в месяц перетряхивать портфель и получать доходность выше рынка? После тестов этой стратегии на Python выводы не столь однозначны.

Моментальная оговорка – авторские инвестиционные идеи, драйверы и опыт сложно загнать в рамки механического бэктеста, поэтому они никак не учитываются в разборе. Линчевание и погружение в бизнес по Баффету эффективно проводить, когда ты управляющий крупнейшего фонда и имеешь прямой контакт с директорами компаний. Покупка кофе на остановках Газпромнефти имеет спорное влияние на инвестиционный анализ, а финансовые отчеты доступны каждому.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 7 )

Ответы на вопросы про налогообложения от Сбербанка

- 01 апреля 2020, 16:59

- |

Мы подготовили для Вас анализ изменений в части налогообложения процентных и купонных доходов физических лиц, которые 25 марта 2020 года озвучил в своем обращении к гражданам Президент РФ. Анализ подготовлен на основании текста закона, принятого сегодня Госдумой в третьем чтении.

Основные изменения заключаются в том, что будут отменены все льготы в отношении купонных доходов как по государственным облигациям, так и по рублевым облигациям российских организаций, а процентный доход по вкладам (остаткам на счетах) будет подлежать налогообложению в части его превышения необлагаемого лимита. Обращаем Ваше внимание, что пока изменения не затронули норму касательно отсутствия валютной переоценки евробондов Минфина – по-прежнему при продаже расходы на приобретение в валюте будут пересчитываться в рубли на дату продажи.

Как сейчас:

· Государственные облигации (ОФЗ и евробонды Минфина):

купоны не облагаются налогом.

· Облигации российских организаций:

( Читать дальше )

Аналитики Тинькофф рассказали, что покупать в специальном вебинаре

- 01 апреля 2020, 16:15

- |

Во вторник, 31 марта, в официальном Youtube-канале банка аналитики Тинькофф провели инвестиционный вебинар. В нем рассказали, чего ожидать от финансовых рынков в 2020 году, и ответили на самые интересные вопросы зрителей.

Посмотреть презентацию вебинара можно по этой ссылке (https://static2.tinkoff.ru/wm/feed/Stream_Coronavirus_Trends_Tinkoff_Investments.pdf)

⏳Для вашего удобства мы подготовили таймкод вебинара:

1:45 — первый черный лебедь — коронавирус

6:23 — почему рынки упали так быстро

9:13 — второй черный лебедь — нефть

12:10 — какой портфель собрать в 2020

16:39 — акции США — позитивный сценарий

24:26 — акции США — негативный сценарий

27:24 — какие валютные облигации покупать

33:06 — какие российские акции покупать

36:41 — что делать с акциями нефтяников

39:22 — какие рублевые облигации покупать

44:36 — потенциал золота

51:31 — вечный портфель Тинькофф

53:00 — ответы на вопросы

&feature=youtu.be

Обзор лучших ETF на Московской бирже от PROSTGUIDE.RU

- 31 марта 2020, 10:07

- |

На данный момент ETF являются одним из самых свежих, но уже довольно хорошо изученных инвестиционных инструментов на Московской бирже. В данной статье мы рассмотрим основную информацию, сравним доходность и разберем плюсы и минусы каждого ETF на Московской бирже.

Что такое ETF?

Определение:

ETF — это торгуемый на бирже фонд в составе которого находятся валюты, акции, облигации драгоценные металлы.Простыми словами:

Фонды в большом количестве покупают различные активы, создают из них диверсифицированный портфель и продают его доли-паи на бирже всем желающим.

При покупке паев данного фонда, условный Петя, покупает как бы микро доли всех активов внутри фонда.

На данный момент в листинге Московской биржи находится 18 различных ETF фондов:

ETF фонды от компании «FinEx»

FXRB - Индекс российских корпоративных облигаций — расчет фонда в рублевом эквиваленте.

FXRU - Индекс российских корпоративных облигаций — расчет фонда в долларовом эквиваленте.

( Читать дальше )

Вклады. Депозиты. Прибыли. Пассивные инвестиции

- 29 марта 2020, 22:10

- |

Про стратегии прибыли. И отношение к бизнесу инвестиций в целом. Кризис и возможности.

В виду последних изменений. Банковские вклады стали крайне не выгодны. Особенно для людей с более крупными капиталами. Многие клиенты уже закрыли счета по депозитам. И в поисках более высоких доходностей.

Многие пришли на фондовые рынки. Тут доходность потенциально выше и интереснее.

Много поступает сообщений в соц. сети. Мол покажи, объясни, научи, либо помоги портфель составить.и.т.д

И самое интересное. Людей почему то интересуют различные сложные стратегии, всякая торговля роботами и арбитраж. И всякие другие сложные вещи.

( Читать дальше )

Комментарии по текущей ситуации на фондовом рынке

- 29 марта 2020, 21:54

- |

03:00 — Caterpillar ( CAT )

10:05 — Jazz Pharmaceuticals ( JAZZ ) и Walgreens Boots Alliance ( WBA )

15:40 — О моём портфеле. Сколько акций, облигаций и золота?

21:14 — Garmin ( GRMN )

34:20 — Про золото ( GOLD )

37:30 — Lam Research ( LRCX )

45:50 — Broadcom ( AVGO )

49:05 — AbbVie ( ABBV )

52:40 — ViacomCBS ( VIAC )

54:25 — ВАЖНАЯ ИНФОРМАЦИЯ! О плечах и кеше, о моей стратегии на текущий момент.

57:20 — Exelixis ( EXEL )

59:50 — Предостережение: Стратегии великих инвесторов могут не сработать сейчас.

01:07:40 — Micro Focus ( MFGP )

01:10:10 — M&T Bank ( MTB ). Почему банки сейчас опасны?

01:20:20 — Про нефть и нефтяные акции.

01:26:35 — Medpace ( MEDP )

01:29:25 — Игровая индустрия. Activision Blizzard ( ATVI )

Кризисы капитализма. Прибыль или человек?

- 29 марта 2020, 20:38

- |

Здравствуйте, коллеги!

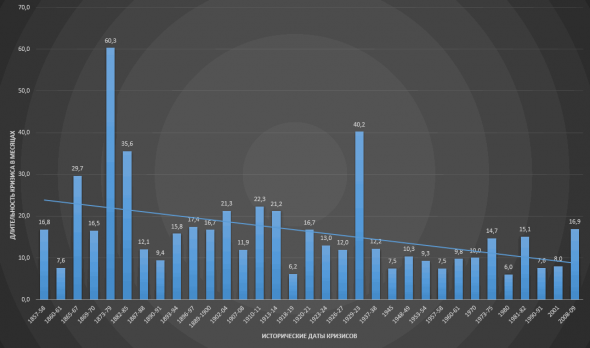

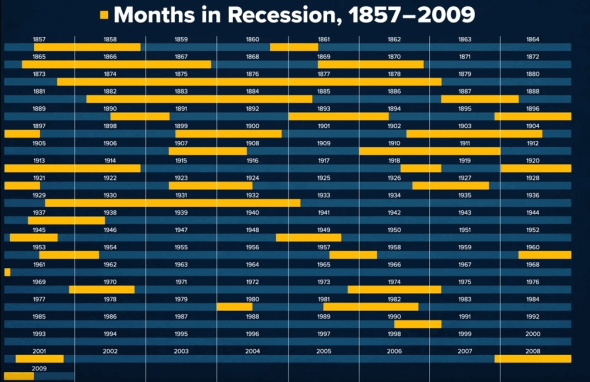

Решил пойти простым способом извлечения длительности каждого из кризисов из выше обозначенной картинки. Если американские коллеги (скрин взят из новостного видео) правильно и пропорционально отрисовали, то получаем следующий график:

Длительность кризисов в месяцах:

( Читать дальше )

Классическая ошибка в каждом кризисе.

- 27 марта 2020, 10:22

- |

Еще немного об актуальных закономерностях, существующих практически в каждом финансово-экономическом кризисе.

Сегодня расскажу об очень важной вещи, которую многие недооценивают и от этого совершают в кризис классические ошибки. Речь пойдет о его величестве Временном Лаге)

В каждом кризисе наступает момент, когда финансовые рынки резко отлетают от дна и начинают расти (вот как сейчас — посмотрите на график S&P, схожие графики сейчас имеем по большинству отечественных и зарубежных акций). Казалось бы- самое время покупать. Падения уже нет. На графике явно произошел разворот.От низов отскочили на 10-20-30% но до возврата к начальным уровням еще имеем очень большой апсайд. Но при этом ….акции почти никто не покупает и в разворот почти никто не верит. Почему? Потому, что существует двойная инерция.

Во-первых, люди психологически напуганы и растеряны.Еще недавно все рушилось, мы полны кортизола, нашими эмоциями управляет страх.В этот момент резко перестроить мозги на позитив и начать покупки – это удел очень немногих единиц, умеющих контролировать свои эмоции. Именно эти люди (наряду с теми, кто выкупал последовательно все падение частями, как я вам рассказывал в предыдущих статьях, пока падал рынок), и зарабатывают в кризис самые большие деньги, в отличии от большинства, кто покупает рынок гораздо выше, когда новостной фон выравнивается и/или становится позитивным.

Но помимо психологии есть и вторая инерция, мешающая людям покупать. Это совершенно справедливые мысли о том, что мы еще не видели проблем, которые произойдут в реальном секторе. Череду банкротств, убытков, безработицу и т.д. Все, что приносит с собой кризис. Да, банкротства будут. Да, это происходит к каждом кризисе.Но приведет ли это к обязательному падению рынков, ко второй волне? НЕТ, чаще всего — не приводит. Почему?

( Читать дальше )

Уже и не так страшно

- 26 марта 2020, 21:17

- |

Инвестиции без границ. Как получить доступ к иностранным биржам из России

- 26 марта 2020, 20:17

- |

Инвестиции без границ. Как получить доступ к иностранным биржам из России (и других стран, их много)

Акции иностранных компаний обеспечивают более высокую доходность, чем российские бумаги, причем в твердой валюте. Кто может обеспечить доступ на зарубежные рынки и в какую сумму это обойдется?

Для примера:

В РФ на Московской бирже всего около 300 компаний.

И для сравнения в США, на крупнейших биржах NYSE и NASDAQ

Более 6000 компаний. И это две биржи из США. А их там несколько.

Плюс еще более 100 рынков по всему миру. Ну и компаний тоже представьте сколько?

Глобальные рынки акций по-прежнему привлекательнее с точки зрения доходности, чем российский рынок.

Также помните, уже писал про ETF фонды:

Биржевые ETF-фонды: как работают, как инвестировать в ETF, риски и возможный доход, рекомендации

https://smart-lab.ru/blog/605103.php

Далее.

Напомню, Линейка доступных инструментов также несопоставима с отечественным рынком. «На Московской бирже торгуются 283 акции и расписки. Для сравнения: на рынке акций США — более 6000 бумаг, на европейском рынке — более 4000, в Китае — более 3000»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал