Избранное трейдера Игорь Димов

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

( Читать дальше )

- комментировать

- ★41

- Комментарии ( 48 )

Газпром нефть увеличит дивиденды, но дальнейший рост может быть ограничен

- 19 ноября 2019, 15:22

- |

Газпром нефть за 9 месяцев 2019 года:

Выручка +2,4% до 1,87 трлн рублей

Операционная прибыль -1% до 356,5 млрд рублей

Чистая прибыль +7,1% до 320 млрд рублей

Результаты отчетности — нейтральные.

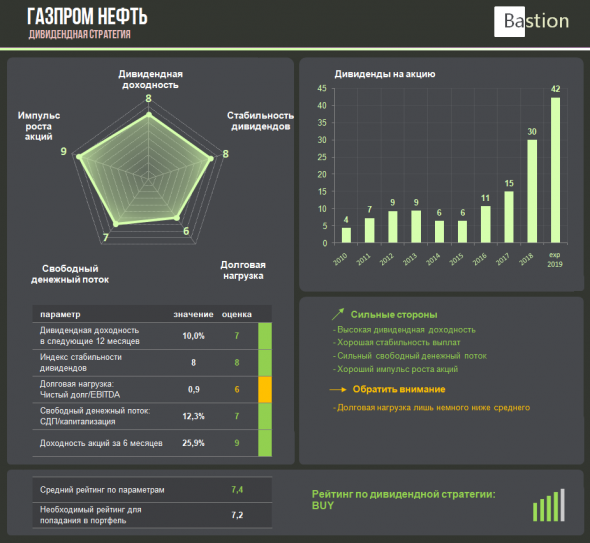

Дивиденды

Ключевое заявление сделал заместитель гендиректора по экономике и финансам компании Алексей Янкевич, сообщив, что дивиденды Газпром нефти за 2019г могут превысить 200 млрд руб. Это означает, что выплата, скорее всего, составит 50% от прибыли по МСФО. Дивиденды по итогам 2019 года в таком случае достигнут 42,3 рубля на акцию, что формирует доходность на уровне 10% к текущей цене акции. Это второй показатель в нефтегазовом секторе после Татнефти.

Дивидендная стратегия

Свободный денежный поток за последние 12 месяцев составил 226 млрд рублей, то есть компания генерирует достаточно средств для выплаты необходимого уровня дивидендов. С другой стороны, без значительного роста цен на нефть потенциал дальнейшего роста выплат может быть ограничен.

( Читать дальше )

Газпром нефть. Обзор финансовых показателей МСФО за 3-ий квартал 2019 года. Прогноз дивидендов Газпром нефти и Газпрома

- 19 ноября 2019, 12:04

- |

Отчет важен с точки зрения показателя прибыли Газпрома за 3-ий квартал, так как газовый бизнес его проработал практически в 0.

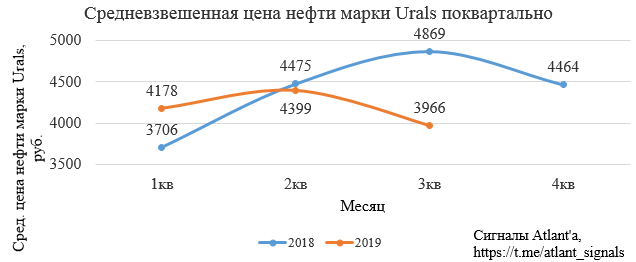

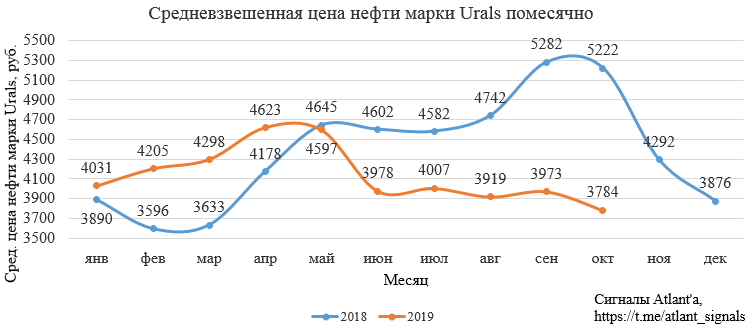

В свою очередь Газпром нефть продолжает показывать стабильно высокие результаты не смотря на более низкие цены на нефть относительно прошлого квартала.

Цена на нефть марки Urals поквартально.

дивидендов Газпром нефти и Газпрома" title="Газпром нефть. Обзор финансовых показателей МСФО за 3-ий квартал 2019 года. Прогноз дивидендов Газпром нефти и Газпрома" />

дивидендов Газпром нефти и Газпрома" title="Газпром нефть. Обзор финансовых показателей МСФО за 3-ий квартал 2019 года. Прогноз дивидендов Газпром нефти и Газпрома" />Цена на нефть марки Urals помесячно.

( Читать дальше )

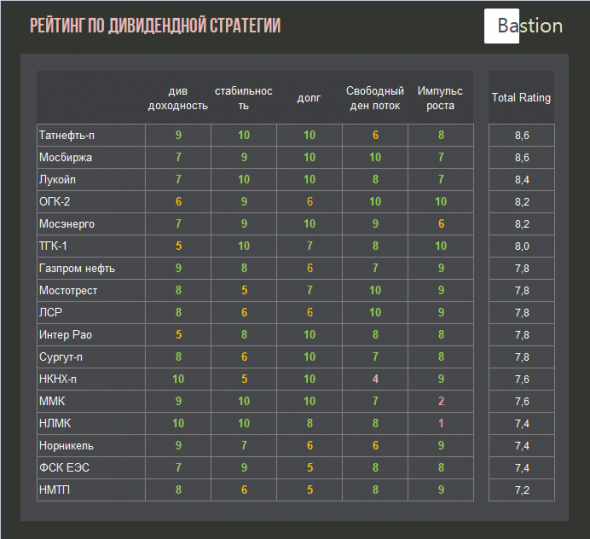

Как составить портфель по дивидендной стратегии. Часть 2.

- 19 ноября 2019, 11:44

- |

- Дивидендная доходность – лишь один из факторов анализа

- В стратегии также считается индекс стабильности дивидендов, долговая нагрузка, свободный денежный поток и изменение стоимости акций за последние месяцы.

- Каждому из факторов присваивается оценка от 1 до 10.

- Итоговый рейтинг – среднее значение по 5 параметрам.

Дополнительные комментарии по методологии

Долговая нагрузка банков не может быть измерена показателем чистый долг/EBITDA, поэтому оценка для них вычисляется, исходя из значения показателя Капитал/Активы. У банков, он традиционно меньше, чем у компаний других отраслей. Их общий рейтинг по умолчанию будет немного ниже, что фундаментально обосновано.Банковский бизнес более рискованный по своей природе, это плохо для дивидендной стратегии.

( Читать дальше )

Интернет компании рекомендованные для инвестиций

- 18 ноября 2019, 21:50

- |

Многие онлайн интернет компании показывают завидный рост, и не важно идут торговые войны или нет. Интернет становится всё популярнее у населения земли, а значит и у компаний которые ведут свой бизнес в интернете становится больше пользователей. В интернете существует мегаогромный бизнес и он продолжает расширяться.

Ниже будут представлены компании, акции которых имеют огромный потенцеал для роста на взгляд профессионалов. Многие аналитики присвоили этим компаниям рейтинг «А

», что предполагает потенцеал роста.

Vipshop Holdings (VIPS)Vipshop Holdings (NYSE: VIPS ) — это онлайн-ритейлер который предлагает большие скидки, который начал свою деятельность в Китае в 2008 году. Он зарегистрирован в США в 2012 году.

В Китае его сайт VIP.com входит в тройку крупнейших компаний электронной коммерции в стране — и, как вы знаете, это довольно большая страна.

( Читать дальше )

Ну как это называется?

- 18 ноября 2019, 21:12

- |

Ну как это называется?

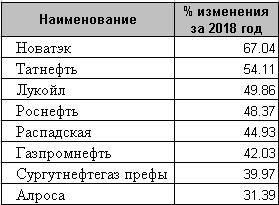

В пятницу 15.11.2019 из моего портфеля лучших бумаг года ушла по стоп-лоссу Распадская. Цена продажи 101.3. А сегодня (буквально на следующий торговый день!) Распадская выросла на 5.11% и чуть-чуть не была рекомендована к покупке моим самым результативным роботом PVVI!

Обидно! Стоило держать бумагу целый год, чтобы вот так вот ее продать! И это уже третья бумага из списка лучших бумаг года, которая так некрасиво со мной поступает. До этого по стоп-лоссу от меня ушли Алроса и префы Сургутнефтегаза.

Напомню, что в последний торговый день 2018 года я сформировал портфель из 8 лучших бумаг по итогам 2018 года.

( Читать дальше )

Инвестиционный портфель пассивного инвестора

- 18 ноября 2019, 18:49

- |

Приветствую вас дорогие друзья!

Это очередной показ состояния моего инвестиционного портфеля акций США.

Мои компании, в инвест портфеле (Тикеты)

ABBV

KMB

CTBI

ED

EV

JNJ

KO

LEG

PEP

TGT

TMP

UVV

XOM

Свежее Видео!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал