Избранное трейдера Даниил Руденко

Разработка: работа над ошибками, улучшение алгоритма

- 01 октября 2024, 20:30

- |

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 4 )

ТОП-12 компаний, стоящих дешевле балансовой стоимости

- 01 октября 2024, 08:23

- |

Мультипликатор P/BV – довольно популярный среди стоимостных инвесторов. Значение его ниже 1 показывает, что компания торгуется ниже своей стоимости. Например, значение P/BV 0,2 означает, что 1 рубль собственной стоимости компании продаётся всего за 20 копеек. Баффетт очень любит выкупать такие компании и всем советует смотреть именно на этот показатель.

И, на первый взгляд, покупать компании с низким P/BV выглядит логичным – ведь цена будет стремиться к P/BV = 1. Но чаще всего это неправильное решение. Как правило, компании мало стоят, потому что… они не очень здоровые в финансовом плане. Иногда, конечно, бывают аномалии (например, при общем падении рынка), но обычно низкое значение P/BV говорит о серьёзных проблемах в компании.

Давайте посмотрим на ТОП-12 компаний, которые стоят ниже своей балансовой стоимости, и попробуем ответить на вопрос: «Почему»?

Важно: я не беру компании с «дырой» в капитале, т.е. у которых P/BV отрицательный. Там совсем другая, ещё более печальная история. Также я не стал брал совсем уж неликвид, а выбрал компании, которые интересны массовому инвестору.

( Читать дальше )

Трендовая стратегия: +25% годовых

- 30 сентября 2024, 21:35

- |

В своём ТГ-канале «На пути к 30 миллионам!» я пишу о том, как с 0 достигаю цели в 30 миллионов рублей с помощью бизнеса и инвестиций в акции, облигации, криптовалюты, краудлендинг.

Под трендовую стратегию у меня отведено 45% от портфеля.

С 2014 по 2024 год: индекс MCFTR +278%, стратегия +994%.

Доходность по годам:

2013 — индекс +6,32%, стратегия +10,59%

2014 — индекс -1,85%, стратегия +11,84%

2015 — индекс +32,27%, стратегия +28,1%

2016 — индекс +32,77%, стратегия +60,58%

2017 — индекс -0,19%, стратегия +16,05%

2018 — индекс +24,75%, стратегия +27,75%

2019 — индекс +39,1%, стратегия +23,75%

2020 — индекс +15,13%, стратегия +48,91%

2021 — индекс +21,78%, стратегия +58,85

2022 — индекс -37,26%, стратегия -39,39%

2023 — индекс +53,87%, стратегия +63,48%

2024 — индекс -9,28%, стратегия -12,16%

( Читать дальше )

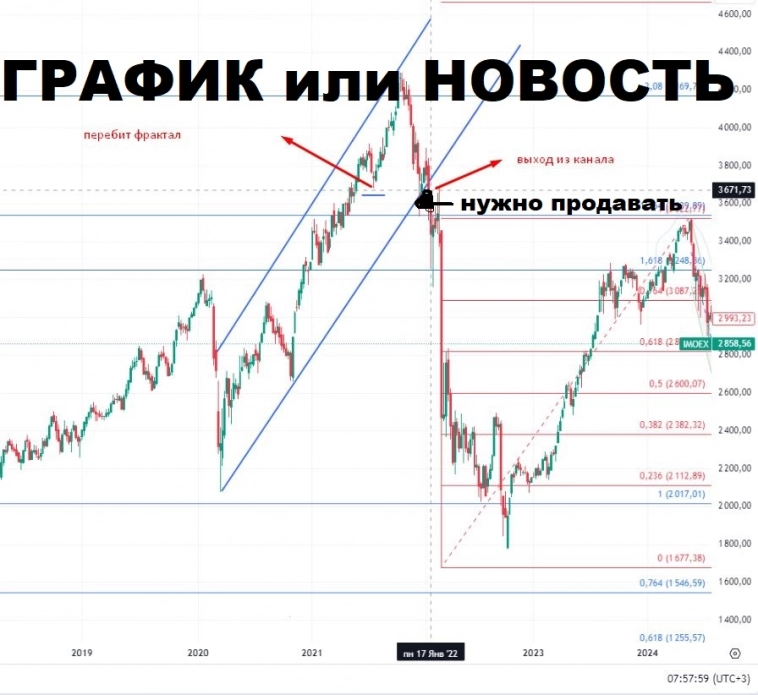

Что первично: график или событие-новость?

- 29 сентября 2024, 07:14

- |

В предыдущем посте читаю недоверчивые посылы, о том что я натягиваю события на график.

Люди высказались: график — следствие событий. Другими словами выходит новость, событие и после этого происходит реакция на графике.

Конечно это ошибка начинающих)

График есть совокупность решений всех участников рынка в каждый момент времени. Крупные участники рынка формируют направления и задолго до событий знают расклад. Крупным участникам нужно время, несколько месяцев, чтобы сформировать или распродать свою позицию не толкнув сильно цену. И в это время нужен специальный новостной фон помогающий им это сделать. На верхах — положительный фон, чтобы легче продать большинству мелким участникам. Внизу на закупе — негативный, чтобы толпа испугалась и продала сама.

На рынке есть ликвидность! Простой вопрос: кому вы продали Газпром по 120 руб.? Кому то ведь вы продали в стакане? Продавая испытывали эмоции страха, обреченности и отчаяния? Кто то создал такой фон.

Дак вот! График все того же Газпрома, хотя можно взять любой крупной фишки и индекса.

( Читать дальше )

IPO Аренадата: инвестируем в данные, а деньги отдадим акционерам

- 28 сентября 2024, 21:42

- |

Кто по старинке, вот ютуб. Тезисно для тех, кому лень смотреть:

Кому сейчас принадлежит:

- 73,67% – холдинг ГС-Инвест (ключевые собственники – Газпромбанк, Василий Белов, Игорь Ведехин)

- 26,33% – ЗПИФ «Цифровые Инвестиции» (ВТБ)

Что за бизнес:

Аренадата делает ПО для обработки и управления данными

- Сам продукт необходим всем более-менее крупным бизнесам (но не обязательно от Даты, альтернатив много)

- Основная выручка, порядка 70% идет с продажи лицензий, остальное дает поддержка, внедрение, консалтинг и услуги по обучению

- Лицензия – это не разовая история, она действует на фиксированный объем данных. По мере накопления данных компании докупают новые лицензии на новый объем – в итоге клиент платит регулярно + кросс-продажи

Свою долю рынка Аренадата оценивает в районе ~10%. Это немного, есть сильные конкуренты – Яндекс, Ростелеком, Сбер и др. Тем не менее, компания растет, и даже с опережением рынка. За счет чего:

- идет общая цифровизация всего что только можно, и объем данных, с которыми работают компании, постоянно увеличивается, растет спрос

( Читать дальше )

Система торговли на бирже по Роману Андрееву

- 23 сентября 2024, 11:16

- |

Искал информацию по среднесрочной торговле и натолкнулся на разжевывание системы Романа Андреева.

Там он озвучивает уровни и отвечает на вопросы. Вкратце это выглядит так:

Для новичков в блоге

В таблице представлена информация, касающаяся системной среднесрочной трендовой торговли. Прежде всего прочтите первый пост Романа на smart-lab.ru/blog/135947.php и ознакомьтесь с описанием системы ниже, чтобы избежать лишних вопросов. «Стоп» в таблице обозначает заявку на переворот позиции. Если по результатам стопа образовалась прибыль — это тейк-профит, если убыток — это стоп-лосс. Для бумаг, по которым произошел переворот, результат по предыдущей позиции указывается в графе P/L%.

Роман также упоминает внутридневные уровни в комментариях. Это расчетные стопы, которые отслеживают крупные игроки, провоцируя рыночные движения. Если решите работать с этими уровнями, стопы обязательны: для РИ — 200 бп, для СИ — 30. В РИ лучше закрывать 500-800 бп и выходить. Когда цена пройдет 200 бп, можно сократить позицию наполовину, чтобы покрыть свои риски.

( Читать дальше )

Таблица со всеми флоатерами

- 19 сентября 2024, 14:28

- |

В таблице указал:

— ISIN

— Название

— Рейтинг

— Формула купона

— Периодичность выплат

— Для квалов или нет (брал информацию с сайта мосбиржи. У каждого брокера могут быть свои условия, 196 облигаций у всех я не смогу проверить)

Ставку вновь подняли и теперь она 19%

Последний раз обновлял таблицу в июле, прошло 2 месяца и у нас появилось множество интересных флоатеров. Список все обширнее и обширнее.

Прямо сейчас на рынке ни один длинный выпуск с фиксированным купоном не выдерживает никакой конкуренции с флоатерами.

Логика тут проста. Перенесёмся ровно на год назад, когда ставка была 12%. Тогда флоатеры только начали мелькать тут и там, много кто о них узнал впервые. Тогда уже можно было найти облигации с фиксированным купоном под 14-15% и это казалось очень хорошей доходностью. Флоатеры давали 12-13,5%. Ставку раз за разом повышают, флоатеры просто стоят в районе номинала и никуда не дёргаются, а их доходность всё время в рынке.

Разговоры уже идут о ставки в 20% до конца года. Учитывая тенденцию есть предположение, что вполне можем увидеть и 22% и даже 25%, что звучит невероятно, но и 19% год назад также звучали невероятно.

( Читать дальше )

♟️Питер Линч знал, что делать с твоими акциями: 10 правил для российского инвестора. Примеры! Часть 1

- 18 сентября 2024, 20:51

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как защититься от повышения ключевой ставки", а также недавно разобрал "Яндекс". Все идеи на канале, у нас уютно❤ Если интересно заходи!

☕#59. За чашкой чая..

После прочтения книги "Метод Питера Линча. Стратегия и тактика индивидуального инвестора", решил сделать такую тематическую статью. Возможно будет интересно почитать)

Питер Линч — инвестор, управляющий фондом Fidelity Magellan Fund с 1977 по 1990 год.

Под его руководством фонд достиг выдающихся результатов, показывая среднюю доходность около 29% в год и значительно превосходя индекс S&P500

❗Эта статья разделена на две части, чтобы максимально раскрыть каждый из 10 уроков Питера Линча и подкрепить их реальными примерами. Эти примеры специально подобраны для иллюстрации основных правил Линча, но важно помнить, что они не охватывают все возможные аспекты анализа, а лишь показывают как это могло работать в России!

( Читать дальше )

Про бесполезность увеличения скорости потребления новостей для инвестора. Бонус: предсказание на октябрь

- 15 сентября 2024, 20:33

- |

Использование новостей для быстрого принятия решений для инвестора переоценена. Не путаем со спекулянтом, ему в его нелёгком ремесле по “выхватыванию центов из-под движущегося катка с риском быть раздавленными” каждая секунда важна. А вот инвестору торопиться смысла нет.

Представим, что вы знаете завтрашние заголовки сегодня. Сильно ли изменится принятие решений? Сможете ли вы предположить какой эффект эти новости окажут на влияние цены на горизонте хотя бы пару месяцев не говоря о более длительном периоде? Ответ не такой однозначный как кажется на первый взгляд.

Проведём несколько простых мысленных эксперимента.

— Нефть в минус.

Идёт славный 2020 год. На дворе Апрель месяц. 19 Апреля вы узнаёте, что завтра (20 апреля) выйдут новости о том, что нефть отдают с доплатой, т.е. впервые в истории зафиксированы отрицательные цены на нефть WTI!

Что делаем с акциями нефтедобытчиков?

Логичным кажется предположить, что акции Роснефти $ROSN, Газпром Нефти $SIBN, Лукойла $LKOH и других ждёт практически моментальное сползание в бездну в течение пары недель. Самые тревожные рисуют в воображении падение по 20% ежедневно.

( Читать дальше )

Кандидаты на шорт. Акции, пробившие минимумы

- 12 сентября 2024, 10:00

- |

Пока одни бумаги демонстрировали устойчивость к невзгодам и сильный отскок, другие, наоборот, пробивали минимумы и проявляли слабость даже в период оживления рынка. Разберем акции, которые, вероятно, еще не нащупали дно.

РУСАЛ

• РУСАЛ балансирует на минимумах 2022 г. Бумага уже фактически пришла в блок консолидации, в котором находилась большую часть своей жизни, — 20–33 руб. за акцию.

• Давление на бизнес продолжает оказывать совокупность факторов: санкции против российских металлов, слабая ценовая конъюнктура, отсутствие дивидендов Норникеля, высокая долговая нагрузка (чистый долг/EBITDA = 5х).

• Недавно менеджмент РУСАЛа заявил, что в ноябре рассмотрит возможность проведения байбэка. Однако ресурсов для данного мероприятия фактически нет — денежный поток отрицательный.

Торговый план

Шорт возможен при просадке ниже 30,6 руб. Стоп-заявка — 31,2 руб. Закрытие позиции на 28 руб.

АЛРОСА

• АЛРОСА проколола минимум 2015 г. и пока отскочила наверх. Несмотря на санкции и слабый спрос на алмазы, компания по результатам I полугодия осталась прибыльной и реализовала все свои запасы. Были даже анонсированы дивиденды.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал