Избранное трейдера Θ_Hunter

Как за 5 минут протестировать 31 индикатора и 2 таймфрейма

- 30 января 2020, 18:43

- |

1. После того как скачали jBot , откройте его и выберете интересующий вас инструмент, в нашем случае это Акции Сбербанка c 15 минутным таймфреймом

2. Далее заполняете параметр Стр. в переб (это обозначает сколько стратегий будет перебирать программа) и нажимаете кнопку Перебор стратегий

( Читать дальше )

- комментировать

- ★33

- Комментарии ( 18 )

Итоги инвестирования через Interactive Brokers за 2019 год

- 30 января 2020, 15:32

- |

Сегодня подведу итоги инвестирования по иностранной части моего инвестиционного портфеля на Интерактив Брокерс за 2019 год.

По многочисленным просьбам подписчиков будет оценен именно рост активов и конечно же с учетом дивидендной доходности.

Не переключайтесь и вы узнаете рост активов в иностранной части моего портфеля с начала 2019 года. Сравню итоги с индексом S&P 500 и с глобальным индексом MSCI World. Будут выводы, собственно, они и интересны. Так же оценю потенциал кэша в портфеле.

Конечно, нужно оценивать общий портфель целиком вместе с российской частью, тем более, что с российской частью результат явно будет лучше. Но хочется посмотреть и отдельно. К тому же нет цели приукрасить результат.

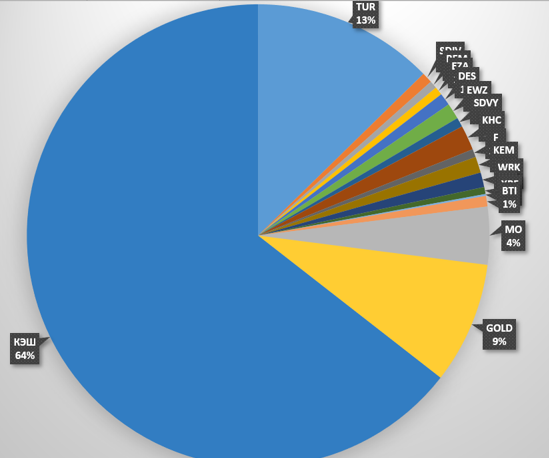

Вот иностранная часть портфеля, о которой идет речь, ее структура.

Видно, что в портфеле есть 9% золота и много кэша. Кэш в виде фондов коротких трежерис и просто долларов. Трежерис платят купоны, а на просто доллары.Брокер начисляет проценты. Кэш в расчете не участвует.

( Читать дальше )

Как рассчитать эффективный период МА

- 29 января 2020, 21:13

- |

Сейчас на примере бесплатного тестера jBot мы покажем как найти оптимальную скользящую среднюю для каждого инструмента

1. Заходим в тестер jBot выбираем в графе «Стратегии системы» индикатор «Ц. закр. пересекает МА» и щелкаем на пункт «Переб. парам. инд.»

2. В открывшимся окне заполняем «Начальное значение тестируемой МА», «Конечное значение тестируемой МА» и Шаг через который будут проводится тесты и нажимаем перебор.

3. После того как программа протестирует все периоды МА, заходим на кнопку «Все рез»

( Читать дальше )

Как разваливается денежная система в России

- 18 января 2020, 11:47

- |

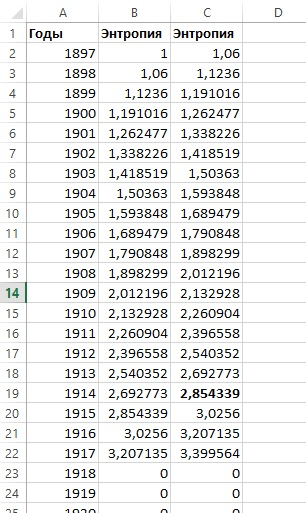

Финансовая система тоже имеет свою энтропию и с каждым годом она возрастает что вызывает повышение энергии в системе и выброс этой энергии в среду.

Можно попытаться рассчитать уже накопленные дисбалансы.

На истории

Вариант 1

начальный год расчета 1897 с началом массового золотого оборота в царской России.

Уже 1908 начались структурные дисбалансы в торговом обороте ( устойчивое отрицательное сальдо торгового баланса)

1914 год упал курс бумажного рубля на 70 %

1917 год полное прекращение существования царского бумажного рубля.

Взял 1897 год за единицу.

Накопление энтропии взял равной 6% в год.

Как только энтропия накапливается до числа е =2,7 то происходит выброс энергии и начало полной разбалансировки.

Как видим энтропия до порогового значения 2,7 накопилась к 1914 году.

Сразу в этот год нарушилось обращение бумажного рубля к золоту.

( Читать дальше )

Вернуть s/p500 на ММВБ? Нафик нужно.

- 18 января 2020, 11:23

- |

Вы все еще страдаете от отсутствия SP 500 на ММВБ?

Со всеми ее заморочками с ликвидностью и разрывом торговых сессий в то время, когда работают мировые рынки.

Со всеми ограничениями и рогатками, которые для вас уже приготовили и еще готовят российские власти и ЦБ.

Ну страдайте...

А если не хотите страдать, то есть CFD у белорусских форекс-дилеров. Хоть залейся.

Депозиты от 100 долларов, контракты с дроблением до 0.01. Ввод/вывод средств через валютную пластиковую карту (быстро) и/или банковский счет (чуть помедленнее).

Плечо практически безразмерное для тех у кого с рисками все в порядке.

Рынки работают круглосуточно, как мировой. Причем торгуются не фьючерсы, а кэш-индекс, т.е. нет проблем с экспирациейи прогнозными ожиданиями.

И под жестким контролем Нацбанка от возможных злоупотреблений. Со страховкой ваших средств от неправомерных действий брокеров-дилеров. Но не от вашей собственной безголовости. В отличие от российских властей вам дают право совершать любые действия, не защищая от вашей собственной глупости. Контроль только за строгим соблюдением правил игры. А остальное — дело трейдера.

( Читать дальше )

Баталии волновиков теории Эллиотта часть1

- 18 января 2020, 07:57

- |

Добрый день друзья! Подписчики и случайный читатель!

Сегодняшняя статья о баталиях волновиков. Наверное каждый кто так или иначе сталкивался с волновым анализом слышал видел и наблюдал о спорах разметки графиков, поскольку волновой анализ вроде как бы и с правилами но однозначности нет.

Основоположником является Ральф Эллиотт который в 1938 году опубликовал свою первую книгу «The Wave Principle» по Закону волн.

И до сих пор не понятно кто и на что опирается или на эту книгу или на более поздние труды А.Фроста и Р.Пректера

Есть труды Роберта Баллана и Рича Своннелла, Роберта Майнера в русскоязычном свете самый наиболее детально описанный волновой анализ это труд Дмитрия Васильевича Возного.

От сюда и каша, кто и как позиционирует себя в каком лагере и от сюда и идут недопонимания.

( Читать дальше )

Инвестируете ли Вы в золото и серебро используя инструменты GLDRUB_TOM и SLVRUB_TOM на валютной площадке Мосбиржи?

- 18 января 2020, 02:01

- |

Инвестируете ли Вы в золото и серебро используя инструменты GLDRUB_TOM и SLVRUB_TOM на валютной площадке Мосбиржи?

Складывается впечатление что народ вообще не в курсе такой возможности, а она есть:

— золото https://www.moex.com/ru/issue/GLDRUB_TOM/CETS

— серебро https://www.moex.com/ru/issue/SLVRUB_TOM/CETS

По сути это ОМС, но с минимальные спредами и комиссиями. Сам пользуюсь этими инструментами с 2018 года, через брокера Кит Финанс, вот их презентация https://brokerkf.ru/doc/presentation/dragmetally-17.pdf

Если открыть графики то мы увидим, что сделок практически нет, но оно и понятно, список брокеров, предоставляющих возможность торговать данными инструментами не велик и все они не в топе списка. В основном топовые брокеры=банки=держатели ОМС счетов, им внутренняя конкуренция не нужна, но почему Брокер Тинькофф не предоставит такую возможность мне не понятно, ведь ОМС у него нет.

Что касается самих инструментов GLDRUB_TOM и SLVRUB_TOM:

— маркет мейкер присутствует, правда временами отваливается. Справедливости ради скажу, что отсутствие маркет мейкера периодически наблюдаю и в других инструментах, например в ETF от Finex.

— по серебру лоты более чем комфортные 1 лот=100 грамм серебра, что-то около 3500 рублей.

— по золоту хуже, 1 лот=10 грамм, цена лота более 30000 рублей. Сравнивая с FXGD разница в стоимости лота в более чем 40 раз.

Со своей стороны отправлял предложение в Мосбиржу, с просьбой разбить лот GLDRUB_TOM, 1лот=1 грамм, по цене было бы вполне комфортно, но пока молчат :(

Меня интересовал вопрос, что будет с записями о приобретенных мной граммах золота и серебра в случае банкротства брокера, ну а вдруг.

В Кит Финансе мне ответили, что информация о принадлежности граммов к тому или иному клиенту хранится у брокера, центральный депозитарий её не имеет. Это мне совсем не нравится. Мало того что брокеры имеющие доступ к GLDRUB_TOM и SLVRUB_TOM мелкие, так еще есть риск потери актива полностью.

Надеюсь больше инвесторов узнают об этих инструментах и возможно топовые брокеры обратят на них свое внимание, особенно интересует ВТБ :)

Афера планетарного масштаба

- 17 января 2020, 22:09

- |

Офера планетарного масштаба. Богатые козлы майнят баксы, вливают их в рынок и поднимают цены принадлежащих им акций. И что самое важное — американские обыватели в восторге!

Хотите предвидеть, когда сипа обвалится?

Следите за долями группы фондов Vanguard, BlackRock и State Street в Google, Microsoft, Apple, Amazon, Facebook и других ИТ-пузырях. Следить удобно на сайте https://finance.yahoo.com/. Например, полюбуйтесь на мажоров Google - https://finance.yahoo.com/quote/GOOG/holders?p=GOOG. Вам тоже интересно, где эти КУЕсосы взяли бабло, чтобы купить такие доли?

( Читать дальше )

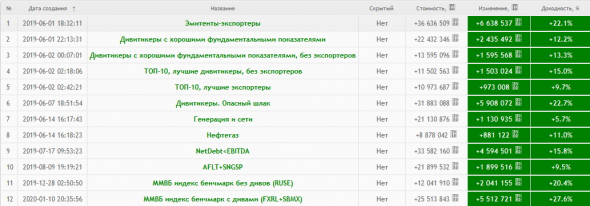

Результаты портфельного инвестирования. 01 июня 2019г — 17 января 2020г

- 17 января 2020, 19:48

- |

Все портфели — виртуальные.

Портфели созданы 01 июня 2019г (по ценам закрытия 31 мая 2019г) (и позднее, указано отдельно) для слежения за поведением акций эмитентов, имеющих значительную долю экспортной выручки, и для сравнения с акциями прочих эмитентов.

Доходность портфелей указана с момента их создания и без учёта выплаченных дивидендов. (кроме портфеля ММВБ индекс бенчмарк с дивами (FXRL+SBMX), в цене компонентов которого дивиденды уже учтены)

Дивиденды не учитываются изза того, что ещё не закончена разработка раздела Смартлаба «Списки Бумаг»

( Читать дальше )

Северсталь. Обзор операционных показателей за 4-ый квартал 2019 года. Прогноз финансовых показателей и дивидендов

- 17 января 2020, 17:04

- |

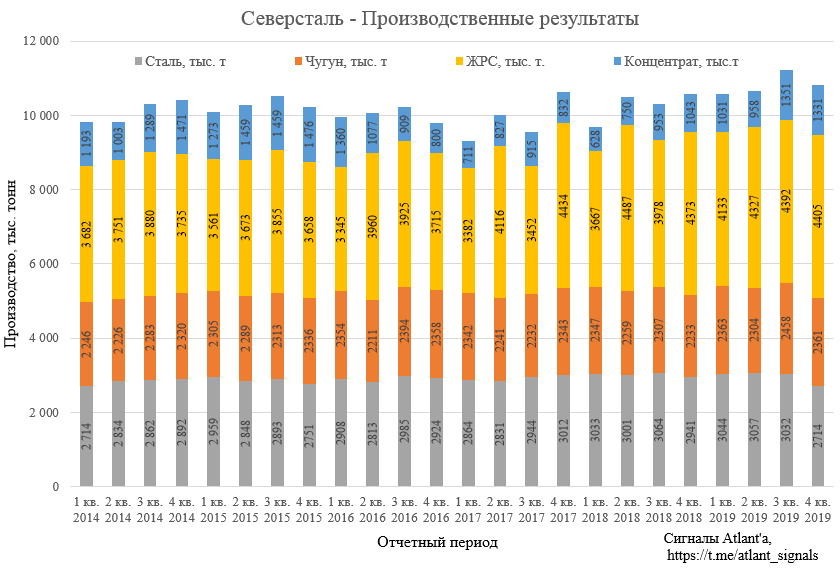

Северсталь представила операционные результаты за 4-ый квартал 2019 года.

Объем производства чугуна сократился из-за краткосрочных работ на доменных печах в 4 кв. 2019. Производство стали сократилось в связи со снижением объемов выплавки электростали в 4 кв. 2019 после продажи сортового завода Балаково. Завод в Балаково имеет мощность 1 млн. т в год, что как раз нам дает снижение на 250 тыс. т в квартал. К прошлому году вырос объем производства железорудного сырья и угольного концентрата.

Средневзвешенная цена реализации 1-ой тонны стальной продукции снизилась с 611 долларов США до 551 по сравнению с 3-им кварталом 2019 года, то есть снижение на 9,9%. По сравнению с 4-ым кварталом 2018 года цена в долларах снизилась на 8,6%. Долларовые цены практически на 3-х летнем минимуме.

Крепкая российская валюта отрицательно повлияла на цены в рублях. Средневзвешенная цена реализации снизилась с 39,5 тыс. руб. до 35,1 по сравнению с 3-им кварталом 2019 года, то есть на 11,1%. При этом по сравнению с 4-ым кварталом 2018 года цена снизились на 12,4%. В рублях цены на уровне 2017 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал