SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Demen

Дебют. Трейдинг - это скучно

- 19 мая 2014, 22:57

- |

Тимофей затеял Разговор о трейдинге №15 про эмоции. Эта тема – практически единственное, что меня волновало последние несколько лет. Поэтому я решился дать развернутый ответ.

Это мой первый самостоятельный пост. Не судите строго.

Что такое эмоции и откуда они берутся – это вопросы, представляющие теоретический интерес. Практический смысл есть лишь в последнем вопросе: Что со всей этой фигней делать?

Я проходил через маятник: Заклинания-ТАК-Не-Делать — Отчаянье-От-Того-Что-Заклинания-Не-Помогли. Не один год. Потом как-то стал спокойней. Учился небольшим депозитом делать правильные сделки. Помогли несколько примочек:

( Читать дальше )

Это мой первый самостоятельный пост. Не судите строго.

Что такое эмоции и откуда они берутся – это вопросы, представляющие теоретический интерес. Практический смысл есть лишь в последнем вопросе: Что со всей этой фигней делать?

Я проходил через маятник: Заклинания-ТАК-Не-Делать — Отчаянье-От-Того-Что-Заклинания-Не-Помогли. Не один год. Потом как-то стал спокойней. Учился небольшим депозитом делать правильные сделки. Помогли несколько примочек:

- Вместо денег сосредоточиться на процессе. Shepherd называет это «Подменой цели». Я, высунув от старания язык, делал скрины своих сделок и ежедневно отсылал их на проверку. Смыслом трейдинга стало желание получить скупую похвалу: «ОК, все сделки в системе» Сейчас у меня сотни идеальных картинок. Каждая сделка – это песня! Поэма! Все эмоции оказались сосредоточены на красоте сделок. Полученная прибыль или убыток не имели значения. Да и депозит был копеечным – какая там нафиг прибыль!

- Немного помудрил с управлением рисками. Сначала у меня был лимит потерь на месяц. И каждый свой убыток я сравнивал с этим лимитом. Лимит был большой, а потери маленькие. Ну, и тревог по этому поводу почти не стало. Позже вошло в привычку перед каждой сделкой рассчитывать плановую потерю. Я еще ДО ВХОДА в сделку горевал по поводу этой потери. Когда цена съедала мою лимитку, я уже успевал смириться с этой потерей. Когда получал стоп – это была закономерная потеря. Если стопа не было – то были только положительные эмоции.

- Я знал себя и свои слабости. Я не пытался с этими слабостями бороться, ломать себя. Я принимал себя таким, какой я есть. Я составил список всего того, что на смартлабе называют «нарушением правил». Подробный список: когда такая фигня возникает, в чем она проявляется, какие события провоцирует ее возникновение и т.д. И я ждал возникновения у меня такой фигни. Например, войти в сделку не по системе. Я ждал, когда у меня возникнет такое желание. Я произносил вслух: «Вот сейчас цена нарисует черную длинную свечку и моя рука дернется к мышке, чтобы открыть шорт. И я ничего не смогу с этим поделать. Это желание сильней меня. Я буду реагировать на черную свечку, как собачка Павлова – открою несистемный шорт». Я ждал. Цена дергалась вниз, я радостно отмечал – вот эта черная свечка… И ничего больше. Shepherd называет это психотехникой «Ловля привидений». Да как угодно это назови, но факт остается фактом: если голова занята вот таким «ожиданием», то ничего не происходит. Со временем я перестал талдычить эти фразы и ждать нарушений системы.

( Читать дальше )

- комментировать

- ★64

- Комментарии ( 54 )

Хочешь делать деньги читай.

- 18 мая 2014, 15:16

- |

Прочитал и Шадрина и smart-lab.ru/blog/183986.php ответ ему. Да согласен в принципе мысли верные. И в 50ый раз наверное напишу:

1. Пропаганда инвестирования.

— ха, это самое лучшее, что можно подарить человеку — идею, что можно вкладывать деньги, а не прожигать их бесполезными покупками. ИНВЕСТИРУЙТЕ ЧТО ЕСТЬ КУДА УГОДНО. это лучше чем потратить на излишки еды.

Сам лично вкладывал в 2005-2007 точные годы не помню, но вкладывал в две конторы — церих и добрыня никитыч, вернул из них плюс 60% от огромной суммы вложений (4 в средней цене двухкомнатных квартиры в моем городе). Был доволен.

2. Говоришь, что трейдинг — это плохо. Это не так. Да действительно это не так. Тут дело вот в чем — в любой профессии есть четыре уровня знаний-умений — новичок (экскаваторщик, ищущий работу, но есть корочки), работяга (уже новичок с опытом, делает работу легко, не боится), специалист (работяга с опытом знает все и умеет всё) ну и профи (отработавший всю жизнь на разных экскаваторах, он повидал всё на своей шкуре). Так вот теперь поменяйте слово экскаваторщик на трейдер или нейрохирург, или… подставьте любую специальность.

Вот так и в трейдинге с ляма денег сделать 10 тыр за месяц не проблема даже для ученика. Но хочется=то больше и начинается увеличение лотов и слив. А человек еще не стал даже работягой!

Надо освоить специальность в которой хочешь работать. Пройти все круги ада, бесчисленное количество сливов. Только потом поймешь что такое тренд и что такое цикличность рынка.

К примеру у меня есть две системы сигналов для входов, которые работают всегда на форексе, одна генерирует сигналы чуть ли не каждую неделю, но по ней может быть 4 убыточных сигнала подряд, но раз в десять лет бывает и 10 и более убыточных подряд. Есть еще одна система, генерирует сигналы раз в месяц-два, но по ней всего 2 убыточных сигнала подряд за последние 10 лет… Это 4 часовик. Они обе делают по 40-100% за год стабильно. Но вот этот слив, который бывает каждое десятилетие сольет почти половину.

И есть точно такие же скальпинговые системы, то есть можно с утра до вечера каждый день колбасить по 1-5%, но раз в месяц рынок меняется и происходит слив до маржинкола и останется 20% от депозита, да это больше начального. Но работяги в этот момент пойдет на всё и сольют остатки. Короче надо стать специалистом, чтобы стабильно делать деньги.

Работа на дядю — простите, даже не хочется с такими людьми разговаривать, сам почти два года как избавился от этого рабства :)))

В трейдинге есть сложный процент, которому ваши 6 лямов смешная сумма.

То есть, вот за плечами много лет трейдинга, ну с 92 года меня ставили у банка скупать валюту уже… компутерный трейдинг начал с 96 года. А до сих пор нет стабильности — я могу за месяц сделать и 50% скальпом, но чего мне это будет стоить вы просто не представляете, четких сигналов, что система начала работать нет — то есть просто если пять дней подряд система делает профитные сигналы — начинаю — когда закончится профитность — завтра или через месяц — не знаю. уменьшать мм — так и прибыль меньше будет.

Но в любом случае попробуйте запустить сейчас бизнес с прибылью более 30% годовых — вы затрахаетесь в беготне. А тут спокойно без суеты ежедневная колбасня бабла на 4 часовике и времени свободного до чертиков ну и самое главное надежно (пока втб не слился :)))). Даже не чем заняться…

Итог такой — хочешь зарабатывать — будешь зарабатывать, ведь даже если дай любому студенту полено и посади его перед входом в магазин — рано или поздно он научится продать по 1 полену в день.

1. Пропаганда инвестирования.

— ха, это самое лучшее, что можно подарить человеку — идею, что можно вкладывать деньги, а не прожигать их бесполезными покупками. ИНВЕСТИРУЙТЕ ЧТО ЕСТЬ КУДА УГОДНО. это лучше чем потратить на излишки еды.

Сам лично вкладывал в 2005-2007 точные годы не помню, но вкладывал в две конторы — церих и добрыня никитыч, вернул из них плюс 60% от огромной суммы вложений (4 в средней цене двухкомнатных квартиры в моем городе). Был доволен.

2. Говоришь, что трейдинг — это плохо. Это не так. Да действительно это не так. Тут дело вот в чем — в любой профессии есть четыре уровня знаний-умений — новичок (экскаваторщик, ищущий работу, но есть корочки), работяга (уже новичок с опытом, делает работу легко, не боится), специалист (работяга с опытом знает все и умеет всё) ну и профи (отработавший всю жизнь на разных экскаваторах, он повидал всё на своей шкуре). Так вот теперь поменяйте слово экскаваторщик на трейдер или нейрохирург, или… подставьте любую специальность.

Вот так и в трейдинге с ляма денег сделать 10 тыр за месяц не проблема даже для ученика. Но хочется=то больше и начинается увеличение лотов и слив. А человек еще не стал даже работягой!

Надо освоить специальность в которой хочешь работать. Пройти все круги ада, бесчисленное количество сливов. Только потом поймешь что такое тренд и что такое цикличность рынка.

К примеру у меня есть две системы сигналов для входов, которые работают всегда на форексе, одна генерирует сигналы чуть ли не каждую неделю, но по ней может быть 4 убыточных сигнала подряд, но раз в десять лет бывает и 10 и более убыточных подряд. Есть еще одна система, генерирует сигналы раз в месяц-два, но по ней всего 2 убыточных сигнала подряд за последние 10 лет… Это 4 часовик. Они обе делают по 40-100% за год стабильно. Но вот этот слив, который бывает каждое десятилетие сольет почти половину.

И есть точно такие же скальпинговые системы, то есть можно с утра до вечера каждый день колбасить по 1-5%, но раз в месяц рынок меняется и происходит слив до маржинкола и останется 20% от депозита, да это больше начального. Но работяги в этот момент пойдет на всё и сольют остатки. Короче надо стать специалистом, чтобы стабильно делать деньги.

Работа на дядю — простите, даже не хочется с такими людьми разговаривать, сам почти два года как избавился от этого рабства :)))

В трейдинге есть сложный процент, которому ваши 6 лямов смешная сумма.

То есть, вот за плечами много лет трейдинга, ну с 92 года меня ставили у банка скупать валюту уже… компутерный трейдинг начал с 96 года. А до сих пор нет стабильности — я могу за месяц сделать и 50% скальпом, но чего мне это будет стоить вы просто не представляете, четких сигналов, что система начала работать нет — то есть просто если пять дней подряд система делает профитные сигналы — начинаю — когда закончится профитность — завтра или через месяц — не знаю. уменьшать мм — так и прибыль меньше будет.

Но в любом случае попробуйте запустить сейчас бизнес с прибылью более 30% годовых — вы затрахаетесь в беготне. А тут спокойно без суеты ежедневная колбасня бабла на 4 часовике и времени свободного до чертиков ну и самое главное надежно (пока втб не слился :)))). Даже не чем заняться…

Итог такой — хочешь зарабатывать — будешь зарабатывать, ведь даже если дай любому студенту полено и посади его перед входом в магазин — рано или поздно он научится продать по 1 полену в день.

Как вернуть излишне уплаченный НДФЛ по годам. Инструкция.

- 18 апреля 2014, 18:16

- |

Я занялся вопросом возвращения НДФЛ и поскольку четкой инструкции не нашел, делюсь с Вами своим опытом.

Сразу предупрежу, что у меня самый общий случай(2 брокера, 1 УК) и это означает, что простым запросом к брокеру ситуацию не решить. Если Вы торговали по одному брокеру, то вопрос возврата может быть простым — пишите заявление брокеру о возврате излишне уплаченого НДФЛ. Брокер проверяет и если есть убытки по периодам на его счетах, то он учитывает все ваши прибыли и убытки по всем периодам и возвращает Вам налог по указанным реквизитам.

Итак, что делать если ситуация сложная(как у меня)? В этом случае вернуть излишне уплаченный НДФЛ можно ТОЛЬКО через налоговую.

В СВОЮ налоговую(по месту регистрации) вы приносите следующие документы от каждого брокера/УК:

1. Справки НДФЛ2 по всем периодам

2. Справки по убыткам по всем периодам(попросите своего брокера сделать их)

( Читать дальше )

Сразу предупрежу, что у меня самый общий случай(2 брокера, 1 УК) и это означает, что простым запросом к брокеру ситуацию не решить. Если Вы торговали по одному брокеру, то вопрос возврата может быть простым — пишите заявление брокеру о возврате излишне уплаченого НДФЛ. Брокер проверяет и если есть убытки по периодам на его счетах, то он учитывает все ваши прибыли и убытки по всем периодам и возвращает Вам налог по указанным реквизитам.

Итак, что делать если ситуация сложная(как у меня)? В этом случае вернуть излишне уплаченный НДФЛ можно ТОЛЬКО через налоговую.

В СВОЮ налоговую(по месту регистрации) вы приносите следующие документы от каждого брокера/УК:

1. Справки НДФЛ2 по всем периодам

2. Справки по убыткам по всем периодам(попросите своего брокера сделать их)

( Читать дальше )

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

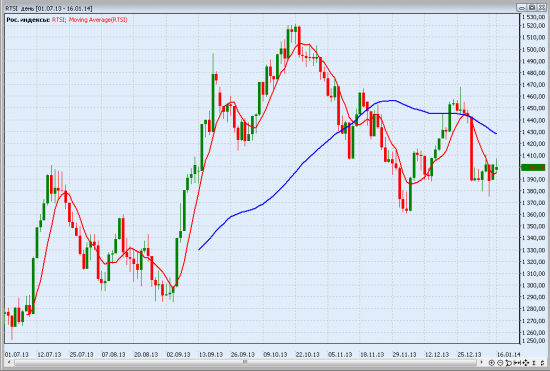

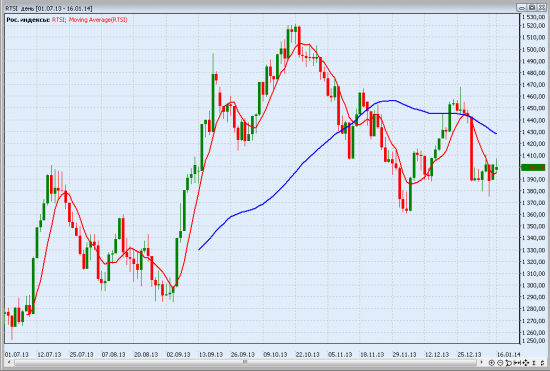

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Ты помнишь, как все начиналось...

- 14 января 2014, 00:12

- |

Напрасно Вас бурей пугали,

Вам скажет любой моряк.

Что бури бояться Вам стоит едва ли.

Собственно буря пустяк.

В буре лишь крепче руки,

И парус поможет и киль.

Гораздо трудней не свихнуться со скуки

И выдержать полный штиль.

слова Андрея Макаревича

Добрый вечер!

Заметив, что за 2013 год местная публика сменилась примерно на треть по понятным причинам (что же такое произошло?), я хочу донести до сегодняшнего контингента небольшой конспект своих блогов за предыдущий год. Выдержки из блогов коротко информируют о наших позициях, прогнозах и способах борьбы с просадками за 2013 год.

Сразу предвижу вопрос и сразу отвечаю-новичку, бывает, трудно сразу обрести ориентацию на смартлабе и понять «Who is this?»и значит надо помочь ему обрести ориентиры! Хочу заметить: не так важно как пишет тот или иной автор, важно чтобы Вы его поняли от корочки до корочки и, применив его рекомендации в торговле, получить профит! Надо не просто прочитать, необходимо понять и суметь применить! Видя сколько на ресурсе всезнаек гоняют ветер растопыренной пятерней, я решил продолжить борьбу за «чистоту рядов» и за качество предоставляемой информации ( Тимофей, с Вас плюсик в карму!). Ни в коем случае не хочу отобрать хлеб «для мазанья на икру» у таких уважаемых мною авторов как Роман Некрасов, Василий Олейник, Михаил Мирошниченко, Александр Шадрин, Тюренков Олег, Шагардин Дмитрий и др...

Я стремлюсь не к конфрантации, а к сотрудничеству! Я уверен, что только вместе мы можем помочь Тимофею сделать смартлаб более цивилизованным ресурсом, чем мы его видим сегодня! И не надо заигрывать с троллями и карманными ботами-они Вам не сделают рекламу, не принесут Вам бабло… они здесь только за тем, чтобы очернить Вас и опустить на их, никчемный уровень развития развития! Будьте выше их!

Итак, поехали!

11 декабря 2012 Последние два дня формировал позицию шорт RI, средняя цена вышла 148 550.

( Читать дальше )

Вам скажет любой моряк.

Что бури бояться Вам стоит едва ли.

Собственно буря пустяк.

В буре лишь крепче руки,

И парус поможет и киль.

Гораздо трудней не свихнуться со скуки

И выдержать полный штиль.

слова Андрея Макаревича

Добрый вечер!

Заметив, что за 2013 год местная публика сменилась примерно на треть по понятным причинам (что же такое произошло?), я хочу донести до сегодняшнего контингента небольшой конспект своих блогов за предыдущий год. Выдержки из блогов коротко информируют о наших позициях, прогнозах и способах борьбы с просадками за 2013 год.

Сразу предвижу вопрос и сразу отвечаю-новичку, бывает, трудно сразу обрести ориентацию на смартлабе и понять «Who is this?»и значит надо помочь ему обрести ориентиры! Хочу заметить: не так важно как пишет тот или иной автор, важно чтобы Вы его поняли от корочки до корочки и, применив его рекомендации в торговле, получить профит! Надо не просто прочитать, необходимо понять и суметь применить! Видя сколько на ресурсе всезнаек гоняют ветер растопыренной пятерней, я решил продолжить борьбу за «чистоту рядов» и за качество предоставляемой информации ( Тимофей, с Вас плюсик в карму!). Ни в коем случае не хочу отобрать хлеб «для мазанья на икру» у таких уважаемых мною авторов как Роман Некрасов, Василий Олейник, Михаил Мирошниченко, Александр Шадрин, Тюренков Олег, Шагардин Дмитрий и др...

Я стремлюсь не к конфрантации, а к сотрудничеству! Я уверен, что только вместе мы можем помочь Тимофею сделать смартлаб более цивилизованным ресурсом, чем мы его видим сегодня! И не надо заигрывать с троллями и карманными ботами-они Вам не сделают рекламу, не принесут Вам бабло… они здесь только за тем, чтобы очернить Вас и опустить на их, никчемный уровень развития развития! Будьте выше их!

Итак, поехали!

11 декабря 2012 Последние два дня формировал позицию шорт RI, средняя цена вышла 148 550.

( Читать дальше )

Пути преодоления психологических преград и мои личные достижения за 2012-2013годы

- 05 января 2014, 02:16

- |

Последние годы был прямо скажем непростыми… Многие корреляции, существовавшие до этого были нарушены, а старые сильно претерпели изменения. Впрочем, и здесь были очень хорошие моменты для сделок. Закрыл я 2012 и 2013 годы в плюс и в этой статье попытаюсь рассказать, какой прогресс у меня произошел в последнее время, и от каких своих минусов я избавился.

Прогресс №1 (убрал излишнюю эмоциональность из торговли).

Ранее всегда было несколько торговых дней в году, когда я поддавался эмоциям. В эти дни я часто терял более 20% своего депозита на фоне желания поймать быструю маленькую прибыль.

Решение этой проблемы я нашел в том, чтобы держать на счету только ту сумму, которой хочу рисковать в одной конкретной сделке. Это, учитывая, что я торгую исключительно опционными конструкциями с известным риском, делает действия более точными, а потери запланированными.

Также часто это было связано с излишней усталостью, которая не давала мозгу нормально работать, и добавляла раздражительности. Выход нашел следующий – это написание четкого плана с указанием всех возможных вариантов развития событий в будущем, а также вовремя открытой позиции не заниматься посторонними делами, которые могут отнять много умственных и физических сил.

( Читать дальше )

Моя торговая стратегия на облигациях

- 04 января 2014, 17:51

- |

Давно меня спрашивают, как я торгую облигациями. Коротко опишу свои основные принципы торговли. Разумеется, считать «руками» это проблематично, поэтому в этом помогают написанные мною приложения.

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

- Контроль риска

По российскому рынку я выделил 20 видов отраслей. В зависимости от моей субъективной оценки, даю лимит от 5 до 50% каждой отрасли в своем портфеле. Например, связи с парадом дефолтов в банковской сфере разрешил лимит банковских бондов не более 5%.

При группировке по рейтингам решил привести к общему знаменателю. Например, международный рейтинг Fitch BBB+ и международный рейтинг Moodi,s Baa1 соответствует моему уровню, которому я присвоил знаменатель 9. Если появляется бумага с рейтингом Fitch BBB+ (мой рейтинг 9) и более низким рейтингом по Moodi,s Baa2 (соответствует моему знаменателю 10), получаем среднее значение 9.5 (при условии, что только 2 рейтинговых агентства оценили ее), округлив который до целых мы получим рейтинг 10.

( Читать дальше )

OHLCV

- 28 декабря 2013, 02:37

- |

Очень часто получаются интересные совпадения, беседуешь со знакомым алготрейдером И. он делится наработкой. Абстрагируясь от конкретных идей, допустим алготрейдер И. открыл что пересечение 20 и 50 sma на часовике, дают неплохие результаты за последние года 2-3. На что ты ему отвечаешь: «Ха!»; и показываешь своего робота, у которого 40 и 100 sma пересекаются на 30-минутке.

Дальше пишет еще один знакомый, который узнал что если покупать после больших 3 зеленых 5минутных баров подряд, то будет в целом хорошо. Ты удивляешься видя знакомую эквити и вспоминаешь что у тебя есть похожая, но покупает она только после роста на 0.5% за 15 минут, а дальше мозг автоматом дорисовывает картину. Просто твои 0.5% за 15 минут как раз зачастую и содержат эти 3 большие зеленые свечки которые торгует твой знакомый.

Если искать статистически, то у всех вылезает одно и тоже. Я называю это «рабочим вектором». Суть теории проста, если мы имеем в целом трендовый фьючерс на индекс РТС, то разумеется наиболее интересные системы по соотношению риск/профит будут именно трендовые, и наоборот. Если тот же фьючерс стабильно растет в 15 часов 15 минут на протяжении года, это рано или поздно кем-то будет замечено, а далее это станет просто очевидностью (разумеется речь о тех кто использует правильный инструментарий) ну и кормушка спустя какое-то время закрывается, открывая что-то новое.

Подводя черту я могу сказать следующее, если вы торгуете OHLCV и зарабатываете, то я скорее всего знаю как вы зарабатываете, а вы знаете как зарабатываю я и кто-то еще.

Следующий пост будет о значимости критериев.

Дальше пишет еще один знакомый, который узнал что если покупать после больших 3 зеленых 5минутных баров подряд, то будет в целом хорошо. Ты удивляешься видя знакомую эквити и вспоминаешь что у тебя есть похожая, но покупает она только после роста на 0.5% за 15 минут, а дальше мозг автоматом дорисовывает картину. Просто твои 0.5% за 15 минут как раз зачастую и содержат эти 3 большие зеленые свечки которые торгует твой знакомый.

Если искать статистически, то у всех вылезает одно и тоже. Я называю это «рабочим вектором». Суть теории проста, если мы имеем в целом трендовый фьючерс на индекс РТС, то разумеется наиболее интересные системы по соотношению риск/профит будут именно трендовые, и наоборот. Если тот же фьючерс стабильно растет в 15 часов 15 минут на протяжении года, это рано или поздно кем-то будет замечено, а далее это станет просто очевидностью (разумеется речь о тех кто использует правильный инструментарий) ну и кормушка спустя какое-то время закрывается, открывая что-то новое.

Подводя черту я могу сказать следующее, если вы торгуете OHLCV и зарабатываете, то я скорее всего знаю как вы зарабатываете, а вы знаете как зарабатываю я и кто-то еще.

Следующий пост будет о значимости критериев.

Торговые ошибки. От новичка до профессионала.

- 13 декабря 2013, 19:58

- |

Многие думают, что их торговые ошибки исчезнут после нескольких миллионов часов опыта, но это просто не соответствует действительности. Даже профессионалы до сих пор делают дорогостоящие ошибки, которых должны были бы избежать. Торговые ошибки не могут быть устранены, но вы можете обуздать их значительное влияние. К счастью, мы можем контролировать наши собственные судьбы большую часть времени. С этой целью, это жизненно важно признать. Реально, следующие сценарии будут сдерживать слив наших счетов, их влияние может быть уменьшено, когда мы видим их приближение, и инициировать оборонительные контрмеры.

-Нет понимания — Нет ничего хуже, чем торговать тренд в “боковике ” и наоборот. Будьте уверены, в какой стадии находится рынок, прежде чем начать торговый день.

-Ваши ставки — Вы не хотите признавать, что вы не правы в сделке и, обрезать убытки, напротив, вы держитесь за убыточную позицию, пытаясь превратить яблоки в яблочный сок.

-Обрезаем прибыльные позиции — Вы находитесь в замечательной позиции, но что- то внутри вас тормозит это прекрасное чувство, итог, вы выходите с минимальной прибылью как раз перед мгновением ее взлета к небывалым высотам.

-Добрый вечер, а где все? — Вы вливаетесь в позицию слишком рано, которая еще не созрела, вас встряхнуло, как надо как раз, перед тем как инструмент осуществил ваши ожидания.

-Жми на курок первый — Вы не желаете или сомневаетесь в качественной формации, дожидаясь, что сделают другие. Как только вы готовы войти, все остальные уже готовы выйти.

-Бычок – Вы думаете, что рынок готов пойти выше после каждой свечи вниз, забывая, что в этот момент настоящих сильных рук на рынке нет.

-Медвежонок — Вы тратите, больше времени уделяя внимание пессимистам, вместо того, что бы проанализировать график и не упустить возможности.

-Игнор силы притяжения – Когда рынок заливается вниз, все просто, на рынке нет покупателя. Не льстите себе, вы один его не вытяните наверх, закупая на каждом минимуме, будьте в тренде ;)

-Широко закрытыми глазами – Не забывайте, что на рынок нужно смотреть на всех, краткосрочных и долгосрочных таймфреймах.

— Глаза навыкат – не смешивайте макроэкономические события, совершая краткосрочные сделки, ели у вас нет долгосрочных планов на инструмент.

-А вас не пригласили на вечеринку? — Страх не успеть на отбывающий от платформы поезд, заставляет вас оценить ситуацию ошибочно и поспешно, вы запрыгиваете на ходу, как тренд моментально заканчивает свое движение. А что касается истории с поездом, то там вы ломаете ноги.

-Маржинальная лихорадка – Если у вас небольшой депозит, вы не имеете права торговать как большой игрок. Обувайте ботинки своего размера.

-Клятва – Вы потеряли часть капитала и назначили день расплаты с инструментом? Не делайте этого! Придерживайтесь торгового плана, ошибки случаются.

-Базар – Если вы пришли на базар и спрашиваете у каждого прохожего, че прикупить в свою корзинку, домой вы привезете гнилой товар.

Уверен, что вы сможете дополнить этот не полный список…

Берегите свой капитал. Всем успехов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал