Избранное трейдера DenucM

ПИК, ЛСР и недорогие ипотеки.

- 20 сентября 2017, 11:09

- |

ЛСР выше 800 рублей? Да, такое бывает на бирже. Неплохие отчеты, все у них хорошо, несмотря на кризис! Но как это все произошло и как заработать? Смотрим месячные графики ПИКа и ЛСР. Обвалились они в 2008 году достаточно быстро и с тех пор шла длительная консолидация и все же не заметно, что бумаги имеют запас авиационного керосина для полета в космАс.

При всем моем уважении к самим компаниям и их менеджменту, сейчас цены на акции девелопмент-компаний немного завышена. Удивительная эта отрасль строительство… И более удивительно поведение недальновидной толпы. Например, ЛСР. Помнится, трейдеры продавали бумагу на новостях о том, что бетонные или битумные (неважно) заводы продали. Вроде бы все плохо, строительство стоит неподвижно по всей стране, компания вынуждена продавать свои заводы, то есть не будет еще и активов на балансе… Надо продавать! И пошли продажи. Потом вдруг подумали, раз продали заводы, то дивиденды все-таки будут. Надо покупать! И пошла волна покупок. Вдруг, появляется хороший отчет не смотря на негатив, но брать акции никто не спешит. Потому что… этот отчет «нарисован на продаже активов». Но нет, затем выясняется, что заводы оказывается и не продавали вовсе! И опять взлет бумаг и набор под дивиденды на всю катушку и на всю жизнь! ЛСР сильная компания и кризис ей не почем! Так откуда деньги!?

( Читать дальше )

- комментировать

- ★8

- Комментарии ( 25 )

Как вернуть свои деньги, если банк лопнул?

- 15 сентября 2017, 15:09

- |

Банковская карта есть у каждого второго россиянина. Через банки ведется деятельность предпринимателей, оформление депозитов, идет выплата зарплат. Сотни банковских учреждений предлагают оформить у них карту или взять на хранение ваши деньги. Есть среди них и такие, которые не придерживаются требований Центробанка, поэтому они могут лишиться лицензии когда угодно. Дальше последует суд, по решению которого банк будет ликвидирован, имущество начнут распродавать, а клиентам придется ждать решения агентства страхования вкладов. Давайте разберемся, что это за организация, и в каких случаях клиенты могут рассчитывать на возврат денег?

( Читать дальше )

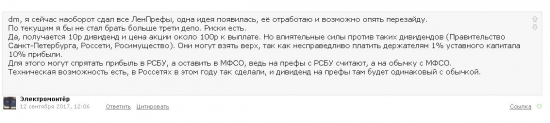

Стоит покупать Ленэнерго пр?

- 15 сентября 2017, 13:43

- |

Как я писал раннее, не один собственник (мажоритарий) не заинтересован выбрасывать львиную долю своих денег налево в пользу (миноритариев). Многие напишут, но ведь есть устав и ему обязаны следовать. На это я всем отвечу, закон что дышло куда повернул туда и вышло. А 10% прибыли, это реально большие деньги и если большую часть этих денег не получают реальные собственники, то покупать префы, это огромная авантюра. Перепишут устав и никто даже не возмутится, прецедентов хватает. (Транснефть и Щербович, в конце его вынудили продать свои акции, и устав снова заработал)

Перед покупкой надо узнать кто реально владеет префами и после этого принимать решение. Как мы знаем, что собственниками компании являются Россети и город Санкт-Петербург.

( Читать дальше )

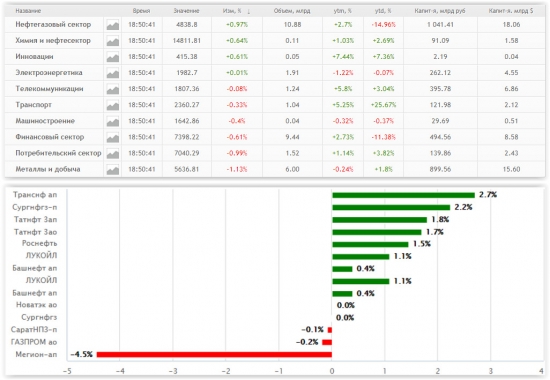

Вы еще не купили нефтянку?

- 14 сентября 2017, 20:52

- |

Напомню, что тенденции определяют зарубежные инвесторы, консервативные уже прикупили америку, те кто порискованнее смотрит наш рынок. Ниже прикрепляют график крупнейшего ETF на зарубежные компании (Energy Select Sector SPDR Fund: XLE):

( Читать дальше )

МГТС ап - анализ вероятности выплаты 220 руб дивов в 2018 году

- 09 сентября 2017, 21:29

- |

Сейчас потихоньку анализирую бумаги, как те, в которых уже сижу, так и те, к которым присматриваюсь (да, я понимаю, что анализировать надо было раньше, чем покупать — но в июне все было так дешево, что мне было лень анализировать :-) )

Цель — купить и держать для дивидендов, но если бумага слишком хорошо выросла и дивдоходность стала маленькой - продать.

Вот что получилось по МГТС.

Согласны?

И может у кого есть какие слухи — кто держит префы МГТС?

МГТС

09.09.2017

В позиции, с июня 2017.

Учетная стоимость 1 180 руб

Цель: получение дивидендов.

Текущая див.доходность на учетную цену: 18.65 до НДФЛ

Решение:

- Оставить бумагу, но не увеличивать пакет (HOLD). Продавать – в мае 2019.

- При невыплате/снижении дивов – покупать бумагу в районе 600 рублей.

Причины:

- Компания оценена справедливо.

- Большой капекс закончен и компания превратилась в дойную корову.

- Вероятность выплаты дивидендов – высокая:

- Необходимость вытаскивать кэш в МТС (из 52 млрд дивов МТС, 21 приходить из МГТС)

- Необходимость расшивать займы в пользу МТС от МГТС

- Судя по очень низкой ликвидности – весьма возможно, что в 33% фрифлоата префов сидят аффиированные лица

- Даже в случае снижения дивов до размера 100% чистой прибыли – это будет 52 рубля на акцию или 4.8% — но маловероятно, что это случится в ближайшие два года

( Читать дальше )

небольшое повествование о "маленькой" стоимости

- 06 сентября 2017, 20:00

- |

с 1 июля в Сетевом секторе электроэнергетики было повышение тарифов для МРСК на 7,6%, для ФСК на 3%.

отчетности за 1 полугодие у компаний были достаточно хорошие. Многие МРСК выстрелили на +100%...

МРСК ЦП с 17,5к выросла до 33к., + 17 млрд.р. к рыночной капитализации (которая = 37 млрд.р.)

МРСК Волги +10 млрд.р.

МРСК Сибири +7 млрд.р.

МРСК Центра +4 млрд.р.

МРСК Урала +4,3 млрд.р.

=================

5 МРСК ниже перечисленных показали рост за 1 (один) квартал на 42 млрд.р.!…

—

подсчет приблизительный. на скорую руку, но где то рядом, плюс-минус копейки. = 20% от рыночной капитализации Россетей…

и это не их рыночные капы, а лишь +, на который они выросли… при этом Рыночная капитализация Россетей с начала года снизилась примерно на те же 20%!.. цена обыкновенных акций Россетей была в районе 1р. 25к., сейчас всего 1р 05к.

( Читать дальше )

Кредиты

- 06 сентября 2017, 15:27

- |

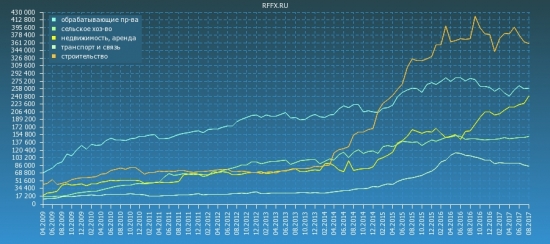

Просрочка по кредитам юр. лиц. и ип. (по данным ЦБ):

продолжается рост просрочки по категории недвижимость и аренда.

транспорт и связь - просрочка сокращается.

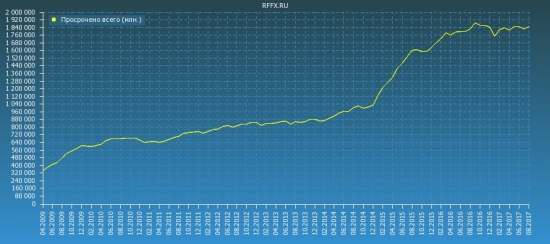

общая просрочка:

( Читать дальше )

Как отличить коррекцию от медвежьего рынка?

- 06 сентября 2017, 13:50

- |

Рынок не может все время расти, и за подъемом цены всегда следует откат. Это нормальный процесс, и мы должны принять его как факт. Но как, спросите вы, не паниковать, если индексы летят вниз, а вместе с ним и ваш портфель? Ответ на этот вопрос вы найдете в данном обзоре. В нем мы научимся отличать коррекцию от медвежьего рынка.

( Читать дальше )

Дивиденды2017. Дежавю

- 03 сентября 2017, 16:16

- |

Традиционная табличка промежуточных дивидендов

А теперь о том, что мне было интересно в последнее время.

29 августа ЦБ объявил о санации банковской группы «Открытие». Финансовое оздоровление группы планируется проводить по новой схеме — через Фонд консолидации банковского сектора. Предполагается, что после завершения процедуры санации основным владельцем «Открытия» станет ЦБ, а акционеры сохранят не более 25 процентов банка и то только в том случае, если в банке не будет выявлена «дыра».

ЦБ видел проблемы банка «Открытие» с осени 2016 г., заявил 29.08.2017г первый зампред ЦБ Дмитрий Тулин. По его словам, капитал банка был недостаточным для его масштабов операций и рисков, а в официальной отчетности — существенно завышен.

«Группа «Открытие» в последние годы очень бурно росла по всем показателям, в том числе путем слияний и поглощений, причем этот процесс финансировался за счет заемных средств и основные риски принимал на себя банк как флагман группы», — сказал Тулин.

Давайте посмотрим крупные финансовые операции, которые проводил банк Открытие в последние годы.

ЦБ решил санировать банк «Траст» в декабре 2014 года. Затраты на финансовое оздоровление этого банка тогда оценивались в 127 миллиардов рублей. Санатором «Траста» было выбрано «Открытие». В конце 2015 года «Открытие» обратилось в Агентство по страхованию вкладов с просьбой выделить еще 50 миллиардов рублей на санацию «Траста», так как «дыра» в балансе банка оказалась больше, чем предполагалось ранее. Санацию «Траста» в «Открытии» называли «тяжелейшим испытанием».

В 2016 году «Открытие» купило компанию «Росгосстрах» и одноименный банк. Убытки «Росгосстрах» по итогам 2016 года составляли более 33 миллиардов рублей. В 2017 году «Открытие» вложило в «Росгосстрах» не менее 40 миллиардов рублей.

Из «Открытия» с мая 2017 года происходил массовый отток средств вкладчиков. В июне, по данным «Ведомостей», госструктуры вывели из банка более 100 миллиардов рублей. С 3 июля по 24 августа, сообщал, директор департамента системно-значимых кредитных организаций Банка России Михаил Ковригин, со счетов в банке физические и юридические лица забрали более 500 миллиардов рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал