Избранное трейдера Denya

Почему лотерея (без математики и личностей)

- 20 февраля 2020, 10:44

- |

Помимо всяких эпитетов с отрицательной коннотацией (а-ля курвафиттинг, курвадрочинг, первое от англ. curve fitting, второе употребительных английских аналогов не имеет, но всем и так понятно что это), гладкость эквити — важная черта, за счет которой долгожителя рынка можно отличить от «бабочки-однодневки», будь то отдельно взятый трейдер или отдельно взятая торговая система. Потому что гладкость эквити — это стабильность результата. Гладкой эквити можно доверить большую сумму.

В чем суть лотереи: Вы покупаете лотерейный билет по низкой цене в надежде, что Вам выпадет исход, который даст заработать столько, чтобы покрыть цену оплаченного Вами билета в несколько раз. Чем менее вероятен в текущей ситуации, исход, тем дешевле стоит лотерейный билет. Итак, Вы покупаете лотерейный билет и держите его до финального розыгрыша, который на опционном языке — экспирация. И вот допустим барабан вращается каждый день до финального розыгрыша, но вместо того, чтобы только вытаскивать оттуда билеты, их туда еще и досыпают, когда до вашего исхода далеко, и шансы у выбранного маловероятного исхода тают на глазах. Его конечно можно и не держать до финального розыгрыша, а поискать другого любителя и продать ему, но на этой продаже уже будут какие-то потери, так как день прошел и билетиков в барабан досыпали. Грубо и упрощенно, конечно, но такой вот бизнес, такая вот модель рисков и наихудшего случая. Исходя из него и управление капиталом: купить на мало денег от депо, держать купленное как можно меньше — вот и всё управление. И надеяться на удачу, конечно. Хрустальные шары, волшебные слова, индикаторы какие-то пересеклись, приметы к деньгам. Некоторые пишут, что идут и молитвы в ход.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 58 )

Блэк-Шоулз на уровне 10 класса средней школы

- 19 февраля 2020, 17:06

- |

Нет, конечно интегралов будет недостаточно. Надо немножко знать теорию вероятностей, а именно что представляет из себя среднее (математическое ожидание) произвольной функции по некоторому распределению аргумента. Ещё из теории вероятностей нам потребуется определение нормального распределения, которое конечно в школе тоже не проходят.

Итак, пара общих определений.

Платежное поручение — это обязательство продавца выплатить некоторую сумму покупателю, зависящую от цены базового актива в будущий момент времени Т — С(Т).

Платежной функцией платежного поручения называется функция выплат f(C(T)).

Тогда справедливой ценой платежного поручения можно считать среднее f(C(T)) по распределению будущей цены С(Т) (чаще всего неизвестному точно), деленную на 1+R, где R- безрисковая ставка до момента времени Т.

( Читать дальше )

Полный курс по фондовому рынку для вас и ваших знакомых

- 18 февраля 2020, 11:34

- |

Всем привет :)

Недавно наткнулся на пост, который имел все шансы на звание — смешной, если бы не был грустной правдой ( https://smart-lab.ru/blog/594449.php )

2019 год принес на рынок действительно много новых частных инвесторов, но как показывает общение с ними, уровень понимания инструментов и процессов у них на уровне нескольких статей из интернета в лучшем случае. С другой стороны понятно, что найти качественную информацию, да и вообще понять, информация качественная или нет на начальном этапе достаточно трудно.

Считаю, что мне в плане первого источника информации по ФР очень повезло. Так как я являлся студентом, на тот момент, то активно пользовался образовательными платформами, в частности cursera, где и наткнулся на специализацию от Высшей Школы Экономики (ВШЭ) «Финансовые инструменты для частного инвестора». Где подробно, профессора одного из ведущих экономических вузов РФ, раскладывают теоретические знания прям по полочкам. Сам курс бесплатный, но заметил, что люди все равно обходят его стороной, так как он бесплатный только на первые 7 дней (никто не мешает отменить подписку и подписаться снова на 7 дней бесплатно). Сам курс свободно распростроняемый, но с бесплатной подпиской не получить сертификат от сайта о прохождении курса (но нам то не бумажки, а знания важны)

( Читать дальше )

Как получить прибыть если цена не движется, идет по вашему направлению или даже если идет против вас

- 12 февраля 2020, 20:25

- |

Представьте что вы купили Сбер по текущей цене 254 и вы в выигрыше до тех пор пока цена выше 200.

То есть если цена никуда не пойдет то вы в выигрыше.

Если цена поднимется, то вы в выигрыше.

Даже если цена падает, до 200, то вы все равно в выигрыше.

Думаете это фантазия и в реальности такое невозможно?

А зря, я покажу вам как это делать с помощью опционов.

По традиции давайте на примере, но только на америке.

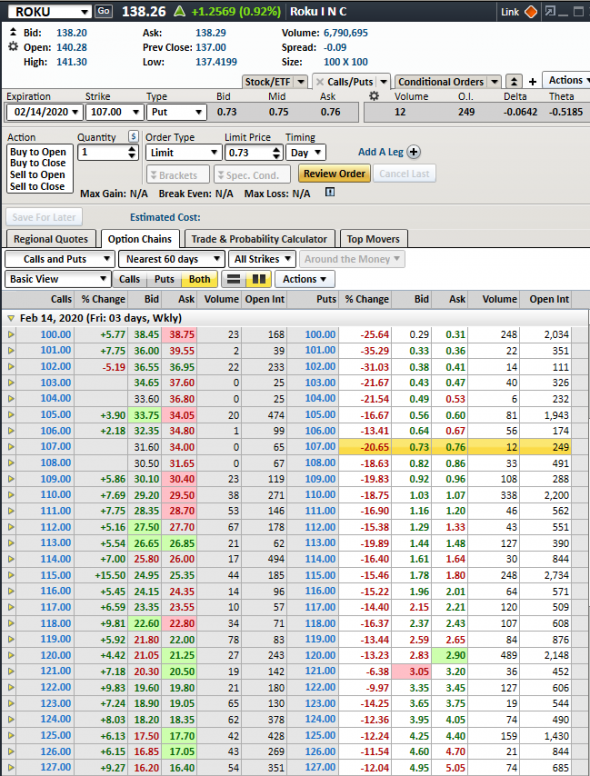

Давайте в этот раз на ROKU, вот его дневной график.

А вот и цепочка опционов на эту пятницу, то есть на 3 дня.

Смотрите акция торгуется по $138.

В опционах видим что можем продать PUT $107 по цене $0.73,

а еще видим что можем купить PUT $106 по цене $0.67.

И это все с учетом спредов.

Так давайте же продадим PUT $107 и купим PUT $106, прикарманив $6 = 100 * (0.73 — 0.67)

Продажей $107 мы берем обязанности купит акции по цене $107,

а покупкой $106 купим праву на продажу акции по $106.

Возможные исходи

1. В пятницу если закроемся выше 107 мы в выигрыше на $6

2. В пятницу если закроемся ниже 106 мы в проигрыше на $94

3. В пятницу если закроемся между 106 и 107 мы в проигрыше от $0 до $94

То есть рискуя $94 мы в выигрыше на $6 пока цена больше $107.

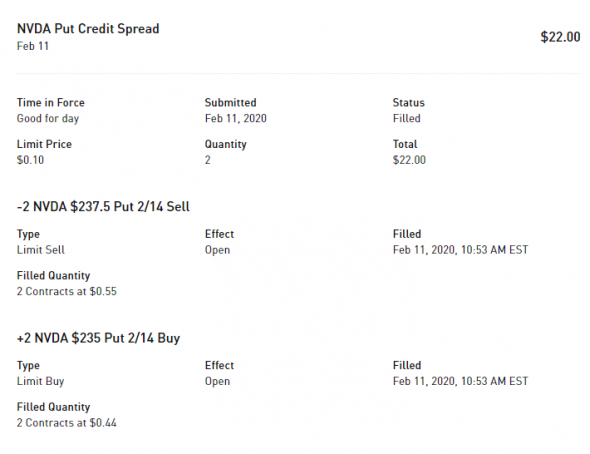

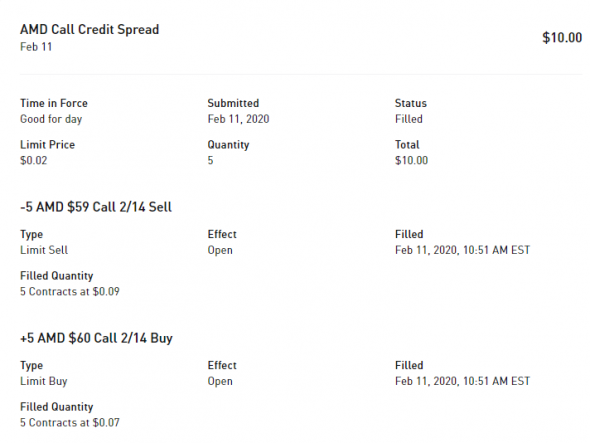

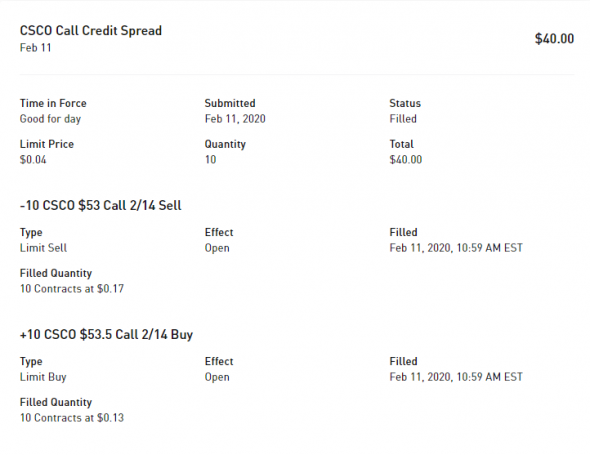

Специально для Биотехнолог-а, вот мои вчерашние аналогичные сделки

NVDA — продал 2 PUT спреда, риск $500, премия $22. Уйду в минус если цена падет ниже $237.5, сейчас торгуется по $271

AMD — продал 5 CALL спреда, риск $500, премия $10. Уйду в минус если цена поднимется выше $59, сейчас торгуется по $54

CSCO - продал 10 CALL спреда, риск $500, премия $40. Уйду в минус если цена поднимется выше $53, сейчас торгуется по $50

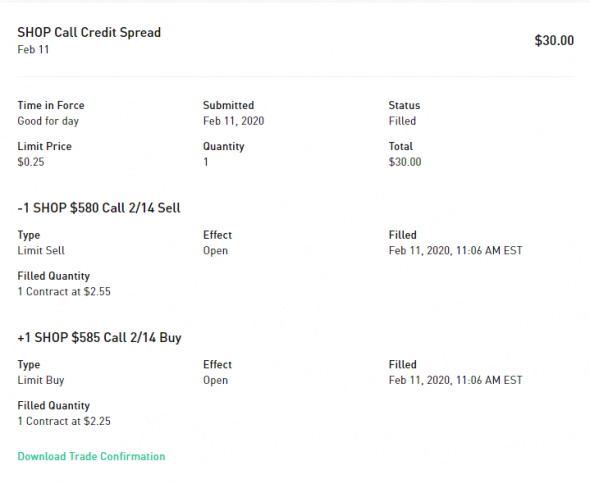

SHOP - продал 1 CALL спред, риск $500, премия $30. Уйду в минус если цена поднимется выше $580, сейчас торгуется по $554

Обратите внимание как SHOP открылся против меня, но я все равно пока в выигрыше.

И так, общий вчерашний риск $2000, прикарманил $22 + $10 + $40 + $30 = $102, сделки закроются в пятницу (3 дня).

Новичкам. Опционные стратегии и приёмы самбо. Покупка/продажа call, покупка/продажа put.

- 09 февраля 2020, 14:28

- |

В тот раз я написал про стратегию медвежий колл-спрэд, люди стали добавлять в избранное, значит интерес есть, продолжим.

Сделаю небольшое лирическое отступление и сразу скажу, что покупка медвежьего колл-спрэда лично мне уже третью неделю подряд приносит профит, так как рынок сползает вниз, а эта стратегия оптимально заточена под как раз такое вот вялое сползание.

На самом деле в тот раз мы перепрыгнули через голову, опционным новичкам необходимо для начала понять как работают простейшие стратегии «купить call», «продать call», «купить put», «продать put». Сегодня будем как раз их обсуждать, это база, основа основ.

Всем новичкам, которые хотят разобраться в опционной теме, рекомендую начать с самой главной книги по опционам Саймона Вайна «Опционы. Полный курс для профессионалов». В этой книге есть все. Там расписано такое множество опционных стратегий, что могут глаза разбежаться. На практике же мы обычно используем 2-3 основные стратегии, множество опционных стратегий проходит стороной, все зависит от человека и его темперамента. Каждый опционный трейдер подбирает стиль торговли под себя, поэтому необходимо для начала ознакомиться со всем арсеналом возможных орудий и лишь потом подобрать для себя 2-3 тех самых, которые больше всего подходят тебе.

( Читать дальше )

Новая старая история минуток Сишки

- 07 февраля 2020, 06:05

- |

Привет всем!

Для тестирования торговой стратегии, очевидно, нужна качественная история. Обсуждение тем «тест истории ничего не гарантирует» и «покупай у ММВБ тип А (https://www.moex.com/ru/orders?historicaldata) и сиди восстанавливай весь ход торгов» — оставляю за пределами этой темы.

Моя цель — трудозатратами до 1-2 «рабочих вечеров» получить более-менее качественную историю Сишки с 2012г., склеенную с учетом фактической практики моего переключения контрактов.

Как и большинство трейдеров исторические данные я качаю с Финама (юзаю свой макрос в Excel, ибо я олд-скул-программист, осваивать новые питоны — некогда).

Раньше брал финамовскую склейку, но очевидно, что это не удовлетворяет второй части моей цели, что будет снижать качество тестирования. Поэтому решил заморочиться со склейкой контрактов самостоятельно. Алгоритм то простой — обрезать у конкретных контрактов данные в момент, когда я по своей практике и переключаюсь между ними.

При этом, уже долгое время юзая финамовскую склейку, я регулярно нахожу в ней косяки — явно нереальные шипы. Бывает они длятся часами. Поэтому ради светлой цели решил восстановить свой макрос в Excel, которым некогда пробовал таскать данные по акциям через ISS с сайта ММВБ. Для меня была аксиома, что именно там — самые качественные данные. В принципе, быстрым костылем и не особо вспоминая (старый) API ISS, удалось скачать данные по контрактам сишки. Правда не с первого раза — то данные есть, то их нет, но за пару раз все скачалось.

Прим. Говорят, что есть уже новое API, но разбираться с ним мне точно сейчас не охота, это гарантированно за пределами моего бюджета времени на этот вопрос.

В общем, сделал склейку данных с ММВБ — и решил сравнить графики с Финама и с ММВБ, предвкушая наблюдение массы финамовских «шипов-козявок», а также дыр данных, ради избавления от которых, собственно говоря, и тратил свое время. Безусловно, я их увидел, но шокирован был другим — чуть ли не больше их есть на стороне ММВБ! Могет это следствие бесплатности данных, типа стимулирование покупать платный продукт. Не знаю.

Вот как это выглядит:

( Читать дальше )

Об опционах очень просто

- 06 февраля 2020, 21:31

- |

внизу график

Представьте себе, что вы собрались купить в скором будущем, какое либо украшение для себя или любимого человека…

Но золото все время скачет в цене, и чтобы обезопасить свою покупку, вы договариваетесь с магазином о том, что определенное время, допустим через полгода, вы купите определенное украшение по определенной цене! Не дороже! И платите магазину за эту услугу небольшую сумму в виде залога…

Что произошло? Вы заключили опционный договор

Магазин ОБЯЗАЛСЯ продать вам это украшение по цене указанной в договоре и в определенную дату.

А вы в свою очередь получили ПРАВО купить в магазине это украшение по этой цене через полгода…

Вот и вся суть…

Далее проходит полгода…

Вы приходите в магазин и видите что золото сильно подорожало, и ваше украшение стоит уже дороже, вы показываете договор и покупаете это украшение по той цене, которая была вами зарезервирована полгода назад.

( Читать дальше )

Играю с Куклом в опционы. Экспирация 06.02.2020. Медведи атакуют.

- 06 февраля 2020, 13:27

- |

Еще одно очко на этой неделе я у него заберу, а всего в году у нас 52 недели, то есть 52 очка можно у него максимум забрать.

В конце года мы с Куклом подводим итоги. Когда мой брокер платит НДФЛ за меня, я чувствую, что Кукел начинает плакать в этот момент.

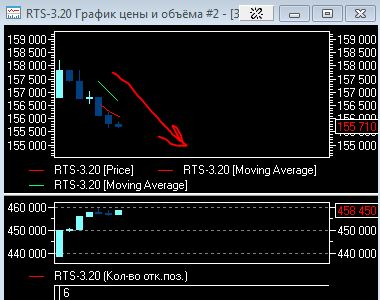

Вчера все гадали что будет после импичмента Трампа, оказалось, это просто была идея фикс, пустышка, быков сегодня повели на забой и Куклу нас не удалось перехитрить, по-прежнему шортовый сценарий по рынку сохраняется:

( Читать дальше )

Опционы SPY - очередные 2000%

- 05 февраля 2020, 21:10

- |

а было на что посмотреть ))

1) — 3 февраля моя система дает сигнал на покупку Индекса S&P500

2) — но вместо покупки фьючерса, мы покупаем опцион КОЛЛ со страйком 330. дата экспирации через 2 суток. (сегодня)

3) — цена этого опциона в момент появления сигнала на индексе: 10 — 15 центов

4) — вчера цена этого опциона была 1,20 ДОЛЛАРА!

5) — а сегодня уже 2,20 ДОЛЛАРА!

чем не высокоэффективный инструмент? за двое суток биржевой и безопасный инструмент сделал с 0,1 до 2,2 доллара, а если в процентах — 2200 процентов за 2 суток! и это после 24 января, где опцион КОЛЛ также принес 2000 процентов!

вы все еще думаете? деньги утекают мимо вас!

Процесс формализации и реализации дивергенции

- 03 февраля 2020, 11:56

- |

Приветствтую!

В предыдущей статье, просили в комментах дивергенцию реализовать по MACD. Казалось довольно понятная и простая ситуация (нет)

Процесс формализации довольно сложный оказался. Для начала я пошел таким путем — нашел на графике типичную ситуацию, и попытался ее обьяснить «роботу». По сути надо было найти две «впадинки» на графике, одна ниже другой, и две «холма» по индикатору.

А по сути получилось так, что 100% совпадать точки не будут (крайне редко могут совпасть) Это натолкнуло на мысль искать сценарий, при котором я оцениваю ситуацию, с другой стороны. Смотрю на то что в среднем график снижается, а индикатор растет. И тут оказалось тоже засада.

В общей картине индикатор растет, но на самом деле, в момент образования второй впадинки на графике, макд в 90% случаев начинает так же снижаться. Как итог, получилось так, что долгим упорным методом формализации, я смог обьяснить роботу — только частный пример (такие были повторяющиеся примеры на истории, но довольно мало.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал