Избранное трейдера Носкивполосочку

Лайвхаки когда заболел короной

- 31 августа 2021, 23:40

- |

Расскажите чем лечились в домашних условиях, какие противовирусные работают, что еще работает, какой режим питания, потребления жидкости итд… в общем помогите советом.

P.S заразу подхватил в Сочи, если вдруг собрались туда на бархатный сезон, то всячески отговариваю.

- комментировать

- ★12

- Комментарии ( 57 )

Методичка по фундаментальному анализу (5/5). Финал.

- 11 августа 2021, 16:24

- |

...

L/A

L/A =Обязательства/Активы = 762 503 282/945 392 206 = 0,806 * 100 = 80,6%

Мультипликатор L/A или его еще называют коэффициентом Левериджа (leverage от англ. рычаг) показывает на сколько процентов закредитована компания. Небольшое значение данного показателя говорит инвестору о том, что компания финансируется по большей части за счет собственных денежных средств. Высокие показатели данного мультипликатора сигнализируют инвестору о том, что финансирование компании идет по большей части за счет заемных денег. В примере с Магнитом, закредитованность бизнеса на 2020 год составила порядка 80%, что считается достаточно высоким показателем. Это не означает, что компанию, например, не стоит добавлять в свой портфель, потому что данный показатель высокий. Высокое значение говорит инвестору о том, что, если у компании возникнут финансовые трудности, то есть более высокий риск банкротства, чем, например, у конкурентов.

( Читать дальше )

Методичка по фундаментальному анализу (4/5)

- 09 августа 2021, 14:55

- |

P/B

P/B =Капитализация/Капитал=550 015 583/182 888 924 = 3.

Данный показатель говорит инвестору сколько он платит за 1 рубль компании, так как инвестор инвестирует в капитал, в данном случае речь идет именно о капитале. Данный мультипликатор как правило применяется к банковскому сектору, так как специфика бизнеса банков заключается в том, что капитал крайне низкий, а активы большие. Это связано с тем, что бизнес закредитован, что вполне логично, капитал в банке составляет порядка 10-20 % от суммы всех его активов. Поэтому показатель P/B важен именно при анализе банков. Если абстрагироваться от направления бизнеса и обратиться к теории, то при ликвидации любого бизнеса инвестору остается капитал, и данный мультипликатор показывает на сколько капитал переоценен. Чем показатель ниже, тем лучше, если значение P/B < 1, это говорит о том, что инвестор платит менее 1 рубля за рубль капитала. В данном случае инвестор платит 3 рубля за 1 рубль капитала. Дорого это или дешево? Прежде чем ответить на этот вопрос, нужно Магнит сравнить с конкурентами. Исходить следует из того, что рентабельный и растущий бизнес по себестоимости вам скорее всего никто не продаст. С учетом того, что магнит из года в год генерирует хороший прирост выручки, а чистая прибыль пошла в рост с последних минимумов отдать 3 рубля за 1 рубль капитала такой компании можно. Опять же, необходимо помнить, что мы сравниваем показатель с конкурентами из той же отрасли + P/B лучше применять в банковском секторе.

( Читать дальше )

Вот почему не стоит торопиться с покупкой Китая на "распродаже"

- 06 августа 2021, 20:25

- |

Перед тем как это делать, стоит узнать, какие еще риски, кроме рыночных, инвестор принимает на себя, покупая акции компаний из Поднебесной.

Китайские пенсионеры в недоумении от того ЧТО покупают иностранцы

Что мы в действительности покупаем?

Акция, в привычном понимании, это ценная бумага, подтверждающую право держателя на владение долей в компании, на получение части прибыли, или имущества компании, в случае ее ликвидации, или реорганизации, пропорционально доле акций в акционерном капитале.

Но так ли это, в случае покупки акций Китайских компаний, обращающихся не на локальных биржах? Стоит разобраться, что на самом деле покупают инвесторы, вместо акций Alibaba, Tencent или фондов на китайские акции (FXCN, VTBE и др).

( Читать дальше )

Где брать информацию. Базовый набор

- 30 июля 2021, 16:44

- |

Любое инвестиционное решение сопряжено со сбором огромного объема информации.

Мы пока обделены таким мощным ресурсом, как, например, терминал Bloomberg, поэтому мы пользуемся другими внешними источниками, о которых и хотим вам рассказать.

Думаю, каждому из вас что-то да приглянется и станет полезным дополнением к инвестиционному анализу. Отмечу, что каждый из представленных здесь источников доступен бесплатно. Итак, поехали:

◾️ e-disclosure.ru – содержит базу всех финансовых отчётов и существенных событий по всем компаниям, зарегистрированным на территории РФ.

◾️ old.conomy.ru – здесь представлены отчеты компаний в оцифрованном виде. Позволит сэкономить кучу времени на перепечатывании отчетов, если вдруг появилось желание самостоятельно посчитать финансовые показатели.

◾️ smart-lab.ru – куда же без нашего родненького форума:) Это довольно таки крупный ресурс по рынку РФ. Есть множество данных по эмитентам (показатели, мультипликаторы, дивиденды), а также форум, где можно ознакомиться с мнениями его участников или поделиться своим.

( Читать дальше )

Когда "бабку" кто-то из журналистов спросил: аналитики говорят что доллар достиг "сильной поддержки", так ли это? На что она перед ответом, несмогла скрыть улыбку. "― Ноги, крылья. Главное - хвост!"

- 10 июля 2021, 22:19

- |

Кто-то видит «уровни», а кто-то «коробки». Ведь понятно, что движение состоит из «импульс-коррекция» и кто-то ищет пробой, а кто-то отскок.

Но кто бы чего там не выдумывал, исходя из «технической эквилибристике», а последнее слово всегда за ФРС, МВФ, ЦБ, и крупными хедж-фондами. А им по-барабану, что там по «технике» ожидают трейдеры.

Я считаю, что надо уходить от стандартного мышления про трейдинг и начинать думать по-другому, например, как крупные контр-агенты, которые смеются, когда слышат от большинства участников рынка про какие-то там поддержки и сопротивления.

Все уровни работают, пока не настает момент для срабатывания «психологических ловушек», чтобы вытряхнуть с рынка мелких трейдеров, ну а особо талантливых — сделать инвесторами.

( Читать дальше )

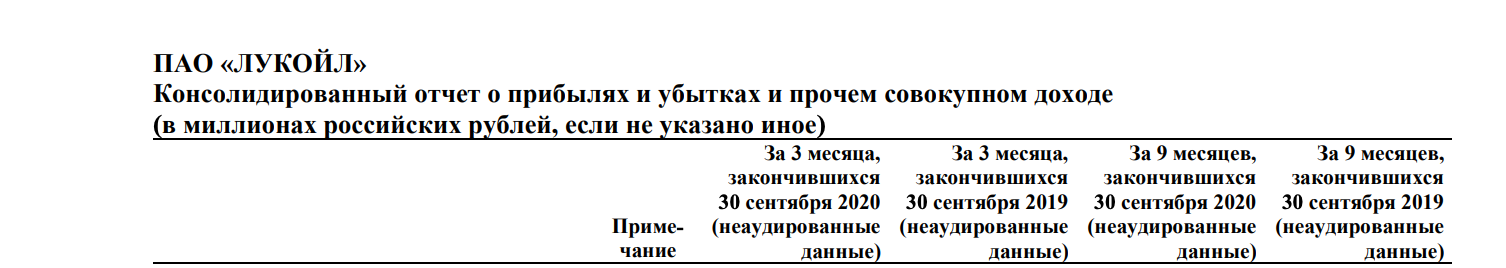

Гайд для инвестора: как читать финансовую отчетность?

- 12 июня 2021, 12:47

- |

Умение правильно читать финансовую отчетность компаний — очень полезный навык для инвестора.

В этой статье разберем ключевые моменты, ошибки и нюансы при чтении бухгалтерских и финансовых отчетов компаний.

Какие бывают финансовые отчеты?Финансовые отчеты можно классифицировать по:

- Периоду: квартальный, годовой

- Типу: бухгалтеский (РСБУ, GAAP), финансовый (МСФО, IFRS)

- Достоверности: аудированный, неаудированный

Квартальные и годовые отчеты финансовые отчеты

Здесь название говорит само за себя. Квартальный финансовые отчет содержит промежуточные данные, например только за 2 квартал текущего года, а годовой — данные за весь год.

В квартальных отчетах также часто присутствуют данные за весь период с начала года. Например, в отчете за 3 квартал, будут данные за 9 месяцев с начала года:

из квартального отчета компании Лукойл

из квартального отчета компании Лукойл( Читать дальше )

Краткий конспект по долгам компании и их анализу

- 12 июня 2021, 06:15

- |

Зачем корпорации выпускают долги:

Финансировать развитие (капитальные расходы)

Совершать поглощения

Инвестиции в рабочий капитал (для бизнесов с длинным циклом оборачиваемости)

Не размывать долю текущих акционеров

Преимущества дола:

Дешевле чем акционерный капитал

Улучшает возврат на акционерный капитал

Дает возможность снизить налоговую нагрузку

Недостатки долга:

Возрастает риск дефолта

Увеличивает суммарную стоимость капитала (WACC) в случае чрезмерного роста по отношению к собственному капиталу

Наличие ковенант (ограничений на бизнес со стороны кредиторов)

Почему акционеры должны беспокоиться о долге:

Обслуживание долга снижает размер кэша, доступного для выплаты дивидендов

( Читать дальше )

⭐️ Анализ отчётов 8-K: проверка эффективности торговой системы

- 30 мая 2021, 18:16

- |

Добрый день, друзья!

Два месяца назад мной была опубликована инвестиционная идея по компании Arista Networks (Изучаем отчёт 8-K компании Arista Networks), на примере которой я показал применение динамического метода оценки конкурентоспособности и методики анализа отчётов 8-K для принятия инвестиционных решений.

👉🏻 С одной стороны, моя идея носит долгосрочный характер, в силу чего её доходность лучше оценивать через 9-12 месяцев. В то же время, эффективность динамического метода оценки конкурентоспособности эмитентов столь высока, что первые результаты можно зафиксировать уже сейчас.

Суть идеи заключалась в следующем. До последнего времени компания Arista Networks испытывала сложности с продажами, которые снижались несколько кварталов подряд. Однако в 4 квартале 2020 г. компании удалось преодолеть эту негативную тенденцию и её выручка показала рост на 17% к АППГ. Это послужило поводом, чтобы взять эмитента на заметку.

В своём отчёте 8-K руководство Arista Networks спрогнозировало в 1 квартале 2021 г. прирост выручки на 20-24 % к АППГ, на основании чего мною было сделано предположение, что после достижения указанной цели акции компании вырастут.

Давайте проверим, насколько сбылись наши прогнозы (точнее, говоря прогнозы руководства Arista Networks).

📊 За 1 квартал 2021 г. рост выручки Arista Networks к АППГ составил 28%, рентабельность продаж составила 27%, а коэффициент текущей ликвидности возрос до 5,1х. Прогноз по выручке и прибыли на следующий квартал – позитивный (подробнее с отчетностью эмитента можно ознакомиться здесь).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал