Избранное трейдера Носкивполосочку

ТАЙНА ВЕКА - ЗОЛОТО. От чего зависят цены

- 31 августа 2020, 11:35

- |

Этот пост — логическое завершение моего первого топового поста ЗОЛОТАЯ лихорадка — шанс или ловушка?

Всем кто так ждал нового поста и долбил мне в личку, сообщаю: не хотел писать продолжение, обиделся… МАЛО ПЛЮСОВАЛИ!

Ну а теперь ближе к делу! Вспомним основные лже-тезисы по золоту:

Золото — это индекс страха (перепутали с VIX)

Золото — это страховка от инфляции (не слышали про TIPS?)

Золото — это диверсификация (от чего?)

( Читать дальше )

- комментировать

- ★57

- Комментарии ( 40 )

Иностранные акции на Мосбирже: плюсы, минусы, налоги, комиссии, дивиденды в долларах

- 26 августа 2020, 11:11

- |

В понедельник, 24 августа Московская биржа открыла торги иностранными акциями. Полдня потратил на то, чтобы узнать все детали процесса торговли. Делюсь с вами.

Какие акции доступны

На площадке появились в обороте ценные бумаги 19 крупнейших американских корпораций:

Boeing, Amazon, NVIDIA, Facebook, Microsoft, McDonald's, Visa, Twitter, Intel, Alphabet, AT&T, Exxon, Pfizer, Walt Disney, AMD, Netflix, Micron, Mastercard и Activizion Blizzard. С 7 сентября к этому списку присоединится Apple.

В ноябре 2020 года на Мосбирже может появиться еще 30 акций. А с 2021 года площадка планирует добавлять по 70 новых бумаг каждый квартал.

До сих пор единственной отечественной биржей, которая торговала иностранными акциями была Санкт-Петербургская биржа.

В чем отличие этих двух площадок?

- На Санкт-Петербургской бирже ценные бумаги торгуются в ВАЛЮТЕ эмитента.

- На Московской бирже — в РУБЛЯХ.

( Читать дальше )

20 художественных книг про бизнес, которые стоит прочитать: Золя, Мопассан, Драйзер, Хейли, Бакли. Часть 1

- 19 августа 2020, 12:44

- |

Майкл Льюис: Отмененный проект - еще одна крутая книга!

- 31 июля 2020, 13:09

- |

Умеет Льюис писать интересно. Как всегда, он превысил мои ожидания. Как и в случае с FlashBoys, я ожидал, что книга будет скучноватой. Но она меня захватила и не отпускала до самого конца.

Книга про двух еврейских психологов, — Канемана и Тверски:

❤️Интересно про их судьбу

❤️интересно про их гениальность

❤️конечно же интересно про их научные открытия и про то, как они к ним шли

❤️интересно про то, как семья Дэнни спасалась от холокоста

❤️интересно было даже читать про историю Израиля, которая идет фоном в этой книге

Как ни странно, в этой биографической книге гораздо больше адекватной информации про психологию трейдинга, чем в Психологии Трейдинга Бретта Стинбарджера. Почему? Потому что Канеман и Тверски работали в основном над вопросом: как человек принимает решения в условиях неопределенности. А это и есть основа психологии трейдинга. По сути эти ребята были первые, кто совместил психологию и статистику. За свои работы Канеман получил Нобелевскую премию в 2002 году, через несколько лет после смерти Амоса Тверски.

Один из главных выводов, который можно сделать из книги — если что-то можно закодировать, алгоритм будет лучше принимать решения, чем человек. Это касается даже таких банальных вещей, как выбор наиболее подходящего кандидата при приёме на работу или выбор футбольного игрока на трансфере. Теперь мне больше понятно, почему Рэй Далио все алгоритмизировал в своей компании.

Еще пожалуй более важный вывод состоит в том, что до Канемана и Тверски психологическая наука была совершенно непрактична. А эти двое начали решать абсолютно важные задачи, чтобы сделать жизнь общества лучше.

Что мне понравилось, что Канемана и Тверски еще 50 лет назад сделали выводы про счастье, которые я лично логически сформулировал исходя из своего опыта примерно в 2010 году.

Интересны в книге удивительные отношения Тверски и Канемана.

Удивительно то, что в 1973 когда началась «война судного дня» ученые, работавшие в США, без раздумий собрали чемоданы и полетели в Израиль, чтобы воевать против арабов. Это мне показалось интересным.

Опять-таки интересно, что США уже давным давно создает в своих университетах такие условия, что даже такие патриоты Израиля как Канеман и Тверски неизбежно оказывались в итоге именно в американских университетах.

Некоторые цитаты и идеи из книги:

Жирным я выделил все тезисы, которые имеют отношение к инвестициям и трейдингу

( Читать дальше )

Момент истины для фондового рынка

- 14 июля 2020, 15:07

- |

Первыми, по традиции, будут отчитываться банки: JPMorgan, Wells Fargo и Citibank — во вторник, Goldman Sachs — в среду, Bank of America и Morgan Stanley — в четверг. JPM уже отчитался хорошо, а WFC — плохо, пока всё ещё ничего непонятно. Уже по совокупности отчётностей можно будет судить о состоянии американской (да и мировой) экономики в целом. Ну а я предлагаю перед началом сезона отчётности вспомнить о «большой пятёрке», о FAAMG: чем они зарабатывают, и главное — сколько они заработали в 2019 году. А в конце расскажу, что я буду делать со своими акциями технологических гигантов :)

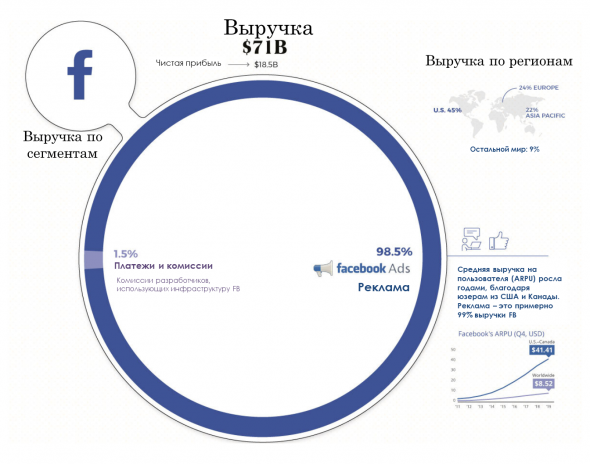

F — Facebook

( Читать дальше )

На чём заработали Facebook, Amazon, Apple, Microsoft и Alphabet в 2019 году

- 08 июля 2020, 19:19

- |

Выручка большой пятерки — Facebook, Amazon, Apple, Microsoft и Alphabet (FAAMG) — в 2019 году составили $900 миллиардов, что превышает ВВП четырех стран G20.

Для сравнения, выручка FAAMG сделали бы ее 18-й по величине страной по ВВП, опередив Саудовскую Аравию и уступив Голландии.

Посмотрим структуру выручки каждой из пяти компаний.

Amazon

Amazon — американская компания, крупнейшая в мире на рынках платформ электронной коммерции и публично-облачных вычислений.

- Выручка $281 млрд.

- 69% выручки генерируется в США.

- Чистая прибыль $11,6 млрд.

- Капитализация $1,44 трлн.

( Читать дальше )

Налог 30%. Акции США и не только.

- 04 июля 2020, 15:30

- |

Обратилось несколько инвесторов в соцсети по вопросам налогов на дивы.

Посты про налоги писал еще в блоге, на разные темы. Кому интересно, то посмотрите.

Итак, начнем.

Американские акции и биржа СПб.

Чтобы не платить налог 30% (дивиденды) в США с прибыли от американских акций, необходимо заполнить форму W-8BEN

Между Россией и США заключено межправительственное соглашение, из которого следует, что, если Вы живете в России и получаете какой-либо доход в США, то налоги платить Вы должны самостоятельно в России, а Ваше взаимоотношение с Налоговой службой США (Internal Revenue Service), ограничивается заполнением формы W-8BEN. Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Когда вы получаете дивиденды от американской компании, США списывает с вас налог. Если не подписать форму, то от суммы дивидендов удержат 30%. Ставку налога можно уменьшить, если заполнить форму W-8BEN. Она подтвердит, что вы не налоговый резидент США. Тогда с дивидендов спишут 13%: 10% в пользу США — автоматически; 3% в пользу России — нужно доплатить самостоятельно.( Читать дальше )

ВТБ Инвестиции и форма W-8BEN

- 29 июня 2020, 13:20

- |

Довольно часто люди в нашем чате в телеге жалуются на непонятные списания в ВТБ Инвестициях. Это выглядит так: вы заводите счёт, и в какой-то момент появляется необходимость подписать форму W-8BEN, которая позволяет получать дивиденды от иностранных компаний не с 30%, а с 10% налогом. Вы интересуетесь, как это сделать, и вам предлагают сходить в ближайший офис и подписать форму там. А через 2-3 недели со счёта списывается 600 рублей, о которых никто не предупреждал. Кто-то (у кого внушительный счёт) этого даже не замечает. А если сумма на счёте скромная, то это видно хорошо. Оказывается, таких формы две, и одна — платная, а другая — бесплатная.

Оказывается, формы бывают разные. И адресованы они могут быть в разные депозитарии. И так уж сложились обстоятельства, что не все рядовые сотрудники отделений ВТБ в курсе, какая именно форма нам с вами нужна и иногда дают на подписание форму для НКО АО НРД (в заявлении на подписание прямо так и написано «Прошу направить для акцепта в НКО АО НРД форму W-8BEN...»), и такая форма обойдётся вам в 600 рублей. Это не комиссия ВТБ, это комиссия этого депозитария, а ВТБ просто перевыставляет вам счёт на эти 600 рублей.

А нам с вами нужен бесплатный вариант: форма, направляемая в «Бэст Эффортс банк» (этот банк сейчас является основным депозитарием для всех клиентов СПБ биржи, на которой мы с вами покупаем иностранные бумаги).

Поэтому, дабы не было недопонимания и лишних комиссий, при визите в отделение ВТБ заучите фразу «Нужно подписать форму W-8BEN для акцепта „Бэст Эффортс банк“, ЗАО «СПб РДЦ»». В случае если специалист не понимает, о чём речь — требуйте, чтобы он звонил в техподдержку. Такая форма принимается быстро (через 2-3 дня приходит письмо на почту), и имеет срок годности (обычно, 3 года)

( Читать дальше )

Как определить справедливую стоимость акций с помощью Dividend Discount Model

- 25 июня 2020, 19:06

- |

На примере Coca-Cola показываю, как работает один из простых методов фундаментального анализа. Суть подхода, его возможности и ограничения, а также подробный алгоритм использования — обо всем этом я рассказал в статье.

Дисклеймер: материал опубликован в ознакомительных целях и не является руководством к действию. Любые операции на финансовых рынках несут угрозу вашему кошельку. Никто, включая автора статьи, достоверно не знает, куда пойдут акции. Всегда учитывайте этот факт при принятии инвестиционных решений.

Оглавление

Шаг №1. Учим матчасть

Шаг №2. Разбираемся в сути Discount Dividend Model (DDM)

Шаг №3. Определяем текущие дивиденды Coca-Cola и вычисляем темп роста

Шаг №4. Прогнозируем темп роста и будущие дивиденды

Шаг №5. Определяем ставку дисконтирования

Шаг №6. Строим двухэтапную модель дисконтирования дивидендов

Шаг №7. Проводим анализ чувствительности

Шаг №8. Делаем выводы

Постскриптум

( Читать дальше )

Как предсказать кризис за 12 месяцев до наступления

- 20 мая 2020, 20:40

- |

Простой, но сильный индикатор, который помогает предсказать коррекцию — кривая доходности.

1. В нормальной рыночной ситуации доходность долгосрочных казначейских облигаций выше, чем доходность краткосрочных бумаг. Это логично — долгосрочные инвесторы несут больше рисков. Поэтому они хотят лучше зарабатывать.

2. Разница между долгосрочной доходностью и краткосрочной доходностью называется кривой доходности. Это важный индикатор, который показывает текущее здоровье рынка. В благоприятной ситуации его значение находится выше 1% (для 10y-2y U. S. Treasuries).

3. Когда на рынок приходит неопределенность, ситуация меняется. Краткосрочная доходность растет, долгосрочная доходность падает, разница сокращается. В особых случаях — кривая доходности уходит в отрицательную зону.

4. Кривая доходности ниже нуля сигнализирует о сильном беспокойстве на кредитном рынке. Сильное беспокойство на кредитном рынке сигнализирует о рисках для мировой экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал