Избранное трейдера Dmitriy Dmitrich

Задачи по опционам (2)

- 22 ноября 2019, 19:32

- |

На выходные, что бы было не скучно пиво пить, даю головоломку. Тем более, что про оционы что то ни кто сегодня не пишет.

Мы имеем некоторый актив, цена которого 1000. Последние 30 дней он ходил (лог приращения) по 1% вверх и по 2% вниз. Однако по 1% вверх он ходил 20 дней, а по 2% вниз 10 дней, в случайном порядке. В среднем получается 0. Так вам легче будет Т Дерево строить. Поэтому, мы можем прикинуть волатильность без среднего. ((0,01^2*20+(-0.02)^2)*10)/29)^0.5*256^0.5=23% волы в годовом выражении. Опцион на ЦС имеет ту же волатильность 23% и до экспари осталось 30 дней. Страйки расположены через каждых 20 пунктов. Предположим, что характер движения БА не изменится. Необходимо ответить на следующие вопросы. По уровню понимания.

- Будет ли присутствовать улыбка волатильности?

- В какую сторону?

- Рассчитать волатильность ближайших страйков. (это у же для уровня ch5oh)

- Построить улыбку волатильности. bstone

- Ввести понятие vol of vol и построить полную улыбку волатильности используя деревья. KarL$oH

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 6 )

опционы против фьючерса

- 22 ноября 2019, 14:53

- |

Некоторые наши коллеги по торговле утверждают, что торговать направлено опционами не чем не лучше фьючерсов. Давайте посмотрим некоторые возможности опционов.

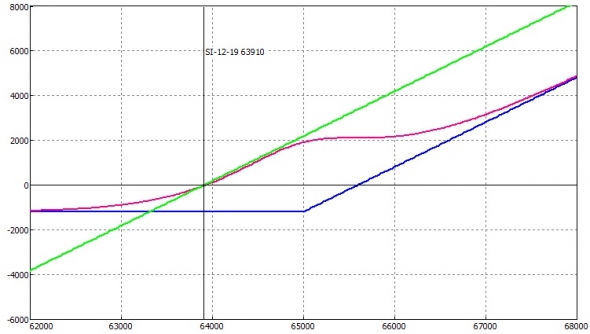

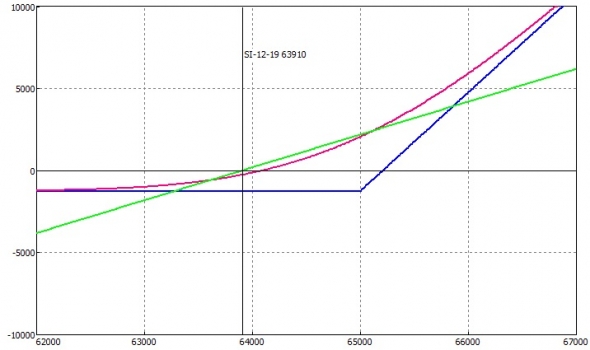

Для начала возьмем простую покупку опциона для направленной торговли и сравним ее с фьючерсом. Позиция №1 выглядит так:

В данном случае мы сравниваем покупку двух фьючерсов с покупкой шести коллов на 65000 страйке (дело было вчера). Цель 64500-65000 на 27/11/19 Коллы исполнением 19/12/19

Риск у нас ограничен суммой(- 1266), но имеем потери от временного распада.

Никакого видимого преимущества опционов перед фьючерсами нет. Но это только для новичка. Тот, кто уже наблюдал распад опциона во времени на своем счету и задумался «как компенсировать тетту?», мог догадаться, что тетту можно компенсировать продажей опционов с более близким сроком исполнения. Вот пример такой позиции: Позиция №2

( Читать дальше )

Нужны ли мне опционы? Задача.

- 22 ноября 2019, 11:38

- |

Просто об опционах (без формул)

- 20 ноября 2019, 13:45

- |

Первое, и самое главное, что нужно запомнить — покупка опциона по сравнению с аналогичной позицией во фьючерсе имеет худшее мат.ожидание, поэтому простая замена фьючей на опционы (в спекулятивных целях) — занятие крайне невыгодное.

Соответственно, продажа опционов имеет положительное мат.ожидание, но, когда вы играете с вероятностями, этим нужно заниматься систематически, а для этого нужно иметь приличный счёт. Короче говоря, имхо, этим занимаются исключительно институционалы, по крайней мере, я не видел ни одного спекуля, который бы этим жил.

Для спекулей возможно 2 способа применения опционов:

1. (для финансовых камикадзе) Игрушка «была-не была». Покупаете дешёвых опционов (естественно, не в деньгах, вы их просто сможете купить гораздо больше, чем фьючей) и ждёте «повезёт-не повезёт». То есть тупо таким образом увеличиваете плечо до небес.

2. Когда непонятно, где ставить стоп. Объясню в терминах Эллиотта (кто не любит, примените к своему методу анализа, тут всё аналогично). Допустим, у вас завершается какой-нибудь долгосрочный паттерн, после которого должен произойти разворот. И на более мелком ТФ (допустим, на часах) у вас идёт последняя волна в виде клина. Крайне сложно определить, когда он закончится по цене, но видно, что в течение нескольких часов по времени. Тогда вы просто покупаете опцион. И то, когда всё-таки станет понятно, что рынок развернулся, целесообразно продать опцион и перейти во фьючерс, пока не начала сдуваться временная стоимость.

( Читать дальше )

Как сделать приблизительный расчет стоимости опциона? Блэк-Шоулз vs Смарт Лаб.

- 18 ноября 2019, 13:27

- |

На СмарЛабе появился отличный автор — Eugene Logunov и его друг KarL$oH. Если бы тут был бы еще и Блек Шоулз, то мы, конечно, его забанили. Потому что он не работает. Ну у кого то работает у кого то нет. Самое обидное, что вроде пишешь, хочешь объяснить, но чукчи ведь тоже писатели. Тем не менее, давайте разберемся.

Для простоты картины возьмем простой пример, который можно посчитать в уме или в уме эксела. Есть БА ценой 1000 который движется в течении 30 дней. Один день растет на 0,015 лог приращения, другой день падает на -0,01. Такое простое поступательное движение. Не трудно догадаться, что через 30 дней он будет в плюсе на 0,075 и если взять экспоненту -1, то в процентах это будет 0,0778% от начальной 1000. Теперь нам надо посчитать стоимость опциона, что бы продать его кому ни будь или что бы нас просто не поимели.

Измеряем волатильность как описано в измерители волатильности. Сразу скажу, что это будет 0,0129 и нормируем на время 362^0.5, итого годовая 0,246. 30 дней до экспари 30/362=0,0828 и если корень извлечь 0,287. Подставляем это все в БШ. Надеюсь, что у продвинутой публики будет какой ни будь калькулятор опционов, что бы все это подставить и получить 28,33. Я по простому и приблизительно: 0,4*0,246*1000*0,287=28,40 и это премия опциона на ЦС. И так как мы знаем конечную цену через 30 дней, то легко сосчитаем, что у нас получится. Нам отгрузят БА по 1000 при цене 1077,8, то есть 77,8 в плюс и спишут цену (премию) опциона 28.4 = 49,4.

( Читать дальше )

Доходная стратегия инвестирования. Все прелести

- 18 ноября 2019, 12:13

- |

Я — доходный инвестор. В данный момент у меня нет ни зарплаты, ни прибыли от своего бизнеса. Все средства я вынужден получать только с рынка. Именно поэтому выбор инвестиционной стратегии был не таким уж сложным.

Скорее всего у вас чуть другая ситуация. Возможно, что вам выгоднее будет использовать другие стратегии: пассивную, стоимостную или дивидендную. Они тоже замечательные. Про них будут отдельные статьи.

Суть доходной стратегии — извлекать из своего капитала наибольший из возможных денежный поток. При этом избегать серьезных рисков. Время, цикличные действия и сложный процент сами сделает всю работу

( Читать дальше )

О неизбежности кризисов перепроизводства при капиталистическом способе производства. Или почему новый мировой, финансовый кризис, обязательно будет. Часть, вторая.

- 18 ноября 2019, 09:27

- |

Посмотрите на фотографию под заголовком. Это стоянка новых автомобилей, которые были произведены сравнительно недавно. Всего несколько лет назад. Это те автомобили, которые не были реализованы через сети автосалонов, потому что их было произведено избыточное количество. Фактически их не удалось продать даже в кредит. Чтобы они зря не занимали место в автосалонах их отправляют ржаветь на автостоянки под открытым небом. И таких стоянок сотни по всему миру. Там нереализованные автомобили ждут своей очереди на утилизацию. Двигатели и части салона этих автомобилей разбирают на запчасти. А кузова автомобилей отправляют на переплавку. Производители автомобилей стараются это не афишировать. Но именно так работает современная автомобильная промышленность. Этот простой пример наглядно иллюстрирует то, что перепроизводство товаров в современном мире это объективная реальность. И что оно носит перманентный характер.

( Читать дальше )

Все ли так плохо с нашей экономикой?

- 18 ноября 2019, 09:23

- |

Пол Волкер. 1979-1987 годы — председатель правления ФРС. Известен проводимой антиинфляционной политикой. Так ему удалось уменьшить инфляцию с 11,22% в 1979 году до 3,66% в 1987 году. Последствия уменьшения инфляции сказались на безработице, которая выросла по разным оценкам в 5 раз.

«Более того, даже если ставка процента оставалась настолько низкой, что фирмы, которые хотели взять кредиты и инвестировать, могли бы найти кредиторов, готовых дать им деньги, они не стали этого делать из опасения, что не смогут отдать кредиты.»

К.Р. Макконнел, «Экономикс» 19-е издание.

Коллеги, добрейшего всем утра!!!

Большинство из нас на рынке — для того, чтобы попытаться увеличить свой капитал. Ну а на интернет-ресурсах — чтобы увидеть какие-либо идеи, поделиться победами и поражениями. Но не суть. Суть в том, что мы все смотрим за котировками, за данными макростатистики и ожидаем, что завтра начнется коррекция или рост, сами того не подозревая, попадаем в когнитивные ловушки. Я к тому, что слишком много идет инфо о вот-вот кризисе, долларе или евро «в небеса и тому-подобное». Поэтому предлагаю взглянуть на это с другой стороны.

( Читать дальше )

Как масштабировать (продать) успешную торговую систему?

- 18 ноября 2019, 03:09

- |

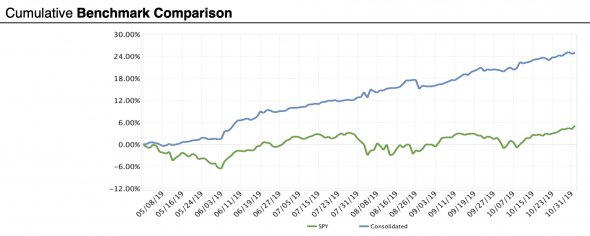

Представим ситуацию: некий частный инвестор, после 6 лет изучения американского рынка, разработал торговую систему (давайте сразу приведем график для наглядности):

Немного подробнее:

- работает как на растущем, так и на падающем рынке

- доходность 50% годовых, (в USD)

- максимальная просадка 2%

- капиталоёмкость ограничена ~100 млн. USD. Чем больше денег будет задействовано, тем теоретически ниже доходность.

В систему инвестирован личный капитал, естественно хочется масштабировать. Как это сделать?

Пара известных вариантов:

fundseeder.com Предлагают предоставить им доступ к информации о сделках на счёте. Взамен трейдер получает красивые графики и верифицированную статистику, которую можно показывать третьим лицам, и самое главное гипотетическую помощь в поиске инвесторов. Попытка выяснить, каким критериям нужно соответствовать и на какие суммы инвестиций рассчитывать, конкретных ответов не принесла.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал